扒一扒龙虎榜,交易公开信息探索

交易公开信息-龙虎榜

交易公开信息,也就是我们通常所说的“龙虎榜”,是指交易所每日公开披露,满足一定条件的个股交易数据,包括当日买入、卖出金额最大的五家会员营业部的名称及其买入、卖出金额占比等。

以2019年 5 月 13 日,从聚宽上获取到的龙虎榜数据为例:

get_billboard_list(stock_list=None, end_date = '2019-05-13', count =1)

下面是获取到的龙虎榜数据信息。

我们可以看到,龙虎榜提供的信息包括标的上榜原因、以及当日买入、卖出金额最大的五家会员营业部的名称及其买入、卖出金额、占总成交额比例。

通过交易公开信息,我们可以及时了解个股异动的原因、持续跟踪主力动向、活跃个股以及交易席位的全面信息。当证券满足上榜条件时,会出现在交易所的公开披露信息中,以上面5月13日龙虎榜信息为例,触发了以下规则:

'单只标的证券的当日融资买入数量达到当日该证券总交易量的50%以上的证券',

'换手率达20%的证券',

'日价格振幅达到15%的证券',

'涨幅偏离值达7%的证券',

'跌幅偏离值达7%的证券',

'连续三个交易日内收盘价格涨幅偏离值累计达到20%的证券',

'连续三个交易日内收盘价格跌幅偏离值累计达到20%的证券',

'连续三个交易日内跌幅偏离值累计达到12%的ST证券、*ST证券和未完成股改证券'

该数据有助于了解当日异动个股的资金进出情况,龙虎榜是公开的主力运作,虽然是盘后的,但还是很有实际意义的,不是所有的主力主力资金流入后,第二天就流出的,这些信息都可以进行跟踪利用。

本文参考国泰君安研报《探索交易公开信息之市场观察篇》,该研报将交易公开信息以披露原因以及机构席位两种角度进行风格观察以及收益分析,观察不同披露原因下以及不同情况的机构席位下信息被公开的股票在A股市场中超额收益的表现。

从披露原因的视角

从交易所规则的解读,可以得知,每个交易日披露的“龙虎榜”榜单源自不同的上榜原因。

这里我们着重关注命中以下四条规则的数据

“日收盘价涨跌幅偏离值达±7%”

“日价格振幅 达到 15%”

“换手率达到 20%”

“连续三个交易日内收盘价涨跌幅偏离值累计达±20%”

接下来,将从板块分布、行业分布以及个股的角度,针对不同披露原因的上榜案例进行剖析。

>>> 日收盘价涨跌幅偏离值大±7%

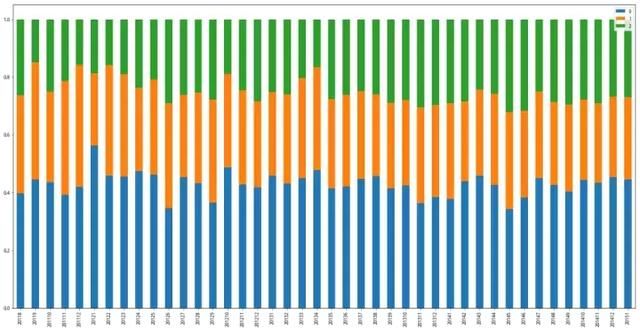

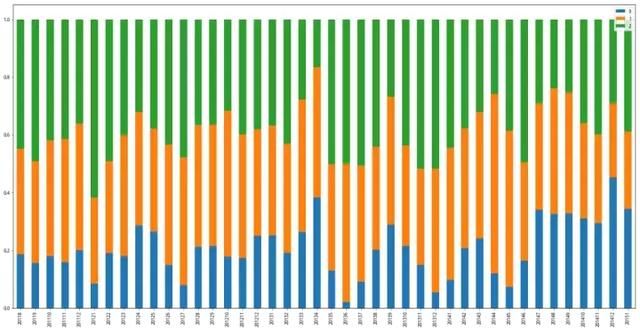

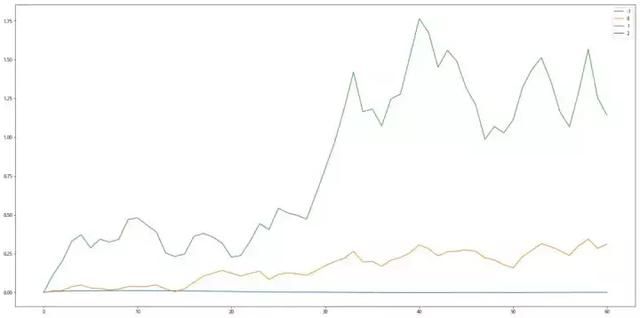

对于日收盘价涨跌幅偏离值达±7%的情形,我们参考研报统计2011年至2015年期间主板、中小板、创业板股票数量占比(图中0代表主板,1代表中小板,2代表创业板), 从板块分布来看,在我们的统计期内并没有明显的变化,创业板满足股票个数占比有微弱的上涨趋势。

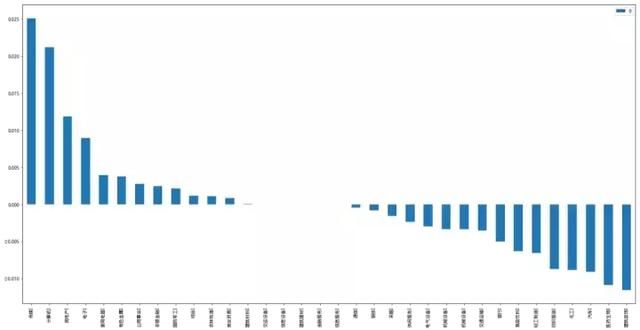

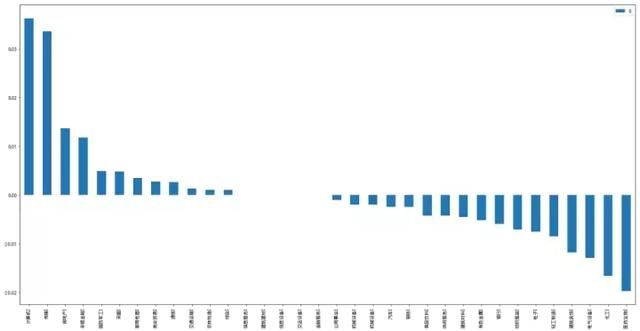

从行业分布的视角来看,下图揭示了样本区间内,不同行业在上榜案例中的占比,与全市场股票中不同行业平均占比的差值。

可以看出,传媒、计算机、房地产股票占上榜股票比例,偏离指数中行业股票平均占比幅度较大,表明了投资这些行业价格波动聚类,投资这类行业风险更大,也侧面说明了更受投机者的追捧;相对而言,建筑装饰、医药生物、汽车行业则与之相反。

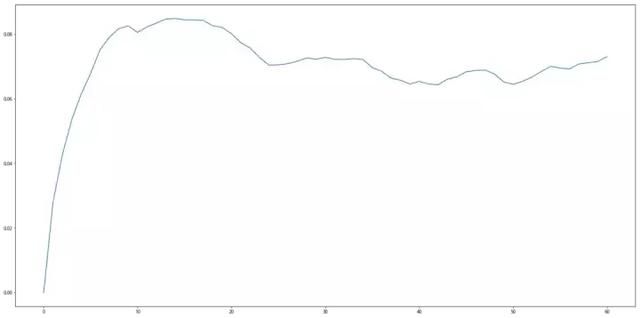

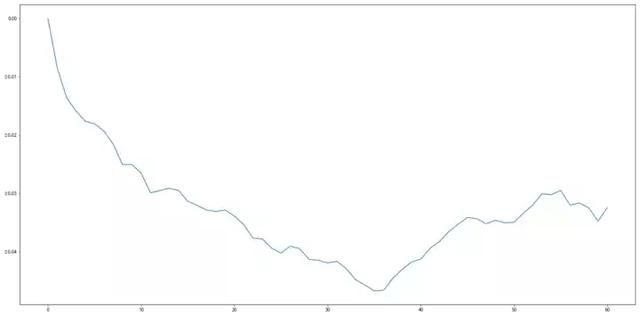

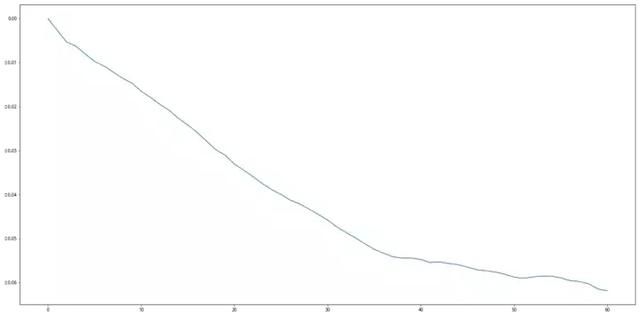

对于涨幅偏离值达7%的证券组合,我们统计其上榜后60天的收益表现,用组合收益减去中证全指收益,在上榜5天时达到了收益的峰值,约为2%,再之后出现了约0.5%的回撤。

>>> 日价格振幅达到15%的证券

对于日价格振幅达 15%的情形,从板块分布来看,主板股票的占比较多,但是板块变化并无明显规律,且表现出了板块数量变动变化较大的情况,这与符合这条规则上榜的股票数量相对较少也有关系。

在四年的观察期中,日价格振幅达到15%的证券在行业上与日收盘价涨跌幅偏离7%的结果基本一致,计算机与传媒行业偏离度靠前。

对于日价格振幅达到15%的证券组合,在35天时出现了超过4%的回撤,60天内总体回撤在3%至4%之间。

>>> 换手率20%的证券

在四年的观察期中,换手率达20%的证券在每月中不同板块所占比例有趋于平均,且与前三者不同的是,其中中小板以及创业板股票所占比例较高而主板股票占比较低。

在行业偏离方面,相比之前的分布情况,机械设备偏离度最高。

收益分析方面,对于换手率达20%的证券组合,60天中出现了明显的6%回撤,体现了换手率指标在短期内为负向指标。

>>> 连续三个交易日内收盘价格涨跌幅偏离值累计达到20%的证券

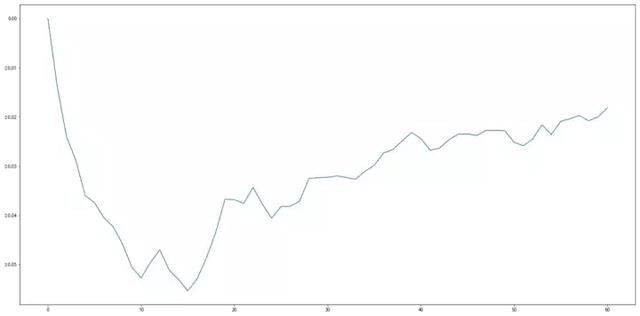

对于连续三个交易日内收盘价格涨幅偏离值累计达到20%的证券组合,在15天左右的时候达到了收益高点,约为8%,随后出现了1%左右的回撤。

对于连续三个交易日内收盘价格跌幅偏离值累计达到20%的证券组合,在15天左右出现了超过5%的最大回撤,而后不断的回升。

对于连续三个交易日内收盘价格涨跌幅偏离值累计达到20%的证券,我们发现,股票动量持续的周期明显停留在10~15天左右这样的特征。

机构专用席位分析

交易公开信息中,除了参与交易上榜的营业部,还有一类交易席位叫做“机构专用”。 机构席位是指基金专用席位、券商自营专用席位、社保专用席位、券商 理财专用席位、保险机构专用席位、保险机构租用席位、QFII 专用席位等机构投资者买卖证券的专用通道和席位。

参考在上榜理由中采用的方法,对有专用席位参与的股票,分别进行板块和行业分析,这里我们对收益分析进行说明。

通过“机构专用”席位的标示,我们可以获取交易公开信息披露的个股中, 机构的参与程度。分别通过机构席位出现在榜单买入席位中的绝对数量,以及机构参与的总买入金额与当日个股总成交金额的占比,来考察机构席位参与带来的影响。

>>> 机构专用 席位的总买入金额与个股总成交金额的占比

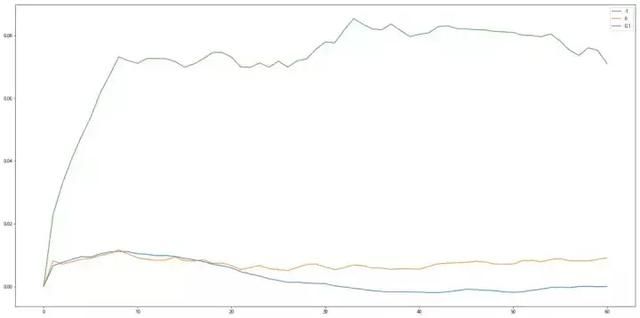

这里,我们沿用上面的T+60收益统计分析方法,进行满足条件的股票收益进行统计。

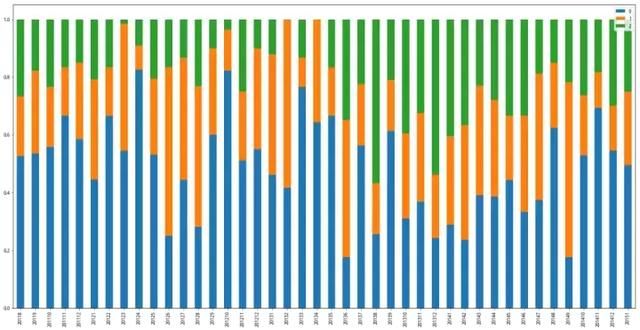

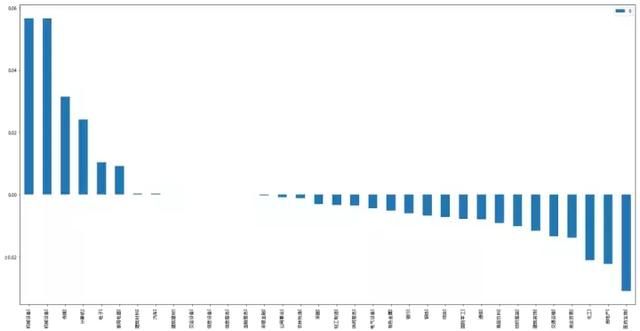

其中,蓝色的线是不经区分所有龙虎榜上买入的平均表现,橙色的线是有1个及以上机构席位参与买入的表现,绿色的线是有2个及以上机构席位参与买入的表现,因为没有3席的所以红色的线是不存在的。

从图中我们可以看出,有机构参与买入的组合在60天内相对于指数有一定的超额收益,同时,当机构席位增加为2席时,超额收益的数值很大。

>>> 机构专用 席位的总买入金额与个股总成交金额的占比

另一方面,我们选取“机构专用”席位买入的总成交金额与当天个股总 成交金额的比值,作为衡量机构参与程度另一指标。

从图中可以看出,60天内,同样地机构买入的组合存在一定的超额收益,在买入金额占成交总金额10%以上时,存在明显的超额收益约为8%,且在前10天增长最为明显。

总结

本文对国泰君安研报《探索交易公开信息之市场观察篇》进行了复现,对不同因子的超额收益进行了分析,初步得到了以下结论:

(1)出现在龙虎榜上的股票披露原因为涨幅偏离值达7%的证券以及连续三个交易日内收盘价格涨幅偏离值累计达到20%的证券在未来的60天内超额期望收益均为正。其余的四种原因相对指数的超额收益均为负。

(2)出现龙虎榜上的股票在有机构进行买入时一般可以获得不同程度的超额收益,其中机构专用席位越多,超额收益越高,“机构专用”席位的总买入金额与个股总成交金额的占比越高,超额收益越高。