https://mp.weixin.qq.com/s?__biz=MzIwMjA2OTM0Mw==&mid=2247483782&idx=1&sn=060513844500fe36fdb79182f669f787&chksm=96e505b6a1928ca068c148ada3f10a225a8ae6cdccd58ebedbe6b582e2a81dbda79e936ad017#rd

修订历史:2017-01-24,v1.1,添加“投资心法”;2017-01-21,添加PB作为辅助估值,发布v1.0正式版; 2017-01-17,v0.5,添加大宗商品,完善文档;2017-01-12,v0.4,添加美股指数,中证行业指数用中证全指替换,完善指数估值分析;2017-01-09,v0.3,添加相关性分析,添加资产配置及轮动策略;2017-01-08,v.0.2,完善文档,删除分级B;2016-12-01,v0.1,初稿。

前言:完成初稿之后(ETF量化投资),与众多网友进行了大量的讨论,经过数次修改完善,形成v1.1版本,未来将根据实践情况进行完善。

一、ETF投资优势

交易型开放式指数基金(Exchange Traded Funds,ETF)在某种意义上可以看做盈利收益率为1/PE的永续债券,巴菲特等人不止一次告诫公众:普通投资者最好的选择是定投标普500指数基金。

二、指数及标的

主要为沪深宽基指数、成长性较好的行业/主题/策略指数,以及港股和美股指数,另外添加了大宗商品:

1. 宽基指数:上证50,沪深300,中证500,创业板,中小板;

2. 行业/主题/策略指数:全指消费,全指医药,医药100,中证环保,红利指数,中证红利;

3. 港股、美股指数:恒生指数,恒生国企指数,标普500,纳指100;

4. 大宗商品:黄金、白银、原油;

5. 其他:中证1000,中证军工,中证全指证券三个指数为较好的投资标的,但能拿到的估值数据不满三年,因而剔除。未来可能出现更优秀的指数及对应的ETF,到时将调整投资标的。

以上各指数的代码、名称,对应的场内基金、场外基金如下表所示。对于医药类的指数,从指数的成长性来看,医药100优于全指医药,在两者同等估值等级下,优先选择医药100。红利策略中,中证红利为跨上证与深成的指数,包含了全部的红利指数成分股,两个红利指数在两者同等估值等级下,优先选择中证红利。大宗商品中,跟踪白银的只有161226(白银基金),但其跟踪误差较大,因而剔除;对于原油指数,目前尚无完全跟踪该指数的基金,只能选成交量较大的162411(华宝油气)。

三、指数相关性分析

根据投资组合理论,投资组合中不同品种的相关系数越小,能越有效地降低风险。另外,根据配对交易原理,不同品种的相关性越大,越能有效地进行配对交易。因而,有必要对以上指数进行相关性分析。

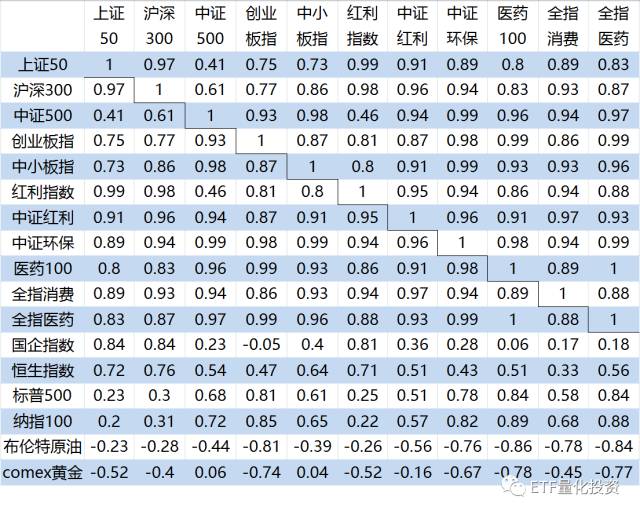

下表为以上各指数自2005年以来的日收盘点位的相关系数(为了图表美观可见,图表港股指数与美股指数之间的相关性未列出)。从数据可以看出,港股指数、沪深指数、美股指数表现出较小的相关性、甚至负相关,上证50与中证500也表现出较小的相关性。因而,有必要将资产分配于沪深、港、美不同的市场,以及大盘指数与成长指数,从而降低风险。另外,同一种风格的指数表现出较大的相关性,比如上证50与红利指数相关性高达0.99,在两个相关性很高的指数之间可以进行简单的轮动,卖出高估买入低估,以提高收益。

在大类资产中,大宗商品与沪深、港、美所有股市表现出弱相关,理论上可以有效地降低投资组合的风险性。但大宗商品的价格受国际多种宏观与微观因素的影响,比较难以定量估值,所以投资组合中只能持有少量的比例。

四、指数量化估值

主要采用等权PE对指数进行量化估值,辅助以等权PB进行量化估值:

1. 指数成立10年以上的,只用最近十年的数据(港股十五年);指数成立不满三年的,剔除;

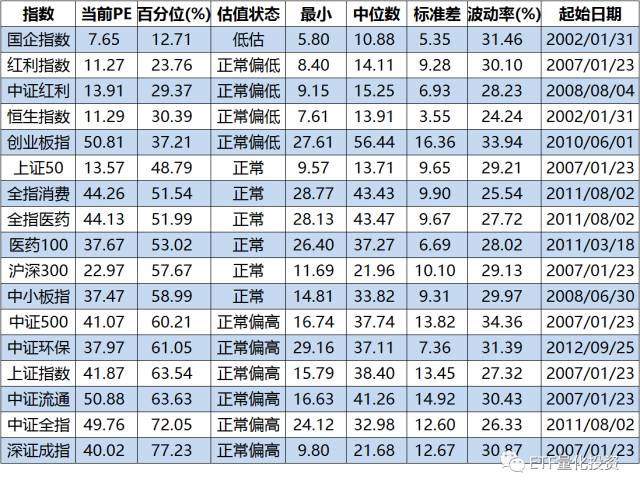

2. 采用等权PE指标,根据PE的分位点给出指数的量化估值状态。估值状态按分位点分为七个区间:极度高估(>90%),高估(80%~90%),正常偏高(60%~80%),正常(40%~60%),正常偏低(20%~40%),低估(10%~20%),极度低估(<10%);

3. 采用指数PE的统计值(最小、标准差、中位数等)及指数的波动率作为辅助进行量化估值,并使用上证指数、深成指数、中证流通、中证全指作为辅助对全市场进行量化估值。

4. 采用指数PB指标作为辅助,对于周期性行业以及重资产行业进行量化估值。PB估值状态的划分和各项统计值的计算与PE一致。

以2017-01-20日各指数的PE、PB估值为例进行补充说明,其中的波动率为指数点位的年化波动率。沪深指数的数据为日线数据,市盈率PE、市净率PB是根据成分股计算等权PE、PB;港股的数据为其官方公布的月线数据。港股比沪深股市成熟,趋势较为平缓,因而用最近十五年的数据。需要注意的是,由于各指数的起始日期不同,所以在各指数之间用某一指标进行对比时存在不可靠性。

由于无法获取港股的PB数据,因而下表中只有沪深主要指数的PB数据。表中各列数据统计值的意义与PE一致。

五、买入原则(低估买入)

1. 采用定投的方法,每月固定日期买入固定的金额(定期定额),每月一份,特殊情况两份;对于一份的定义是,每月税后收入的10%~30%;

2. 当某个指数的估值处于正常偏低以下时(<40%)开始买入, 当多个指数处于正常偏低以下时,买入估值状态区间最低的指数;当多个待买入的指数处于同一区间时,优先买入波动率较大的指数;

3. 当某个指数的估值处于正常偏低和低估时(10%~40%),采用”越跌越买,不跌不买“策略,即次月买入时的PE必须比上月买入时的PE低,否则不买入;

4. 当指数估值处于极度低估时(<10%),采用”无论涨跌都买“策略,即次月无论指数涨跌只要还处于该区间都买入一份;当指数估值处于极度低估的<5%区间时,买入两份;当相关性较小的多个指数估值处于<5%区间时,选择波动率较大的2~3个均买入两份,这是十年一遇的机会!

5. 补投:在下一个定投日到来之前,当月买入的指数点位跌幅与定投日相比大于15%,补投一份该指数的ETF。下个月定投日以此次买入作为基准,使用上述规则买入。

6. 资产配置:将资金分配于组合中相关性较低的不同品种,并在相关性较高的品种之间进行简单的轮动。对于大宗商品,一种广为接受的买入方法是,当市场价格接近甚至低于成本价格时开始买入。

六、卖出原则(高估卖出)

1. 当全市场指数估值处于高估区间时(>80%),开始逐月卖出;处于极度高估区间时(>90%),加速卖出;

2. 在原则1的基础上,结合指数点位的趋势进行减仓,破MA20减至半仓以下,破MA60减至两成以下甚至空仓。

3. 减仓时,优先减持指数估值分位点较高和波动率较大的ETF。

4. 当全市场估值或某指数估值下降到正常偏低以下时(<40%),开始下一轮定投。

七、投资心法

投资是一件其为简单便捷的事情,开通账户每天都可以交易。但投资同时又是一件极为深奥难懂的事情,可以使用技术面分析、基本面分析、多因子量化分析、现代投资组合理论、套利定价理论、行为金融学、交易心理学等众多学派方法进行投资,而这每一种学派的方法都可以穷其一生去探索。投资是一门科学,必须坚持使用PE/PB进行量化估值,坚持低估买入高估卖出和定期每月交易的原则;投资又是一门艺术,如何使用冰冷的数据去感受市场的热度、每月投入资金的多少、每种资产的配置比例,都是需要人的主观参与才能创作的艺术作品。俗话说:台上一分钟,台下十年功。ETF量化投资所追求的终极目标,就是将所有的方法和技巧都浓缩在每个月一次的交易中。