9月1日,中国进行了第一次CRS金融信息交换。自全球达成金融战略合作以来,CRS本身已掀起不小的风波。

事实上,在全球化下,基于投资移民进行海外置业、全球资产配置和海外税务管理等已成为必然趋势,高净值人群需要充分考虑CRS对财富、家庭带来的影响,尽早做出安排。

什么是CRS ?

CRS(Common Reporting Standard),即共同申报准则,它是基于2014年7月经济合作与发展组织(OECD)发布的《金融账户涉税信息自动交换标准》(即AEOI标准)的内容之一,旨在打击跨境逃税及维护诚信的纳税税收体制,目前已有百余个国家和地区加入CRS。

简单来说,CRS就是通过参与国家和地区之间交换税务居民资料,以提升税收透明度和打击跨境逃税。CRS对应的只是一个标准,各国将以本国法律法规的形式落实到底。

中国是何时加入CRS的?

2017年1月1日起,中国大陆和香港、澳门地区成为第二批加入CRS的国家和地区。

到目前为止,有多少个国家和地区加入了呢?

答案是一百余个!这其中,被大家熟悉的热门国家和地区有:中国大陆、香港、澳门、新加坡、瑞士、加拿大、新西兰、澳大利亚、英国、德国、法国、西班牙、葡萄牙、希腊、塞浦路斯、开曼群岛、日本、韩国等等。

举个例子:张小姐以中国公民的身份在新加坡的银行存了一些钱,由于新加坡和中国都加入CRS了,所以张小姐在新加坡的这些金融信息(包括开户姓名、出生日期、国籍、账户余额、利息收入以及年度付至或记入该账户的总额)会被交换回中国。

是哪国公民就是哪国的税务居民么?

税务居民的一般决定因素有两点:国籍(护照)、经常居住国。

CRS的核心是税务居民身份,而不是法律居民身份,而各国法律对税收居民如何定义则属于各国主权,可能会存在千差万别。

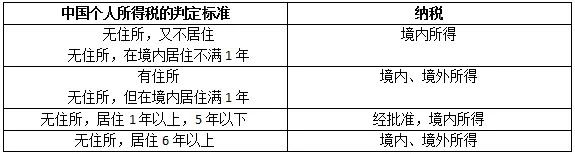

在中国,个人是否应缴纳所得税的判定标准如下:

举个例子:一个中国护照持有人李先生,取得加拿大永久居留权并且长期生活在加拿大,可以认定他是加拿大的税务居民,若他以加拿大居民身份在中国香港开设了账户,且金融资产超过一定数额的人民币,香港金融机构按照CRS协议有责任将此信息向加拿大而不是中国内地交换。

境外金融账户是指“所有资产”么?

CRS主要关注的是海外金融资产,主要包括:存款账户、托管账户、现金价值保单、年金合同、证券期货账户、股权债权权益。

从金融机构的角度说,如果你持有的资产跟存款机构、托管机构、投资机构和特定保险机构没有任何关联,那么通常不用担心受到CRS影响。

值得注意的是CRS只申报有现金流,有现金价值的金融账户,对于非金融资产如房产、艺术品、字画古董、贵金属、珠宝、飞机游艇、跑车等,不在申报披露的范畴。

举个例子:上例中的李先生,他除了在香港有存款外,还以加拿大永久居留身份在澳大利亚投资了房产,市值人民币500万元。而房产不属于金融资产,不在CRS信息交换的范畴中,故而虽然澳大利亚也是签署了CRS协议的国家,但是不会将此房产信息交换给加拿大或中国大陆。

被交换的信息具体有哪些呢?

CRS中被交换的涉税信息主要包括:

海外机构账户类型

存款机构、托管机构、投资机构、特定的保险公司在内的金融机构。

资产信息类型

存款账户、托管账户、现金值保险合约、年金合约、持有金融机构的股权/债券收益。

账户内容

账户及账户余额、姓名以及出生日期(个人)、税收居住地(国别)、年度付至或记入该账户总额。

CRS将影响的人群

在中国,CRS涉及两类税收居民:

一是具有海外金融账户的中国税收居民。在中国境外拥有的符合CRS规定的金融资产,如存款、证券、投资型保险产品、投资基金、信托等,都有可能被视为当地的非居民金融账户而与中国税务局进行信息交换。

二是金融资产在中国境内的非中国税收居民。常见的是身份在国外,但是金融资产是在中国境内,比如长期多年在国内工作,就业的海外人士。其账户信息将会被收集、报送、交换给其税收居民所在国。

在上述居民中,有6类人会受到影响:

>>>>

已经移民的中国人

在美国、澳洲、加拿大、英国、新西兰等中国高净值人士比较喜欢移民的国家,税务居民每年都要披露自身的全球资产,并进行税务申报。但中国移民大多不习惯全面申报资产,也没有如实向移民国家交所得税。

根据CRS协议内容,若在中国境内有隐藏金融资产,也很有可能被披露给移民国,同时极有可能面临税务补缴及各种罚金,甚至刑事责任。

>>>>

海外有金融资产配置的人群

CRS实施后,只要是中国人(不管是否移民),且在境外(包括香港)有如下金融资产:存款帐户、托管帐户、现金价值保单、年金合同、证券帐户、期货帐户、持有金融机构的股权/债权权益等。上述这些金融资产存放的国家或地区,也会将持有人所持有的金融资产情况披露给中国大陆税务局。

举个例子,如果你是有大陆身份证的人,并在香港汇丰银行有存款500万。那么,香港汇丰银行就会把你的存款报给香港税务局,香港税务局再将你的存款信息报给大陆税务局。

这时,你需要思考的问题是:如果钱是从中国大陆出去的,资金是合法收入还是灰色收入?是合法出境还是非法地下钱庄逃避外汇监管出境?这些资金在中国是否合法纳税?纳税凭证能提供吗?这些问题,无论哪一关,都有可能涉及刑事责任

>>>>

在海外持有壳公司投资理财的人群

中国人在境外税收非常优惠的地域设立公司,并通过公司在银行等金融机构开户持有资产,或通过公司帐户来进行理财或消费,这类企业可能将被认定为“消极非金融机构”(即壳公司)。

CRS实施后,将要求作为公司实际控制人的您及公司两层拥有的金融资产均要披露,过去利用壳公司的名义来避税将变得更加困难。

在高净值客户中,最为典型的就是在维尔京群岛或开曼群岛开设离岸控股公司,然后再用公司在各家金融机构开户,持有境外的基金、股票等,这些在2017年后均面临披露。

>>>>

在海外国家或地区购买高额人寿保险

近年来,很多高净值人士为应对人民币贬值,通过各种途径多配置美元资产。在此种情况下,很多人都选择了购买境外保单,比如香港保单。

香港也是CRS签约地区,香港立法机构已经在2016年6月30号出台了《2016税务修订第3号条例》。根据该条例,香港的保险公司也要将境内高净值人士的大额保单资产信息报给中国大陆税务局,而且这个披露不是说2017年新买的保单才披露,而是说历史上已经购买的保单都要披露。

>>>>

已设立海外家族信托

很多高净值人士在海外设立了家族信托,一般在维尔京群岛、库克群岛、耿西岛、新加坡、香港、新西兰、开曼群岛等,大部分家族信托法域都成为CRS签约国。

而且,CRS协议内容规定:已设立的家族信托有关信息也要被披露,包括家族信托的委托人(即财产授予人)、保护人、受托人(通常是信托机构)、受益人。所以海外家族信托持有的金融财产是无法绕开CRS的。

>>>>

在境外设立公司从事国际贸易的人群

在本次的CRS信息交换内容中,本身并不包括海外贸易公司的金融帐户信息,但是很多做国际贸易的老板们选择的运营模式是:在境内设立实体公司搞生产经营出口,同时在离岸税收优惠地设立另一家公司,完成海外贸易的境外收款职能,这样大量的外汇收入直接进入到境外公司帐户中,同时享受了免税优惠。

但是,这次境内外同时实施CRS,会导致这一人群在境外开立的个人金融帐户资产被披露,顺藤摸瓜,中国税务局稽查时会很容易查到这些钱并不是从境内换汇出境的。

一旦查询到境外的巨额收入,不仅面临巨额个人所得税补缴,并且在境外设立公司还面临25%的企业所得税,合计税务总成本可能高达40%。

交换信息后就需要交税了么?

交换完信息并不意味着你必须为这些查明的资产交税,而是应先做梳理、核实,判断哪些钱是已经完税的,哪些钱是免税的,哪些钱是不予交税的,哪些钱是真的需要交税而没有交的。

在对自己的资产做系统梳理时,切忌一些不冷静的应对方法,比如关掉账户,将资金转移到非申报区域,买一个居民身份,采用代持人架构,盲目改变资产结构等。

▼

总体而言,CRS的目标本质是反避税,CRS的核心目的是反洗钱。

对高净值人士而言,CRS也并非洪水猛兽,反倒是一个契机,有助于高净值人士重新审视过去的投资状态,在合法合规的前提下,找到专业的团队,获得资产配置、税务规划、身份调整的最优安排,将使得资产保全和财富传承之路上,即使是“欲渡黄河冰塞川,将登太行雪满山”,我们依然能“长风破浪会有时,直挂云帆济沧海”。

但道高一尺,魔高一丈,海外买房就可避开CRS。一定程度上,CRS的到来改变了高净值人群的投资偏好,从金融资产转换为非金融资产,这也使得房产等受到了更多的关注。特别是泰国房产,人家都没加入CRS。

泰国是属于无财产税、遗产税、赠与税,是世界级的离岸税务天堂。同样的,泰国房产投资回报率已经达到了6%-8%,甚至有的地方回报率达到了10%。

根据《2017中国高净值客户海外置业展望》报告,曼谷房产去年涨幅在全泰国最高,且位居东南亚第一。最主要的是,泰国是非CRS管辖国!这就意味着,对于在泰国购置房产的人来说,以上CRS的规定内容没有任何制约和风险。

小投资 曼谷明星楼盘项目:

【曼谷投资热点】慕司国际公馆 拉抛15巷

【曼谷热门爆款项目】The Tree S71 By Pruksa

【Rama9地区未来最热租的学生公寓】骑士桥 蓝康恒 KNB

— The End —

亦蓁家族办公室┃您专属的全球配置管家

为国内高净值人群提供专业全面的财务规划资产保全,顾问咨询一站式金融服务

详细咨询:VX:YiZhen-office