还记得读书会资深茅粉曾经穷的只剩茅台股。

附:一位快乐牛散多年重仓茅台的投资逻辑

小胡老师于2014年1月开始重仓,至今持有。

然而近年来随着市场一致看好消费股,导致茅台已经变得毫无投资价值,以至于有大咖高喊,茅台已经贵得离谱,毫无安全边际了。茅台贵了,同属高端酒的洋河、五粮液、泸州老窖还有的选么?借着三季报,我们一起找找看。

我们挑选了几家具有代表性的白酒行业上市公司近进行对比,其中贵州茅台、五粮液属于高端白酒,泸州老窖和洋河是中高端白酒的代表,口子窖则属于中端白酒。

1、公司业绩

毫无疑问,从营业收入来看,贵州茅台尽显王者风范,长期以来一直遥遥领先。

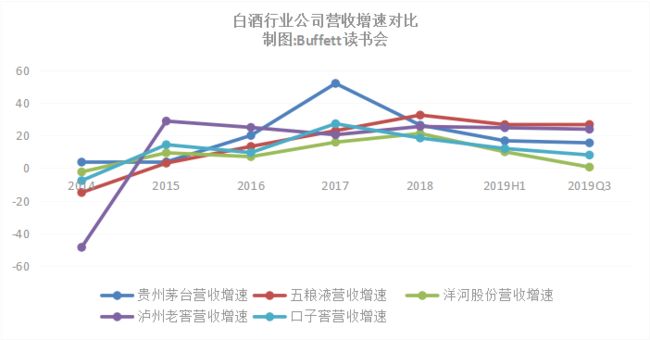

从营收增速上来看,五粮液和泸州老窖的增速表现较好,分别达到了26.8%和23.9%;而洋河股份的表现最差,2019年Q3营收增速仅为0.63%。

2、盈利水平

从净资产收益率来看,前几年各家公司之间有很大的差距,但是从2018年之后开始,受益于产品结构升级,白酒整体毛利率及ROE均呈上升态势。各家公司的净资产收益率开始越来越接近了,差距越来越小了。

从毛利率表现上看,受益于产品结构升级及提价,各家公司毛利率都有一定的小幅提升,其中泸州老窖的毛利率近年来增幅最大。

3、偿债情况

在这五家公司中,除了泸州老窖之外,其余四家资产负债率基本上都缓慢下降至20%左右,泸州老窖资产负债率一直处于上升趋势,到2019年Q3达到了29.83%。但行业整体负债水平都不高。

4、运营能力

从总资产周转率上来看,泸州老窖的资产周转率最高,近几年都超过了了0.6次,其余几家都在0.5左右。

从应收帐款周转天数来看,最牛逼的还是贵州茅台,基本上没有应收账款,对下游经销商的控制能力杠杠的。

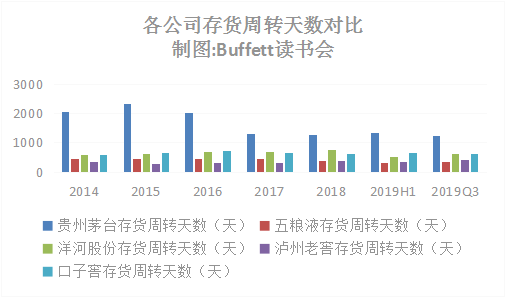

由于白酒制造流程的特殊性,每年重阳节过后,糯高粱收获,宣告新酒酿造季节开始。这一年酿造的新酒被称为基酒,酒味刺鼻,通过陈化去除杂质才会逐渐透出酒香。

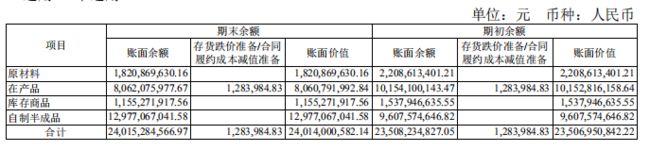

以贵州茅台半年报中的库存情况为例,其中有大约50%的库存为自制半成品,也就是基酒库存,基酒的库存量,决定了未来几年的成品酒的产量。

5、三费情况

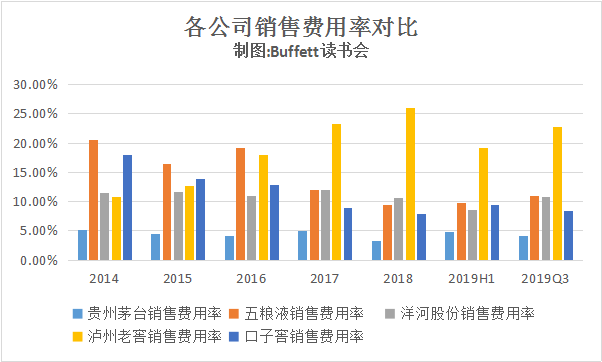

市场竞争激烈导致次高端酒销售费用率提升,其中泸州老窖销售费用率最高,超过了20%;

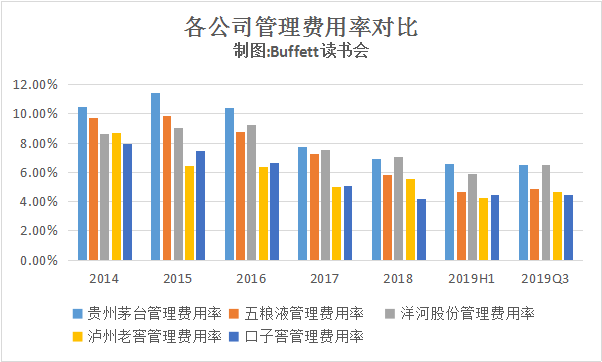

随着酒企加强精细化管理,大多企业管理费用率下降;

财务费用率方面,五粮液的财务费用率表现最好,公司理财能力很强。

6、研发情况

白酒的特殊属性,人们还是喜欢熟悉的口感,熟悉的味道,所以在研发方面,不需要很大的投入改变。

7、现金流走势

从经营性现金流来看,贵州茅台最充沛,无愧于行业大牛,超级现金大奶牛。

8、股息率

从股息率上来看,泸州老窖的股息率最高,每年都高于银行同期存款利率,而口子窖的股息率最低,常年低于银行同期存款利率。

9、估值

从估值来看,目前贵州茅台和五粮液估值都在高位线以上,泸州老窖估值在中位线以上,洋河股份估值在中位线以下,口子窖的估值在低位线以下。

10.总结

贵州茅台在行业中具有标杆作用,其价格的迅速上涨会带动五粮液提价,五粮液的量价齐升也为泸州老窖带来了机遇,泸州老窖通过价格跟随政策批价从年初的720元提升至目前的 800 元左右。截至 2019 年 9 月,贵州茅台一批价抬升至 2350 元。产品结构升级及提价带动行业盈利能力上移,使得高端酒继续验证行业维持结构性景气。

白酒价格持续增长主要原因为消费升级、居民可支配收入提升、大众消费需求增加,而非大量商政务消费需求带来的价格泡沫,因此本轮价格上涨拥有更扎实的消费基础。

这比较这五家白酒企业,从营收上来看,总量贵州茅台遥遥领先,增速上看五粮液和泸州老窖表现较好。

从净资产收益率和毛利率上来看,贵州茅台不愧为行业老大,但是泸州老窖增速较快,有后来居上的趋势。

资产负债率方面,泸州老窖偏高,其他几家都基本上处于行业平均水平。

期间费用率,泸州老窖销售费用率比较高,财务费用率方面,五粮液的表现比较好,说明公司对于闲置资金的理财能力比较强,而贵州茅台这家最不差钱的公司理财能力却是最弱的。

现金流方面,贵州茅台和五粮液表现比较好,经营性现金流充沛,洋河股份和口子窖则相对比较弱一点,2019年上半年,洋河股份经营性现金流甚至还出现了负数。

股息率表现上,泸州老窖的股息率最高,口子窖的股息率最低。

估值上,贵州茅台和五粮液都处在高位线上方,泸州老窖和洋河股份的估值在中位线上下,口子窖的估值在低位线上。

好公司也要有好价格,对于目前估值比较高的好公司,我们只能静待大象出现的时候,再扣动扳机吧。