2018年巴菲特致股东信精华版:不谈美国经济、苹果、IBM,大谈保险风险

2018年巴菲特致股东的信在北京时间2018年2月24日晚9点如期出炉。这可能是近年来巴菲特写给股东的最短的信。

现年88年的巴菲特已经坚持写了53年的致股东信。在今年的简短信中,巴菲特花了大笔墨提醒巨灾保险的损失风险,谈了收购、赌约等等,但是,完全没有谈增持苹果、减持IBM这些市场关心的话题。

对了,有一点儿没有谈,就是美国的经济前景如何,这跟前两年的乐观大谈大不相同。

以下是“聪明投资者”加班加点做的译文精华要点。

1,在过去的53年里(自现任管理层接管该公司起),伯克希尔每股净资产已经从19美元增长至21.175万美元,年复合增长率19.1%。

2,每年都会说年复合增长率,今年跟往年的不同是,2017年公司650亿美元的利润中增长中,只有360亿美元是来自于伯克希尔真实经营所得,其余的290亿美元来自川普税改。

3,伯克希尔拥有1700亿美元市值的股票(不包括对卡夫亨氏的持股),这些持仓市值在每个季度是很容易就波动个100亿上下甚至更多。在伯克希尔,最受重视的是公司的盈利能力,希望伯克希尔股东也如此。

4,2017年伯克希尔哈撒韦有四个增长点:(1)规模可观的独立收购;(2)与已有业务相适应的补强收购(Bolt-on acquisition);(3)各种不同业务的内部销售增长和利润改善;(4)从庞大的股票和债券投资组合中获得的投资收益。

5,2017年得收购交易遇到一个障碍,因为还不错但远非卓越的企业价格都达到了历史最高水平。出现收购狂潮在某种程度上是因为CEO们认为“可以做”。

6,巴菲特打了个比喻说,如果华尔街分析师或董事会成员敦促首席执行官考虑可能的收购,这就类似于告诉你:成熟的青少年一定要有正常的性生活。

7,一旦CEO渴望交易,他/她将永远不会缺乏证明购买行为合理的预测。下属会欢呼,期待随企业规模扩大而增加的薪酬水平。能从中捞到一笔巨额费用的投资银行家自然也会赞成(永远不要问理发师你是否需要理发)。如果收购对象的历史表现不足以证明它值得被收购,巨大的“协同效应”将登场发挥作用。

8,从1967年买入国民保险公司和它的姊妹公司之后,伯克希尔开始有效运用保险存浮金,随着保费数量增加,存浮金通常会增长。2017年伯克希尔的保险存浮金是1145亿美元。

9,伯克希尔多年来一直是长尾业务(聪明投资者加注:这类业务的风险难以预测,一旦风险暴露,便可能给保险公司带来毁灭性打击)的领导者。长尾业务保单往往会比需要立即理赔保险带来更多的存浮金。

10,长尾保单带来巨额保费,也隐藏巨大风险。2017年,伯克希尔的保险理赔巨幅增长,为AIG支付了高达200亿美元的长尾损失。这项业务曾带来创记录的102亿美元保费,伯克希尔将不会再做此类保单。因此,2018年保费收入将有所下降。

11,至少在未来几年内,存浮金可能会缓慢增长。但即便最后存浮金出现减少,也将是适度的——任何一年最多减少3%左右。

12,去年,三大飓风袭击了德克萨斯州、佛罗里达州和波多黎各。估计保险业的总损失是1000亿美元,伯克希尔在三次飓风中的损失估计为30亿美元(税后约20亿美元),占比3%。

13,但1000亿美元的损失估计是不足的,巨灾损失通常都估计不足。随着时间推移,风险会增加,因为灾难多发地区的保单数量和保额会增加。

14,伯克希尔公司做好了4000亿美元的巨灾理赔做财务准备,也就是120亿的赔付金准备。这远低于伯克希尔预期的非保险业务的年收入。

15,不是所有公司都能做到这一点。未来业务大部分的财险公司都将退出巨灾市场,很多财险公司到伯克希尔来安排再保险,而伯克希尔哈撒韦公司,当如果需要购买巨额再保险,可能不得不在遥远的将来由自己支付大笔款项。

16,在2017年之前,伯克希尔连续14年总计录得283亿美元税前承保利润,但2017年的承保利润却是税前亏损32亿美元。

17,信中列出了截至2017年年末持有市值最大的15只普通股投资,截至2017年年底,这些股票的市值为253亿美元,伯克希尔·哈撒韦公司计入的进账成本为98亿美元。

18,这个表格没有包含伯克希尔持有的325,442,152股卡夫亨氏公司股份,因为伯克希尔是控股集团的一部分,因此必须用“权益法”来披露这项投资。按照一般标准会计准则(GAAP)计算,伯克希尔持有的卡夫亨氏公司股份的公允价值为176亿美元。

19,从股票投资组合中,伯克希尔在2017年得到了37亿美元的分红,这一分红数据远低于伯克希尔持股的“真实”收益。伯克希尔预期,所投资的众多公司的留存收益将随着时间推移转化为伯克希尔的资本收益。

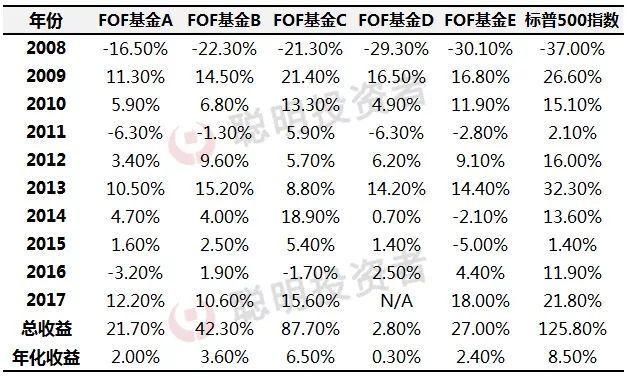

20,股价会飙升和下跌,似乎不受任何一年的基础价值累积影响。然而,随着时间的推移,本格雷厄姆被经常引用的格言证明是正确的:“短期内,市场是一台投票器;但长期来看,它则变成了一台称重器。”

21,伯克希尔本身的成长史就能提供一些生动的例子,说明短期价格随机性如何掩盖长期价值增长。在过去的53年里,复利发挥魔力。然而伯克希尔股价中间则遭遇了四次着实重大的下跌。

22,现在是时候重温一下诗人拉迪亚德·吉卜林的《如果》:

倘若你能冷静泰然处之,

虽众人丧失理智诬蔑你,

倘若你在遭人质疑之时,

能信守己见,并宽容他疑;

你若肯等待,戒急躁厌倦,

为人所欺时,勿以欺还欺,

为人所怨时,勿以怨报怨,

戒沾沾自喜,戒巧言偏辞;

你的是地球和它的一切。

23,我在2007年12月19日做的为期10年的赌注,现在有了最后的结果,结果让人大开眼界。

24,Protégé合伙人公司挑选了五只FOF基金,预计会超过标准普尔500指数。这五只FOF基金持有200多只对冲基金。这5名FOF基金经理可以也确实在这十年里调整对冲基金的投资组合。

25,赌注的经验1:在未来的任何一天,一周,甚至一年,股票将比短期美国债券风险更大——风险要大得多。然而,随着投资者投资期限的延长,假设股票以相对于当时市场利率的合理倍数购买,一个多元化的美国股票投资组合的风险要比债券的风险小得多。

26,包括养老基金在内的长期投资,用他们投资组合中债券与股票的比率来衡量投资“风险”是一个可怕的错误。通常,投资组合中的高等级债券会增加风险。

27,赌注的经验2:坚持“简单”的决定,避免过多的活动。在10年的赌注中,参与其中的200多名对冲基金经理肯定做出了数万次买卖决定。

28,这些管理者中的大多数人无疑对他们的决策进行了认真思考,他们相信每一个决策都会证明是有利的。在投资过程中,他们研究了10-Ks,采访了管理层,阅读了行业杂志,并与华尔街分析师进行了磋商。结果却不尽如意。

29,今年的年会将于5月5日举行。

30,2018年初,伯克希尔董事会选举Ajit Jain和Greg Abel为伯克希尔董事,并指定为副主席。Ajit现在负责保险业务,Greg负责其他业务。 查理和我将关注投资和资本配置。你和我都很幸运有Ajit和Greg为我们工作。几十年来,他们一直在伯克希尔,他们的血管中留着伯克希尔的血。每个人的角色都和他的才能所匹配。这就是一切。

相关阅读:

- 小彩蛋-

“聪明投资者”官网还有很多别家没有的精彩,点击小卡片,进入“价值场”查看。

用长远的眼光,做长期的事,巴菲特在投资领域一直如此践行,他在自己最经典的投资案例,像可口可乐、喜诗糖果、富国银行、华盛顿邮报中,集中展现了其毕生投资智慧与策略,成为价值投资者很好的借鉴。点击卡片,学习股神经典案例。

后台回复以下关键词,Get 更多精彩

巴菲特|格雷厄姆|彼得林奇|芒格|达里奥|霍华德|施洛斯 | 邓普顿 | 索罗斯 | 西蒙斯 |剑辉下午茶 | 陈家琳 | 吴亮 | 梅东亚 | 胡远川 | 归江 | 周良 | 蒋锴 |姜榕|梁力 |李录 |徐翔|王亚伟 | 王国斌 | 陈光明 | 赵丹阳 | 林利军 | 赵军 | 邱国鹭 | 邓晓峰 | 裘国根 |曾晓洁 |但斌|程洲|朱少醒 |丘栋荣 | 张忆东|任泽平 |刘煜辉 | 任志强 | 周金涛|乐视

声明:凡注明“聪明投资者”的作品,版权均属聪明投资者。未经授权严禁转载、摘编或利用其它方式使用,违者必究。所有文章旨在记录和传递信息,不代表“聪明投资者”赞同或反对其观点。