2018年中国银行大宗商品市场展望

前言

一份年度展望如同一颗时间胶囊,沟通历史与未来。告诉人们,在过去的一年,我们一起经历了怎样的市场,在将来的一年又希望共同创造一个怎样的市场。

展望2018,我们始终不忘初心、牢记使命,更愿与您一起砥砺前行。

目录

(各资产详细年报可点击下列目录标题或者关注微信公众号“大宗商品”查看)

2018商品市场年度展望综述

2018年度五大交易策略

即将过去的2017年是胶着的一年、也是纠结的一年,希望和失望交织着、考验着市场中每一个交易者的神经。

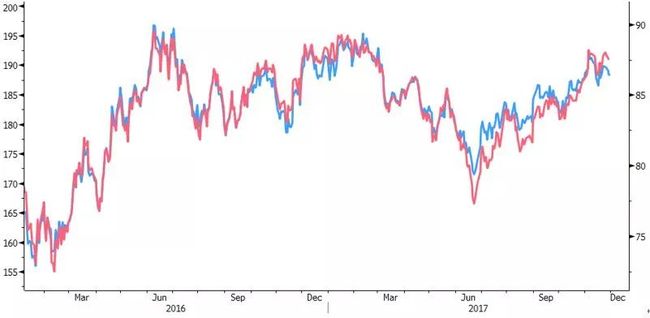

2017年全球商品市场总体陷入了低波动。在经历了2016年的触底反弹之后,尽管年中有所回落,但跟踪商品市场的路透CRB和彭博商品价格指数都在2017年守住了去年的涨幅,全年价格走势呈现V型反转,上下半年堪称冰火两重天。2017年初迄今,CRB指数下跌9点、彭博指数下跌4点,跌幅约为5%,总体变化不大。

2017年,中国继续大力推动供给侧改革,去产能和环保政策的严格执行,使得煤炭、钢铁、电解铝等部分行业供应过剩的局面得到大幅的缓解,相关行业龙头企业盈利状况也得到了持续改善。今年上半年,中国经济下滑的势头得到了遏制,复苏带动了需求端回暖,也让行业对未来的市场充满了期待。国际上,美联储对经济前景预期依然保持乐观,为应对有可能出现的经济过热,联储于今年3月、6月和12月各加息25bp,令基准利率来到1.5%。

CRB/Bloomberg商品指数2016-17走势

数据来源:CRB/彭博

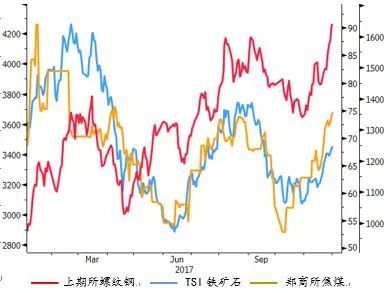

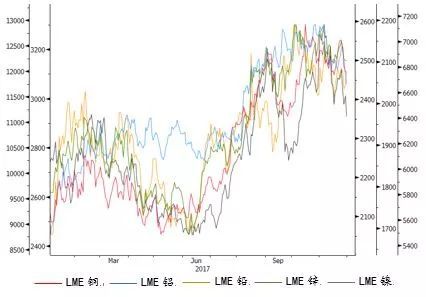

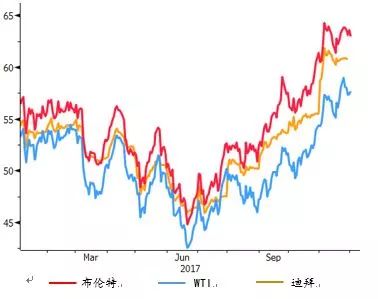

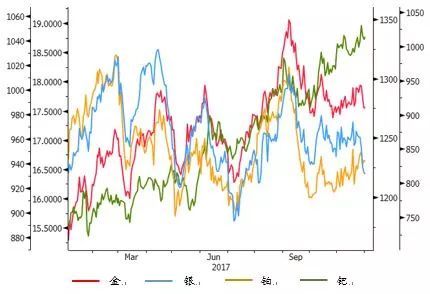

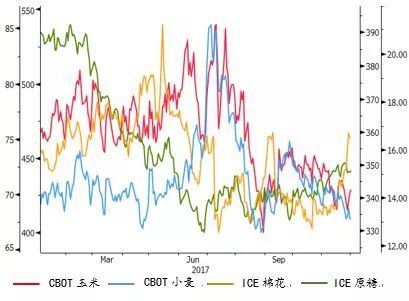

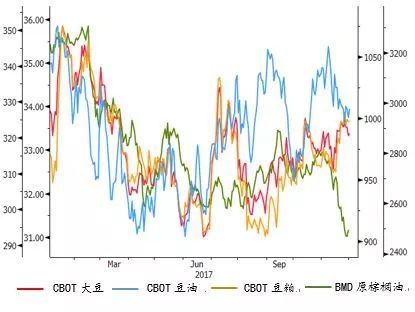

从各个商品品种来看,贵金属价格总体震荡,黄金小幅上涨,钯金强劲上扬。基本金属震荡上行,三季度出现快速拉升,铜、镍领涨。国际油价上半年震荡下行,三四季度触底反弹,创下年高。黑色系螺纹钢震荡上行、而铁矿石和焦煤则走弱。农产品总体偏弱,各品种全年均窄幅震荡,棕榈油和原糖跌幅较大。

- 2017黑色系金属/矿产价格走势 -

- 2017LME基本金属价格走势 -

- 2017国际原油价格走势 -

- 2017伦敦贵金属价格走势 -

- 2017国际农产品价格走势 -

- 2017国际油脂油料价格走势 -

关于2018年全球宏观经济形势,中国银行国际金融研究所观点认为,明年全球经济将维持稳定复苏的态势,处于从亚健康走向完全健康过渡的关键时期,局部金融风险仍需警惕。预测2018年,全球经济增长率为3.1%左右,国际贸易和直接投资将持续回升。全球通胀水平继续保持相对低位,达到3.3%左右。

从区域看,美国经济增长动能正逐步累积,加速增长的可能性很大。中国经济有望稳定较快增长,中国共产党十九大描绘的发展蓝图将产生全球性影响。“一带一路”地区经济前景乐观,将成为世界经济引擎。欧洲经济将延续温和增长,需要密切关注政治改革前景。

数据来源:中国银行国际金融研究所

尽管全球经济复苏出现转机,迈进新的增长关键期,但由于增长力度不足,长期性结构性问题依然没有解决,全球经济失衡、财政与金融风险依然存在。

在经济复苏加快的背景下,2017年美国、加拿大、英国等国央行已先后收紧货币政策,特别是美联储连续加息、启动了缩表计划。预计2018年全球货币政策转向将进一步成为趋势,流动性收紧拐点来临。各经济体货币政策正常化的节奏、力度的把握更加艰难。

展望2018年中国经济金融形势,中国银行国际金融研究所观点认为,2018年是全面贯彻十九大精神、决胜全面建成小康社会的第一年,也是政府换届之年,各方面加快发展的动力和意愿将比较强。新兴行业将快速增长,新动能将持续增强,服务业将继续较快发展。但与此同时,房地产市场调整、传统动能由强转弱、货币金融政策易紧难松、环保督查力度加大等都将对经济带来不确定性。初步预判,2018年中国经济增长6.7%左右,比2017年小幅回落0.1个百分点;CPI上涨2%左右。

- 2018年中国经济金融主要指标预计 - 数据来源:中国银行国际金融研究所

数据来源:中国银行国际金融研究所

预计2018年中国宏观经济政策取向将保持稳定,不会发生大的变化。财政政策将更加注重对节能环保、精准脱贫和重大项目等领域的支持,继续“关后门”以防范地方财政风险,加快“开前门”以完善地方政府的举债融资机制;货币政策将与宏观审慎政策、监管政策一道,保持货币信贷稳定增长,加强监管协调和防控金融风险。

2018年大宗商品市场展望展望2018年,我们认为,大宗商品市场将仍然处于一个长期的再平衡过程之中。随着全球经济复苏势头的日渐显著,商品市场整体也将受益于全球外贸和直接投资活动的回暖。

经历了2017年的去产能,各主要品种的库存水平已基本回归到相对中低水平,部分品种甚至在短期内出现了结构性的短缺。我们今年已经看到金属、油气行业上游投资开始回升,表明对未来商品市场的乐观情绪正逐步回归。

从需求端来看,特朗普减税等扩张性的财政政策内容,将有助于刺激宏观经济总需求,从而提振美国经济。而中国经济虽然正处于结构调整中,但依然保持着可观的增速及对各类大宗原材料的需求。

我们预计,2018年大宗商品市场价格整体将震荡上行,但是各品种走势将出现一定分化。

贵金属市场方面:

在实际利率维持在较低水平的情况下,我们认为国际金价2018年将以上涨为主线,其中投资需求将提供稳定支撑。上半年受到美联储加息节奏的限制以及美国基建计划带来的乐观情绪影响,金价涨幅将会受限,下半年随着政治风险的上升和加息节奏的放缓,金价有上行突破的机会。全年波动区间1240到1450,均价在1320左右。

2018年,白银、铂金价格仍将与黄金维持高相关性,白银表现或将优于黄金,预计全年波动区间15.6到20.6,均价17.6,铂金预计维持震荡走势,全年波动区间1100到850。2018年在供给缺乏弹性、库存低位及汽车行业需求强劲等因素的支撑下,国际钯金价格很可能继续上涨,特别短线投机力量或令钯金价格超调,钯金价格有望再度触及2011年初1125美元/盎司的历史高位,并可能进一步上探1350美元/盎司。

基本金属市场方面:

2018年铜的基本面向好,产能增长受限和薪资谈判可能引发的罢工使供给端继续收紧,宏观经济回暖,基建、新能源汽车以及轨道通讯电缆支撑铜需求。预计2018年LME铜价震荡向上,价格区间看在6500-8000美元/吨。

2018年在供给侧改革及环保限产背景下铝价价格中枢将上行,但境内供给过剩的局面及高企的库存决定铝价难以单边上涨,全年呈现宽幅震荡的走势,波动区间在2000美元/吨-2600美元/吨。

2018年由于采暖季环保限产以及受其他基本金属走势提振,伦铅高点可能出现在一季度。随着产量的释放,以及中国需求的放缓,下半年铅价将逐步下行。我们预测LME铅全年震荡区间在2000-2700美元/吨。

2018年锌供需缺口将有所收窄,考虑到库存仍然处于低位,价格大幅下跌的可能性很小,或将继续延续震荡态势,预计运行区间为2800-3400美元/吨。

2018年镍的基本面喜忧参半,需要警惕的风险是主要生产国政策的不确定性。因此预计2018年LME镍价宽幅震荡,价格区间看在9000-14000美元/吨。

受到供给及需求两重压制,2018年铁矿石价格预计仍将维持弱势,但年中可能仍有随钢材价格短期走高的机会。普氏62%铁矿石价格全年低点预计在40美元左右,年均价约55美元。

能源市场方面:

2018年原油市场将关注下游需求方面的情况,随着供应格局趋稳定,预计全球原油市场有望在年中重回平衡,而下半年OPEC减产和美国增产成为市场最大的不确定性来源。预计2018年原油价格将在50-75美元之间弱势震荡,下半年下探50美元的几率较高。

2018年,美国经济的结构性矛盾不仅没有弱化的倾向,甚至在特朗普税改后有愈演愈烈之势。因此,我们预计这种结构性矛盾将在2018年带来美国的投资增长,带动对成品油的整体需求,为整体裂解价差提供支撑;但是,受制于总需求不足,我们预计汽油需求增速仍将弱于柴油需求增速,从而使汽油裂解价差表现弱于柴油裂解价差。

农产品市场方面:

2017年大豆主要产区均出现丰产,导致库存消费比大幅上升。2018年大豆单产在“拉尼娜”现象发生的威胁下可能出现回落,但无奈南北美预期播种面积均出现上升,预计新一年度大豆供应仍偏宽松。

2018年度五大交易策略

各品种年报详情请点击下列子目录

或关注微信公众号“中行大宗商品交易”查看

声明

本材料仅是为提供信息而准备的,不得被视为达成一项交易的要约、个人推荐或要约邀请,也不得被视为一项投资建议。场外衍生产品交易的条款取决于确认书中的详细规定。

投资者不应将本材料视作可取代其自己的判断。若投资者欲采取进一步行动,预期投资者会进行其自己的尽职调查。投资者不得将本材料内容解释为法律、税务、会计或投资事项的专业意见或为任何推荐意见。投资者应当就本材料所述任何交易涉及的法律及相关事项咨询其自己的法律顾问、税务顾问和财务顾问的意见。本材料并未涵盖所有事项,亦未包含投资者可能要求的所有信息。不应仅仅依据本材料中的信息而作出投资、撤资或其它财务方面的任何决策或行动。

本材料所含的估值、估计和推测均涉及主观判断和分析。实际结果可能会与预测的不同,而且偏差可能会很大。本材料中某些表格或其他统计分析(“统计信息”)是根据市场资料制作。制作中使用了大量的假设,有些在文中得到体现,有些没有。因此,不对统计信息的适当性和完整性以及所依据的信息和假设是否反映现在的市场条件及将来的市场表现做出保证。

本材料中任何内容均非关于过去或未来情况的承诺或声明,亦不得被当作该等承诺或声明而信赖。中国银行及其相关员工明确免予承担与本材料全部或部分内容或其中所含任何信息的使用相关的或因此产生的任何及所有责任。

本材料是作为保密资料编制的,仅供投资者为其自身利益而使用。本材料分发给任何人均属未经授权的行为。未经中国银行事先书面同意,任何时候都不得全部或部分地复印、复制、分发本材料,或将本材料全部或部分地转交给其他人。

中国银行对本材料所有权利保留。仅对接收者发送,未经中国银行允许不得进一步分发。中国银行明确禁止本材料的再分发,而且对第三方该等行为不承担任何责任。

获取更多大宗商品市场资讯

紧跟市场动态

关注中行大宗商品交易

▼