人民币汇率失控了么?

一 近期人民币对美元汇率为何迭创新低?

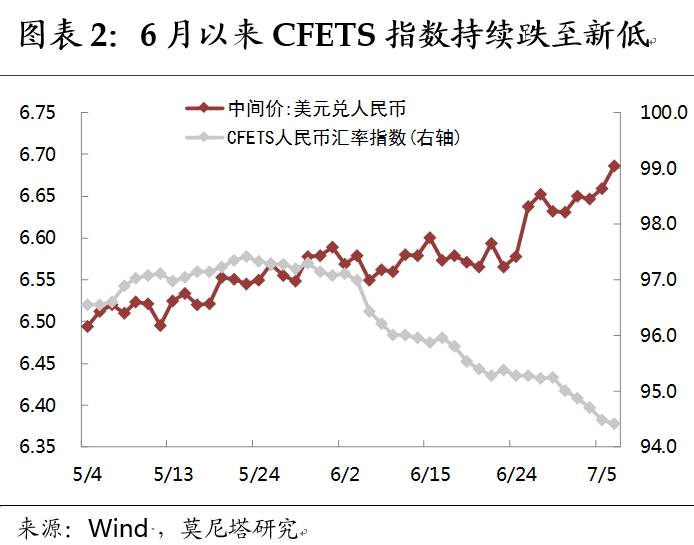

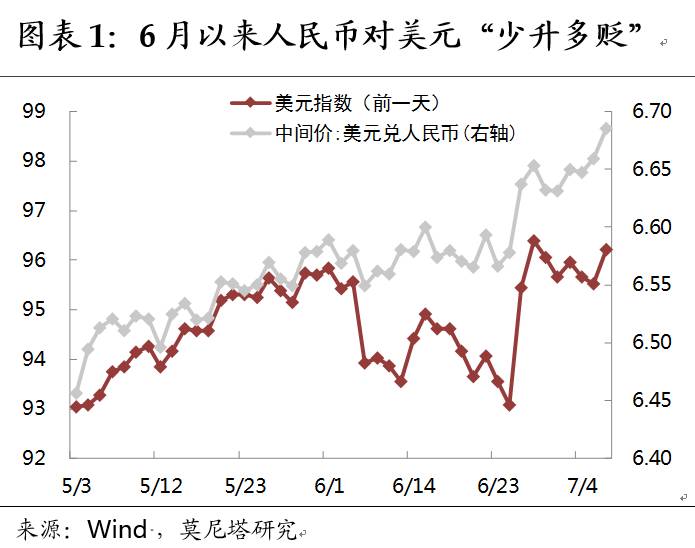

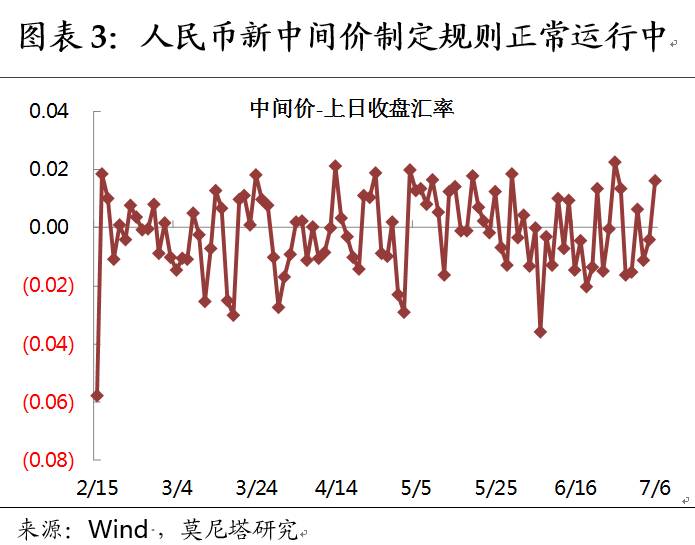

本周前三天内,人民币对美元汇率中间价累计贬值545点,较英国退欧后创下的低点再跌329点。我们此前指出,在目前“收盘汇率+一篮子货币汇率变化”的中间价设定规则下,人民币中间价将主要跟随美元波动。然而,本周至今美元指数仅小幅走强0.62个百分点,且尚未达到英国退欧后的高点(图表1)。

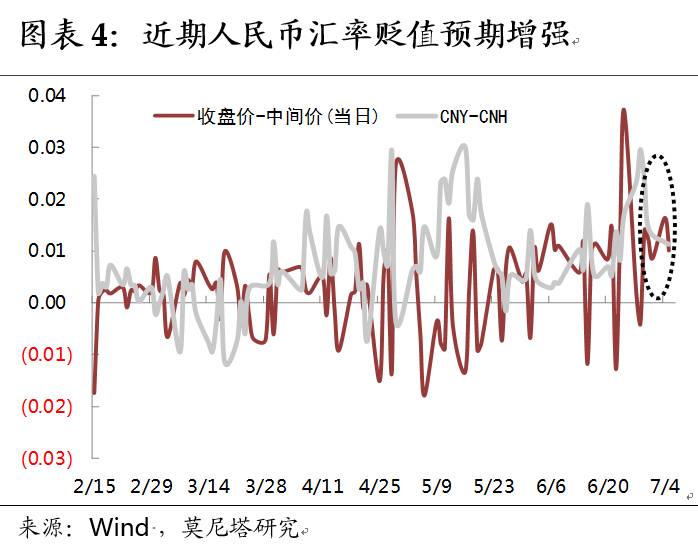

可见,当前人民币贬值压力不断增强,的确是央行在践行人民币中间价新规则时的“情非得已”。随着人民币贬值预期的不断强化,央行不得不大幅下调中间价,使得CFETS人民币指数不是稳定,而是同样走贬。由此看来,“策略性贬值”确有失控风险。展望后续,倘若维持现有的中间价制定规则,人民币对美元中间价将继续跟随美元指数的变动,“少升多贬”。如果美元持续走强,那么人民币兑美元中间价就需不断下调,这就可能造成人民币贬值预期的激化。

新的人民币中间价规则还能延续多久?央行践行新的人民币中间价规则有没有“极限”?这是资本市场最担心和最关心的地方。

未来人民币对美元汇率走向何方?

基于以下两方面原因,我们认为对今年下半年的人民币汇率依然无需过度担忧。

原因一:下半年美元指数上行动能着实有限

美元走强的逻辑,在英国退欧事件发酵之前,主要受美联储加息预期的影响。英国退欧事件坐实后,联邦基金利率期货反映的今年美联储加息预期已降为0次,加息推动美元走强的逻辑已显著弱化。此时,美元走强主要受到全球避险情绪升温,以及英镑暴跌的影响。这一点,我们或许可以从1992年英国退出欧洲汇率机制后的情况中获得些许镜鉴。当年,该事件导致英镑在三个月内暴跌24.9%,欧元大跌15.2%,而美元指数在此期间累计上涨14.9%。我们可以做一个极限情形下的简单推演:倘若本次英镑和欧元跌幅堪比当年,则美元指数可能上涨达到106(均以英国退欧公投前的汇率为基准)。

然而,从本轮美元指数的长周期来看,近期美元指数很难上行突破100。

首先,全球从而美国经济本身,都难以承受美元更大幅度的走强。从2014下本年美元走强后的全球市场来看,原油价格由110元/桶跌到今年1月的不到30元/桶,代表全球需求的CCFI和BDI指数下滑至历史最低水平,主要新兴经济体更是多数陷入衰退,欧日的量化宽松亦在持续升级。一言以蔽之,美国经济相对地“一枝独秀”,却绝对地不能“独善其身”!

其次,从美元指数的长周期来看,100很可能是一个殊难逾越的顶。上两轮美元指数上涨达到顶峰时,均有较高的GDP增速和较大的加息力度作为“后盾”。反观当前,美国经济不可企及2001年4%以上的增长,更无法奢望1985年7%的增速,利率水平也显然达不到当年的6%。2001年美元指数在120触顶,已较1985年的160下降很多,我们认为本轮美元的顶部大致就在100上下。

最后,目前英镑下跌很可能已经price in了英国退欧事件的影响,后续下跌空间或许不大。目前,英镑已与其恒定价格(退欧公投前一年平均汇率)偏离15-20%。对一个发达国家货币来说,在此情况下看空英镑的头寸已大幅下降。更重要的是,在很多海外投资者看来,英国资本市场完善,银行体系稳健,劳动力市场亦较有弹性,且退欧坐实后不确定因素已逐渐减少。因此,近期美元指数上行的最大扰动因素,即英镑的急剧贬值,将趋于弱化。数据显示,截至6月28日当周,英镑净空头头寸由之前一周的51947手下降至42711手合约。而英国公投之前两周,英镑净空合约触及三年高位,并一度录得5年以来最大增幅。

原因二:目前央行有足够的意愿和能力维稳人民币汇率;而一旦人民币贬值压力超出容忍范围,央行可能暂时放弃目前的“双锚”规则,转为重新盯住美元。

首先,央行维稳人民币汇率的意愿毋庸置疑。纵观下半年的国际政治事件:9月4日杭州G20峰会,10月人民币正式加入SDR篮子,11月美国总统大选,央行显然不希望在此政经事件迭出之际,再重演去年8-11和今年1月初人民币汇率“急贬”的一幕。因此,即便央行有益持续推进人民币汇改,其在时点和节奏的掌控上也需要更加精细的权衡把握。

其次,央行目前亦有足够的能力维稳人民币汇率。目前,离岸人民币市场流动性抽紧,“托宾税”的研究制定等,都意味着央行从加强宏观审慎管理的渠道上,有足够的能力管理人民币贬值预期。且央行可以通过外汇掉期操作,在不过度消耗外储的情况下入场干预。

企业去美元杠杆动能减弱,亦使人民币汇率不致“内外承压”。据外管局数据,今年一季度,经过前期债务去杠杆化后,公司间贷款等外债数据开始止跌回升(较2015年末增长7%)。去年人民币汇改之后,企业加速去美元杠杆的过程,一度加剧了人民币贬值的压力。我们此前推算,企业去美元负债进程最迟在今年上半年应会见底,一季度外债数据进一步证实了这一点。

欢迎长按识别二维码订阅!