一天6家房企发布融资计划,合计186亿!去年海外融资同比大增52%,今年能否继续?

在境内多种融资渠道持续严控的背景下,海外融资成为房企重要资金补充。

有研究机构统计,去年房企海外融资总额同比增长超5成,融资成本分化明显。今年1月,房企继续密集发布融资计划,仅1月8日一天,就有6家房企发布海外融资公告,总金额达到26.8亿美元,折合人民币186亿元。

业内人士认为,整体看,房地产行业资金紧张,房企抓紧窗口期大量大额度发行美元债。2019年房企美元债刷新纪录,2020年美元融资继续高位运行。对于经营稳健的企业和大型企业来说,融资成本降低依然是趋势,但对于负债率较高的企业和中小房企来说,未来预计融资难度将非常大。

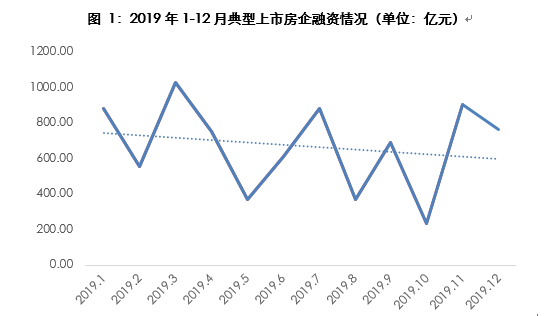

在2019年11月融资大幅反弹的背景下,12月房企融资总额有所下滑。

同策研究院的最新数据显示,2019年12月,监测的40家典型上市房企完成融资金额折合人民币共计764.01亿元,环比下降15.52%。

图片来源:同策研究院

其中,40家房企债权融资金额600.27亿元,占房企融资总量的78.57%,环比下降21.76;股权融资金额为163.74亿元,占总融资金额比重为21.43%,环比上涨19.38%。

债权融资方面,按总额排名:

第一位是其他债权融资方式,融资金额232.71亿元,占比30.46%,环比减少12.97%。 具体融资方式包括: 向金融机构借款、发行资产证券化产品、定向融资计划、发行永续资本证券、债权转让等。

第二位是境内银行贷款,融资金额197.23亿元,占比25.82%,环比增加99.29%。

第三位是信托贷款,融资金额95.97亿元,占比12.56%,环比增加179.54%。

第四位是公司债,融资金额为70.78亿元,占比9.26,环比减少65.21%,其中境外美元债券发行合计5.85亿美元,折合人民币40.78亿元。

第五位是境外银团贷款,融资金额为4亿港元,折合人民币3.58亿元,融资金额占比总额0.47%。

股权融资方面,2019年12月,海外配股融资和境内再融资的融资金额各有升降,但二者占比则均有不同程度的上涨。具体来看,境内再融资金额为47.23亿元,占融资金额的6.18%;港股上市房企通过海外配股方式进行融资,总金额为116.51亿元,占比15.25%,环比上升40.86%。除部分房企的股票期权计划,融创中国进行了新股配售。

克而瑞研究中心的数据也显示,2019年12月并未出现像2018年年底的融资大爆发。12月95家典型房企的融资总额为1199.12亿元,环比下降0.5%,同比下降17.9%。其中,企业境内外发债总量166.52亿元,环比下降67.9%,同比下降79.0%,主要由于2019年1月房企面临偿债高峰期,房企2018年12月发债量较大,同时,12月房企发债水平属于年内低位。

同策研究院陈舒认为,面对当前融资环境持续收紧,房企融资方式呈现多样化。一方面,房企股权融资继续保持高位,多家房企进行新股配售及出售项目子公司股权进行股权融资;另一方面,虽然年底境外融资热度下降,境内银行贷款和信托贷款明显增加,但境外融资依旧是房企融资的主要渠道之一。

根据同策研究院的统计,在已披露的数据中,2019年12月40家房企融资成本大多位于6.95%到8.1%之间。其中,融资成本最低的是华润置地发行的美元次级永续资本证券,发行金额为10.5亿美元,融资成本为固定利率3.75%。融资成本最高的是花样年控股发行的于2022年到期的1.5亿美元优先票据,票面利率为12.25%。

融资成本的分化在去年全年的海外融资中表现更加明显。

根据中原地产研究中心的统计,2019年,房企海外融资成本主要在6-15%之间,恒大、佳兆业、景瑞、花样年、弘阳地产、正荣地产、阳光城、朗诗、新湖、泛海、当代置业、融信、泰禾、佳源国际、中梁、鑫苑、银城国际等多家房企美元融资成本超过10%。其中,当代置业有一笔绿色优先票据利率高达15.5%,泰禾有一笔融资成本为15%,佳源国际多笔优先票据利率为13.75%。

但也有万科、龙湖、华润等多家房企融资成本低于4%,其中,万科有一笔票据融资成本低至3.15%,龙湖一笔优先票据融资成本为3.95%。

尽管近期多家公司发债,整体融资成本有所下降,但还是出现了分化。

1月8日,融创公告发行5.4亿美元优先票据,利率6.5%,发行利率创历史新低;碧桂园公告发行2笔合计10亿美元的优先票据,利率分别为5.125%和5.625%;旭辉公告发行4亿美元优先票据,利率为6.0%;龙光公告发行3亿美元优先票据,利率5.75%;正荣地产公告发行2.9亿美元优先票据,利率7.875%;中骏公告发行1.5亿美元优先票据,利率7.375%。

1月6日,龙湖成功发行6.5亿美元票据,其中2.5亿美金为7.25年期,票息3.375%;4亿美金为12年期,票息3.85%。创下中国民营房企“最长年期”和“最低票息”双纪录。

中原地产研究中心统计数据显示,2019年全年,房企海外融资总额高达752亿美元,同比上涨幅度高达52%。

克而瑞研究中心的数据也显示,2019年全年95家典型房企共募集金额14986亿元,同比增长9.1%,其中境内债权融资7647.39亿元,同比下降0.61%;境外债权融资5700.26亿元,同比上升24.19%。在7754.99亿元债券融资中,境内发债同比减少23%至2892.30亿元,境外发债同比增长37.34%至4862.69亿元。

克而瑞研究中心认为,2019年在融资环境收紧的情况下,境内发债放缓,与此同时,境外发债也受到备案和监管的控制,境外发债的上涨主要得益于年初的房企集中的境外发债。

进入2020年1月,房企继续密集发布融资计划,据中原地产统计,超过12家房企发布了超过40亿美元的融资计划。仅1月8日一天,就有6家房企发布海外融资公告,总金额达到26.8亿美元。

中原地产首席分析师张大伟认为,整体看,房地产行业资金紧张,房企抓紧窗口期大量大额度发行美元债。美元债是部分房企的重要资金补充,但因为额度原因,很难成为最主要来源。美元债的井喷对缓解部分企业融资有很大好处。2019年房企美元债刷新纪录,2020年美元融资继续高位运行。对于经营稳健的企业和大型企业来说,融资成本降低依然是趋势,但对于负债率较高的企业和中小房企来说,未来预计融资难度将非常大。

不过,穆迪报告认为,中国房地产开发商去年11月份境外债券发行量从此前3个月29亿美元的均值大幅增至73亿美元,以充分利用剩余的发债额度以及流动性改善的时机。自从监管部门在去年7月份收紧发债规定以来,境外债券发行量锐减,尽管去年11月份出现暂时反弹,但由于多数开发商的发债额度已用完,预计2020年发行量将继续出现同比放缓的局面。

牛市一幕又现!2020首只爆款基金来得这么早,5个小时卖超400亿!仅限售60亿,配售比例有多低? 好事将近?人民币单日暴涨400点,创5个月新高!外资开年4天狂涌224亿,连这笔21万亿资产也超预期 最牛板块浮出水面!指数月线拉出7连阳,12股单日大涨超20%!利好接连上线,券商如何打好客户争夺战 操纵8股获利4个亿!证监会联手公安,捣毁12个非法操盘窝点,43人被捕!50天4起操纵案,涉案超65亿

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcn Tips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcn Tips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。