按照瓦格纳“四端九项”的分类,制定税收制度的原则主要应该分为以下几类:

1.税收的财政原则

(1)充裕原则 : 税收应该保证充足的财政收入用以保障政府各项职能的实现,但也不意味着税收越多越好。衡量税收是否“充足”的尺度是社会福利的最大化。将社会所能够生产的私人产品和公共产品的总和描述成生产可能性曲线,引入衡量社会福利的社会无差异曲线,如图,无差异曲线(U1,U2,U3)和社会生产可能性曲线(⌒AB)的切点E即最优选择。此时征收GB数量的税收能提供EG数量的公共产品和服务,达到社会效用的最大化。

(2)弹性原则 : 税收富有弹性,无须通过调整税基、变动税率或开征新的税种,税收收入能与国民收入同步或更快增长,以满足不断增长的财政需要。过快或过慢的税收收入增长率(相对于国民收入增长率)都不利于社会福利的增长。可以用税收弹性系数来反映一个税种是否富有或者缺乏弹性,表达式为:

税收增长率/经济增长率 (ΔT/T)/(ΔY/Y)=Et(税收弹性系数)

这个系数保持在0.8~1.2之间较为合理,具体视一国的社会无差异曲线的形状和位置。如图

国民收入提高,生产产品能力和资源增加,生产可能性曲线向右上方移动。同时社会无差异曲线U1向上方移动至U2,U3处,E1,E2,E3为不同经济发展状态下的社会福利最大化的均衡点。公共产品和私人产品组合按照图中ON和ON',均不能满足同等条件下的(特定生产可能性曲线下)社会福利最大化。

2.税收的公平原则

(1)受益原则 : 税收应按照社会成员获得的公共产品和服务的大小来分配,获益多的税负重,获益少的税负轻。但是在很多情况下,弱势群体获得的财政补贴和公共服务要相对更多,如果按照这一原则,显然有失公平。

(2)支付能力原则 :分为客观和主观两个方面。

客观说认为,收入、财产、消费支出可以用来衡量个人的收入能力以及税收负担的分配。

主观说把税收当作是纳税人的效用牺牲,根据效用的均等牺牲又分为,绝对均等牺牲、比例均等牺牲和边际均等牺牲三种不同的标准 。下图中,MUL代表低收入者的边际效用,MUH代表高收入者的边际效用,OB<O'B'。

在绝对均等牺牲标准下,不同纳税人的纳税总效用牺牲量是相等的,如图CBDE的面积等于C'B'D'E'的面积。由于货币的边际效用是递减的,高收入者会比低收入者承担更多的税收。

在比例均等牺牲标准下,不同纳税人因为纳税所损失的效用与纳税前的总效用的之比是相等的。如图,PBDK/OBDM=P'B'D'K'/O'B'D'M'。

在边际均等牺牲标准下,要求每个纳税人的最后一单位货币的边际效用是相等的。向低收入者征收FBDG单位的税收,高收入者征收F'B'D'G'单位的税收。此时,他们的边际效用是相等的。

支付能力原则只是孤立地考虑税收自身,没有与公共产品和服务的提供有机结合,也没有把财政收入和支出联系起来,存在缺陷。不过其在实践过程中的可行性较强,运用广泛。

3.税收的效率原则

(1)经济效率: 一部分是税收的超额负担,另一部分是税收对外部性的矫正。对于税收的中性和税收的非中性,在不同的环境下对经济效率的影响则是不同的。

图中阴影部分为效率的损失,即税收的超额负担。图中的矩形CBEF是税收收入。

税收的超额负担,主要是来自于纳税人因税收带来的收入效应和替代效应,其中替代效应是超额负担的根本原因。

AB为征税前对商品X和Y的消费数量,与无差异曲线U1相切于E1点。对X征税,不对Y征收,消费预算线变为AC,与无差异曲线U2相切于E2点.做补偿预算线A'B',与无差异曲线U2相切于E3点。替代效应为X1X2, 收入效应为X2X3.

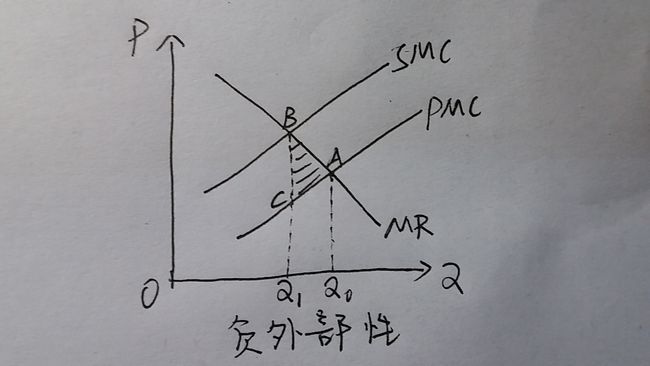

当私人的边际成本PMC小于社会的边际成本SMC,会产生外部不经济,效率损失的面积为ΔABC。征税在此可以消除外部性。

当出现正外部性时,税收补贴和减免政策可以弥补效率损失。

(2) 行政效率:纳税成本和征税成本的最小化。

纳税成本包括纳税人的交通费用,雇佣税务顾问和会计师所以及代扣代缴花费的费用等。 征税成本主要包括税务机关工作人员的工资、税务机关日常行政事务所需的费用、固定资产支出等。

此外,还有确定原则和便利原则,是税收固定性和提高效率的要求。

That's all.