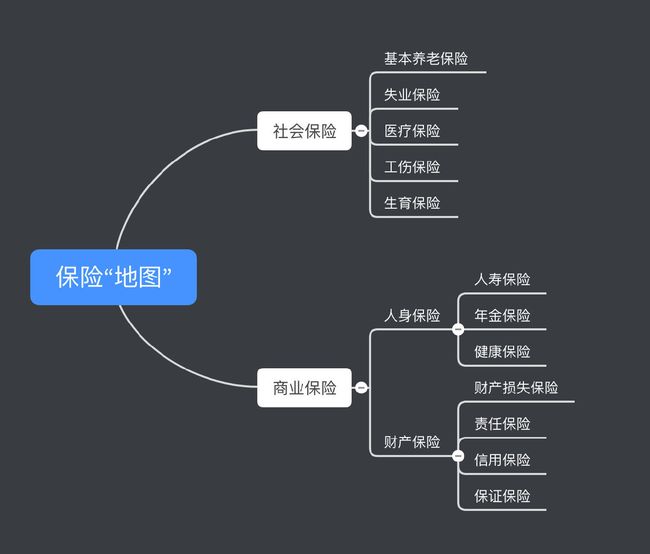

前两篇文章我们讲了保险的“地图”和保险的“语言”,有了这些基础,今天我们正式讲保险的产品。

在商业保险中人寿保险是列第一位的,很多公司把“人寿”两个字放在了公司的名字上,比如“中国人寿”、“泰康人寿”等等,这些公司其实不只是提供人寿保险,还提供其他全部类型的人身保险,但因为保险业在刚发展的时候大部分产品是人寿保险,因此公司的名字都叫"人寿"公司了。由此可见人寿保险在保险中地位的重要性。

人寿保险,顾名思义,就是以人的寿命为保险标的的一种产品。它以生死为保险事故,因此也称为"生命保险"。人寿保险的种类多且杂,但总体上可以按传统产品和创新产品两类来进行分类。

6.3.1 传统人寿保险

传统的人寿保险分为三种:

死亡保险

生存保险

两全保险

这些种类非常好理解。死亡保险就是寿命终止,给保险人一笔保险金;生存保险,就是到了保险约定的年龄继续存活,就定期或一次性领取保险金;两全保险,包括上面这两种保障。

死亡保险

这是最一般的人寿保险。主要有两类产品:定期寿险和终身寿险。

定期寿险是保险期限为固定年限的,比如我保到60岁,在此期间发生寿命终止就给予保险金。终身寿险是保终身的,不管何时发生保险事故,都给予保险金。

定期寿险最大的特点就是便宜,它保障的期限有限,而越年轻发生保险事故的概率越小,所以可以做到非常高的保额。而这对于我们财务自由又会带来什么价值呢?后面会分析到。

终身寿险能够保终身,价格比定期寿险高一些,但总体也不贵。它的缴费方式主要有三种:普通的定期缴费、一次性的趸交、限期缴费(在规定期限内分期交付、期满后不再交付保险费)。

生存保险

就是以生存为条件给付,主要目的是为老年人提供养老金或为子女提供教育金。

年金保险是一种典型的生存保险。

两全保险

也称为“生死合险”,就是指达到一定年龄就可以领取保险金,而死亡时又会领取一次性的保险金。它既有死亡保障,又有生存保障。

不要觉得这样的产品就好,你可能会得到好处。如果你也这样思考,你的保险思维就需要进行一次升级。因为所有的保险产品都是经过精确测算的,它通过大数据量的统算出一种保险事故发生的概率,而后计算出会需要多少赔付合理,而后再来设计须交纳的保险费用。所以,你买保险首先要考虑的是这个保险事故发生的概率是多少,而后,你觉得多少钱(保险赔偿金)能够平衡这个事故,你打算花多少钱(保险费用)来支付这个保险事故。

这是一种概率思维的方法,你愿意为可能发生的事情支付多少钱。保险事故发生概率高自然就贵,发生概率低自然就便宜,关键是你想要什么样的保障,这也是我们选择保险产品最重要的思考方式。

6.3.2 创新型人寿保险

随着人们对保险的需求增加,以及保险公司自身业务的拓展,创新型人寿保险产品大幅增加,也让广大消费者挑花了眼。现在就带你看穿创新型保险的迷雾。

创新型保险也主要分为三类:

分红保险

投资连结保险

万能保险

分红保险

顾名思义,就是能够分红的保险。看着挺美好,也有很多人购买。但是,你肯定也知道,羊毛肯定出在羊身上。分红保险有两个隐含的特点需要注意:第一,分红保险需要承担一定的风险,保险公司虽然经营稳健,但它也是购买市面上这些投资品种,一样会随经济周期发生波动;第二,分红保险的精算假设非常非常保守,用人话讲就是它的投资收益非常非常低,年化收益能够超过4%就已经是非常好的产品了,而4%只是刚刚跑赢通胀的水平而已。

所以,看懂了这个,你就知道,与我们的投资产品相比,分红保险的分红功能显得特别鸡肋。但是,如果分红作为主险之外的附加功能倒是可以获得加分,但那就需要看主险对你的需求了。

投资连结保险

这个保险其实是名副其实的“挂羊头卖狗肉”,它的本质是一支投资基金,只是有那么一丢丢的人寿保险功能而已。

银保监会要求这个保险必须至少包含一项保险责任,而实际上这个保险责任只是为了增加而增加而已。你把投资连结保险看成“保险公司操刀的一支基金”,基本不会出错。

万能保险

这个产品非常复杂,目的就是迎合保险人的需求而专门设计的—交费灵活、保额可调整、非约束性。我对万能保险的原则是:不碰、不碰、坚决不碰。

原因是三点:第一,不确定性太高,我们买保险的本质是花钱来保证我们可能遇到的不确定性,而这个产品却提供了不确定的分红收益、不确定性的保费支出、不确定性的赔偿金,这是不参与的根本原因;第二,极容易可能断保,因为保费部确定,因为分红的存在,而且分红可以作为次年的保费来支出,所以每年的保费支出金额都是不确定的,这看起来可能会有好处,而却可能导致你会忘记支付保费,而提醒时如果你的账户发生变化,这种可能性就更大了;第三,分红比率太低,万能保险一定是融合了保障、投资、分红等诸多功能的,而因为经过测算,其收益一定是非常低的,你算来算去,反被算计。

6.3.3 人寿保险的选择

以上就是人寿保险最主要的六种类型保险。我们到底选择什么样的保险呢?

在两全保险这个部分也讲过我们选择的视角。我们的身份是作为将来一定会实现财务自由的一个群体,我们和绝大多数的群体都不一样。哪里不一样呢?到一定的阶段,我们的财富或专利积累会让我们的被动收入足够满足我们的生活所需。

所以,这笔财富也大概率会满足我们的赡养人的生活需要,到这个时候,我们买人寿保险的保障需求其实已经不存在了。

所以,对还处于奋斗阶段的我们来说,最重要的是购买一份足额的定期寿险。最可爱的是,这个保险也是最便宜的一种保险。

尤其不需要买的是生存保险、分红保险和万能保险。这三类保险的本质都是保险公司经营的成果在留存一部分之后,把收益交给我们。如果对绝大部分人来讲,这是好事。然而,我们是有长期投资能力的一群人,我们自己的投资产品会大大高于保险公司的收益。

然而,需要注意的是:当我们成功实现了财务自由的时候,我们的需求发生了变化。我们可能需要通过人寿保险来实现家庭财富的传承。比如,我们可以购买一份高额的人寿保险合同,比如1个亿或者更多,我们死后,这笔钱就会成为后代生活的重要根基,为此,甚至可以雇佣一个信托机构,在这个保险事故发生后就展开工作,为我们打理这笔钱。当然,这个保险的收费肯定比正常的定期寿险要高的多了。

最后,总结一下今天的文章:

- 人寿保险总体上分为两类:传统寿险和创新型寿险,前者分为死亡保险、生存保险和两全保险,后者分为分红保险、投资连结保险和万能保险。

- 我们作为财务自由者购买保险的思路是三条:第一,实现财务自由之前,购买一份定期寿险非常关键;第二,生存保险、分红保险、万能保险没有必要购买;第三,实现财务自由之后我们可以购买高额的终身寿险,进行家族财富传承。

以上是我的个人观点,欢迎与我讨论,共同升级。

现在可以更新一下我们的保险地图了。

(未完待续)

推荐阅读:

1.《稳稳的财务自由》前言

2.《为什么你一定能实现财务自由》

3.为什么我不同意李笑来"财务自由"的定义?

4.《你知道吗?你也能实现财务自由》

5.《适合中国家庭的资产配置模型》

6.《保险的"地图"》

7.《保险的“语言”》

你的点赞,我的动力!

知识本身不是力量,“知识+持续的行动”才是!我是陶肚,注册财务规划师、一级拆书家、资深马拉松跑者,让我们一起开启财务幸福之路吧!