保险的本质就是保障家庭财务风险坍塌的金融工具,它不能减少风险发生的概率,但能减小风险发生的损失,这就是保险。

所以盾牌要立在钱的前面。

我们常说的保险多指意外险,医疗险,寿险及重疾险这四类保险。

每一种保险产品都有其特定的保障范围,不可能用一种保险涵盖生活的所有保障。所以在购买保险时候,需要将不同的保险组合起来,让一组保险组合互相弥补不足,给自己和家人以更贴心、更合身的保险关怀,构建起全方位的保障体系。

组合保险需要考虑到每个家庭在不同时间的保障需求、家庭结构、家庭特点还有尽可能的将被投保人生活中可能发生的风险全部考虑在内。

在购买保险时,应遵循先急后缓、先大人后小孩的原则。在不了解自己所投保的险种,盲目跟风投保、乱投保,结果往往是花钱不讨好,根本起不到保障的作用。

因此,“如何用保险保障自己的一生”可理解成,“如何”应该是如何配置现阶段的保险,“用保险”则应灵活搭配、科学设计,“保障”则应该考虑到各个可能的风险,将其给全面覆盖,降低风险发生后带来的损失。“一生”从出生到年老,在人生任何一个阶段,都应该得到保障,无论何时,只要是作为一个家庭的重要成员,他们发生风险都会造成家庭的财务损失。

保险从购买渠道上可分为:

1.传统代理人渠道

2.经纪人渠道

3.银保

4.报销公司电销

5.官网直销B2C平台

6.第三方平台B2B2C(悟空保、700度、小雨伞)

7.代理人上网A2C(Agent to Business)

大概分为这些渠道,只要对方不是一个骗子,这些保险都是合理合法的。

总得来说还是分为Online与Offline(线上与线下)

线下购买会有经纪人或者代理人服务,线上购买也会有经纪人、代理人、还有保民自己购买,可能在后期服务上会有一出入,自己买的当然就自己为自己服务。

经纪人与代理人的区别,《保险法》第一百一十七条与第一百一十八条对其做了解释,代理人相当于是一个是专卖店,比如明珠姐姐家的格力。而经纪人就像强哥的京东,本身不从事产品生产,但是我签了无数个大大小小的厂家,我帮你们完成代销,服务、配送、问题处理,保险经纪人亦是同理。

保险公司为了更有效、经准的营销开辟了电话销售和银保销售。所以我们办了某行信用卡以后,还常常接到推销保险的电话,一而再,再而三的向你推销,我相信很多人都有着类似的经历。

在很久很久以前,我也买了一份这样的保险。

因为当时我也不懂保险,电话那头的业务员在电话里说了近半小时,我就只记住了哪每月只需要从信用卡内扣除一百多块,感觉压力也并不是很大,这个我还是可以接受的嘛,所以我也稀里糊涂的办理了。

现在回望当初买的那份保险,不禁心生感叹,我还是Too Simple Too Naive.

我妈也有一回是去银行办理财,结果被理财经理拉去BALABALA半小时,我妈没挡住理财经理的高息诱惑,就办理了。

前短时间我问她收益如何,她说就“和定期存款差不多利息,没当初说的那么高,上当了。”

因为我妈根本就不懂保险啊,所以银行的理财经理对他天花乱坠的描述一通,她就被说服了。

现在不是流行传统行业与互联行业联姻嘛,都弄一个“互联网+”。所以各保险公司、各第三方平台、还有BAT、京东、小米这类的巨无霸级别的公司纷纷加入。缺陷就是目前这类公司缺乏第三方的服务基因,在发生问题争议时候就当一个甩手掌柜将问题抛回给保险公司,由客户与保险公司去争论。

那么到时候问题的矛盾就是十分尖锐的,网络销售针对的都是超优体客户。讲真,我不知道过了30岁以后还有多少消费者能到达这种身体状态。

最后的最后,一定是一片又一片的谩骂声中夹带着“保险是骗人的”金句。

摊手,表示无奈。

无论最后通过何种渠道购买产品,都应该对自己的产品做到清晰了解,听取销售人员的合理建议并结合自己的情况作出正确的判断。

选对了渠道,选对了人,接着就该选进入正题用保险来保障自己的一生。

《易经》六十四卦中的首卦,乾卦,“乾为天,元、亨、利、贞”它象征着天是至高至大,复盖万物又不偏不倚,天行健,君子当以自强不息。人应当掌握自己命运,宜把握机会。

保险是用来抵御财务风险,如何选择在于你怎么看?

财务风险的造成来自两方面,意外与非意外,以及在应对风险时他们各自发挥了怎样的功能。

01

意外险

意外伤害是指被保险人没有遇见到或违背被保险人的情况下,突然发生的外来致害物对被保险人的身体明显、剧烈地侵害的客观事实。展开来说,即为如下:

(1)必须有客观的意外事故发生,且事故原因意外的、偶然的、不可预见的。

(2)被保险恩必须因客观事故造成人身死亡或残废的结果。

(3)意外事故的发生和被保险人遭受人身伤亡的结果,两者之间存在着内在的、必然的联系。

意外险保费的计算是被保险人遭受风险的概率取决于职业、工种或从事的活动而决定。他还有着保费低、保额高的特点,并对于人的身体健康状况并无太多的硬性要求。

现在的意外险责任有各式各样的,比如特定交通意外险,只有乘坐交通工具时候才有足够高的保额,在平时保额则非常的低。

有的对于死亡与全残责任保额定的非常高,而对于伤残责任的保额则十分低。

在我看来这都是对于意外风险保障不全面的表现,所以在选择意外险中更应将伤残责任给考虑在内。

而意外险又衍生出了更为灵活的旅游险,保障范围相比意外险更宽更广。从产品上可细分为:游客意外伤害保险、旅游人身意外伤害保险、住宿游客人身保险、旅游救助与求援保险。

我举几个旅游保险的极端例子:

(1)一位退休人士在乘坐游轮时,因为晕船在船的一侧呕吐,呕吐时不慎将假牙掉入海中,于是他以“行李丢失”的名义,申请旅游索赔,要求赔偿一副新假牙。

(2)在美丽热情的巴西旅游时,一位年轻人被一群比基尼女郎分散了注意力,因此在走进公交车站时撞坏了鼻子,提出索赔,保险公司为其支付了医药费。

(3)一位在斯里兰卡度假的游客在椰子树下阅读时,一颗叶子砸在了她的头上,于是该游客申请医疗赔偿,最终保险公司为他支付了医药费。

以上几个例子很荒诞,也很无厘头,但却是真实存在的事情。

所以无论是在选择一般意外险还是旅游险时,都应该注意如下几个问题:

(1)注意保险期限。

(2)注意阅读保险的保障范围和免责条款。

(3)保险金额一定要买足。

02

重疾险&医疗险

目前我国对于健康险主要分为医疗险和重疾险。

如果我们的积蓄或可用资金比作一个水池,那么医疗险就是出水口的阀,重疾险就是进水口的阀。医疗险的作用是在风险发生时,水池里的资金从出水口流出时,流失的没有那么大。而重疾险则是风险来临时,对于流出的资金做一个补充,不至于水池干涸。

所以不要再将两种保险混而一谈,或者两种保险可以相互替代。

看过一个数据,一个正常人,发生的风险主要在65岁以后,这期间花费的医疗费用,大概占人的一生医疗费的一半,相比年轻人,人到老年,就医频繁,医疗费用普遍偏高。

卫生部的一项数据表明,人的一生罹患癌症的几率高达72.18%,超过1/3的人会得癌症;10个健康男性中3个会在65岁前得重疾;10个健康女性中2个会在65岁前得重疾。

更值得关注的是,31岁至60岁已成为重疾高发年龄段,其中恶性肿瘤,心肌梗塞,脑中风的发病率也在逐年上升。

先说说重疾险。

根据世界各国的经验来看,重大疾病保险所保障的多种疾病中,发生率和理赔率较高的疾病集中在3~6种,加上某公司发生了一起遭消费者联名投诉的“保死不保生”恶性事件。由保险行业协会与中国医师协会合作完成了我国首个保险行业统一的重大疾病保险疾病定义的制定工作,制定了25项重大重疾,以后的任何保险公司在制定条款时都必须要涵盖这25项在内。

在我遇到的客户中,80%的都是来问重疾险如何如何购买,计划买多少万的保额。

但是当我问他对重疾险这块了解多少时,都是一脸茫然相。

我说说大家对于选择重大疾病险时该知道避开哪些误区呢?

误区1:只要确诊就可赔付

有的投保人认为,只要临床诊断,就一定可以获得赔付。事实并非如此,重疾合同对疾病的定义,一般是参照国际病理诊断标准(ICD-10标准)指定的,较临床诊断标准更为严格。

误区2:保障种类越多越好

单从各家保险公司重疾险的种类上来说,就50种,88种,最多的我见过是105种。但保障范围并非约广越好。一般来说,行业协会制定的25项重疾已经包含了重疾理赔率的80%-90%,而其中癌症的理赔占比也在60%-70%。

误区3:即买即得到赔付

很多人认为,购买保险不久如果发病就可以立即获得赔付。其实健康型保险都是有观察期的观察期是自保单生效之日起,等待期内患重大疾病疾病,保险公司是不赔付的。这主要是防止投保人逆选择的风险。

而且还要再区分首次确诊与首次发生,在这个问题上非常容易发生争议。

每个人都会经历生老病死的各个阶段,总的路程是不会改变,知识中间发生的故事不同而已。

常听到客户说,我有了社会保险不需要医疗保险了。真的是这样吗?对一些常见病与高发病来说,社会保险非常有效,几乎可以做到全报销。但对于慢性病和重大疾病来说,社保的作用就极其微弱了。

最大的区别就是商业医疗保险可以扩展至社保外医疗用药以及对相关手术费用进行报销。一场手术我们要先去门诊挂号,安排住院,手术进行(其中涉及到手术费、医生费、植入器材费,药品费、床位费等等),一些病情可能手术后还要做长期的康复治疗,维护手术效果。

而且现在各地正在试点改革新的医改,要打破过去的“以药养医”的局面,也就是说,医生“贵”了,本领(专业技术)值钱了!医生就不用再靠抬高药价吃回扣赚钱了!那么社保的作用也就随之降低了。

03

寿险

《道德经》中:”不失其所者久死而不亡者寿”,放在保险中亦是如此。被保险人提前身故,除了给自己的亲人留下痛苦,我想可能还有自己未尽的责任吧。父母尚未尽孝,儿女尚未成人,各种贷款未还清,留下另一半支撑整个家。

所以能做到“死而不亡者寿”的唯有寿险。在身故后,给家人留下一笔财富,不让家庭财务出现坍塌。

寿险又分为定期寿险与终身寿险。

定期寿险的特点就是保险期限有上限,根据自身需求灵活选择,可以选择期限也可以选择年龄,而且保费便宜,更适合对于人生重大责任期,因为提前离世,给家庭带来的财务坍塌。

而终身寿险的特点就是附加了分红型终身寿险或者附加了重疾险的终身寿险,附加了重疾险的终身寿险前文已说,不做过多的描述。而分红型终身寿险保费较贵,保费有起步门槛,对于一般家庭难以接受,分红型终身寿险更适合计划做下一代财富传承。

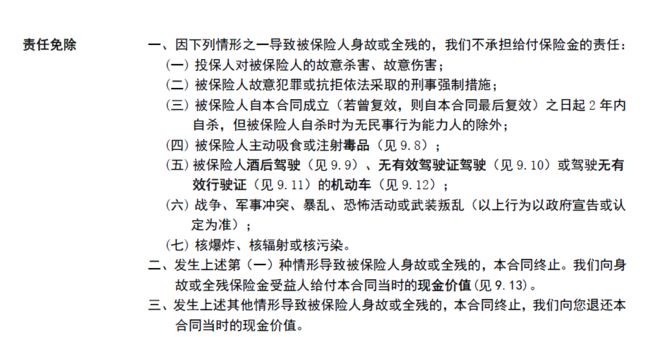

无论购买何种寿险要了解清楚的就是除外责任。死亡就给付这话没有错,但不是所有的死亡都能给付,还得看清楚他所所列的除外责任。

寿险与意外险同样包含身故与全残责任,对于责任鉴定确实截然不同。寿险的理赔只看结果,但意外险理赔则十分严格。要遵循“近因原则”。例如,假设被保险人在车祸中因事故造成的直接伤害死亡,可申请保险理赔;但被保险人是在车祸中因车祸意外的原因去世,则要看和车祸本身的关联程度进行理赔。

最后回到主题,人生要面对各种各样的风险,要想保险保障一生,就要对所购买的产品都清晰了解。如果不了解自己所投的险种,盲目跟风投保(香港保险)、乱投保。结果往往是花钱不讨好,根本起不到保障的作用。

关键的还是在“用”字上,方案合理选择,科学设计才能将保险的功能发挥到最大。