一、独孤九剑汇总财报数据快速选股

如何通过阅读财报数据快速选出好股票?下面用MJ老师独创的独孤九剑财报分析法分析贵州茅台举例说明。

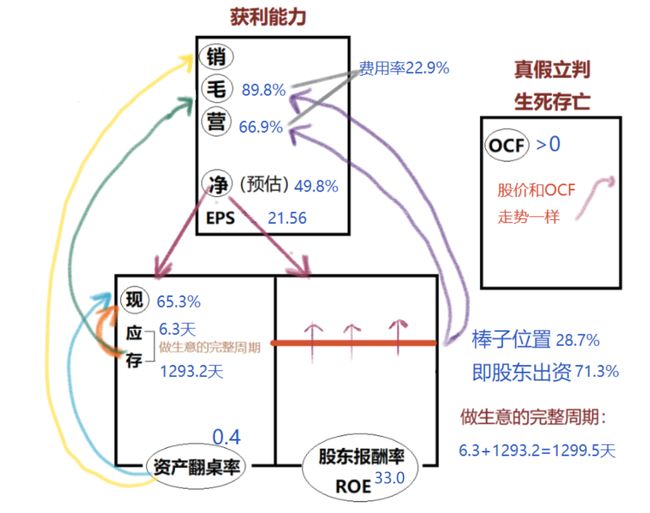

1、毛利率89.8%,暴利啊,是一门赚钱的好生意!(如果毛利率是负的,代表是一门烂生意,坚决不能投)

2、营业利润率66.9%,有赚钱的真本事!(营业利润率越高越好,但也要在行业中横向比较,不同行业差距大)

3、两者相减,费用率22.9%(这里为简化计算)。(营业费用率<10%或<7%,很好;营业费用率>20%,要看行业,查原因,进行对比)茅台属于白酒行业,广告投入大,因为毛利率超高89.8%,营业费用率22.9%>20%也没问题。

4、净利率49.8%(预估),税后好赚钱!(净利率至少>2%的公司才值得投资)赚了的钱兵分两路,一路给股东回报还银行贷款,一路投资企业进行再生产。

5、每股收益EPS:每一股能帮股东赚21.56元!(EPS越高说明公司的获利能力越强。如果几年内eps越来越高,说明盈利状况在稳步增长。)

6、ROE股东报酬率高达33.0%,巴菲特的平均年化回报率也不过20%+!(ROE能达到10%就不错了,ROE>20%,是非常棒的公司,ROE<7%,可能就是不值得投资的公司)

7、棒子位置(负债占资产比率)28.7%,说明公司内部股东出资71.3%,通过毛利率和营业利润率也证实了股东愿意出资的原因,对公司前景看好,肥水不流外人田。(经营稳健的公司,棒子一般都<60%,股东出资多,股东认可公司经营,并看好前景。下市破产的公司,棒子一般都>80%,位置非常低!棒子位子如果很低,而毛利率却很高,就要再仔细验证毛利率有没有做假。)

8、总资产周转率(翻桌率)0.4<1,烧钱的行业,马上确认手上有没有钱,现金比例高达65.3%,满手的现金啊!虽然现金比例高,如果营业额太小也没意义,茅台营业额也很大,2017年扎扎实实从利润表为公司赚进222亿的现金!(总资产周转率<1,是烧钱的公司先看“手上现金”是否满足现金占资产比率>25%,判断手上有没有钱,越多越好;如果不符合,看“平均收现天数”指标,是否<15天,是不是收现金的公司? 其中现金占资产比率最重要,因为即便是天天收现金、手上仅留一点点钱的公司,天下太平的时候没事,万一遇上金融危机、景气波动,也是会出现重大危机的。)

9、做生意的完整天数为存+应=1299.5天,3年半多才做一次生意,这么长时间手上要有钱,现金高达65.3%>25%,完全没问题;这么长时间才做一次生意,毛利率要够高,89.8%也是高枕无忧!(如果一家公司做生意的周期小于35天,那这家公司的经营能力是相当出色的)

10、营业活动现金流量OCF>0,长期看,OCF走势通常和股价基本相符。(OCF它不是投资赚来的钱,更不是筹资借来的钱,是公司通过主营业务真正赚回来的现金。)

通过画出“独孤九剑”,将公司各项关键财务指标放在一起初步分析财报状况,三张报表环环相扣,可以检查财报数据有没有相互矛盾的地方,筛选出值得投资的好公司,再通过关注企业新闻,了解企业动态,分析财报数字背后的原因,降低自己的投资风险!

二、问题与思考

1、财务常识复习思考:

(1)一家公司在一段时间内有没有赚钱,应该看哪一张报表?

答:利润表。

(2)一家公司真正的赚钱能力应该看哪里?

答:现金流量表的营业活动现金流量,以及利润表上的净利 润。

(3)这家公司一直在赚钱,一定不会倒闭吗?

答:不一定!要看现金流量表的营业活动现金流量,是不是会出现“不断成长到破产”的情况?

(4)财报这么多张,包含这么多科目,要先看哪一张?

答:建议先看以下这些:资产负债表中的现金占总资产比率、现金流量表里的营业活动现金流量、利润表中的营业利润和净利润、资产负债表中的ROE和总资产周转率。

(5)哪一张报表是根据实际情况而得的数字,最不受人为操作影响?

答:现金流量表。在现金流量表三个指标“营业活动现金流量、投资活动现金流量、筹资活动现金流 量”中,营业活动现金流量最重要!

(6)巴菲特最重视哪个数字?

答:自由现金流量(Free Cashflow)。其公式为:

自由现金流量 = 营业活动现金流量 - 基本资本支出

是指企业经营活动赚来的钱,去掉那些为了维持企业盈利能力而必须再投入的钱。这是股东在不伤及企业获利能力的前提下,可以从企业拿走的回报,是企业唯一真实的价值。相关补充点击下面的链接阅读:

https://www.jianshu.com/p/fc778932767c

(7)公司赚的钱叫“净利润”,是最直接的绩效评估,为何它容易被扭曲?

答:因为净利润和整张利润表是推估的概念,不是真正的现金流。

(8)公司经营如果走下坡路,如何确认它是否有本钱撑一阵子?

答:确认以下四个因素:

1. 现金占总资产比率大于25%,至少10%;

2. 是否是“快收慢付”的经营模式。

3. 做生意的完整周期在同行中是否够短,越短越好!

4. 每一期的营业活动现金流量,是否稳定的大于零!

2、五大关键数字力思考

学了这么久,五大模块分别占比多少?有具体的权重指标吗?

市场一直在变,不可能有唯一的套路。

面对下面不同的几种情况,“现金流量、经营能力、获利能力、财务结构以及偿债能力”,这五大数字力的重要性是不一样的。

(1)市场景气低迷的时候,重点关注哪三个部分?

答:五大能力这时依次的重要性为:现金流量,经营能力,获利能力!

因为景气低迷的时候,手上有钱是必须的,是度过危机的保障,其次经营能力、获利能力越强的公司在景气低迷的时候越有竞争优势!

(2)市场景气持平的时候,重点关注哪三个部分?

答:首先关注“经营能力”,其次关注“获利能力”,第三为“现金流量”。

(3)市场一片好的时候,又该重点关注哪三个部分?

答:一片红的时候,先关注“获利能力”。因为市场好的时候,获利能力强的公司收益最大!其次是“经营能力”,第三是“现金流量”。

(4)碰到市场黑天鹅满天飞的时候,要重点看哪三个部分?

答:黑天鹅满天飞的时候,“现金流量”极其重要,是不死的法宝之一!其次是“财务结构”,别在霉运来的时候又被银行抽银根,雪上加霜,必死无疑啊!第三,“偿债能力”,这个时候会有很多债主上门讨债哦!

(5)我们从哪三个部分可以看出这家公司可能快破产了?

答:对于濒临破产境地的公司,首先要看“财务结构”是否外债过多,第二关心“现金流量”,第三是“经营能力”,是否能够通过转的快而起死回生!

三、如何掌握买卖关键点?

在股市中,我们投资最关键的几个问题无非就是:一买什么?二何时买?三何时卖?

1、买什么

(1)好公司(比如A股的茅台、港股的腾讯、美股的苹果,谷歌......全世界的美女都长得差不多);

(2)ETF,是 Exchange Traded Funds 的缩写,即“交易所交易型基金”。为什么买,大家可以点击MJ老师公号的这篇文章详细了解。

https://mp.weixin.qq.com/s/kPnNQB1vvMl0jtS3-6qDgQ

(3)用MJ老师的方法在ETF成分股中,好中选好!

2、何时买?

(1)平时定投,定投是最安全的策略;

(2)遇到大事发生,股价打7折,加仓!

(3)好公司遇到黑天鹅,比如腾讯去年7月7日被《人民日报》批王者荣耀,股价下跌!

(4)政府基金入市第二次之后;

(5)看市场热度和交易所开户数判断牛熊高度,根据牛熊高度调整仓位。

(6)好公司股价严重被低估的时候!

3、何时卖?

(1)市场热度高,人人满仓的时候该卖了!比如2015年~~~

(2)涨100%~200%,卖一些(成本回来=零成本持股,心态会很好,因为怎么都是送)

(3)好公司财报变烂;

(4)老板不诚信、不务正业、好大喜功......

(5)市盈率>50,表示已经是非常非常热的热门股了,卖1/3以上。

我们买的不是股票,而是企业;要赚的不是短期股市波动的价差,而是这些好公司在经济增长过程中创造的价值。投资,要做的是胜算概率高的事,减少自己的受伤风险。

我在不读财报就出局学习财报知识,这里有一群爱学习的小伙伴,还有优秀的老师有问必答,有兴趣就扫码加入吧。