为什么“原油宝”用户不欠中行的钱?这八个问题,请中行回答

在中行眼中,自己只是收手续费的通道,国内投资者是在外盘直接交易。所以中行把国内对期货、对石油产业几乎一无所知的小肥羊投资者往虎口送,是何居心?还有没有半点国有企业的责任感?

文|一灯如豆的二律背反

来源|二律背反的一灯如豆(ID:gh_252d2bb4d76f)

本来对WTI2005期货价格深度负值只当一个大瓜看,心想哪些倒霉多头被这样暴虐地血洗。上篇文章才说希望不是中国资金,结果文章刚发出,就有媒体报道巨额多头头寸系中国银行根据其金融产品“原油宝”设立,并称因WTI2005期货价格深度负值,许多原油宝客户不仅赔光全部本金,更倒欠银行一大笔钱。而根据原油宝产品描述,这是款100%保证金,无杠杆金融产品。 首先需要明确,根据国际交易惯例,100%保证金并不代表客户不能倒欠经纪商钱,在一些交易市场上,由于交易规则和交易所系统导致交易者“穿仓”,即不仅赔光全部保证金本金还另欠一笔债务的情况,并不罕见。 然而,中行这款原油宝产品,让客户承担全部穿仓损失,却于合同条款、于法律、于情理皆站不脚,中行也压根不是经纪商。本文将尝试梳理整个事件,仅作参考。对于期货术语不熟悉的读者,可以先阅读这篇 《关于期货》 。

1.

/ 事件背景情况 /银行“原油宝”类产品的通常运作方式

当前原油宝类挂钩外盘的金融产品运作方式大同小异。国内投资者通常无法直接参与国外金融市场的交易,于是部分银行动起脑筋,让国内投资有机会参与这类交易,自己则赚些手续费。 银行首先选择某个外盘交易产品,通常是国外较大交易所的大宗品种,接入实时价格。投资者可以在银行开设专门的金融产品账户。银行则在外盘以银行自己的名义开设交易账户。交易中,投资者根据外盘的实时价格进行交易,而银行通过计算机程序自动复刻投资者的交易操作,并将银行在外盘实际交易的结果反馈给投资者。 在通常情况下,银行在外盘账户的操作与投资者在国内银行账户操作完全一致,交易盈亏均由投资者承担,银行则在外盘手续费基础上(通常很低)再收一笔手续费(通常不低),银行赚一个无风险手续费收益。在原油宝这一产品中,手续费以买卖价差体现。 先强调一下,投资者在国内银行开设的相应金融产品账户,与银行在外盘开设的复刻投资者操作的账户,本质上是两个账户,从法律上讲投资者并非银行外盘账户的权益人,银行只是在外盘复刻了投资者在银行金融产品账户上的操作,以此对冲投资者金融产品账户损失收益,达到纯赚手续费的最终目的。 从中国银行官网对原油宝的介绍看https://www.boc.cn/pbservice/pb3/201712/t20171218_10998217.html “原油宝是指中国银行面向个人客户发行的挂钩境内外原油期货合约的交易产品” 这段话也可以明确,国内投资者与银行自己的外盘账户没有关系,国内投资者面对的,自始至终只是银行的一款交易产品,换言之,是银行自己开设的交易虚拟盘。 银行“原油宝”类产品在移仓与 轧差结算问题上的设计漏洞 在通常交易日,投资者在银行金融产品账户的交易,与银行在外盘账户的交易完全同步。银行此时完全是收取手续费的过路费收费机。 但期货交易与股票交易不同,期货交易的每一张合约都有明确的到期日,不同到期日的期货合约实际上是完全不同的金融产品,这与国内炒惯了股票的投资者的交易习惯有很大不同。为了把挂钩期货的产品做得更接近股票这样的连续交易金融产品,国内银行设计了“移仓交易”的操作。在原油宝产品中,“到期移仓”为默认选项。 以原油宝为例具体介绍移仓操作。根据原油宝与投资者的约定,移仓日为最后交易日,在当期合约最后交易日,投资者如仍持有交易头寸,中行将为投资者移仓。在当日北京时间晚22点,投资者不能在原油宝进行交易,而外盘最后交易日的交易时间,实际上为次日凌晨2点30分。从晚间22点至次日2点30分,这4小时30分钟,是中行进行移仓操作的时间,也是真正存在争议的4小时30分钟。这段时间,投资人不能在原油宝上进行操作,但中行可以在外盘操作自己的账户。 在外盘,中行需要在最后的4个半小时平掉自己所有账户当期合约的所有头寸,并建立次期合约相同金额的头寸。 在原油宝,根据中行与投资者的约定,如果没有发生强制平仓,这段时间是在等待交易所提供的结算价,然后根据这一价格改换头寸。直到次日早上8点,原油宝的客户按照新的头寸交易。 中行在外盘的操作与原油宝上投资者的结算情况并不匹配,其中差额可能是收益也可能是损失,外盘还可能面临穿仓风险,这部分差额由中行承担。这4小时30分钟里,无论从操作层面,还是从风险收益层面,投资者原油宝账户与中行外盘账户都是完全割裂的,两者根本上脱钩。所以无需纠结中行外盘账户什么时候移仓、怎样移仓,这跟原油宝投资者无关。 轧差结算与移仓类似,只是没有建立新头寸的过程。 2020年4月20日,北京时间22时,WTI2005合约的价格为11.68元。在此之前,中行原油宝投资者受到“抄底油价”言论的鼓动,在原油宝中持有大量多头头寸,中行相应地在外盘自己的账户上,持有大量多头头寸。22时,投资者原油宝账户与中行的外盘账户脱钩,原油宝账户交易封冻,中行则由交易员在中行的外盘账户试图平掉2005合约的多头头寸,建立2006合约的多头头寸。这一过程中,出现了历史性的一幕,逼多绞杀行情导致WTI2005合约从11.68元跌至最低-40元,并以-37美元的结算价格收盘。 在4月20日的这4个半小时中,中行外盘账户的实际交易情况我们暂且不得而知。从交易数据来看,在价格高位时并没有多少对手盘,中行遭遇期货市场中“平仓失败”这一重大风险,大量中行多头头寸被拖入最后时刻至-37美元结算,损失惨重。 而在原油宝产品中,一方面,中行根据自己的理解,认为原油宝投资者的多头头寸始终存在,从11.68美元一直捏到了最后一刻,据此在次日,中行为原油宝投资人按照交易所公布的-37美元的结算价格,办理了原油宝的结算,许多多头投资者因此穿仓,倒欠中行一大笔钱。 同样在原油宝产品中,另一方面,投资者根据自己的理解,认为其与中行约定设置了平仓线,其多头头寸应该在价格触及20%平仓线时强制平仓了结,如果投资者在11.68美元时满仓,那么其头寸应该在价格达到2.33美元时就应该已经结平。 容易知道,上述理解存在根本分歧,中行与投资者只可能有一方正确。从中行与投资者签订的协议、中行的宣传资料、相关法律法规上等种种现有信息看,投资者的理解,也即大众通常的理解是正确的,中行在这个问题上胡搅蛮缠,耍了无赖。我们在后面根据中行与投资者签订的协议具体分析。 显然,原油宝的产品设计在移仓问题上存在漏洞,各方理解也存在重大偏差。 银行“原油宝”类产品存在任人宰割的固有缺陷 银行“原油宝”类产品面向国内散户,参与商品期货交易时不具备参与交割的能力,只能做纯粹投机交易,当合约到期时,必须平仓了结而无法进入交割流程(所谓移仓、展期只是合并平仓到期合约、开设下期合约的通俗说法而非真正的期货交易手段)。 于是,银行依据这类产品在外盘市场上的设立头寸一目了然,还不能参与交割,在期货市场这种赌场来说,这相当于打德州扑克时,同时把底牌和打法亮着给别人看。 进一步地,“原油宝”类产品往往把移仓日规定在具体的某一天,这相当于把下注的时间都告诉了别人。这在其他交易对手看来,定然是一块大肥肉,被人做局下套是迟早的事情。要知道,CME在4月15日才将交易规则修改为允许负价格。 更进一步地,中行的原油宝将移仓日规定在最后交易日,更确切地说,是最后4个半小时,则完全是将自己绑好送上了他人的刀俎之上。 银行“原油宝”类产品敢于这样设计,归根到底是因为,银行觉得所有的风险已经被推卸给了客户,自己稳赚“无风险”手续费。 我们是否应该继续放任银行为了他们的手续费收益,把国内资金推到外盘任人鱼肉,值得银行、监管层、投资者、我们所有人反思。 2. / 中国银行请回答 /原油宝问题上,中国银行负有不可推卸的责任,更令人毛骨悚然的是,中国银行试图通过刻意曲解自己合同条款的方式,将损失强加给原油宝投资者。中行如果能回答完下述8个问题,相信对自己的责任、原油宝产品的正确结算方式,能有一个更为清醒的认识。

一问中行:产品规模、外盘头寸、产品设计的风控在哪里?

众所周知,期货市场存在无法平仓的风险,历史上波澜壮阔的著名逼多逼空行情屡见不鲜,所以期货市场的正规机构,都有一个核心风险控制点,就是头寸规模控制。 而中行完全没有顾忌,在国内大肆宣传原油宝产品,尽可能多地扩大用户规模,对于总头寸完全没有限制,任由原油宝客户开仓,中行只在外盘复刻操作了事。而且把移仓日,定在了交易最不活跃、无法平仓风险达到最大的最后4个半小时。 中行之所以敢心这样大,在于中行(错误地)自认为,赚钱赔钱都是原油宝投资者的事情,无法平仓风险也由投资者承担,自己只是赚取无风险手续费。 产品规模失控,导致中行在最后交易日的最后4个半小时仍然持有巨额多头头寸,最终酿成无法平仓风险爆发,逼多行情上天,合约价格深度负值。这当然是中行风险控制失败的结果,其后果最终也理应由自己承担,虽然中行正试图将损失推给原油宝投资者,我们下面将会分析,这种企图料难得逞。二问中行:中行是怎么认识自家这款原油宝产品的?

中国银行是一家国有银行,受银保监会监管,是没有资格直接从事期货市场经纪业务,这一受证监会管辖的业务的。按照现行的法律法规,中国银行更没有资格替客户进行外盘国际期货市场的开户业务。 有些人认为,从中行实际操作上看中行自己也认为,原油宝投资者是通过原油宝产品参与国际期货交易,因而应该坦然接受无法平仓、穿仓等期货交易风险,这是个绝对错误的、也不合法的看法。 原油宝投资者只是与国际期货市场价格挂钩的金融产品,这是目前的法律框架下唯一合法的解释。在这唯一合法解释下,原油宝投资者只承担相关价格风险,而无须直面期货交易的操作风险。期货交易的操作风险只能由中行通过外盘账户自行承担,不能通过产品穿透给投资者。这是为什么中行从未提示过任何期货交易的操作风险,这也是为什么移仓日,中行可以暂停原油宝投资者交易,而自己去外盘上操作,因为它自己承担所有在外盘的操作后果。 因此原油宝这款产品,对内是一个虚拟盘产品,其运行方式按照投资者与中行约定的方式进行。至于中行为对冲这个虚拟盘产品在外盘账户上操作导致的风险收益,与原油宝投资者无关。投资者在中行原油宝账户建立的多头头寸,与中行以自己的名义在外盘账户建立的多头头寸之间,自然没有任何法律上联系,其关联性仅由中行自己认定。 三问中行:在20号22时以后,为什么不对原油宝客户提示保证金不足,为什么不强制平仓? 根据《中国银行股份有限公司金融市场个人产品协议》,其中关于保证金的条款约定如下:… 第十一条 估值、警告与强制平仓 甲方叙做双向外汇宝、双向账户贵金属、原油宝等各类需占用保证金产品时, 将适用以下约定: 1、由于外汇市场价格的波动,甲方叙做交易盈亏随时变动。乙方每日不定时对甲方交易专户的保证金充足率进行估值,可通过网上银行和客户端查询保证金充足率变动情况。 2、甲方交易专户中保证金充足率下降至50%以下、强制平仓最低保证金比例以上时,甲方应按照乙方提示及时追加保证金。 3、甲方交易专户中保证金充足率降至乙方规定的最低比例(含)以下时,乙方将按照“单笔亏损额从大到小”的顺序进行逐笔强制平仓直至保证金充足率上升至乙方规定的最低保证金比例以上。 4、乙方可以根据实际的市场情况,确定强制平仓最低保证金比例要求,并至少提前 5个工作日公告知。目前强制平仓保证金最低比例要求为20% 。 …

四问中行:是否知道原油宝4月20日当天的正确结算方式?

原油宝唯一合法的解释是,这是一款中行自己的虚拟盘金融产品,而不能是一款跨境代开期货账户产品,所以虽然真正的期货交易有穿仓风险,但根据《中国银行股份有限公司金融市场个人产品协议》,原油宝投资者不会面临任何穿仓风险,自然也不会承担任何穿仓损失。 从中行的另外两个做法也可以佐证这一点:1、在中行的风险提示、投资者适当性测试中,中行均未提及损失本金后,投资者还有遭受进一步损失的风险。2、4月15日CME修改交易规则,允许负价格以后,中行也未对原油宝投资者进行任何穿仓风险提示。中行的这两点做法无可厚非,因为无论从法理上还是从情理上,原油宝投资者没有穿仓风险。 原油宝投资者当前的穿仓结果,完全由中行原油宝系统的程序错误造成,如果原油宝系统程序正确,4月20日22时以后,应该发生如下情况:1、22时,原油宝投资者不再能进行交易操作。 2、随着对标合约价格暴跌,多头投资者的保证金余额跌入50%以下,中行通知这部分投资者补充保证金。原油宝不能交易。 3、随着对标合约进一步暴跌,部分多头投资者的保证金余额跌入20%以下,中行对他们原油宝账户进行强制平仓。原油宝不能交易。 4、对标合约跌至-40美元的最低点,除了少数保证金极为充足的账户,大多数多头投资者爆仓,只剩下20%保证金。原油宝不能交易。 5、按照约定,根据-37美元的结算价,为少数保证金极为充足的多头账户和正常的空头投资者办理移仓结算。所以,原油宝的空头头寸,应该按照-37美元的结算价正常接受移仓,这与目前中行的实际操作一致。而原油宝的多头头寸,大多数应该在4个半小时内陆续被强制平仓,并在账户中留下20%的保证金。这方面目前中行操作错误。 总结并重要事情说三遍:

空方按-37美元算收益,多方至少能留下20%。 空方按-37美元算收益,多方至少能留下20%。 空方按-37美元算收益,多方至少能留下20%。这是从原油宝这一产品出发,通过中行提供的格式条款能得到合法合规合理的结果。 至于中行自己的外盘账户发生了什么情况,亏了多少,与原油宝投资者无关。中行不能依据自己错误的理解与操作向投资者追索穿仓损失。

五问中行:20日当晚中行外盘账户实际交易情况如何?

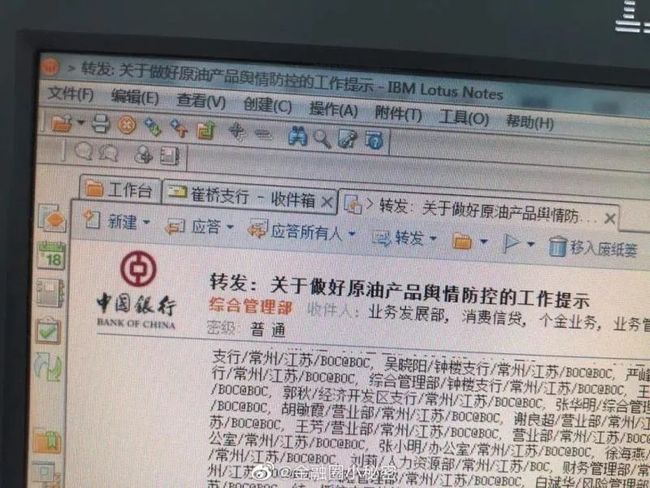

中国银行是一个国有上市大型银行,是全体中国公民与股票持有者的共同资产,中国银行因为自身的愚蠢、疏漏、错误,在外盘进行石油期货交易时发生巨大亏损,是全体中国公民和股东的巨大损失,中行应该及时向监管层汇报,必要时向公众披露,20日当晚,中国银行持有WTI2005合约的头寸、交易和最终结算结果。 中国银行错漏百出地去国外市场给他人大笔送钱,理应受到严肃的处理问责、查错纠弊。 六问中行:中行在WTI2005期货合约上采取了哪些补救措施? WTI2005期货合约结算价格进入深度负值,意味着实际参与交割的话,每拿一桶油还可以拿37美元装进腰包。中国银行有没有做交割参与的预案?有没有研究过交割规则?有没有试着联合我国石化企业,以参与交割或其他方式减少损失? 七问中行:中行在事后是不是把所有心思都用在对付国内投资者身上了? 这两日,未听闻中行有在WTI交易上的挽损举措,倒是对国内采取采取了不 少措施。如有人传图片说,中行通知网点“持械”应对原油宝投资者。 还有如下的截图: 中国银行不思在外盘市场找补,一门心思对付自己客户、自家舆论,活脱脱“对内内行,对外外行”的典范。

这张截图不知真假,但如果是真的还有一个槽点。堂堂四大国有银行,总资产超过20万亿,2020年,办公系统竟然还在用外企IBM的Lotus Notes。稍微大点的外企也都开发自己的办公系统了,中国银行自己开发不出来也罢了,中国难道就没一家软件企业能给你开发办公系统的吗?

八问中行:为了些许手续费把国内投资者诱入虎狼之地可曾心有不安?

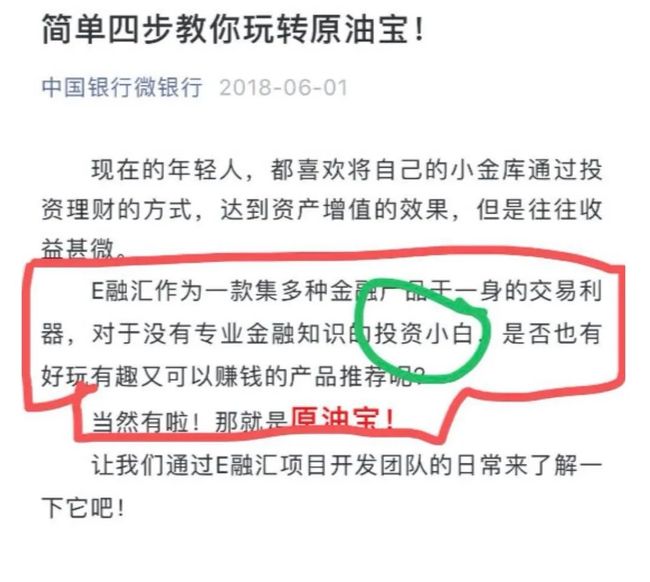

从中行的各种宣传材料、网络宣传可以看出,中行罔顾原油宝为高风险类期货产品的事实,处心积虑将原油宝包装成低风险产品,以“100%保证金”、“无杠杆”等措辞,诱导风险承受能力差、金融知识欠缺的小白投资人开设原油宝账户。

中国银行不思在外盘市场找补,一门心思对付自己客户、自家舆论,活脱脱“对内内行,对外外行”的典范。

这张截图不知真假,但如果是真的还有一个槽点。堂堂四大国有银行,总资产超过20万亿,2020年,办公系统竟然还在用外企IBM的Lotus Notes。稍微大点的外企也都开发自己的办公系统了,中国银行自己开发不出来也罢了,中国难道就没一家软件企业能给你开发办公系统的吗?

八问中行:为了些许手续费把国内投资者诱入虎狼之地可曾心有不安?

从中行的各种宣传材料、网络宣传可以看出,中行罔顾原油宝为高风险类期货产品的事实,处心积虑将原油宝包装成低风险产品,以“100%保证金”、“无杠杆”等措辞,诱导风险承受能力差、金融知识欠缺的小白投资人开设原油宝账户。

在中行眼中,自己只是收手续费的通道,国内投资者是在外盘直接交易。所以中行故意把国内对期货、对石油产业几乎一无所知、只知道石油价格未来会涨涨涨的国内小肥羊投资者往专业的外国机构投资者的虎口送,是何居心?还有没有半点国有企业的责任感?

希望我们能从中行那里得到回答。

在中行眼中,自己只是收手续费的通道,国内投资者是在外盘直接交易。所以中行故意把国内对期货、对石油产业几乎一无所知、只知道石油价格未来会涨涨涨的国内小肥羊投资者往专业的外国机构投资者的虎口送,是何居心?还有没有半点国有企业的责任感?

希望我们能从中行那里得到回答。

—end—

金八传媒往期获得奖项

*  欢迎扫描下方二维码 添加八妹微信,爱我,就别错过~*

欢迎扫描下方二维码 添加八妹微信,爱我,就别错过~*

极扬文化(股票代码:873375)旗下金融八卦女APP,有态度、有温度、有深度,1000万人的选择,这里有更大的视界,金融八卦女等你。