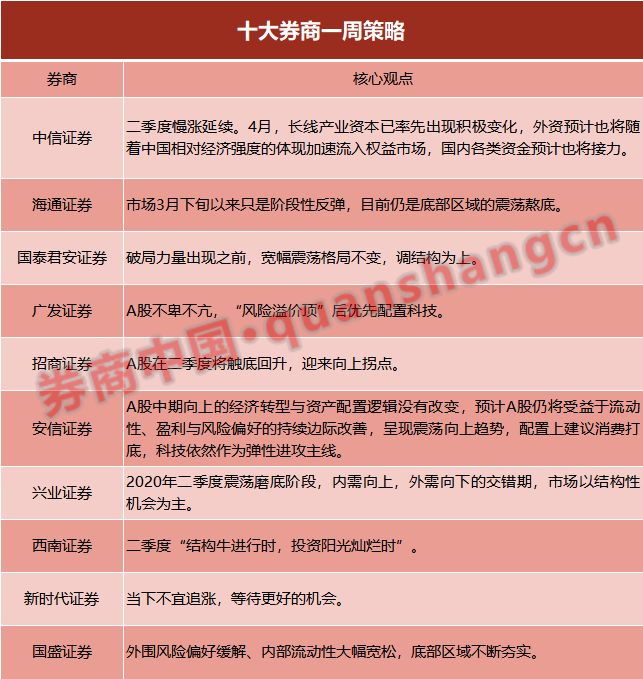

【十大券商一周策略】二季度将触底回升,迎来向上拐点!外资将加速流入,国内各类资金也接力

当前宽裕的流动性仍处于寻找出口阶段,市场下行风险有限,底部区域明确,历史上10年期国债利率处于当前底部区域时,对应未来6个月沪深300涨跌幅平均达到+10.4%。尽管流动性环境宽裕,面对近期原油期货、基本面和国内政策预期的扰动,投资者暂时处于长期看好和短期入场时点选择的犹豫期。

但近期三个扰动因素正逐步消化:1)全球资金再配置方向和趋势不变,随着中国相对经济强度得到进一步确认,外资会延续增配中国权益类资产的过程;2)一季报即将落地,随着复工复产最后一块“短板”(服务业)补齐,经济即将步入正常轨道,预计全年A股盈利逐级而上,一季报较弱的既定事实并不会影响后续盈利增速的逐步改善;3)政策基调和目标不变,各项政策工具预计如期逐步兑现,月底人大常委会或提前落地专项债和特别国债相关政策举措。随着短期扰动因素消化,外资增配、经济恢复、政策积极的三个共识会重新凝聚。

4月,长线产业资本已率先出现积极变化,外资预计也将随着中国相对经济强度的体现加速流入权益市场,国内各类资金预计也将接力,宽裕的宏观流动性最终会加速映射到股票市场。近期短暂扰动过后,预计二季度全球资金的再配置、产业资本入场以及国内经济恢复共同驱动的慢涨行情将延续,建议逐步布局前期受疫情压制的优质滞涨板块。

①市场3月下旬以来只是阶段性反弹,目前仍是底部区域的震荡熬底,类似于14年上半年。②未来趋势性机会的信号:基本面数据重新回升、市场情绪指标降至历史低点。③中期坚定信心,短期保持耐心,外需不足时内需补,结构上先聚焦稳健的新基建和消费。

破局力量出现之前,宽幅震荡格局不变,调结构为上。基于盈利、ERP、流动性和未来催化四个维度,研判四大风格板块配置格局:

周期板块:老基建或将喜提增量资金,一季度盈利探底困境下将迎政策面密集催化。

消费板块:必选可选盈利分化趋势向下,ERP安全边际较高,消费激励政策全面上线,财政或将对冲消费。

科技板块:新基建范围明确,盈利冲击相对较小,却遇ETF大规模流出,ERP高位震荡。

金融板块:银行催化未至,保险利润受损,券商凸显亮点。

推荐建材/建筑/券商/军工/小家电。

市场主线仍是业绩减记和逆周期政策的角力,业绩减记和海外的次生灾害仍然对A股有负面影响,但在流动性持续宽松的背景下,A股“盈利底”之后再创“市场底”的可能性很小,由于本轮财政刺激政策大概率是投资型/消费型混合的方式,因此A股要重现08年底V型反转的可能性同样较小。维持“不卑不亢”的看法,配置依然围绕内需内供的主线。

随着“业绩相对优势”的板块配置与估值日渐失衡,建议配置逐步转向“政策对冲方向”与“业绩修复弹性”:(1)受益“风险溢价顶”的科技成长(IDC/医疗信息化/新能源车);(2)景气与配置双双触底、边际修复预期增强的“报复性消费”(休闲服务/机场);(3)逆周期政策促基建链扩张(建材/电气设备)。

招商证券张夏研报分析,A股在二季度将触底回升,迎来向上拐点,A股处在2019年以来两年半上行周期,下半年不排除有加速可能。具体来看:

(1)二季度开始,政策加码,基建发力,新旧基建成为业绩加速改善领域。

(2)二季度中旬,随着海外市场疫情缓解,需求重启,外需复苏,内新基建,叠加科技上行周期将会使得科技板块触底回升,二季度中,科技板块再一次迎来建仓机会。

当前中国经济内需回升在持续,且政策力度不断加强,而环比角度看,欧美经济已无法比停摆状态更差,实际上只要开始局部、逐步甚至有反复的复工,也意味着其经济最差的时刻过去,而一旦这一预期成为市场共识,A股结构表现就将从必需消费向其他方向扩散(科技、周期、可选消费、金融等)。

虽然短期市场在经历了一定上涨之后难免会出现一些反复,但是安信证券坚定认为支持A股中期向上的经济转型与资产配置逻辑没有改变,预计A股仍将受益于流动性、盈利与风险偏好的持续边际改善,呈现震荡向上趋势,配置上建议消费打底,科技依然作为弹性进攻主线。近期行业重点关注:新能源汽车、计算机、互联网、电子、通信、军工、医药、券商等,主题重点关注湖北区域振兴等。

兴业策略王德伦研报判断,整体来看,整体来看,2020年二季度震荡磨底阶段,内需向上,外需向下的交错期,市场以结构性机会为主。报告认为,制度优势和全球大类比价来看,全球最好的资产在中国股市。

(1)中国在经历了15-17年“三去一降一补”,供给侧改革和金融去杠杆后,整体经济、股票市场较海外处于相对更健康状态。

(2)当前中国经济比以往任何时候抵御外部冲击都要强,我们14亿人强大的内需市场、消费在经济体系重要程度强于以往。

(3)要素市场化改革出台,有望成为未来改革的枢纽性作用。

(4)A股市场供需关系正在实现正向循环。

(5)从全球来看,高性价比、配置比例低等要素,使得最好的资产在中国股市。

配置方面,报告建议关注三个细分:(1)稳增长政策不断加码,复工景气链条值得关注。(2)核心资产迎来外资重新流入,在估值性价比合理时进行积极配置。(3)科技基建推动大创新,尤其是硬科技持续受益,长期继续看好。

西南证券朱斌研报强调,二季度“结构牛进行时,投资阳光灿烂时”。报告认为:(1)疫情方面,二季度国内疫情基本平息,海外疫情拐点出现。(2)政策方面,二季度的政策环境依然是舒缓而友好的。(3)生产复工方面,二季度复工将平稳推进。

配置方面,报告认为流动性充裕,各行业逐步复苏,轮动机会明显。

等待更好的机会。中央政治局会议,提出要以更大的宏观政策力度对冲疫情影响。2月底-3月初的时候,资本市场预期过一次政策驱动的行情,当时预期的主流是新基建,4月以来这个预期随着两会又再次回升。现在可以确定的是,稳增长政策一定会有,货币宽松也一定会维持,但是关键分歧是力度。新基建更多是长期的影响,短期经济回升需要依赖可选消费、老基建和房地产,这次中央政治局会议再次提到房住不炒,所以后续可以期待的政策主要是来自可选消费和老基建。

对指数的影响大概率很难在左侧出现,倾向于认为,指数层面,当下不宜追涨,等待更好的机会,等待政策的右侧或经济复工力度的超预期。

外围风险偏好缓解、内部流动性大幅宽松,底部区域不断夯实。

投资策略:关注对分母端更加敏感的科技和周期:1、科技成长仍是中长期主线,关注新基建、半导体、云上游和游戏。2、对利率下行敏感同时受益政策对冲:地产、基建、券商。

中行原油宝火过罗志祥?20万亿理财起波澜,170亿份ETF异动!三大预警信号遭漠视,不专业还是不负责?

一天暴增近10万!全球确诊病例增至289万,死亡超20万!特朗普"消毒液"言论发酵,民众误用化学品求助大增

身家3242亿,马化腾超越马云登顶中国新首富!腾讯逆势火力全开,签下联合国、拿下广交会

又一女将告别券业!中金首席梁红即将离职,下一站或加盟高瓴资本,会擦出什么火花?

咋回事?油价大反弹,抄底基金亏损却在加大!全球至少560亿散户资金进场,恐将悲剧?国内基金也踩雷

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcn Tips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcn Tips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。