雷军坐拥4家上市公司:金山云首日暴涨40%,市值超300亿!

作者 | 闫启 刘传

报道 |投资界PEdaily

瑞幸事件之后,美股迎来了第一家敲钟的中国公司。

投资界(ID:pedaily2012)消息,北京时间5月8日晚间,金山云正式登陆纳斯达克,公开发行价定为17美元/ADS,开盘价为20.37美元,开盘即大涨超20%,随后股价一路走高,涨幅超过40%。截止收盘,金山云市值为47.74亿美元(约338亿元人民币)。

成立8年,金山云由曾经的金山快盘分拆而来。昨晚敲钟后,雷军撰文回忆了金山云的创业历程,“只有向死而生的决心和勇气,只有All in,才有机会胜出”。如今,金山云成为了中国第三大互联网云服务供应商,也是当前美股中唯一一个中国纯云服务商。

回顾一路走来,金山云离不开背后VC/PE机构的默默支持。在上市前,金山云获得过多轮融资,背后不乏IDG资本、FutureX天际资本、顺为资本、光远资本、华夏基金、中国互联网投资基金等机构身影。

值得一提的是,随着金山云成功IPO,雷军也收获了继金山软件、小米和金山办公后第4家控股的上市公司。

金山云创业8年

这是一个“向死而生”的故事

“金山云的历程是一个敢想并且敢All in的故事”。昨晚敲钟后,雷军动情地回忆了这段往事。

2011年,雷军出任了金山集团董事长后,一度焦虑如何面向未来进行新业务的长远布局。当时,云服务在国内刚刚起步,但国外风起云涌。雷军和金山团队意识到,云服务将是TMT行业最持久强劲的风口。2012年2月,金山软件正式宣布将金山快盘业务分拆,成立金山云独立子公司,张宏江亲自挂帅兼任金山云CEO,自此吹响了金山正式进军云计算的号角。

2014年是金山云的一个重要节点。这一年,金山宣布 All in Cloud 战略,五年内将投入10亿美元。雷军撰文回忆,当时“All in我们几乎所有的资源,从零开始组建团队、做产品、开拓市场,同时还要背负持续高额投入带来的巨大压力……”

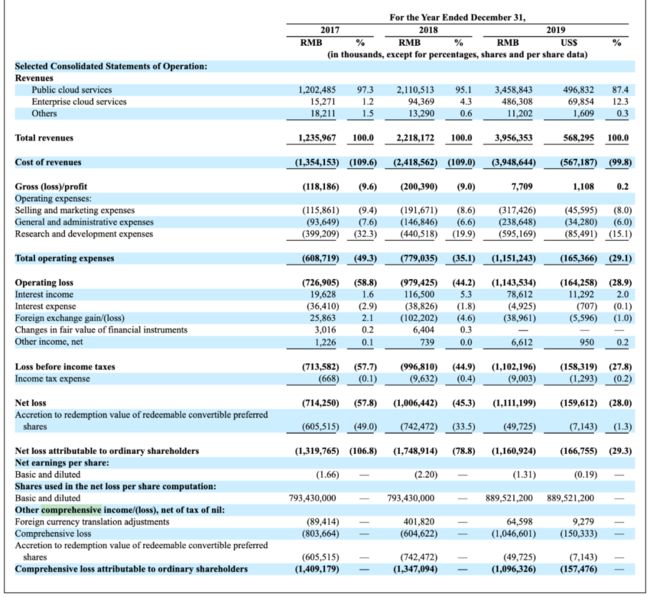

奋战8年,金山云成为了中国第三大互联网云服务提供商。招股书显示,截至2019年12月31日,金山云在2017、2018及2019年营收快速增长,分别为12.36亿元、22.18亿元,39.56亿元,三年实现年均复合增长率高达79%。

与此同时,招股书也揭露一个事实——亏损。金山云2017年、2018年、2019年归母净利润分别为-7.27亿元、-9.79亿元、-11.43亿元;Adjusted EBITDA分别为-3.38亿元、-5.2亿元、-4.17亿元。

谈及亏损,金山云早期投资人之一FutureX天际资本创始人张倩直言,投资人需要关注的不是亏损本身,而是亏损的原因。

招股书显示,金山云的主要投入成本集中在研发和IDC。其中,近三年研究开发费用分别为3.99亿元、4.40亿元和5.595亿元;而IDC费用(带宽成本和机架成本)分别为10.33亿元、18.905亿元和28.566亿元。

对于金山云在研发和IDC上的巨额投入而导致的亏损,张倩认为这是为了建立行业壁垒的战略性亏损。

纵观全球云服务企业的发展史,无论是国外的亚马逊AWS还是国内的阿里云,在其发展初期都需要巨大的投入。不过,一旦云企业建立起行业壁垒,其收入增速和利润率水平会迅速提升。

眼下国内云市场厮杀激烈,阿里云、腾讯云、百度云甚至华为云暗暗较劲。对此,雷军曾公开表态:“我们的态度很低,大的巨头吃肉我们喝汤,我们甘愿当小弟。只要3-5家里面有我们,我们就一定能成功。”

背后多家VC/PE坐镇

曾47天内获三轮融资7.2亿美元

众所周知,云服务是一个极度烧钱的行业。回望过去8年,金山云一路走来离不开背后众多VC/PE机构的默默支持。

投资界梳理,金山云上市前获得过多轮融资,投资方包括IDG资本、FutureX天际资本、顺为资本、光远资本、华夏基金、中国互联网投资基金、中国民生投资等。尤其是2019年年初,金山云在 47天内三次公布D轮系列融资消息,总额达7.2亿美元,公司投后估值达23.73亿美元,刷新中国云行业融资额和估值最高纪录。

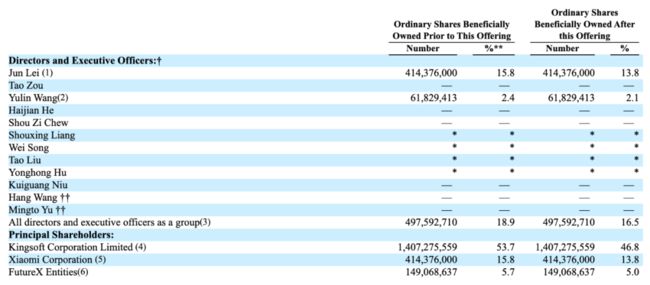

目前,FutureX天际资本是金山云上市前最大的外部机构股东,持股比例高达5.7%。FutureX天际资本虽然成立于2018年初,但其创始人张倩和金山云渊源颇深。早在2016年,当时还在华夏基金任职的张倩,参与了对金山云的C轮融资。

张倩透露,金山云是她投的第一个To B项目。2015年,当中国移动互联网浪潮仍在席卷时,张倩就已经开始思考下一波浪潮是什么。在她看来,中国开始向智能时代迈进,而智能时代来临时,对算力和高速连接的需求会迅速增加,最先受益的一定是那些做基础设施的公司。

按照这个逻辑,云服务行业自然而然地进入到了张倩的视线中。于是,将市面上头部的云服务企业扫了一遍之后,张倩最终锁定了金山云。2016年,在张倩的主导下,华夏基金领投了金山云的C轮融资。

“雷军是一个善于长期战略布局的企业家;金山云又依托着整个金山系和小米;特别是,金山云团队完全维持一家初创企业的氛围,一直保持着饥渴的状态。”回忆起最初投资金山云的原因,张倩如此总结。后来,张倩离开华夏基金创办了FutureX天际资本,仍然对金山云持续加注。

IDG资本在2015年参与了金山云的B轮融资,是陪伴金山云时间最久的外部投资机构。IDG资本合伙人牛奎光坦言,金山云是当时外部投资机构能够投资的独立云服务商中最头部的项目,“IDG资本在金山云转型云服务之初便入局,我们看好它的持续增长能力”。

此外,金山云也是顺为资本2020年收获的第三个IPO。顺为资本合伙人程天直言,目前国内公有云尚处于起步阶段,市场潜力巨大,“很开心能看到金山云上一年度的业绩取得了迅猛增长,成为行业领先者之一”。

金山成了IPO工厂

坐拥4家上市公司,雷军身家再涨

当然,金山云上市最大的赢家依然是雷军。随着金山云成功上市,雷军迎来继金山软件、小米集团和金山办公后第4家控股的上市公司。

招股书显示,金山云最大股东为金山软件,持有53.8%股权;此外,小米公司也持有金山云15.8%股权。而雷军同时是金山软件和小米的实际控制人,个人对金山云的持股比例达15.8%。按照金山云目前47.74亿美元的市值计算,雷军的个人身家又增加了7.5亿美元(约53亿元人民币)。

这当中的过程,十分传奇。2011年7月6日,雷军重返金山成为公司董事长,当时金山软件的收盘价只有4.4港元/股,并处在一个下行的通道。随后,雷军进行了一场大刀阔斧地改革:聚焦核心业务,推动业务的子公司化,并全面向移动互联网转型。用了半年的时间,金山从十几项子业务聚焦到了三大核心业务,才有了今天的金山办公、西山居和猎豹移动。

不得不说,雷军不仅带领金山完成了从PC时代向移动互联网时代的转型,还把金山变成了一个名副其实的IPO工厂。

2014 年 5 月 8 日,猎豹移动在纽交所正式上市。猎豹移动的前身为金山网络,更早是由金山毒霸业务分拆而来。雷军也一度担任着猎豹移动董事长,不过在2018年将投票权转让给了傅盛。

2019年11月18日,金山办公成功在上交所科创板上市。如今随着金山云成功登陆纳斯达克,金山旗下的主要业务除了游戏版块西山居,其余均已实现分拆上市,而西山居何时拆分独立上市也令人遐想。

坐拥4家上市公司——小米、金山软件、金山办公、金山云,但这只不过是雷军帝国的冰山一角。这些年,还有欢聚时代、猎豹移动、迅雷、世纪互联、掌趣科技、无忧英语、拉卡拉、石头科技.....雷军已经控股或参股过太多的上市公司。

很早之前有一个说法,中国互联网第一阵营是一个“TABLE”,其中“L”就是指雷军系。雷军年少成名,早在马云、马化腾创业之初就已经是互联网圈的名人。二三十年转眼而过,当曾经的大佬们渐渐退出舞台,雷军仍在续写新的传奇。

中概股深陷信任危机,

金山云首日暴涨40%,释放积极信号

金山云此时成功赴美上市,承载着不一样的意义。在此之前,已经数月没有中国企业赴美IPO了。此外,金山云更是瑞幸造假事件后第一家成功登陆纳斯达克的中国企业。

4月初,瑞幸造假事件爆发,举世哗然,开始殃及到了美国资本市场对中概股的信任。不久前,美国证券交易委员会(SEC)主席甚至提醒投资者不要把钱投到中概股,让中概股的信任危机进一步蔓延。

影响不容小觑。这场“人祸”令一批原本准备赴美上市的中国公司,悄悄打了退堂鼓。那么金山云为何依然坚持在这个节骨眼赴美IPO呢?

对此,张倩向投资界透露:“决定先赴美上市,是和各位金山云董事多次讨论的结果。”征战投资圈多年,张倩对各个资本市场都相当熟悉。经过谨慎的对比,她认为金山云先赴美上市最合适。

张倩表示,美国To B的上市公司如亚马逊和Salesforce等已经让背后投资人和投资机构收获了丰厚的回报,也正是因为有亚马逊等优秀的企业,美国培育出了一批专注于云计算赛道的投资者,因此美国资本市场更能认识到金山云真正的价值。

不过,金山云这次路演的时间比正常的短了很多。雷军曾透露,这一次认购的公司有260家投资者,路演的时间“其实严格意义上只有三天半,这一个星期每天只睡了三个小时”。

在瑞幸造假事件后,金山云成功赴美敲钟多少带着一点风向标的意味。近期盛传中国公司赴美IPO门槛提高,纳斯达克交易所中国区首席代表郝毓盛在4月28日晚间【投资界说】直播中首次作出回应,“在上市规则和准入条件上,美国资本市场对全球的公司一视同仁。”

郝毓盛说,十年前的那场中概股危机,SEC并没有直接修改上市规则,2011年到现在,SEC的几次修改规则是为了更好地帮助中小企业走入资本市场。“这次中概股危机,对于赴美IPO没有本质影响,短期内会有挑战,但更大的挑战来自于疫情对全球资本市场的影响。”

如今,金山云不但成功登陆纳斯达克,而且首日以暴涨超40%收盘,这样的表现,无疑让后续准备赴美上市的中国公司暗暗松了一口气。

推荐阅读