达达成功IPO:市值35亿美元,红杉从天使开始投资

在达达集团的背后,有京东、红杉中国、沃尔玛、DST等一线投资机构以及零售巨头的加持。

作者| 杨继云

报道 | 投资界PEdaily

成立6年的达达集团顺利敲钟,成为新法案后首支成功上市的中概股。

北京时间6月5日晚,达达集团正式在纳斯达克IPO挂牌,证券代码“DADA”。达达集团发行价为16美元,开盘18.3美元,收盘于15.99美元。以发行价来计算,达达集团总市值为34.99亿美元。

达达集团创始人兼CEO蒯佳祺将在上市后继续担任董事会主席及CEO,公司业务保持独立运营。创业6年,兴起于外卖,发展于新零售,这名踩对了风口的80后终于把公司带到了IPO的舞台,锁定即时零售第一股。

在达达集团的背后,有京东、红杉中国、沃尔玛、DST等一线投资机构以及零售巨头的加持。红杉中国向投资界(微信ID:pedaily2012)透露,早在达达公司进行工商注册之前,红杉中国就已经和创始人开始讨论创业方向和模式,并孵化团队。在独家完成天使轮和A轮投资后,红杉又在后续多轮融资中不断加持,成为其最早和最大的财务投资人。

押对了的蒯佳琪:

达达集团去年净收入超30亿

2014年,蒯佳琪创办了达达物流,这是国内最早开始做众包物流的平台。

最初,达达选择社会上大量有闲置时间的人员来做配送,主要是保安、保姆、保洁这三类,作为一家同城速递信息服务公司,达达的订单最初大多来自饿了么、美团这样的外卖餐饮,随着新零售的发展,达达在日益便捷的最后一公里配送场景里崭露头角。2015年达达还曾尝试拓展外卖业务,不过在激烈的外卖竞争中“悬崖勒马”。

当年外卖订单的爆发式增长,曾让达达抓住了机遇,2016年4月15日,达达与京东到家合并,达达又拿到了大量的超市零售外送订单,蒯佳琪又一次“押对了”。这场被称为即时配送领域的收官之战,双方正式合并为“达达-京东到家”。

合并后,原达达CEO蒯佳祺出任新公司CEO,原京东到家总裁王志军出任新公司总裁,原达达CTO杨骏出任新公司CTO。刘强东当时的内部邮件批示,合并后,京东以京东到家的资产、京东集团的业务资源以及2亿美元现金,换取新达达约47.4%的股份并成为单一最大股东。

2019年12月,“达达-京东到家”宣布更名为“达达集团”,并由此明确了集团旗下本地即时配送平台“达达快送”、本地即时零售平台“京东到家”两条业务主线,零售+物流合力,商流、物流形成闭环。

达达集团在招股书披露,达达快送和京东到家分别在国内社会化即时配送和商超即时零售两个领域的市占率第一。

据悉,早在2018年,达达集团就已有上市意愿,去年8月,达达集团的运营主体“上海京东到家元信信息技术有限公司”,法人主体变更,蒯佳祺卸任,姚俊接替。同一天,公司的注册资本从1.7亿美元增至7亿美元,上涨幅度巨大。当时就被视为上市前的准备。

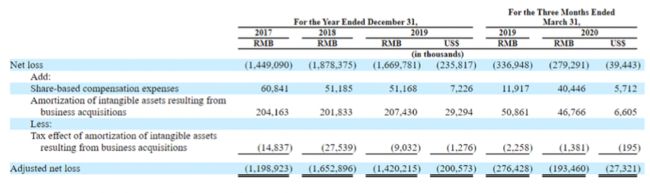

根据达达集团的招股书,2017年至2019年,达达集团的净收入分别为12.18亿元、19.22亿元和30.99亿元,营收增速分别约为57.8%、61.3%和108.9%。

不过,虽然公司营收增速保持较高增长,但上述三年公司却录得亏损分别约为14亿元、19亿元和17亿元。达达在招股书中还预计,随着业务的不断扩大,其附加成本、运营和支持成本还会增加。

同时,招股书披露,截至2020年一季度,达达快送已覆盖2400余个县区市,京东到家覆盖700余个县区市;截至2020年3月31日的12个月里,京东到家平台上活跃的门店数量达到了8.9万。

而在上市前夕的公开信中,蒯佳祺说:中国电商快速发展了20年,涌现了非常多优秀的企业,但加起来也只占到零售总额的20%,而80%依然发生在线下。即时零售,以及零售的本地电商化将是我们最大的历史机遇。

细数背后投资方:

红杉多年加持,京东为第一大股东

在与京东到家合并之前,达达就已经获得过来自红杉资本中国、景林投资、DST等的融资,它曾在一年多的时间里,快速崛起成为独角兽。

根据天眼查,达达集团的融资历程如下:

据传,当年在寻求红杉的投资时,尽管达达还没有BP,但在蒯佳祺描述了自己的经历和对物流行业的判断后,对方便敲定了与达达数百万美金的A轮融资,那时候,达达甚至都还没有进行工商注册。

正如红杉资本中国基金合伙人周逵所说:“作为第一个伙伴,红杉深度参与了达达‘从0到1’再到枝繁叶茂的整个过程,真正以‘from idea to IPO and beyond’的方式陪伴达达发展壮大。”

红杉资本中国基金合伙人郭山汕表示:“这是红杉中国多年来坚持早期投资的又一成功案例。随着红杉种子基金的成立,我们能够更加聚焦和深度参与公司在创立初期的发展。同时,达达集团是红杉在物流及供应链领域的第三家上市公司,我们在这一领域长年保持着关注和活跃。”

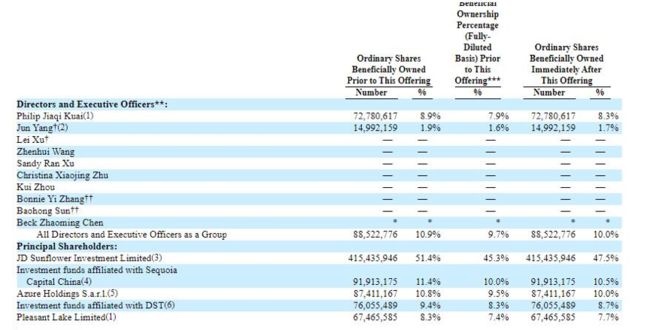

目前,京东、红杉中国、沃尔玛、俄罗斯互联网投资公司DST分别为公司前四大股东。

最新招股书披露,达达集团创始人兼CEO蒯佳祺持有8.3%的股份;联合创始人兼CTO杨骏持股1.7%;京东集团则持有47.5%的股份;红杉资本中国基金、沃尔玛和DST分别持有10.5%、10%和8.7%的股份。

在达达集团的众多股东里,京东是个特殊的存在,除了是达达的第一大股东,京东也是达达净收入的主要来源,2019年来自京东的净收入比例达37.8%。除此之外,在达达的董事会名单中,京东零售集团CEO徐雷、京东集团高级执行副总裁及京东物流集团CEO王振辉、京东集团高级副总裁及京东零售集团CFO许冉都在列。

达达集团与京东也是战略合作关系,达达快送的众包配送模式助力京东物流优化消费体验,双方在全渠道零售上也不断加深合作。

此外,沃尔玛此次也与京东一起成为达达集团的基石投资者。2016年,沃尔玛与达达集团建立起深度战略合作关系,达达集团为沃尔玛构建了O2O渠道的基础设施,助力其中国线上业务和全渠道布局。

尽管从达达和京东到家合并之日、京东进行投资起,京东就承诺达达仍将独立运营。但这也不免带来了外界的质疑:达达集团的收入来源,大部分是股东方提供的关联交易,这无疑使得营收的想象空间缩小。

达达集团敲钟,

新法案后首支成功上市的中概股

6岁的达达集团,成为了美国参议院通过《外国公司问责法案》后首支成功上市的中概股。

在轰动一时的瑞幸事件后,今年5月20日,美国参议院通过了《外国公司问责法案》,如果在美上市公司不能连续三年满足美国公众公司会计监督委员会(PCAOB)的监管要求,将被禁止交易,此外,必须要提供证据证明外国上市公司,不受本国政府拥有或者控制。

这曾引发了一轮中概股的下跌。毫无疑问,这个法案对中国在美上市公司监管更加严格了。

今年以来,中国企业的赴美上市热情递减。据wind数据显示,今年1-4月,仅26家国内企业成功海外IPO,IPO融资额为15亿美元,而在2019年,有117家国内企业成功海外IPO,IPO融资额158亿美元。

不过,就在不久前,纳斯达克交易所中国区首席代表郝毓盛曾向投资界分享了一个数据:2014年赴美IPO企业数量为15,而2017-2019每年都是20-30个,“从绝对数量上来说不少反多”。郝毓盛表示,今年由于疫情的影响,中国赴美IPO企业会有一定的延迟,但这些公司并没有要放弃赴美上市,都还在往前推进中,接下来,赴美IPO还是不少中国公司的重要选项。

而从达达集团本身来说,大股东京东同样在美股上市,另一个重要股东沃尔玛为美国企业,对于不盈利的达达来说,美股的确是最好的选择。

在严峻的市场环境中,达达集团的成功敲钟或许会重燃赴美上市的热情。