这次的“银行业大检查”有什么不一样?

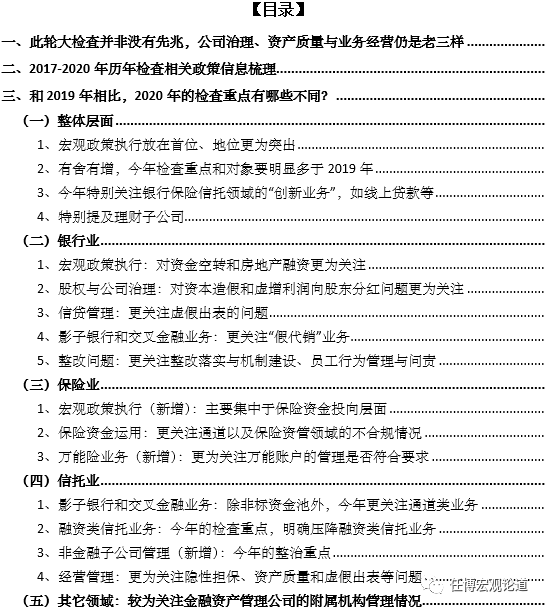

从检查要点上来看,公司治理(股权和股东)、资产质量(真实性)和业务经营(合规)是年年都有的老三样,除货币经纪公司外,几乎每类检查对象都有。而宏观政策执行则仅适用于银行、保险、信托、金融资产管理公司以及金融租赁公司四类,今年还新增了银行保险信托三类机构的创新业务检查(主要指互联网业务、代销业务等)。

原标题:一年一度的银保监会大检查来了,今年有什么不同?

来源:任博宏观论道(ID:jinrongjianghu123123)

【声明:本文仅代表个人观点,不代表所供职单位】

【正文】

一、此轮大检查并非没有先兆,公司治理、资产质量与业务经营仍是老三样

(一)2020年6月24日(周五),银保监会发布《关于开展银行业保险业市场乱象整治“回头看”工作的通知》(简称27号文),意味着一年一度的银保监会大检查来了。实际上这并非没有先兆,今年两会期间,银保监会有关部门负责人曾表示“目前中小金融机构股东股权领域的问题依然比较突出、不规范金融创新业务仍存挑战,2020年将开展市场乱象整治‘回头看’工作……推动落实商业银行股权托管举措,并研究出台大股东行为监管指引、银行保险机构公司治理指引、关联交易管理办法,防止乱象反弹回潮,推动各项政策落到实处”。

(二)从检查要点上来看,公司治理(股权和股东)、资产质量(真实性)和业务经营(合规)是年年都有的老三样,除货币经纪公司外,几乎每类检查对象都有。而宏观政策执行则仅适用于银行、保险、信托、金融资产管理公司以及金融租赁公司四类,今年还新增了银行保险信托三类机构的创新业务检查(主要指互联网业务、代销业务等)。

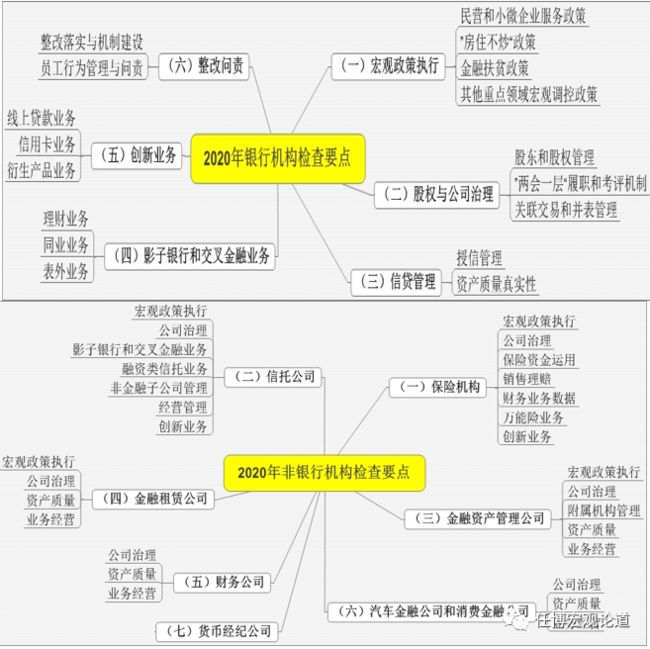

二、2017-2020年历年检查相关政策信息梳理

(一)一年一度的银保监会大检查始于2017年,至今为止已持续四年,其中2017年为5号文、2018年为4号文、2019年为23号文、2020年为27号文。

(二)四年的检查时间均有明显差异,2017年为4月,2018年为1月(最早),2019年为5月(包商银行事件之前),2020年为6月(新冠疫情国内形势基本平稳之后)。

(三)进入2019年以来,检查文件基本上全面覆盖了银保监会监管的金融机构,既包括银行业,亦包括非银行金融机构,其中银行保险信托业为重点领域。

(四)每一年都有一些新内容,今年同样如此。

三、和2019年相比,2020年的检查重点有哪些不同?

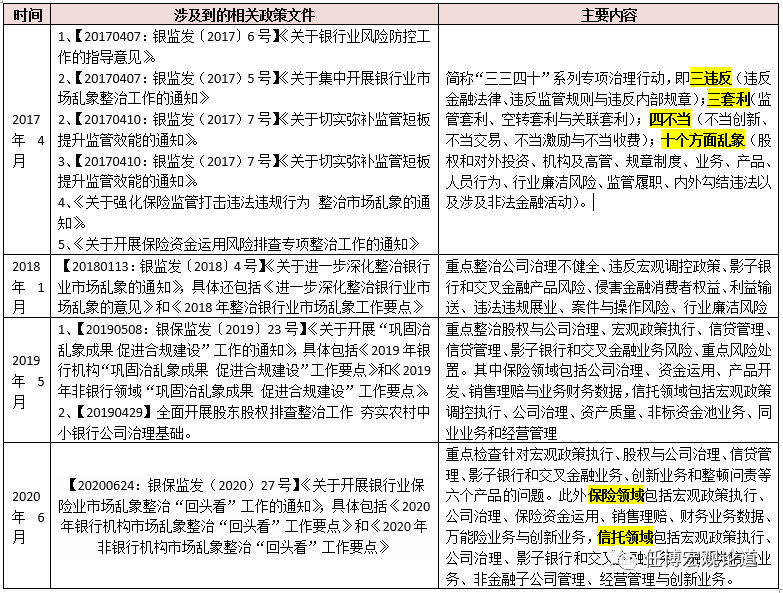

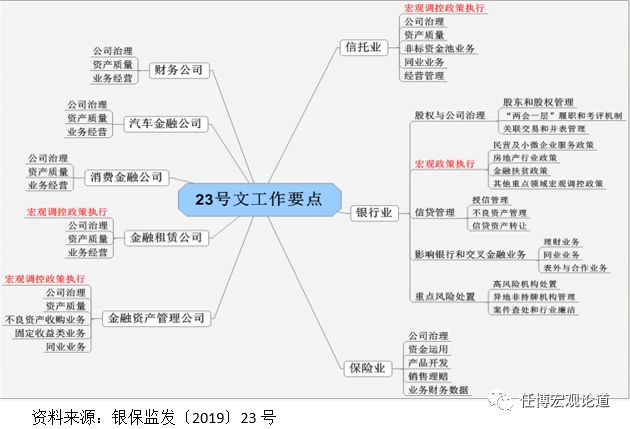

相较于2019年的检查重点(详见下图中的23号文),2020年还是有一些明显的不同,而这些不同之处实际上应该也是今年检查时的特别重点,毕竟银行保险业机构对那些传统检查要点已经有了心理准备。

(一)整体层面

1、宏观政策执行放在银行业检查重点的首位、地位更为突出

2019年银行业的检查重点中将“股权与公司治理”放在首位、“宏观政策执行”放在第二,但今年完全反过来,即将“宏观政策执行”放在首位,表明宏观政策执行的地位更为突出,这主要是因为今年上半年受疫情影响,推出了一系列宏观经济政策(如延期还本付息、再贷款、转贷款、信贷倾斜、利率定价、扶贫政策、信贷投向等),监管部门需要看到这些政策的落实情况。

2、有舍有增,今年检查重点和对象要明显多于2019年

(1)2019年银行业检查重点有5项、2020年增加至6项,减少“重点风险处置”部分,增加了“对创新业务的检查”和“整顿问责”两部分。

(2)2019年保险业检查重点有5项、2020年增加至7项,增加了“宏观政策执行”、“万能险业务”和“创新业务”三部分,减少了“产品开发”。

(3)2019年信托业检查重点有6项、2020年增加至7项,增加了“融资类信托业务”、“影子银行和交叉金融业务”、“创新业务”三部分,减少了“非标资金池业务”和“同业业务”两部分。

(4)2020年对金融资产管理公司的检查增加了“附属机构管理”一项

(5)2020年特别提及对货币经纪公司的检查,检查内容主要为“违反有关业务规定,在未签订服务协议的情况下向金融机构提供经纪服务,员工行为管理不到位等”。

3、今年特别关注银行保险信托领域的“创新业务”,如线上贷款等

2020年的检查重点中,针对银行、保险和信托领域,均特别提及对“创新业务”的检查,这是2019年所没有的情形。

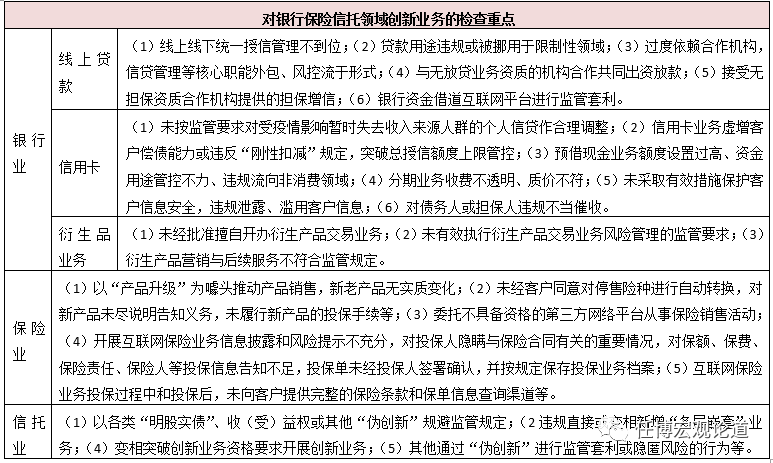

(1)银行业的创新业务主要包括线上贷款业务、信用卡业务和衍生产品业务,保险的创新业务主要针对销售端(特别是互联网销售以及信托披露等方面),信托业的创新业务主要体现在规避监管要求领域(如明股实债、收受益权、新增多层嵌套业务、变相突破创新业务资格等伪创新)。

(2)线上贷款业务的深入探索可以参照我们于2020年5月10日撰写的报告如何理解商业银行互联网贷款业务监管规则?,衍生品业务应该主要是受到中行的原油宝事件的影响,信用卡业务近期的风险和套利问题也确实比较突出。

4、特别提及理财子公司

27号文特别提及将文件发至银行理财子公司,从检查重点来看,在银行业“影子银行和交叉金融业务”有特别提及到理财子公司,即“母公司向理财子公司划转理财产品存在产品不合规、程序不规范、利益输送、调节风险指标等问题”。

(二)银行业

1、宏观政策执行:对资金空转和房地产融资更为关注

在宏观政策执行方面,除对之前民营和小微企业相关支持性政策(如延期还本付息、绩效考核挂钩、再贷款、转贷款、信贷倾斜等)外,还特别关注资金空转和房地产融资方面的问题。

(1)对贷款购买银行理财产品、结构性存款、大额存单和发放委托贷款等资金空转套利行为进行重点检查。

关于资金空转问题的深入讨论可以参见我们之前撰写的一系列分析报告。

(2)对流动性贷款资金被挪用于房地产开发的问题更关注。

(3)对代销违反房地产融资政策及规定的信托产品等资管产品更关注。

2、股权与公司治理:对资本造假和虚增利润向股东分红问题更为关注

在股权与公司治理方面,对虚假注资、循环注资、抽逃股权等资本造假行为更为关注,同时新增对“虚增利润向股东分红”问题的关注。

3、信贷管理:更关注虚假出表的问题

信贷管理领域更关注资产质量的真实性,即对延缓风险暴露(严格来讲这一举措违背目前政策导向)、虚假盘活、虚假出表、非洁净出表等问题比较关注,特别是对直接或借道各类资管计划在信用风险未完全转移的情况下将不良资产出表的情况尤其关注。

4、影子银行和交叉金融业务:更关注“假代销”业务

影子银行业务方面,除关注理财业务存量业务整改不到位、理财增量业务不合规、同业违规、委托贷款违规、代销违规等传统领域外,还特别提及假代销的问题,即违规开展为本行授信项目提供融资或承接本行表内外资产的假代销业务。

5、整改问题:更关注整改落实与机制建设、员工行为管理与问责

今年比较关注对先前发现问题的整改落实情况,包括是否建立台账、整改问责方案、整改问责措施以及机制建设等方面是否完备和符合要求。同时还较为关注员工行为管理与问责机制建设。

(三)保险业

1、宏观政策执行(新增):主要集中于保险资金投向层面

这是今年保险业新增的关注点,从内容上看主要集中于保险资金投向层面,如保险资金是否投向禁止行业或产业、是否投向不符合政策要求的房地产领域、是否违规新增地方政府债务等等。除此之外,还比较关注保险产品是否偏离保障本源、扶贫政策是否落实到位等。

2、保险资金运用:更关注通道以及保险资管领域的不合规情况

这一部分主要关注保险资金的运用是否有坚持稳健审慎和安全性原则。具体包括以下几个层面:(1)是否利用未上市股权和不动产投资等方式设立平台公司,并通过平台公司截留、挪用、转移保险资金,向关联方输送利益,违规用于增资;(2)集中度超标;(3)发行通道性质的组合类保险资管产品以及组合类保险资管产品违反资管新规的多层嵌套要求;(4)借用受托通道变相开展高风险领域投资业务等。

关于保险资管行业的深入讨论可以参见我们于2020年3月26日撰写的报告一文读懂保险资产管理新规(行业)。

3、万能险业务(新增):更为关注万能账户的管理是否符合要求

万能险业务是今年新增的重点,主要聚焦万能账户的管理是否符合要求,如是否单独管理、保单是否采用同一结算利率、结算利率的确定是否存在风发兑付的情形、资产负债是否严重错配以及对可能存在的利差损风险和流动性风险未制定可行的应对措施等等。

(四)信托业

对信托行业的深入分析可以参见我们之前撰写的三篇报告,即2020年2月5日的报告一文读懂68家信托公司与信托行业、2020年6月14日的信托行业正面临新一轮洗礼与重构以及2020年6月16日的那些年,信托公司都在哪些方面受过监管处罚?。

1、影子银行和交叉金融业务:除非标资金池外,今年更关注通道类业务

在传统非标资金池业务之外,还特别关注信托公司开展的通道类业务,主要包括(1)是否协助其它金融机构规避政策和规定;(2)对合作相关方的准入与权责界定是否健全和清晰;(3)为非金融机构变相开展金融业务提供通道;(4)通道业务整改是否符合要求等等。

2、融资类信托业务:今年的检查重点,明确压降融资类信托业务

这是今年新增的检查重点,融资类信托业务是指受托资金以融资的方式借给资金需求方、大多属于类信贷和影子银行业务、具体表现为主动管理类信托贷款(包括工商企业类信托贷款、房地产信托贷款和政信类信托贷款等)。截至今年一季度,融资类信托、投资类信托、事务管理类信托规模分别为6.18万亿、5.11万亿和10.04万亿。

检查重点除包括融资类信托业务是否尽职调查、贷后管理是否到位、是否准确计提减值准备等外,还包括是否按监管要求制定融资类信托业务压缩计划并有效落实等。今年6月18日,部分信托公司的融资类信托业务被叫停的信息吓坏了整个市场,后来推测该举措应是因四川信托爆雷事件而起,主要针对民营信托。

3、非金融子公司管理(新增):今年的整治重点

今年特别关注信托公司的非金融子公司,如未经批准设立、未按监管要求清理非金融子公司以及利用非金融子公司开展类信贷业务、非标资金池业务、关联交易、进行监管套利等等。

4、经营管理:更为关注隐性担保、资产质量和虚假出表等问题

除违规推介销售产品、违规承诺保本保收益、未执行双录外,还更为关注隐性担保、资产质量和虚假出表等问题。如是否以提供流动性支持函、回购承诺函等方式提供隐性担保、是否真实反映资产质量、是否将风险虚假出表等等。

(五)其它领域:较为关注金融资产管理公司的附属机构管理情况

今年新增了对金融资产管理公司附属机构管理问题的关注,主要包括金融资产管理公司的非金融子公司是否在战略定位、内部治理、业务开展、审批授权等方面存在问题以及是否有压缩集团层级并清理子公司、清理子公司是否合规等。

可以看出,今年的关注点新增了金融机构(如信托和金融资产管理公司)的非金融子公司清理和业务开展情况。

版权说明:感谢每一位作者的辛苦付出与创作,《Bank资管》均在文章开头备注了原标题和来源。如转载涉及版权等问题,请发送消息至公号后台与我们联系,我们将在第一时间处理,非常感谢!