本文转自大风号:

这次个税调整总共有三部分:

第一部分就是把个税起征点从从3500元增加到5000元。

这里的个税起征点也叫个税免征额,简单来说就是这部分钱不用交税,超过这部分的才需要交税。

这是大部分人肉眼都能看得到的减税,很多人甚至把这个就当作这次减税的全部了。

第二部分叫做税率结构优化调整,扩大了较低档税率级距。

个税总共有7个等级,这次的调整扩大了3%、10%、20%这三档较低税率的级距,相应缩小可25%税率的级距,30%、35%、45%这三档较高税率的级距保持不变。

以第一级3%税率为例,原先应纳税所得额1500元以下对应的税率是3%,调整之后扩大为3000元以下的税率是3%。也就是说原先1500元以上到3000元这部分应纳税所得额需要交纳下一级10%的税率,调整之后这部分也对应3%的税率,相当于可以少缴一些税,同样可以提高实际到手的收入。

第三部分叫做专项扣除。

在草案里面拟将新增子女教育支出、继续教育支出、大病医疗支出、住房贷款利息和住房租金5项专项扣除。后又增加了赡养老人这个专项。

专项扣除效果类似于免征额,可以减少税收支出提高收入。

请注意,这次10月生效的调整只包含了第一部分和第二部分,关于第三部分,上周四(9月6日)的国常会上总理说专项附加扣除范围和标准在向社会公开征求意见后依法于明年1月1日起实施。

接下去再普及一些税收知识做个简单铺垫。

我们都知道税收的计算方式叫做超额累进税率分级计算,简单来说就是把全部应税金额分成若干等级部分,每个等级部分分别按相应的税率计征,不得不说这种税额计算方式略复杂,所以就有了所谓的速算扣除数这个概念。

实际上就是按全额累进税率计算的税额和按超额累进税率计算的税额相减后的一个差数,预先计算出来放在那备用就行。

我以调整后的新税率表为例来说明。

比如应纳税所得额是10000的话,如果按照超额累进算法来算的话税额应该等于3000*3%+(10000-3000)*10%,但是如果利用速算扣除数来计算就很简单,税额直接等于10000*10% - 210,这里的210就是第二级税率对应的速算扣除数。

下面进入正题。

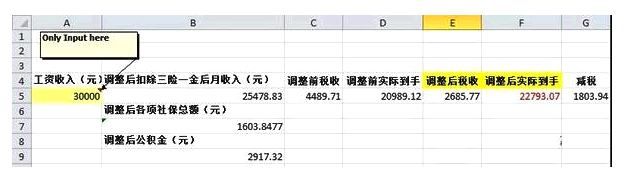

先来看最终的效果图(因为现做的还没美化,请主要关注内容吧):

这个算实际到手收入的工具使用起来非常简单,只需要输入月工资收入即可,其他的交给Excel就行了。

这里大部分计算的公式也不复杂,就是最最基本的加减乘除。

比如B列的三个数据就是按照规定的各项保险和公积金的缴存比例得出的结果,简单到我都不想拿出来说。

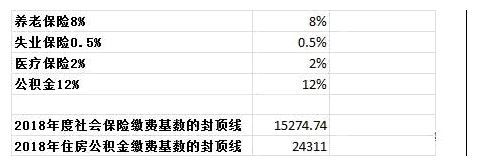

唯一需要注意的就是我在这里用的各项社会保险以及公积金缴存比例以及缴费基数封顶线都是按照杭州的标准来的,而且是足额缴纳的,其他城市的可以自行修改,不足额缴纳的把比例改成0就可以了。

唯一值得讲一下的就是税收的计算。

按照我前面的铺垫,税收这块是按照超额累进来算的,简便方法是用速算扣除数来算。

但是不知道大家有没有想过,因为光是税收级数就有7级,所以即便有简便的速算扣除数可以利用,我们依然需要至少8层嵌套的条件语句,毛想想就是一个很长很长很长的公式,一点都不Lean。

不过这类问题Excel其实早已提供了一种很容易很简洁的计算方式,这就是今天要讲的Excel数组计算。

我就不做铺垫了,直接先把计算个税的Excel数组公式放出来给大家看一眼(以最新版个税为例):

新版个税 = MAX((应税收入-5000)*{0.03;0.1;0.2;0.25;0.3;0.35;0.45}-{0;210;1410;2660;4410;7160;15160},0)

我们来具体看下这个公式。

其中的两个{}就是所谓的数组了,简单来说就是一组数,我们可以看到第一个{}里面是各级数的税率,第二个{}里面是各级数税率对应的速算扣除数。

先不看最外面的Max()函数的话,括号里面代表的意思其实就是把应税收入扣除起征点之后,乘以各级数的税率(得到的也是一个数组),然后数组1减去数组2,得到的数组实际上代表了一个应税收入用所有的7级税率算出来的一组数。

但是我们都知道一个应税收入实际上只需对应一个级数,这个时候就要用到Max()函数了,因为一个应税收入对应的税收级数算出来的值一定是所有7个级数中最大的。这点我不证明了,不信你们可以自己试试看,小学三年级水平吧。

当然,最后加了一个0的意思是完整性考虑,因为还隐含着一级应税收入低于起征点不用交税的。

一个短短的数组公式直接解决了用很多个if函数或者VBA代码都要好几行的问题,是不是很神奇呢?

话说这次直接减税的效果还是蛮好的,请大家不要被网络上一些无良自媒体误导说减税加社保之后直接拿到手反而变少了,至少对个人来说,即使碰到这种极端情况也是少数人(而且这部分人减少的收入也都去了社保),大部分人还是可以享受减税的好处的,而且后续如果那些专项扣除再出来的话,可以继续减税。

关于年终奖:

老王2018年年终奖金额为120000元,如果2018年10月之前发,适用3500元旧的费用标准和旧的税率表。

应纳税额如下:

120000元(应纳税所得额)×25%(税率)-1005(速算扣除数)=28995元

如果老王的年终奖是在10月份以后发,则适用5000元新的费用标准和新的税率表。

应纳税额如下:

120000元(应纳税所得额)×10%(税率)-210(速算扣除数)=11790元

可以看出,前后税后年终奖相差:28995-11790=17205,也就意味着,年终奖10月份之后发,老王可以少缴纳个税17205元。

那么,发放年终奖当月工资低于5000元的情况出现怎么算?

小张在2018年12月领取到年终奖12100元,12月工资为4900元。

由于当月工资低于起征点5000元,需要从12100元的奖金里面拿100元来把工资补足5000元。用剩下的12000元来计算年终奖个人所得税。

12000元÷12=1000元

参照过渡期税率表,可知税率为3%,速算扣除款为0元。

因此年终奖需要缴纳个人所得税:12000×3%-0=360元。