年报一出激起千层浪 拼多多改写阿里京东制定的法则?

4月25日,拼多多对外发布2019年年报。在发布2020年Q1季度财报之前,拼多多率先发布2019年年报很有可能是在提前为股价预热造势。从核心数据披露来看,拼多多2019年的整体表现可圈可点,率先在电商行业推出百亿补贴策略似乎为拼多多带来不少意料之外的增长。

在发布这份年报之前,拼多多对外宣布将认购国美零售发行2亿美元可转债,期限三年,票面年利率为5%。如最终全部行使转换权,拼多多将最多获配12.8亿股国美新股份,约占后者发行转换股份扩大后股本的5.62%。达成全面战略合作后,拼多多股价屡创新高,最高时一度达53.67美元。

从拼多多一连串的动作来看,它在电商行业的动作更为积极主动,这似乎也意味着上市后的拼多多有了一些进攻的底气。这份年报对外揭露了拼多多哪些看点?2020年国内电商行业又会刮起什么样的风暴?

2019年成交额过万亿元 活跃买家数达5.852亿

近日,拼多多发布的一份2019年年报再次在电商行业掀起不小的水花。从饱受质疑到现在迎来风评好转,拼多多在用数据来证明它在电商行业的影响力不断在提升。

据年报显示,2019年,拼多多实现成交额10066亿元,实现年营收301.4亿元;毛利由2018年的102.147亿元增加至2019年的238.03亿元,归属于普通股东净亏损69.68亿元,相比2018年净亏损102.98亿元收窄。

去年,拼多多在营销上还是有不少大手笔投入,不论是赞助跨年演唱会,还是赞助综艺节目,线上线下能够看出拼多多频频露面营销。2019年拼多多的市场营销费用和研发投入都大幅增长。2019年,拼多多投入的市场营销费用达271.74亿元,2018年这一数字为134.42亿元,同比增长翻倍。

其中外界最为关注的拼多多平台年活跃买家数达5.852亿,如果以用户量计算,拼多多已成中国第二大电商平台。在拼多多发展的过程中,用户规模增长一直是外界关注的焦点,这或许也是它吸引投资者的重要指标。

截至2019年底,拼多多平台年活跃商家数超过510万,较上年同期的360万增长41.7%。在现金储备上,拼多多持有现金、现金等价物及短期投资共计410.6亿元,其中不包括2020年一季度11亿美元的定向增发融资。

从这份年报来看,可以看出拼多多在不少核心数据上仍然保持较好的同比增长,只是亏损也是它自上市以来一直面临的问题,这也让不少投资者质疑其以所谓补贴策略换取用户增长的价值。从拼多多这份年报中,我们能够挖掘出它与阿里、京东之间具有的差距又如何?

活跃用户超京东直逼阿里 ,百亿补贴拉新效果较明显

2019年,下沉市场成为电商巨头激战的重要战场,这也成为阿里跟京东实现增量用户增长的重要市场。相对而言,拼多多则把用户增长放在一二线城市,试图挖掘高消费用户群体增长。从这场活跃用户增量较量中,谁的涨势更显眼?

从新增用户数量看,阿里、京东和拼多多2019年分别新增用户7500万、5670万和1.67亿。对于这三个电商巨头来说,2019年都能够实现这么高规模的活跃用户增长都很不易,尤其是互联网红利快接近天花板,他们还能保持这么高的增长规模还是看出各个平台的策略在奏效。

从新增用户增长数量来看,很明显拼多多的增长势头还是最多。而在活跃用户上,阿里居第一,达7.11亿,同比增长11.2%;拼多多5.85亿,同比增长39.67%;京东3.62亿,同比增长18.6%。拼多多在活跃用户上与京东的差距拉大,另外也在逐渐靠近阿里。

其中阿里跟京东的新增用户都是来自于低线市场,拼多多虽说没有披露低线城市和一二线城市的用户比例,拼多多董事长兼CEO黄峥曾透露,一二线城市用户的GMV占比从2019年初的37%,在当年年中增长至48%,意味着来自一二线城市的贡献明显加强。

为何拼多多的活跃用户能够实现这么高速的增长?或许与它推出的百亿补贴策略紧密相关。

2019年拼多多率先在电商行业推出百亿补贴举措,从它的补贴力度来看产品着重放在电子产品上,这也让它活跃用户数增长较为明显。

很显然拼多多推百亿补贴还算是很奏效,它实实在在的给予消费者更优惠的价格,尤其是对于iphone的补贴也带动了苹果手机在拼多多平台上的销量。补贴一方面提高用户粘性,另一方面借品牌商品大幅补贴提升用户对于拼多多品质产品的认可。只是补贴不可避免的影响到拼多多的利润空间,这也是为何它在Q3、Q4季度财报发布之后,股价都经历一番下跌。

拼多多全年营收增速放缓,营收规模体量远不及阿里跟京东

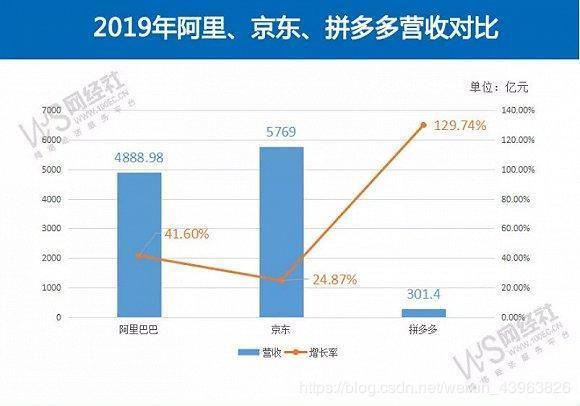

在电商巨头的较量中,营收增速则反映出他们在电商行业能够创造多大规模的价值,这是实打实的平台能够给投资者带来多大的利益回报。根据拼多多披露的年报来看,其在2019年的营收增速301.4亿元,同比增长129.74%,从这个增速来看表现还是很抢眼。

2017年、2018年拼多多的营收增长分别为245.5%、652.3%,虽然2019年的增速不及前两年那般凶猛,但一年翻一倍多的增长还是超过阿里跟京东的营收增长。尽管营收增速引领电商行业平均增速,但在营收规模上拼多多与阿里、京东之家的差距还是很庞大。

在营收规模上,京东的营收超过阿里跟拼多多排第一。2019全年,京东营收达到5769亿元,同比增长24.87%;其次为阿里巴巴4888.98亿元,同比增长41.6%。很显眼在营收规模上,拼多多远远低于阿里跟京东。

造成这种差距的原因还是多方面的影响,其一是阿里跟京东在电商行业深耕多年,他们在这个领域能够达到如今的地位也是一个阶段一个阶段打下的江山,护城河足够高,这也是拼多多很难在短期内达到的高度跟深度。

其二拼多多平台上销售的产品还是以农产品为核心,尽管这类商品能够满足绝大部分用户的明确的需求,但价格也相对而言并不如其它商品如家电、服装等带来的利润高。相较于阿里跟京东的全品类产品来说,拼多多在供应链环节上还是存在很大不足,这也是影响到营收规模实现更大突破的重要原因。

在发布这份年报之前,4月19日,拼多多宣布认购国美零售发行的2亿美元可转债,期限三年,票面年利率为5%,初步转换价为每股1.215港元。其中一个很重要的合作是国美零售全量商品将上架拼多多,品牌大家电将接入拼多多"百亿补贴"计划。从这个合作来看,我们可以看到拼多多想完善它在商品端的不足,与国美的合作恰好是在查漏补缺。

透过拼多多这份财报来看,我们可以看到拼多多的迅速崛起,这对阿里跟京东产生的威胁在加大,2020年电商格局或许也会存在一些变数,在这个竞争里我们能看到电商三巨头将会在什么领域展开攻与防?

2020年电商行业竞争升级,电商三巨头都将迎接攻防挑战?

这次1季度国内面临新冠肺炎的突袭,这也给电商巨头们带来一些措手不及的考验。根据之前预测来看,阿里跟拼多多在2020年Q1季度的营收表现都有可能会同比增速下滑。此前,阿里巴巴表示,新冠疫情会对2020Q1 的财务产生直接影响,尤其是核心电商业务或许会呈现较大幅度的放缓。京东因在物流端有子公司京东物流,疫情期间电商业务反而未受到较大影响。

对于电商巨头来说,除去疫情带来的意外考验之外,这三个巨头在2020年各自都面临不小的增长压力。从整体发展情况来看,2020年要想继续保持稳健的增长还是存在一些因素影响,尤其是随着电商行业竞争焦灼,增量用户的争夺愈演愈烈。在美股研究社看来,电商巨头的焦点集中在这两个领域。

从物流布局来看,阿里、京东、拼多多都有采取相应措施来提高他们在物流环节上的布局。尤其是这次受疫情影响,电商巨头也意识到物流在面临特殊考验下的重要性。从他们的动作来看,战略投资或推组合拳是各有侧重点。如阿里战略投资韵达;京东旗下除京东物流之外,为京喜提供物流服务的众邮快递;拼多多与国美合作后,国美旗下安迅物流为拼多多物流服务。

电商三巨头都面临五环以内跟五环以外的攻防,不论是低线市场还是一二线市场。在这个竞争的过程中,2020年以阿里、京东、拼多多为代表的百亿补贴策略将会继续进行,这个举措将是他们进攻抢夺增量用户的重要决策。在百亿补贴背后,电商巨头们砸钱能给消费者带来更实惠的价格,但能否留住用户长期只选择一个平台消费还是很难。

2020年,对于电商三巨头来说都是一个充满挑战的一年。一季度财报业绩受疫情影响或多或少都将影响到他们在2020年的整体营收表现。很显眼现在的拼多多对阿里跟京东的威胁在加大,这也是为何阿里跟京东会加速进攻低线市场,国内电商三巨头在2020年将会迎来什么样的格局,也许时间会给出答案。

本文来源:美股研究社,转载请注明版权