01

去年,法国小哥、vlogger@Real信誓蛋蛋发布了一个和马化腾诉苦的视频:他在中国生活了8年,发现法国在移动支付方面是多么落后,希望微信支付能「解救」一下他们。

过了一年,他在视频里喊话称「微信支付,你们太厉害了,这个事情发生得这么快,马化腾叔叔,下次您来巴黎,我请您吃饭,然后用微信支付付钱好不好?」。

情况原来是,法国小哥惊叹于微信支付在欧洲的席卷速度,法国巴黎Lafayette(老佛爷百货)集团旗下的BHV(巴黎市政厅百货)也可以用微信支付了。

同样是在去年,支付宝锦鲤信小呆接受媒体采访之后,热度二次点燃,更多海外商家表示要追加奖单。阅读时长长达3 分钟的豪华礼单中,绝大多数礼品都来自海外市场。并非支付宝找不到足够的国内赞助商,显然,这是支付宝有意为之的操作,其海外的布局动作日益密集。

从技术和场景层面来看,微信支付和支付宝之所以能够风靡欧美,还在于聚合支付解决方案提供商(或者称之为第四方支付)的推动和落地能力。这类企业,通过自身的技术开发和商户资源,对接商户与第三方支付企业。

比如支持线下智能POS机终端、系统集成支付及在线支付方案的RiverPay,在今年一月底,签约了美国最大连锁百货集团之一的Neiman Marcus(尼曼集团),通过技术集成,在其全部门店上线了支付宝和微信支付。

现象级的传播案例,创业企业与零售巨头的联手,这些都只是一个切面,背后是移动支付的「大航海」。

就像国家金融与发展实验室副主任曾刚所说,「不同以往的靠贸易输出、靠出口拉动经济成长,移动支付技术出海的核心,在于原创技术和核心能力的输出。通过‘当地合作伙伴+技术赋能’的方式,把本地经验和中国技术叠加起来,可以大大缩短当地企业的研发时间和成本。」

中国的国情和政策,支付宝、微信支付以及RiverPay等聚合支付方案提供商所搭建的移动支付基础设施,加之中国民众境外旅游和购物的浪潮,共同造就了过去的Copy from USA到现在互联网的Copy from China。

02

从某种程度上来看,中国在支付领域属于「后发先至」,大部分人直接跳过了信用卡的时代。

信用卡的普及较低,加之移动互联网的普及和移动支付政策的支持,中国移动支付蓬勃发展。使第三方购物支付在中国得到了快速的发展。2013年支付宝布局移动端、2014年微信红包春节爆发等都为移动支付的发展提供了良好的契机。

中国信用卡循环接待、分期付款的渗透率水平较低,覆盖场景较少,相较于支付宝、微信等与商户和消费者连接紧密的第三方支付平台,信用卡在中国的渗透率远低于欧美在内的发达国家。

反观欧美,信用卡组织成熟,移动支付意欲取代信用卡,利益集团强势,阻力较大。目前,全球五大信用卡组织中英美占四个,且维萨(VISA)和万事达(MasterCard)覆盖范围极广,仅2016年万事达信用卡就达到31.43亿张,交易规模8.87万亿美元,信用卡组织成熟,能够更好实现组织内部清算和管理。

欧美移动支付如ApplePay和PayPal均使用移动终端进行近场支付,意欲取代信用卡,因此无论是银行还是信用卡组织,均不愿舍弃本身已大规模盈利、占据市场主要份额的信用卡业务,转而发展移动支付。

另外,对于欧美发达国家来说,不少人对“扫一扫”的付款方式在安全与数据隐私层面仍然充满疑虑。

正如「恒大研究院」分析的那样,在中国,银联、网联形成双支柱,央行主导的清算系统促进移动支付安全高效进行。2018年6月30日,央行在银联的基础上成立网联,第三方支付公司涉及的网络支付业务需要通过网联进行清算。

此前,银联通过跨行清算系统实现银行体系的互通互联,而第三方支付一直处于弱监管区域,在网联成立后,移动支付业务的清算通过网联进行,更加安全高效。

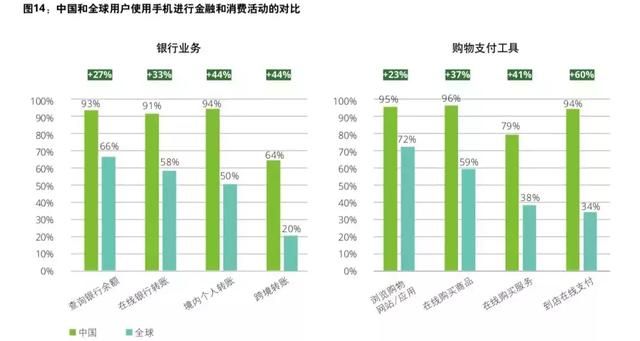

自上而下的政策,与自下而上的创新,都让中国的数字消费者站在了移动支付之巅。德勤在其「2018中国移动消费者调研」报告中提出,中国手机支付已形成全面“碾压”态势, 中国用户使用移动端操作银行业务的占比远高于全球平均水平 。

2017年中国移动支付规模202.93万亿,全球排名第一,为美国移动支付规模百倍,这是「中国支付体系发展报告」所显示的数据。另根据央行「2017年中国普惠金融指标分析报告」,2017年中国使用电子支付的成年人比例为76.9%,农村地区使用电子支付的成年人比例为66.51%。

此外,腾讯信息可视化实验室数据显示,2016年中国手机支付比例高达77%,这都充分显示了中国移动支付的超高渗透率。

再看看欧美发达国家,2016年美国移动支付比例48%,英国47%,德国48%,法国38%,日本作为移动支付的起源国,手机支付比例也仅为27%。

03

欧美移动支付尚未成熟,形成一定空间的蓝海市场,另一方面,国人境外购买力也持续提升,这两大因素构成了移动支付出海浪潮的根本契机。

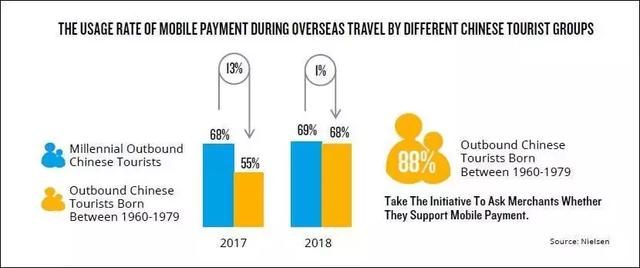

尼尔森和支付宝联合发布的《2018年中国移动支付境外旅游市场发展与趋势白皮书》显示,2018年,移动支付使用率为69%,相比2017年提升4个百分点。

与此同时,境外消费使用手机支付不再是年轻人的专利,移动支付已经普惠全年龄层中国游客,有68%的70后和60后在境外都使用过手机支付。另外,93%的中国游客表示,在未来有更多境外商户支持中国移动支付品牌情况下,他们的消费或者购物意愿可能更强烈。

受这股浪潮影响,日本、韩国和泰国等地受益显然是第一梯队的,欧美等发达国家同样迎来了消费高峰,其中,北美市场最为显著。

根据支付宝数据,每年有400万支付宝用户入境美国。全球化智库(CCG)与携程旅行网(Ctrip)联合发布的《从出入境旅游看中国全球化发展》,报告显示,2016年国内游客境外消费总额2610亿美元,居世界首位,占全球旅游总消费额的20.9%。

来自美国商务部的报告谈到,2016年中国赴美旅游游客数量已经连续13年保持上升之势,而且中国游客的总消费额已经超过英国等老牌旅游国家,跃居第一名,占比高达61%,也就是接近330亿美金。

skift Research更是点出了一个惊人的事实,2017年,中国游客的消费额占全球跨境旅游消费额的三分之一,这还是在仅有8.7%的中国公民拥有护照的情况下。

04

而移动支付出海的军功章,除了是支付宝和微信支付的,也有很大一部分是属于聚合支付解决方案提供商。以成立于北美的RiverPay为例,其初衷就是解决游客和留学生等华人群体解决“想买买买却刷卡难”的痛点。

那么,这类企业在解决痛点以及支付模式出海的过程中,承担了什么角色呢?

事实上,聚合支付是对第三方支付平台服务的拓展。第三方支付介于银行和商户之间,而聚合支付是介于第三方支付和商户之间,聚合支付可以通过聚合各种第三方支付平台、合作银行、合作电信运营商及其他服务商接口等,「一站式」地为商户增加支付选项。

拿个国内的场景来看就容易理解了。支付市场上有银行、银联、第三方支付持牌企业和手机厂商等众多势力,商户收银台堆满了刷卡POS 机、扫码台卡和各种扫码设备,商户需要去各家支付公司申请账号,并到各个平台对账,程序繁琐,各种支付工具之间很可能也不兼容。聚合支付则能有效更新这一现状。

也就是说,支付宝和微信支付前者负责线上的支付设施,聚合支付则在线下深耕B端商户资源,整合各类支付工具,提供结算服务,优化消费者和商户两端的体验。

当然,线上的API支付接口RiverPay也能做,只不过线上部分支付宝和微信支付自己也容易搞定。但线下就不一样了,支付宝和微信支付与商户集成都是要通过一家第四方支付公司来做技术支持。

一方面,支付宝等在当地直接获客成本和投入太高,不划算,也很难在当地提供足够团队随时支持;另一方面BD团队也不够了解当地市场。(当然也有例外,比如机场免税店,这个场景交易集中,支付宝等愿意花力气自己直接拿下。)

RiverPay的线下支付服务主要分两块方式:一种是传统的POS机;另一种是直接把扫支付宝微信支付二维码的功能集成到商户已有的扫码枪和POS机上。

对RiverPay来说,第二种现在推广力度更大,原因也很好理解,因为这省去了商户一次性购入大量POS机的前期投入,上线速度也会更快。特别是不少欧美老牌高端百货,可能几十年也没换过机器了,直接集成到现有收银系统他们会更容易接受。

2016年底开始,海外聚合支付开始兴起,有20多家初创企业在抢这块蛋糕,但现在还活跃的不超过10家。这和国内流量型创业情况类似,马太效应加剧,迟早也会步入双雄对峙或三国演义的阶段。

现在还活跃的玩家都有千丝万缕的中国背景,也都是支付宝和微信支付授权的合作伙伴,区别在于所擅长的商户领域不一样,技术上相比国外的Stripe 、Square、Braintree等平台各有优势。

拿RiverPay来说,其技术优势主要体现在:在不改变商户现有收银系统的前提下,1-2周内迅速完成整合对接;且能对接市面上超过80%的主流收银系统,大大拓宽了和商户的「兼容度」。自研以外,也开始收购硅谷几家技术公司,以收购战略壮大羽翼。

技术之外还有个问题是「合规」,RiverPay早在几年前开始布局,获得了美国与加拿大支付监管部门的合规注册。RiverPay会严格监管资金来源,拒绝有投资意向的消费项。

无论是牌照申请,还是银行合作,都有较长窗口期和较高壁垒。入场早的优势在于竞品少,能以“不烧钱的方式”占领优质商户。

对于出境游消费者来说,支付流程和国内是一样的,商户用RiverPay的POS机扫顾客手机上的支付码收费,消费者花的是微信或支付宝中的人民币,商户收到美元/加元/欧元/英镑等主流货币。

对于想要争抢这块蛋糕的国外平台来说,已经 「船太大,调头难」。一来公司大,内部流程和技术开发慢,移动支付日新月异,有时候还是得野蛮生长才跟得上;二来说实话这些老牌支付公司不如中国人「接地气」,懂得自家的支付宝和微信支付,结果就是支付宝或微信支付跟他们合作的沟通成本太高。

其实支付宝们的想法也简单,不管黑猫白猫,能帮自己占领商户和市场就是好猫,如果技术上他们是信得过的,对接以后交易结算顺畅,那更加没问题了。

05

随着支付宝和微信支付在海外的影响力不断渗透,聚合支付同样会随之「攻城略地」。在不远的将来,欧美也会全面步入移动支付时代吗?

我们看到的现实是,越来越多的海外消费者的想法和@Real信誓蛋蛋 一样,越来越多的商家想借势支付宝锦鲤的东风。创业两年的RiverPay已经和欧美地区超过1.2万家商户达成合作,支付交易量达数亿美元。除了上述谈到的尼曼集团,我们所熟知的世界顶级百货公司之一Saks Fifth Avenue、北美最大的奢侈品连锁店之一Holt Renfrew、英国最著名的百货公司之一Selfridges、以及以Tiffany & Co.、Prada等为代表的奢侈品专卖店都在通过RiverPay的服务拥抱移动支付。

当然,对于支付宝、微信支付和RiverPay这样的聚合支付企业来说,其终极目标却并不只是支付服务提供者,而是形成基于大量消费数据的,线上导流营销和线下支付环流平台,实现一条龙服务。

支付宝、微信支付本身具备入口效应,聚合支付则通过对接入口与商户,洞察消费者画像和消费决策,这是未来拓展大数据营销平台的基础。

当然,在包含风控、防欺诈、反洗钱等基础能力的通用技术,以及结合合作伙伴当地的经验进行适应性改造,切入更多的生活场景上,移动支付的出海之路仍然任重道远。

但历史正在发生,就像苹果智能手机以及迪士尼文化对全球的输出一样,不管本地技术水平如何,生活方式和社会文化如何,具备「普世」价值的事物会不断扩张,只不过这一次的主角换成了中国。

就像威尔•杜兰特在书籍《历史的教训中》所说,一些宝贵的成果,历经国家的兴衰沉浮而一直存在着,例如火与光的发明,车轮和其他基本工具的制造;语言、写作、艺术、歌曲;农业、家庭和父母之爱;社会组织、道德和慈善;以及传播家庭和种族经验的教学方法。

这些都是组成文明的基本要素,从一个文明历经危难而传给另一个文明,被顽强地保存下来。它们联接着人类历史。

这个历史的车轮只会滚滚向前。