全球最赚钱的量化对冲基金大佬,一览量化大佬的传奇故事

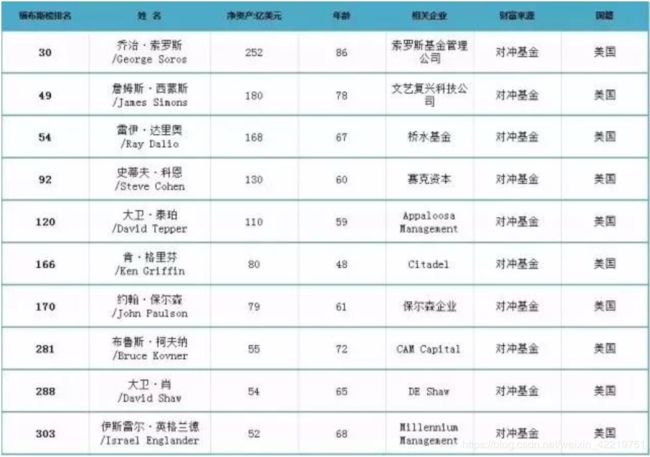

2017年3月20日,美国《福布斯》发布2017年度全球富豪榜,我们从中选取了对冲基金行业,排名前十的亿万富豪,整理如下:

▲2017年福布斯对冲基金亿万富豪Top10

在看到这份榜单的时候,大家脑海中是不是就浮现出了一些熟悉的形象?

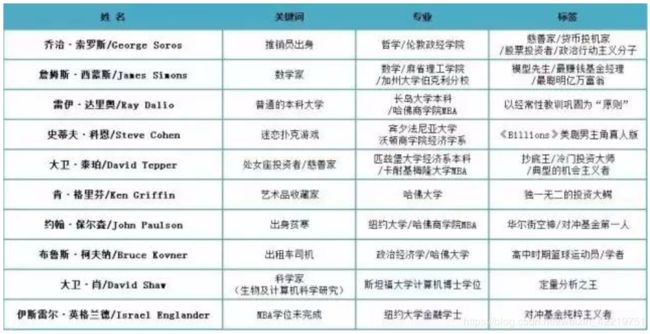

“打垮英格兰银行的人”——乔治·索罗斯,“抄底王”——大卫•泰珀,“华尔街空神”——约翰·保尔森……

但他们又有哪些不为大众所熟知的一面呢?

小编整理出了下面这份榜单:

在整理的过程中,小编也读到了一些有意思的故事,便从中选取了与量化对冲相关的四位大佬与大家分享。

1、詹姆斯·西蒙斯

他在数学研究与金融投资两个领域都刷出了神一般的存在感。38岁摘得数学界的皇冠——全美维布伦(Veblen)奖,其个人数学事业的成就也就此达到顶峰。

已届中年,功成名就,谁会就此转身呢?他却转而选择了跨界投资。其创立的文艺复兴超级赚钱,期间的大奖章基金自1988成立至2009年西蒙斯退休,年平均收益率达到了46%。市场越是不稳定,基金表现就越好。用数学模型捕捉市场机会,由电脑作出交易决策,是这位超级投资者成功的秘诀。

此外,他对华尔街的投资家们不感兴趣,公司的200多名员工中,将近1/2的雇员都是数学、物理学、统计学等领域顶尖的科学家,只有两位是金融学博士出身,而且公司从不雇用商学院毕业生,也决不雇用华尔街人士。这在美国的投资公司中绝对是独一无二的。就是这么“任性”,他就是詹姆斯·西蒙斯。

西蒙斯把大量金钱花费在慈善事业上,他是数学研究的主要资助人,在全球范围内资助会议、项目等等。

2、雷伊·达里奥

① 一次“被炒鱿鱼”成就百亿巨富

上世纪70年代,年仅26岁的达里奥被一家从事零售经纪预算业务的公司炒鱿鱼后,在自己位于曼哈顿的公寓内成立了桥水公司,此后逐渐发展成为世界最大的对冲基金公司,管理的资金约1000亿美元。

② 曾经的一名“学渣

“我当年是一名差生,”达里奥回忆道,“学过的东西总是记不住,也不喜欢上学。”他讨厌学校里死记硬背的教学方式,不爱学习,成绩不佳,18岁高中毕业后只勉强进入了当地的长岛大学。

③ 从小的“生意经”

童年时期就利用闲暇时间自己打工赚钱——送报、割草、铲雪、洗碗,从12岁起就在附近的高尔夫俱乐部里当球童。大学毕业后,达里奥进入哈佛商学院读书。读书期间,他做生意赚取学费,卖过鱼叉、油、棉花等。

④ 避免趋同,就是不一样

行为金融理论发展至今最为成熟的一条投资策略是“反向投资策略”,即,当你与别人的投资角度都不一样,才能够赚钱。桥水基金将这一策略发挥到极致:这家公司通过鼓励每一个雇员发表其反对意见来避免趋同思维。这令桥水基金在其余投资者出错的时候,更有机会做出正确的决策。

⑤ 请叫我“世俗哲学家”

让达里奥有别于其他对冲基金经理的,是他对经济分析的深度,以及自命不凡的学术抱负。他很希望自己被视为别的什么,而不是亿万富翁和商人。实际上,和曾经的对手乔治·索罗斯一样,达里奥看起来更渴望成为一个世俗哲学家。

⑥ 特别的习惯与爱好

很多对冲基金经理日夜呆在电脑前,追踪市场动向。达里奥不喜欢这样,他始终如一的目标就是,弄懂经济这台机器是如何运转的。让我们来八一八他丰富的兴趣爱好。

大学里静坐课程帮他养成了以后的工作习惯:大多数早晨,在走进办公室之前,他都会陷入冥想。“这是一种精神练习法,能让你清除杂念,”达里奥说,“创造力来自开放的思想。”

受父亲的影响,达里奥是个狂热的音乐迷,现在他在纽约市歌剧院有专用包厢,每年参加新奥尔良的爵士音乐节。

达里奥是个喜欢野外活动的人——在加拿大钓鱼、在苏格兰打松鸡,用弓箭在非洲狩猎大型动物,比如南非黑色大水牛,这些家伙以脾气暴躁著称,有时会用巨大的角去顶狩猎者。达里奥把狩猎看成他投资方式的一种隐喻。“这就是一种控制风险的事情,如果你了解并控制住它们,也就不存在什么风险了。如果你不加思考地去做,草草了事,那就会非常危险。”他说,成功的关键就是弄明白“哪里是刀刃,我如何与刀刃保持恰当的距离”。

⑦ 素若僧侣却又热衷慈善

达里奥本人行事异常低调,生活方式与其他金融大鳄相比,素若僧侣。他与妻子37年来都居住在康州格林威治镇上一套5500多英尺并不奢华的房子内,平时着装朴素,对金钱物质毫不看重,却热衷慈善事业。2010年,达里奥与妻子签署了巴菲特的给予承诺——宣布将大部分财富用于慈善事业。

他在声明里这样写道:“体面地拥有更多财富并不是那么重要。将我们的财富给予那些急需的人们才是一项优良的投资”。

3、肯·格里芬

① 传奇生涯的起点

格里芬的成功之路几乎就是一部自我奋斗的教材。1986年,格里芬受到《福布斯》杂志一篇关于家庭购物网络的文章的启发,开始对投资产生兴趣。当时还在哈佛大学就读的格里芬在宿舍里成立了两只基金,还就地安装了特殊的卫星通信线路以便接受全球市场行情。

② 榜单上第二年轻的富豪

而这一切还仅仅是“神奇小子”传奇生涯的起点。2003年,在受《福布斯》启发步入投资界不到20年后,格里芬出现在了福布斯富豪榜400强的名单上,当时他的身家为6.5亿美元,但更让人惊讶的是,他是榜单上第二年轻的富豪。2008年,格里芬再进一步,以37亿美元的身价成功闯进全美富豪榜前一百名。

③ 独一无二的投资大鳄

相对于其他投资大鳄来说,格里芬的投资哲学十分独特。他不关心股票的基本面或内在价值,而是关心价格的波动,并通过大量信息以及各种数学模型来分析交易心态,以期从中寻找机会。格里芬会设计高级计算机代码,会书写复杂的数学公式,其交易也基本上依靠电脑程序进行。在投资界,天才般的格里芬几乎是独一无二的。

④ 艺术品收藏家

作为艺术品收藏家,格里芬在2006年豪掷8,000万美元买下了贾斯培·琼斯的作品“虚幻的开始”,他还是现代艺术博物馆和芝加哥艺术学院理事会的成员。

4、大卫·肖

他曾在美国哥伦比亚大学任教,他曾被两届美国总统纳入总统科技顾问委员会,他是华尔街定量分析热潮的引领者,他在登上个人财富的顶峰之后选择全身而退,毅然回归科学研究领域。他是低调而神秘的科学家兼对冲基金经理人——大卫·肖。

① 定量分析之王

作为科班出身的计算机专家,肖率先应用计算机来收集价格有变化的股票,并借助复杂计算模型探索金融市场的无效性。在他的领导下,D.E.Shaw公司以利用定量分析作为主要交易策略。由于在定量交易方面的专业性,财富杂志将肖称为“定量分析之王”,并称D.E.Shaw公司为“华尔街最富魅力和神秘感的一股力量”。

D.E.Shaw公司有一支由数学天才和科学家组成的精英团队,在1700名员工中,有十分之一的人获得了博士学位。浓厚的科学研究“气场”令D.E.Shaw的运作较其他华尔街金融机构更为神秘,该公司的大部分投资都基于复杂的数学模型,旨在找出隐藏的市场趋势或定价异常,并从细微差异和瞬间变化中寻求丰厚的投资回报。据悉,在最高峰时D.E.Shaw的交易量可以占到整个纽约证券交易所的5%。

在肖看来,信息科技能重塑传统的金融市场。肖对华尔街前景的激进看法促使他利用他的知识,在互联网上建立起一个新时代的投资银行,让交易方式连跳几个台阶。

② 热衷研究的科学家

与多数华尔街大鳄不同,在资本市场“兴风作浪”只算得上肖的副业,一直以来他都将生物及计算机科学研究作为人生第一要务。1980年,肖获得斯坦福大学计算机博士学位,后成为哥伦比亚大学计算生物与生物技术中心高级研究员。在哥大期间,肖领导了庞大并行计算研究。1986年,肖加入摩根士丹利,担任自动分析交易技术部门的副总裁,两年后出来单干,成立了以自己名字命名的对冲基金公司D.E.Shaw。

在个人财富的积累上,肖并没有显露出更多的欲望。2001年,他宣布退出公司日常业务管理,全心投入科学研究。尽管仍然是公司最大的股东,但他目前极少参与公司运营事务,而是将多数精力放在科学研究和慈善事业上。在1994年被时任美国总统克林顿纳入麾下后,2009年肖再度得到总统赏识,被新任美国总统奥巴马任命为总统科技顾问委员会一员。

听听他们的忠告

交易就要像壁虎一样,平时趴在墙上一动不动,蚊子一旦出现就迅速将其吃掉,然后恢复平静,等待下一个机会。

——詹姆斯·西蒙斯/James Simons

我相信所有成功人士都会按照使他们获得成功的定律运作。

——雷伊·达里奥/Ray Dalio

拓展阅读:

市面上经典的量化交易策略都在这里了!(源码)

期货/股票数据大全查询(历史/实时/Tick/财务等)

网格交易法,一个不容易亏钱的投资策略(附源码)

配对交易—这个股票策略曾年赚5000万美元

一个量化策略师的自白(好文强烈推荐)