一、秋天的故事

十月纽交所的那次撞钟,仿佛刺痛了很多人的神经。

有黎明前没能坚持住的创业团队高管,有调研多次终没有抄底的创投,当然,也有后知后觉的中农工建交。

银行可能并不是没有意识到消费金融的这片蓝海,只不过,他们可能早就换了一层马甲,偷偷潜伏了进来。雾里看花的可能真的只有围观群众了。以色列天才作家尤瓦尔.赫拉利说,八卦是人类进步之源(原话忘了是不是这样的,有本事你们自己翻),所以看客们就扒罗总,扒这个名字看过去略为情色的公司,是如何赚大钱的。

真理越辩越明。

所以我们知道罗总是个大善人,趣X是个伟大的公司,他们把贷出的钱送给贫苦大学生,坚定落实的“再穷不能穷教育”方针,如果还不起,就不还了,也不催,也不讨,当作慈善事业,送给社会主义接班人。只能说党性觉悟高过韭菜几重天。如果这个商业模式真得行得通,我们是不是可以快马加鞭,遁入共产主义社会了?嘻嘻,可惜并没有那么简单。

再扒,吃瓜群众又发现,原来支援祖国现代化教育的资金,除了股东跟“疯投”外,大部分资金居然还是从银行来的,这又是怎么回事呢?

2013年据说是互联网金融元年,这一年诞生了许多互联网金融企业,当中也有许多撑过资本寒冬,笑到最后的。这一年,杰克马说,如果银行不做改变,那他就要改变银行。四年过去了,银行确实变了。(作为曾经的基层民工有话说:银行基层员工是弱势群体,更是大大们最需要关心的困难群众).互联网金融是如何倒逼银行的呢?答案是挤压利润 空间。

在没有余额宝,活期宝等各种宝的年代,银行利润的大头在于息差。凭借天罗地网的网点铺设,成为老百姓闲钱的蓄水池,按照基准利率适资金大小计息,取一个平均数,比如一年期1.5%。再将吸收过来的钱放贷出去,按照基准贷款利率上浮(一浮到顶),可能就6%,息差4.5%,雅称“躺着赚钱”。

后来,故事就换了一个版本了。

随着早期网购的数据积累及移动支付技术发展,原本银行平均1.5%左右的储蓄存款,优先变成余额宝账户数字,这些资金通过余额宝,走进银行系统,就以基金同业存款的马甲回到银行,银行负债成本由1.5变成5.0。

另一方面,在今天谈到的消费金融方面,也存在严重的挤压利润现象。银行消费贷的平均贷款成本在15%左右,现在花呗,京东白条,微粒贷抢占流量端口,日利率在万五上下,折合年化18%,(远未触及36%的红线,真不知道趣店怎么赚的钱,真有可能是他们做慈善,支援贫困学生来的),这些线上资产又打包成ABS,回到银行,成本8%。

二、天下武功,唯钱不破

一直聊趣X挺没意思,我们还是接地气,聊聊我们最熟悉的支付宝吧。毕竟,上市的那些公司多多少少会被资本裹挟,而初心不变的,也只有马爸爸(WHO TMD CARES.)了。

很多群众可能都用过支付宝,用过花呗、京东白条,借多借少不在乎,攀比自己有多少额度反到成了时髦。这种深度计算挖掘及营销手法暂摁下不表。我们来看看他们是怎么薅羊毛的。

支付宝其实只是一个APP,一个终端应用平台。赚钱的不是支付宝,而是阿里系下面的一个小贷公司,名余曰“蚂蚁小贷”,蚂蚁小贷通过利用淘宝平台,天猫平台,阿里巴巴平台,为平台上的个人用户提供融资服务。吃瓜群众为了满足日益增长的物质文化需要,同落后的生产力艰苦搏斗,这个时候,蚂蚁小贷送来温暖,让社会主义接班人喜欢不再等待,所费也不过是日利率万五的利息(没错,他们一般会告诉吃瓜们,借一万块,一天只有五块钱利息,才不会跟你说万分之五乘以365等于18.25%的年利息呢,毕竟数学老师走得早。)

完成这一步后,按照一般的逻辑,就是蚂蚁等吃瓜还钱,赚个18%的年化利息,比银行15%的消费贷高,还不用做尽职调查,比银行之前躺着赚钱还舒服。

如果只是这样,那就没有后面的故事了。

毕竟,城里套路深,处处是坑。除了坑吃瓜,还要回过头来坑银行。不然银行怎么会进步呢。嘿嘿。

蚂蚁们凭借愚公移山的精神,这1-2千地借你,那4-5千地借他,再8-9千地借她,最终形成了几百亿的债权债务。这个时候,蚂蚁账上的资也用得差不多了。没办法继续帮花朵们施肥了。能等吗?不能等,时间流淌的不是生命,都是银子啊。金钱永不眠。蚂蚁们不可能等到前面的债权变成了现金再去放款重新形成新债权的,这个时候,聪明的蚂蚁们跟银行说,这样,我把这些债权债务转让给你吧,你少放点贷款,买我的债权吧,给你8个点,比贷款利率高多了,还给你优先级,另增加劣后10%资金,马爸爸来担保,如何?

银行怎么办,再吹鼻子瞪眼也不能跟钱过不去吧,也只好无奈低下了高贵的头颅。

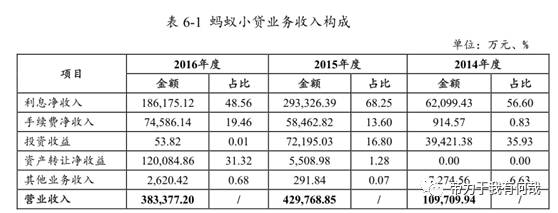

文末附上蚂蚁的成绩单

没错,资产转让净收益指的就是收宝宝们18%付银行冤大头8%利差部分。这部分业务可能来钱更快,所以2016年占比已经冲到31.32%了。

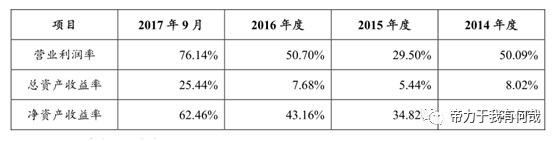

逆天的净资产收益。没有对比就没有伤害。2017年9月,招商银行ROE13.99%,贵州茅台ROE24.97%。

未完待续。