- 28.【.NET8 实战--孢子记账--从单体到微服务--转向微服务】--单体转微服务--币种服务(二)

喵叔哟

.NET8.net微服务java

仅有币种服务还不够,记账应用还需支持不同币种间的转换。要实现这一功能,首先需要获取币种之间的汇率。因此,本文将介绍如何实现汇率的同步。一、汇率数据从何而来?汇率数据无时无刻都在变动,因此需要一个可靠的来源来获取最新的汇率信息。通常可以通过以下几种方式获取:爬取数据:一些专业的金融数据服务商提供汇率数据,可以通过订阅获取。手动输入:对于小型应用,可以手动输入汇率数据,但这不适合大规模或实时更新的应用

- 《前世今生,今生来世》

浣弦月

图片发自App下个路口会遇见谁?初次遇见是缘分,再次遇见是恩赐,缘去缘散缘如水,感恩遇见让我们变得愈加成熟。不问遇见是缘是劫,每一次相遇,皆因前世的缘未尽。若有人与你不辞而别,只因弦已断缘已尽,今生无缘修成正果。每一个起风的日子,都一如既往地的想你。只是在那个路口,再也等不来你的讯息。如果真有来世,惟愿不再与你相遇!图片发自App

- 有声读物配音兼职app,有声书接单群都是哪里接单

配音新手圈

一、有声读物配音兼职app的常规文章类大纲标题有声读物配音兼职app的介绍:有声读物配音兼职app是一种通过手机应用程序提供有声读物配音兼职的平台。兼职副业推荐公众号,配音新手圈,声优配音圈,新配音兼职圈,配音就业圈,鼎音副业,有声新手圈,每天更新各种远程工作与在线兼职,职位包括:写手、程序开发、剪辑、设计、翻译、配音、无门槛、插画、翻译、等等。。。每日更新兼职。用户可以在这些app上注册成为配音

- 软件工程学概述:从危机到系统化工程的演进之路

耐思nice~

软件工程导论-张海藩软件工程

在数字化时代,软件已渗透到生活的方方面面。可你是否遇到过这样的情况:一款期待已久的软件,上线后却频繁崩溃、漏洞百出,不仅影响使用体验,还可能造成巨大损失?这背后,或许就与“软件危机”有着千丝万缕的联系。今天,我们就一同走进软件工程的世界,探寻其发展脉络与核心知识。一、软件危机1.1软件危机的介绍软件危机是指在计算机软件的开发和维护过程中所遇到的一系列严重问题。这些问题主要表现在:软件开发成本和进度

- 哈马斯和真主党官员曝伊朗安全官员策划了对以色列的突袭

聚百宝国际时事谈

《华尔街日报》报道哈马斯和真主党高级成员称伊朗安全官员帮助策划了周六哈马斯对以色列的突然袭击并于上周一在贝鲁特举行的一次会议上批准了这次袭击哈马斯领导人伊斯梅尔·哈尼亚表示哈马斯正处于伟大胜利的边缘伊朗制造的产品由伊朗伊斯兰共和国船只从沙希德·拉吉或霍梅尼港运输到叙利亚拉塔基亚然后从那里运往黎巴嫩南部打击区域与阿尔塔巴兹卸载iSO集装箱的港口区域完全匹配真主党精锐特种部队拉杜安部队已部署到与以色列

- HTTPS,不可或缺的数据安全锁

Arwen303

SSL证书https网络协议http

一、HTTPS:数字时代的"隐形护卫"在网购时输入银行卡信息、登录社交平台发送私信、通过企业OA系统上传文件,这些日常操作背后都藏着一把无形的"安全锁"——HTTPS。↓https://www.joyssl.com/certificate/select/joyssl-dv-single-free-1.html?nid=59↑(注册码230959,赠送1个月有效期)它如同数据传输的"保险箱",在客户

- 亲子日记第七十一天

田坤爸爸

星期六阴早起三点起来,去上了四百斤豌豆荚子,二百斤甜瓜,然后风风火火来到早市,来的算早的!全部摆开,一切就绪!这几天感觉买卖有点不好做了,竞争力太强,需要改变方法,豌豆荚子已经卖了二十多天了,现在到处都是卖豌豆荚的,想赚钱已很难。想办法卖其它的东西,卖别人没有的东西,价格不透明的,还能忽悠着多赚点!要跑在别人的前面,跟在他们的后面就不赚钱!孩子学习也是这样,也要改变思路,寻找自己适合的方法,发挥自

- 【Linux操作系统】安装VS Code

LN花开富贵

Linuxlinux单片机物联网嵌入式硬件学习

更新系统包列表sudoaptupdate安装依赖项sudoaptinstallsoftware-properties-commonapt-transport-httpswget添加微软GPG密钥和仓库源wget-qhttps://packages.microsoft.com/keys/microsoft.asc-O-|sudoapt-keyadd-sudoadd-apt-repository"de

- 网关有什么用?如何选择合适的网关?

IT孟德

架构兵法微服务云原生

大家好,我是IT孟德,YoucancallmeAman(阿瞒,阿弥陀佛的ē,Not阿门的ā),一个喜欢所有对象(热爱技术)的男人。我正在创作架构专栏,秉承ITer开源精神分享给志同道合(爱江山爱技术更爱美人)的朋友。专栏更新不求速度但求质量(曹大诗人传世作品必属精品,请脑补一下《短歌行》:对酒当歌,红颜几何?譬如媳妇,吾不嫌多...青青罗裙,一见动心,但为佳人,挂念至今...),用朴实无华、通俗易

- Windows环境Chrome安装提示无可用更新问题解决【2024年版】

zrhsmile

Windowschromewindows

现象卸载了Chrome浏览器之后,通过腾讯管家安装Chrome浏览器,发现都无法一键安装或安装【注:一键安装或安装,都没有任何反应】如果可以科学上网,发现通过下载Google的网址,下载Chrome浏览器的安装软件ChromeSetup.exe,也无法安装。提示:“无可用的更新”或“与服务器的连接意外终止”原因出现这个问题的原因是因为安装程序是和google直连的或者杀毒软件阻止了连接解决方案【亲

- 斑驳疏影之《武当印象》

航海家_c9db

斑驳疏影之《武当印象》作者蒋兴国某年某月15日,约几个朋友前往湖北十堰市,来到武当山。购票,换乘,到南岩,开始了登武当之旅。下车才知天气清冷,凉气袭人。有人选择加衣,有人就地购买透明雨衣既防雨又保暖,我则选择加大运动量预热。满心一路小跑上山的,可是刚过几十米的乌鸦岭,眼前的路哪里是登山啊,分明是一道十分陡峭的深不可测的下山之路。坡陡,梯滑,已露险峻。但眼前景色不错,黛黒色山峦上,青树发芽,点缀着醒

- ORACLE物化视图materialized view

Caster_Z

oracle

物化视图会占用空间,一半可用于大量数据查询时,减缓主表的查询压力使用。例如创建一个物化视图,让对接单位查询。ONDEMAND:仅在该物化视图“需要”被刷新了,才进行刷新(REFRESH),即更新物化视图,以保证和基表数据的一致性;ONCOMMIT:一旦基表有了COMMIT,即事务提交,则立刻刷新,立刻更新物化视图,使得数据和基表一致。1,创建creatematerializedviewmv_nam

- 写在工作一周年

宝妈小丸子

【作于七年前一晃工作已八年-_-||】上周收到了工会送来的祝福卡片,小感动一下。惊觉来到单位已快一周年了。2010年5月11日,在忙乱的体检之后,我在冯老师的带领下来到团委报到,开始了实习的日子。忙碌的生活伴着温暖与欢乐。各位亲切的老师、可爱的孩子们教会了我很多,我很快有了归属感,116是个家,团委是个家,首经贸也是个家。我喜欢在夕阳西沉的时候走在赛欧天桥上眺望远方,世界仿佛在那一刻变得宁静。我渐

- 每日简报 5月11日简报新鲜事 每天一分钟 了解新鲜事!

简报新鲜事

今日简报5月11号简报新鲜事,星期三,好运连连,生活喜乐!1、银保监会:商业养老理财产品不得宣传预期收益率;2、神舟十四号载人飞船将在6月发射;3、用券购票反而价格更高,万达电影违反广告法被罚1万;4、券业版个人征信系统将上线,35万证券从业人员纳入线上监管;5、四部门:实施困难行业缓缴失业保险、工伤保险费政策;6、两部门:独生子女死亡家庭特别扶助金标准提高至每人每月590元;7、美团外卖:骑手可

- 【RK3576】【Android14】摄像头&MIPI开发调试

获取更多相关的【RK3576】【Android14】驱动开发,可收藏系列博文,持续更新中:【RK3576】Android14驱动开发实战指南简介RK3576支持摄像头相关功能:MIPIDCPHYCSIRX:一路4LaneDPHY或者一路3TriosMIPICPHY信号输入,通过80pin座子接入。MIPIDPHYCSIRX:两路4LaneDPHY信号输入,均支持可拆分成2x2Lane,通过80pi

- 今日头条极速版邀请码填多少-2024今日头条极速版好友邀请码填写步骤解析(大全)

桃朵十三

嘿,小伙伴们,你们还在为找不到好的新闻阅读软件而烦恼吗?2024推荐填今日头条极速版邀请码:【1712201738】或【1599762938】或【1451455648】今天我要给你们推荐一款超级棒的软件——今日头条极速版免费版!这款软件每天都会更新超赞的文章内容,让你大饱眼福。不仅如此,它还提供了各大模块内容的榜单,让你第一时间掌握热点资讯。最厉害的是,今日头条极速版好友邀请码有155204293

- 算力网异构协同与能效优化驱动工业物联及智慧民生实践

内容概要算力网络作为数字基础设施的核心载体,正通过异构协同架构与能效优化框架的深度融合,构建起支撑工业物联网与智慧民生应用的技术底座。随着边缘计算节点的快速部署与模型压缩技术的突破性发展,工业场景中的设备健康检测与实时故障分析已实现毫秒级响应,典型应用场景包括产线异常识别、设备寿命预测等关键领域。与此同时,数据预处理技术的迭代升级有效缓解了工业传感器数据维度爆炸带来的算力压力,通过特征提取与噪声过

- 新闻资讯|基于springboot的新闻资讯系统设计与实现(附项目源码+论文+数据库)

code.song

springboot数据库后端

私信或留言即免费送开题报告和任务书(可指定任意题目)目录一、摘要二、相关技术三、系统设计四、数据库设计五、核心代码六、论文参考七、源码获取一、摘要传统信息的管理大部分依赖于管理人员的手工登记与管理,然而,随着近些年信息技术的迅猛发展,让许多比较老套的信息管理模式进行了更新迭代,文章信息因为其管理内容繁杂,管理数量繁多导致手工进行处理不能满足广大用户的需求,因此就应运而生出相应的新闻资讯系统。本新闻

- 随记50

林金秀

今天,说三件事!1.有点颓!看了淘宝好几个小时,只为了买衣服,现心中已有底。先对手头上的衣服进行断舍离,该淘汰的淘汰掉,留的就拍照+编辑加到云笔记里,方便日后的穿搭。其实,对衣服穿搭,我一直认为:衣贵洁。同时,我很随便穿,只要不裸奔就行。可去正式场合,我发现自己没衣服穿。既然,我已打算重新打造自己,那就从形象管理开始,形象管理就从选衣服开始吧!2.拼爹时候昨天,幼儿园发放了一份宣传海报,宣传一所民

- 技术演进中的开发沉思-40 MFC系列:多线程协作

今天说说MFC的线程,当年用它实现中间件消息得心应手之时,可以实现一边实时接收数据,一边更新界面图表图文信息,顺滑得让人想吹声口哨。MFC多线程它像给程序装上了分身术,让原本只能“单任务跑腿”的代码,突然有了双重任务的本事。一、线程的底层逻辑设计模式里有个工厂模式,在我的眼里,进程就像一整个工厂:有独立的厂房(内存空间)、固定的设备(系统资源),是操作系统能调度的最小单位。而线程就是工厂里的工人—

- 闲暇之余,与挚友畅饮,话尽桑麻……

之行文集

闲暇之余,与挚友畅饮,话尽桑麻,共话佳业。饮浊酒几许,数杯下怀,朦胧间,品鉴《芳华》,勾起无限往昔。恰同学少年,相识十余载,历历在目,喜怒哀乐,爱恨情仇,皆人间烟火,甚是怀念过往。父亲已年过花甲,两鬓斑白,步履蹒跚,瘦骨嶙峋,我甚是难过。父亲战友来信,欲相约于西安,与战友重聚,共叙往昔。父亲婉拒,自恃生计不及他人,唯恐给我带来不便......父亲退伍已有四十余载,与战友再无音信。战友重聚,应是幸喜

- 日更4

心空守望者

每日更新,坚持到第4天了。其实我开通简述账号,本身就是为了练习的目的而来的。所以每天更新对现在的我来说还是很重要的。养成习惯需要不断的重复,重复一件事情,直到成为习惯。不管每天有多忙,总要抽出几分钟来,完成每天的简单写作任务。慢慢的就会习惯,每天写几百个字儿,而且每天的内容,随着每日生活的不同经历内容变得更加丰富。记录心情,更想写一些简短的故事。不只是充数字走水,是在以后翻出来查看时能够成为有益的

- 有社保还需要商业保险吗?

mr鑫m

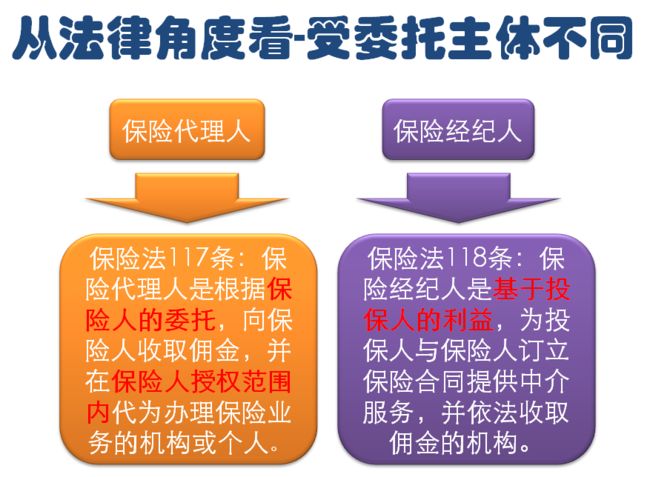

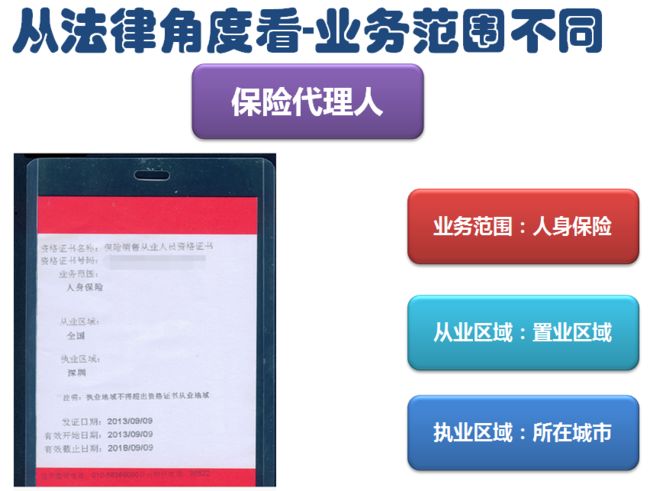

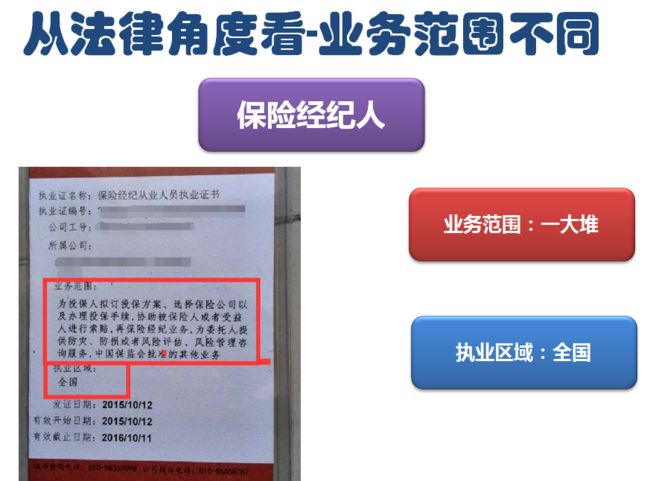

不同的保险种类对应不同的风险保险的种类社会保险:工伤保险、生育保险、失业保险、医疗保险、养老保险社保是最基本的保证功能。养老保险分为两部分:基础养老金和个人部分养老金医疗保险:报销有上限,还有报销门槛小病社保医疗保险可以负担一部分,但是大病就会显的力不从心。生育保险:生育医疗待遇,生育津贴社保提供最基础的保障!很多大病社保不报销,到时候很快就会花光自己的腰包。商业保险人寿保险和财产保险财产保险:就

- stm32f407文件该怎么调试编译烧录?

bug菌¹

全栈Bug调优(实战版)stm32嵌入式硬件单片机stm32f407

本文收录于《全栈Bug调优(实战版)》专栏,致力于分享我在项目实战过程中遇到的各类Bug及其原因,并提供切实有效的解决方案。无论你是初学者还是经验丰富的开发者,本文将为你指引出一条更高效的Bug修复之路,助你早日登顶,迈向财富自由的梦想!同时,欢迎大家关注、收藏、订阅本专栏,更多精彩内容正在持续更新中。让我们一起进步,Up!Up!Up! 备注:部分问题/难题源自互联网,经过精心筛选和整理,结合数

- 尚庭公寓-----day1 业务功能实现

设计师小聂!

尚庭公寓javaspringmavenmybatiside

房间支付方式管理相关代码需要完成三个接口的实现:查询全部支付方式列表保存或更新支付方式根据ID删除支付方式controller层packagecom.nie.lease.web.admin.controller.apartment;importcom.baomidou.mybatisplus.core.conditions.query.LambdaQueryWrapper;importcom.ni

- 物流3D工业相机:解锁自动化物流新纪元

在当今工业4.0浪潮中,物流自动化已成为企业提升效率、降低成本的战略核心。作为工业自动化领域的先锋,迁移科技凭借其先进的3D工业视觉技术,正重塑物流场景的运作模式。本文将从品牌介绍出发,深入剖析物流3D工业相机的应用价值,结合真实案例,揭示其如何从基础功能延伸至产业价值,助力企业实现智能化转型。迁移科技,工业视觉的引领者迁移科技成立于2017年,作为行业领先的3D工业相机和3D视觉系统供应商,已累

- 021_方法引用与Lambda表达式

HuCiZhi

JavaWebjavaweb

一、概述Java8引入了Lambda表达式和方法引用,两者均用于简化函数式编程,尤其在处理集合、多线程等场景中能显著减少代码冗余。Lambda表达式:一种匿名函数,可作为参数传递,用于简化函数式接口的实现。方法引用:Lambda表达式的简化形式,当Lambda体仅调用一个已存在的方法时,可通过方法引用进一步简化代码。二、Lambda表达式2.1定义与核心作用Lambda表达式是没有名称的匿名函数,

- 生活不止眼前的苟且,还有诗和远方的田野。

我是志强同学

ONE一个力不从心“你身上穿着的不单单是一件球衣,你是代表化学院在打球。”记起这句话,是一位已毕业的师兄所言,那虽然是一场比赛,但对他而言,意义非凡,因三年一直都输于数学,这次,终于赢了!要说最近为啥迟迟没复盘周记和没剽悍晨读输出,大概是对自己说慌,给自己说要好好打球的理由,其他事暂时放一放,但事实,我并没有那么专注,而且,我也没把球打好来。四场比赛下来,连续吞了四连败,真不好受。被教练和队友们给

- 5个坑?1个法则!数据库索引的最左前缀魔法揭秘:从10秒到0.1秒的逆袭!

墨瑾轩

数据库学习数据库oraclesql

关注墨瑾轩,带你探索编程的奥秘!超萌技术攻略,轻松晋级编程高手技术宝库已备好,就等你来挖掘订阅墨瑾轩,智趣学习不孤单即刻启航,编程之旅更有趣**最左前缀法则——数据库的“最左”情结**问题1:索引明明存在,为什么查询还是慢到怀疑人生?案例:--创建用户表CREATETABLEusers(idINTPRIMARYKEY,nameVARCHAR(50),ageINT,emailVARCHAR(100)

- centos 8 换源

路过的一个普通人

Linux笔记centoslinux运维

centos8换源进入root,切换至yum.repos.d目录cd/etc/yum.repos.d/创建新文件夹并将源文件备份为repo.bakmkdirbackup&&mv*repobackup/下载国内yum源文件curl-o/etc/yum.repos.d/CentOS-Base.repohttp://mirrors.aliyun.com/repo/Centos-8.repo更新下载yum

- Hadoop(一)

朱辉辉33

hadooplinux

今天在诺基亚第一天开始培训大数据,因为之前没接触过Linux,所以这次一起学了,任务量还是蛮大的。

首先下载安装了Xshell软件,然后公司给了账号密码连接上了河南郑州那边的服务器,接下来开始按照给的资料学习,全英文的,头也不讲解,说锻炼我们的学习能力,然后就开始跌跌撞撞的自学。这里写部分已经运行成功的代码吧.

在hdfs下,运行hadoop fs -mkdir /u

- maven An error occurred while filtering resources

blackproof

maven报错

转:http://stackoverflow.com/questions/18145774/eclipse-an-error-occurred-while-filtering-resources

maven报错:

maven An error occurred while filtering resources

Maven -> Update Proje

- jdk常用故障排查命令

daysinsun

jvm

linux下常见定位命令:

1、jps 输出Java进程

-q 只输出进程ID的名称,省略主类的名称;

-m 输出进程启动时传递给main函数的参数;

&nb

- java 位移运算与乘法运算

周凡杨

java位移运算乘法

对于 JAVA 编程中,适当的采用位移运算,会减少代码的运行时间,提高项目的运行效率。这个可以从一道面试题说起:

问题:

用最有效率的方法算出2 乘以8 等於几?”

答案:2 << 3

由此就引发了我的思考,为什么位移运算会比乘法运算更快呢?其实简单的想想,计算机的内存是用由 0 和 1 组成的二

- java中的枚举(enmu)

g21121

java

从jdk1.5开始,java增加了enum(枚举)这个类型,但是大家在平时运用中还是比较少用到枚举的,而且很多人和我一样对枚举一知半解,下面就跟大家一起学习下enmu枚举。先看一个最简单的枚举类型,一个返回类型的枚举:

public enum ResultType {

/**

* 成功

*/

SUCCESS,

/**

* 失败

*/

FAIL,

- MQ初级学习

510888780

activemq

1.下载ActiveMQ

去官方网站下载:http://activemq.apache.org/

2.运行ActiveMQ

解压缩apache-activemq-5.9.0-bin.zip到C盘,然后双击apache-activemq-5.9.0-\bin\activemq-admin.bat运行ActiveMQ程序。

启动ActiveMQ以后,登陆:http://localhos

- Spring_Transactional_Propagation

布衣凌宇

springtransactional

//事务传播属性

@Transactional(propagation=Propagation.REQUIRED)//如果有事务,那么加入事务,没有的话新创建一个

@Transactional(propagation=Propagation.NOT_SUPPORTED)//这个方法不开启事务

@Transactional(propagation=Propagation.REQUIREDS_N

- 我的spring学习笔记12-idref与ref的区别

aijuans

spring

idref用来将容器内其他bean的id传给<constructor-arg>/<property>元素,同时提供错误验证功能。例如:

<bean id ="theTargetBean" class="..." />

<bean id ="theClientBean" class=&quo

- Jqplot之折线图

antlove

jsjqueryWebtimeseriesjqplot

timeseriesChart.html

<script type="text/javascript" src="jslib/jquery.min.js"></script>

<script type="text/javascript" src="jslib/excanvas.min.js&

- JDBC中事务处理应用

百合不是茶

javaJDBC编程事务控制语句

解释事务的概念; 事务控制是sql语句中的核心之一;事务控制的作用就是保证数据的正常执行与异常之后可以恢复

事务常用命令:

Commit提交

- [转]ConcurrentHashMap Collections.synchronizedMap和Hashtable讨论

bijian1013

java多线程线程安全HashMap

在Java类库中出现的第一个关联的集合类是Hashtable,它是JDK1.0的一部分。 Hashtable提供了一种易于使用的、线程安全的、关联的map功能,这当然也是方便的。然而,线程安全性是凭代价换来的――Hashtable的所有方法都是同步的。此时,无竞争的同步会导致可观的性能代价。Hashtable的后继者HashMap是作为JDK1.2中的集合框架的一部分出现的,它通过提供一个不同步的

- ng-if与ng-show、ng-hide指令的区别和注意事项

bijian1013

JavaScriptAngularJS

angularJS中的ng-show、ng-hide、ng-if指令都可以用来控制dom元素的显示或隐藏。ng-show和ng-hide根据所给表达式的值来显示或隐藏HTML元素。当赋值给ng-show指令的值为false时元素会被隐藏,值为true时元素会显示。ng-hide功能类似,使用方式相反。元素的显示或

- 【持久化框架MyBatis3七】MyBatis3定义typeHandler

bit1129

TypeHandler

什么是typeHandler?

typeHandler用于将某个类型的数据映射到表的某一列上,以完成MyBatis列跟某个属性的映射

内置typeHandler

MyBatis内置了很多typeHandler,这写typeHandler通过org.apache.ibatis.type.TypeHandlerRegistry进行注册,比如对于日期型数据的typeHandler,

- 上传下载文件rz,sz命令

bitcarter

linux命令rz

刚开始使用rz上传和sz下载命令:

因为我们是通过secureCRT终端工具进行使用的所以会有上传下载这样的需求:

我遇到的问题:

sz下载A文件10M左右,没有问题

但是将这个文件A再传到另一天服务器上时就出现传不上去,甚至出现乱码,死掉现象,具体问题

解决方法:

上传命令改为;rz -ybe

下载命令改为:sz -be filename

如果还是有问题:

那就是文

- 通过ngx-lua来统计nginx上的虚拟主机性能数据

ronin47

ngx-lua 统计 解禁ip

介绍

以前我们为nginx做统计,都是通过对日志的分析来完成.比较麻烦,现在基于ngx_lua插件,开发了实时统计站点状态的脚本,解放生产力.项目主页: https://github.com/skyeydemon/ngx-lua-stats 功能

支持分不同虚拟主机统计, 同一个虚拟主机下可以分不同的location统计.

可以统计与query-times request-time

- java-68-把数组排成最小的数。一个正整数数组,将它们连接起来排成一个数,输出能排出的所有数字中最小的。例如输入数组{32, 321},则输出32132

bylijinnan

java

import java.util.Arrays;

import java.util.Comparator;

public class MinNumFromIntArray {

/**

* Q68输入一个正整数数组,将它们连接起来排成一个数,输出能排出的所有数字中最小的一个。

* 例如输入数组{32, 321},则输出这两个能排成的最小数字32132。请给出解决问题

- Oracle基本操作

ccii

Oracle SQL总结Oracle SQL语法Oracle基本操作Oracle SQL

一、表操作

1. 常用数据类型

NUMBER(p,s):可变长度的数字。p表示整数加小数的最大位数,s为最大小数位数。支持最大精度为38位

NVARCHAR2(size):变长字符串,最大长度为4000字节(以字符数为单位)

VARCHAR2(size):变长字符串,最大长度为4000字节(以字节数为单位)

CHAR(size):定长字符串,最大长度为2000字节,最小为1字节,默认

- [强人工智能]实现强人工智能的路线图

comsci

人工智能

1:创建一个用于记录拓扑网络连接的矩阵数据表

2:自动构造或者人工复制一个包含10万个连接(1000*1000)的流程图

3:将这个流程图导入到矩阵数据表中

4:在矩阵的每个有意义的节点中嵌入一段简单的

- 给Tomcat,Apache配置gzip压缩(HTTP压缩)功能

cwqcwqmax9

apache

背景:

HTTP 压缩可以大大提高浏览网站的速度,它的原理是,在客户端请求网页后,从服务器端将网页文件压缩,再下载到客户端,由客户端的浏览器负责解压缩并浏览。相对于普通的浏览过程HTML ,CSS,Javascript , Text ,它可以节省40%左右的流量。更为重要的是,它可以对动态生成的,包括CGI、PHP , JSP , ASP , Servlet,SHTML等输出的网页也能进行压缩,

- SpringMVC and Struts2

dashuaifu

struts2springMVC

SpringMVC VS Struts2

1:

spring3开发效率高于struts

2:

spring3 mvc可以认为已经100%零配置

3:

struts2是类级别的拦截, 一个类对应一个request上下文,

springmvc是方法级别的拦截,一个方法对应一个request上下文,而方法同时又跟一个url对应

所以说从架构本身上 spring3 mvc就容易实现r

- windows常用命令行命令

dcj3sjt126com

windowscmdcommand

在windows系统中,点击开始-运行,可以直接输入命令行,快速打开一些原本需要多次点击图标才能打开的界面,如常用的输入cmd打开dos命令行,输入taskmgr打开任务管理器。此处列出了网上搜集到的一些常用命令。winver 检查windows版本 wmimgmt.msc 打开windows管理体系结构(wmi) wupdmgr windows更新程序 wscrip

- 再看知名应用背后的第三方开源项目

dcj3sjt126com

ios

知名应用程序的设计和技术一直都是开发者需要学习的,同样这些应用所使用的开源框架也是不可忽视的一部分。此前《

iOS第三方开源库的吐槽和备忘》中作者ibireme列举了国内多款知名应用所使用的开源框架,并对其中一些框架进行了分析,同样国外开发者

@iOSCowboy也在博客中给我们列出了国外多款知名应用使用的开源框架。另外txx's blog中详细介绍了

Facebook Paper使用的第三

- Objective-c单例模式的正确写法

jsntghf

单例iosiPhone

一般情况下,可能我们写的单例模式是这样的:

#import <Foundation/Foundation.h>

@interface Downloader : NSObject

+ (instancetype)sharedDownloader;

@end

#import "Downloader.h"

@implementation

- jquery easyui datagrid 加载成功,选中某一行

hae

jqueryeasyuidatagrid数据加载

1.首先你需要设置datagrid的onLoadSuccess

$(

'#dg'

).datagrid({onLoadSuccess :

function

(data){

$(

'#dg'

).datagrid(

'selectRow'

,3);

}});

2.onL

- jQuery用户数字打分评价效果

ini

JavaScripthtmljqueryWebcss

效果体验:http://hovertree.com/texiao/jquery/5.htmHTML文件代码:

<!DOCTYPE html>

<html xmlns="http://www.w3.org/1999/xhtml">

<head>

<title>jQuery用户数字打分评分代码 - HoverTree</

- mybatis的paramType

kerryg

DAOsql

MyBatis传多个参数:

1、采用#{0},#{1}获得参数:

Dao层函数方法:

public User selectUser(String name,String area);

对应的Mapper.xml

<select id="selectUser" result

- centos 7安装mysql5.5

MrLee23

centos

首先centos7 已经不支持mysql,因为收费了你懂得,所以内部集成了mariadb,而安装mysql的话会和mariadb的文件冲突,所以需要先卸载掉mariadb,以下为卸载mariadb,安装mysql的步骤。

#列出所有被安装的rpm package rpm -qa | grep mariadb

#卸载

rpm -e mariadb-libs-5.

- 利用thrift来实现消息群发

qifeifei

thrift

Thrift项目一般用来做内部项目接偶用的,还有能跨不同语言的功能,非常方便,一般前端系统和后台server线上都是3个节点,然后前端通过获取client来访问后台server,那么如果是多太server,就是有一个负载均衡的方法,然后最后访问其中一个节点。那么换个思路,能不能发送给所有节点的server呢,如果能就

- 实现一个sizeof获取Java对象大小

teasp

javaHotSpot内存对象大小sizeof

由于Java的设计者不想让程序员管理和了解内存的使用,我们想要知道一个对象在内存中的大小变得比较困难了。本文提供了可以获取对象的大小的方法,但是由于各个虚拟机在内存使用上可能存在不同,因此该方法不能在各虚拟机上都适用,而是仅在hotspot 32位虚拟机上,或者其它内存管理方式与hotspot 32位虚拟机相同的虚拟机上 适用。

- SVN错误及处理

xiangqian0505

SVN提交文件时服务器强行关闭

在SVN服务控制台打开资源库“SVN无法读取current” ---摘自网络 写道 SVN无法读取current修复方法 Can't read file : End of file found

文件:repository/db/txn_current、repository/db/current

其中current记录当前最新版本号,txn_current记录版本库中版本