“白菜价”发行后,这家科创板公司股价1个月涨8倍!

权威、深度、实用的财经资讯都在这里

午后涨停!龙腾光电今日的表现确实“龙腾虎跃”,收涨于10.91元/股。

而这一价格相较公司1个月前1.22元/股的发行价,整整涨了近8倍!

惊人的区间涨幅与公司股价的“超低起点”不无关系。事实上,上市首日,龙腾光电的股价便从1.22元/股的起始价一路冲高至9.85元/股,暴涨了707.38%。

如此“白菜”的发行价,究竟“便宜”了谁?

打新成功的散户们自然要高举手中的“肉签”欢呼,股吧中至今仍洋溢着不少“发财了”的感叹。

通过网下配售“上车”的公募、险资等机构也是赚得盆满钵满。

当然,瓜分“锅中肉”的战略配售者们更是直接获得8倍浮盈,真正“大快朵颐”。

有谁分得一杯羹?

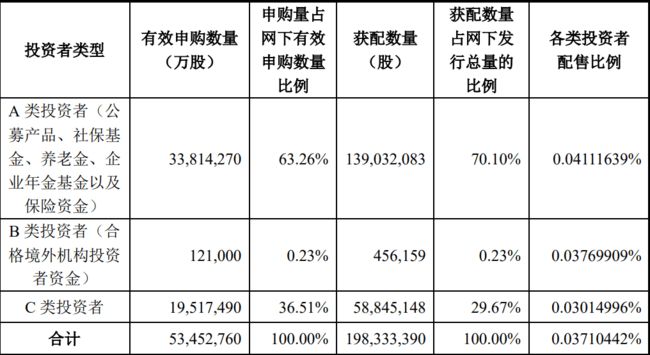

根据公司披露的网下配售结果,311家网下投资者共申购了5345.28万股,其中,公募、社保、养老金、企业年金基金以及保险资金构成的A类投资者占比最高。

而从龙腾光电发行上市阶段的战略配售情况来看,跟投机构为保荐机构子公司东吴创新资本管理有限责任公司,缴款认购金额为2033.34万元。

另有公司高管核心员工专项资产管理计划参与此次认购,缴款认购金额为4066.67万元。

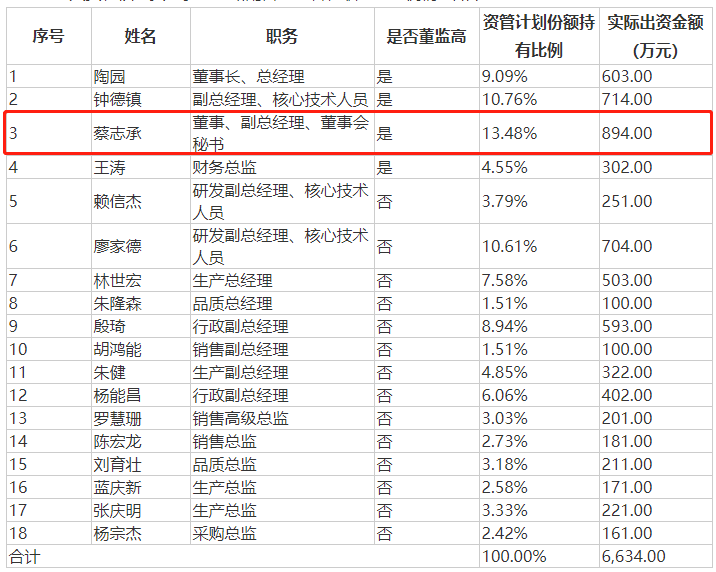

具体来看,公司董事长、董事、财务总监等高管,核心技术人员以及生产总经理、品质总经理等中层干部,均通过员工资管计划搭上了这列“财富快车”。

其中,出手最“壕气”的是公司董事、副总经理兼董秘蔡志承,其以547万元的最终出资额,甚至超过了董事长的缴款数。

另外,副总经理、核心技术人员钟德镇,和研发副总经理、核心技术人员廖家德两位“技术高官”的出资也都在400万元以上。“科技就是生产力”这句话在此得到了别样的印证。

以公司董秘的此笔投资计算,按照龙腾股份最新股价,当时的出资如今已“膨胀”至4894万元。

不过,公司高管与核心员工参与战略配售获配股票的限售期为12个月,保荐机构及其子公司跟投获配股票的限售期为24个月。也就是说,上述“造富计划”还只是“纸面浮盈”,尚未“落袋”。

1.22元/股“超低价”何来?

“1.22元,几乎可以称得上近年来发行价最低的新股了。”有业内人士评价称。

这一极端价格何来?

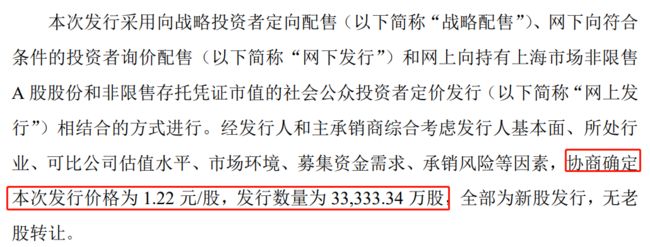

根据公司首次公开发行股票并在科创板上市的发行结果公告,“1.22 元/股”是经发行人和主承销商综合考虑发行人基本面、所处行业、可比公司估值水平、市场环境、募集资金需求、承销风险等因素,协商确定的。

那么,被“超低价”发行的龙腾光电,究竟是做什么的?

招股书显示,龙腾光电是国内知名的液晶显示面板制造商,主要从事薄膜晶体管液晶显示器(TFT-LCD)的研发、生产与销售,公司产品主要应用于笔记本电脑、手机、车载和工控显示系统等显示终端产品。目前,公司已与惠普(HP)、联想(Lenovo)、戴尔(Dell)、松下(Panasonic)、传音(TECNO、itel、Infinix)等企业形成了良好的合作关系。

从基本面来看,报告期内,公司的营业收入分别为43亿元、37亿元和38亿元,归母净利润分别为10.28亿元、 2.89亿元和2.45亿元,呈基本稳定的发展态势。

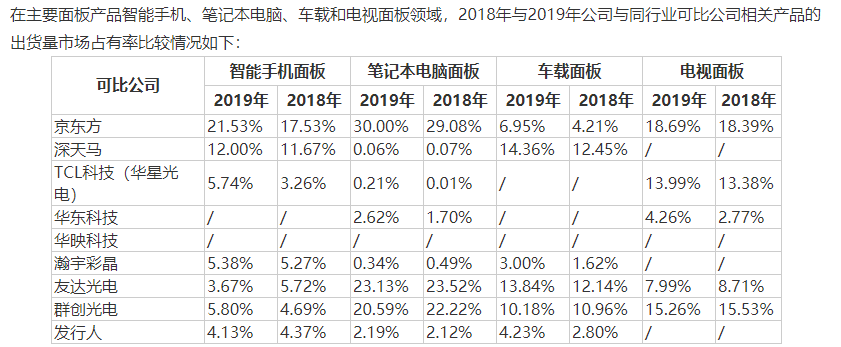

从所属行业来看,公司处于信息技术大类下的电子设备领域。据招股书披露,京东方、深天马、TCL科技、群创光电、华映科技等都是龙腾光电的可比上市公司。

按照发行价计算,龙腾光电的发行市盈率仅为38.35倍。与之形成鲜明对比的是,京东方A的市盈率为131倍,深天马A的市盈率为40.3倍,TCL科技的市盈率为53倍,

从行业地位来看,龙腾光电与行业龙头京东方、华星光电等相比仍有相当距离。但从智能手机面板、笔记本电脑面板等几大“主战场”的“厮杀情况”来看,近年来公司也逐步取得了一席之地。

对于1.22元/股的发行价格来说,龙腾光电似乎“有点冤”。

注册制报价下探成趋势

近期一个明显趋势是,注册制新股定价相较于投价报告价格下限的折扣率在快速下滑。

昨日,因99%的配售对象报出一个价而引发市场热议的上纬新材,便是一个典型。

据悉,上纬新材发行价格为2.49元/股,投价报告价格下限是11.24元/股,最终定价仅为投价报告下限的22.15%。这一发行价对应的2019年扣除非经常性损益前后孰低的摊薄后市盈率仅为12.83倍,不仅显著低于IPO定价发行的23倍市盈率上限,而且也明显低于可比上市公司平均42倍的扣非后静态市盈率。

数据显示,在2019年,科创板几乎所有新股的定价都落在投价报告的价格区间内。今年以来,询价逐渐呈现“打折”的趋势。8月以来,报价“打对折”成为常态,近期甚至出现2折的情况。

事实上,这种现象不仅出现在科创板,在创业板中也有所露头。例如9月9日询价的松原股份,发行价为13.47元/股,仅为投价报告下限的27.87%。

在此,曾因超低发行价和超低中签率并行的“奇观”而名噪一时的浙江世宝,或也可拿出来一议。

2012年底,浙江世宝在中小板首次公开发行股票。彼时,其新股中签率仅为0.135%,超额认购倍数达742倍,创下了2009年来的最低新股中签率。

与此同时,浙江世宝的发行价格却“低达”2.58元/股!

这样的落差下,迎来了当时A股最火爆的新股首秀现场:2012年11月2日,处于集合竞价阶段的浙江世宝,股价已高企在15元之上。接下来,高换手率停牌,复牌后因盘内振幅达10%再次临停,其后振幅达20%三度停牌。

尽管浙江世宝上市首日的交易时间不到19分钟,但其却如魔法师之手一般,让投资者见证了奇迹的诞生——日涨幅达626.7%,换手率达95.15%。

浙江世宝上市首日股价分时图

“表象相似,但背后的实质原因已发生了根本变化。”有市场人士表示,“浙江世宝的案例其实与当时新股改革的历史背景有关,主要是一级市场强硬调控和二级市场又相对市场化之间产生的矛盾。”

“现在则似乎走向了另一端,即在发行定价推进市场化的进程中,出现了部分询价机构压低发行价以求获得更安全的保障,或针对定价规则寻求谋取不合理超额收益的技术手段等现象。”该市场人士进一步表示,“当然,这还需要时间去不断健全和完善相关制度,市场还需多一点耐心。”

编辑:全泽源

| |

往期回顾 |

|

本期责任编辑:张晓光

监制:浦泓毅

▼

版权声明

上海证券报微信保留本作品的所有权利,未经书面授权,任何单位或个人不得转载、摘编、链接或以其他方式复制发表,否则将被依法追究法律责任。

微信热线:王老师 021-38967805;版权合作:范老师 021-38967792。

好看,你就点一下!