- 怎样去判断一个适不适合结婚?

羽佳朝雯

怎样去判断一个适不适合结婚?1、基础条件一定是:三观一致且相爱的三观不合,彼此折磨,三观一致且相爱代表了你们有很多共同话题,相处也会很轻松自在,大大提高了幸福度,婚姻是两个人组成的利益共同体,虽然每个人对于人生对幸福的定义都不尽相同,但是相同的三观,会让你的快乐时光更多一点。2、具备优良品质:善良,尊重他人,孝敬长辈一个好女人是一个家庭兴旺与否的关键,一个好妻子可以影响三代人,一个不好的妻子也会祸

- 项目管理中,跨部门沟通障碍系统性处理思路与技巧

一、补充结构化沟通机制明确沟通渠道与流程分级响应机制:根据事务优先级划分沟通方式。例如,紧急事项通过即时会议或工具(如企业微信)快速决策,常规事务通过邮件异步协调,复杂项目使用在线协作平台(如Worktile)共享网页与进度。跨部门会议制度:定期召开项目进度会(如每周例会),明确议程与时间限制,确保信息同步与问题暴露。角色与权责界定通过《跨部门协作章程》明确各部门的对接标准、审批权限及响应时限,避

- 美剧《指环王:力量之戒 第二季 》全集【1080p超清韩语中字】免费在线观看播放(魔戒)完整未删减版在哪看夸克网盘高清迅雷网盘百度云

全网优惠分享君

提示:文章排版原因,观影地址放在文章后面,往下翻就行提示:文章排版原因,观影地址放在文章后面,往下翻就行《指环王:力量之戒》第二季,作为亚马逊出品的奇幻巨制,自预告片发布以来便吸引了全球无数粉丝的瞩目。这部剧集不仅是对J.R.R.托尔金笔下中土世界的一次深度挖掘,更是对原著故事线的一次大胆拓展与重塑。第二季于2024年震撼回归,继续引领观众穿梭于那段遥远而神秘的纪元,探索那些未曾被揭示的英雄传奇与

- 淘宝商城四面(附架构面试专题)及B2C商城架构项目实战分享!

风平浪静如码

一面主要问题如下(主要注重基础,问得很深很广,压力面试):首先自我介绍数据结构算法的基本问题,如排序算法,二叉树遍历,后序遍历非递归,图的最短路径问题对一个数组进行绝对值排序的算法java中hashmap的底层实现java中垃圾回收机制GC原理等介绍自己的项目,数据库中用到的数据结构数据模型,死锁的概念(问的应该是数据库的死锁),如何避免死锁?乐观锁和悲观锁?一致性hash算法项目中业务对象的关联

- 《赌在技术开发上》我的企业家精神坚信一定成功,拼命努力奋进

晋慧绍成

我是宁波百事达工具/格雷公司/宁波盛和塾诚敬组,格雷读书会同心队何绍成,这是我每天至少一篇文字的第845篇文字(2021/11/13)《赌在技术开发上》我的企业家精神坚信一定成功,拼命努力奋进摘要在开发这些新产品的时候,我们绝不半途而废。哪怕要花5年,10年时间,我们也绝不放弃,愚直地追求成功,一旦相信能够成功,就全力追求,坚韧不拔,直到成功。想要开展新事业,尝试了一下,遇到困难就撒手的人很多,如

- 怎么买中秋礼品合适?如何选择合适的礼品?

直返APP拼多多优惠券

中秋节即将到来,你是否还在为送礼而纠结?别再送那些老套又缺乏新意的礼物啦!♀️这里有一份超实用的送礼清单,让你轻松送到长辈的心坎里!闽长香驼奶粉:营养丰富的驼奶粉,是送给长辈的绝佳选择。它富含多种营养成分,能为长辈补充能量,增强体质,让他们健康又美味地享受生活。白酒:传统的白酒,品味起来醇厚绵长。在中秋佳节,与长辈一起举杯共饮,感受酒文化的魅力,共享团圆的欢乐时光。茶叶:清香四溢的茶叶,给长辈带来

- 建设忠诚干净担当的高素质专业化干部队伍

机械迷城

党的干部是党和国家事业的中坚力量。习近平总书记所作的党的二十大报告指出,建设堪当民族复兴重任的高素质干部队伍,我们要认真落实新时代党的建设总要求和新时代党的组织路线,以政治建设为统领,以组织体系建设为重点,着力推进财政干部队伍建设,创新推进财政系统人才队伍建设,建设忠诚干净担当的高素质专业化财政干部队伍呈现崭新局面。一是着力铸牢政治之魂,永葆对党忠诚的政治底色。要在全面学习上下功夫,把学习党的二十

- 凯里10家正规亲子鉴定机构中心地址一览(凯里附2024最新鉴定攻略)

鼎律基因刘主任

亲子鉴定主要是根据一个人的血型,以及除血型以外的纯遗传性状的遗传规律。遗传性状是由位于细胞核染色体上的基因控制的,个体特征是通过基因在父母和子代之间的传递来遗传的。基因的传递遵循一定的规律。后代的基因来自父母,一半来自父亲,一半来自母亲。进行亲子鉴定的另一个必要条件是,被鉴定人同意鉴定。一方面民事诉讼法不能强制不愿鉴定的当事人进行亲子鉴定,另一方面诉讼一方当事人无义务协助对方获得不利于自己的证据,

- 值得推荐拼多多返利app有哪些?拼多多十大返利最高的平台

古楼

随着网络购物的普及,返利APP成为了越来越多消费者省钱购物的好帮手。拼多多作为中国知名的电商平台,自然也有许多返利APP与之合作。那么,哪些拼多多返利APP值得推荐呢?本文将为您盘点拼多多十大返利最高的平台。月入十万必看!都在挣钱!推荐几个月入几千到几万的靠谱副业项目!(公众号:善士思维笔记)【高省】APP(高佣金领导者)是一个自用省钱佣金高,分享推广赚钱多的平台,2000万用户信赖的四年老平台,

- 用ELK日志分析平台分析常见的系统登录问题

通过ELK(Elasticsearch、Logstash、Kibana)日志分析平台,除了登录超时问题,还可深入分析以下常见的系统登录问题,并结合实际场景提供解决方案:一、认证失败分析1.问题定位场景:用户输入错误密码、账户锁定、服务端认证模块故障等。ELK实现:日志解析:通过Logstash的Grok插件提取关键字段(如用户名、IP、错误类型),例如解析/var/log/auth.log中的Fa

- 黔东南最全8家司法亲子鉴定中心大全(附2024年汇总鉴定)

国医基因吴主任

黔东南可以做司法亲子鉴定咨询的机构:黔东南国医基因,中心机构地址:黔东南州凯里市韶山南路31号。黔东南一般医院是不可以做司法亲子鉴定的,很多人在做司法亲子鉴定时第一时间内想到的一般都是去本地的各大医院做,然而事实却不是这样的,一般的医院都是做不了司法亲子鉴定的,亲子鉴定的具体实验还是要委托给专业的第三方亲子鉴定机构。一起跟随黔东南国医基因亲子鉴定中心来了解一下亲子鉴定的一些相关知识点。国医基因DN

- 滁州市专业亲子鉴定中心一览(附正规鉴定中心机构地址详情)

国医基因柯主任

滁州亲子鉴定中心在哪?滁州亲子鉴定咨询中心地址在滁州市南谯区醉翁西路369号(国医基因)。亲子鉴定作为一种科学手段,为众多家庭提供了关于亲属关系的准确答案。它不仅有助于解决家庭内部的疑问,更在司法、移民等领域发挥着重要作用。以下是2024年滁州市专业亲子鉴定中心的地址一览。滁州市专业亲子鉴定咨询中心一览滁州国医基因亲子鉴定咨询中心咨询机构地址:滁州市南谯区醉翁西路369号(国医基因)咨询范围:DN

- 【Elasticsearch】IndexService

risc123456

Elasticsearchelasticsearch

一句话:IndexService就是“一个索引在单个节点里的运行时总管”,负责把这个索引在本节点托管的所有分片(主/副)以及它们要用到的资源、配置、线程池、缓存、监听等全部管理起来。---✅IndexService的核心职责(节点维度)模块作用分片生命周期创建/删除/关闭本地IndexShard实例(每个分片一个)。线程池提供`index`,`search`,`refresh`,`flush`,`

- 类似赏帮赚的app有哪些?推荐4款相似的赚钱软件

配音新手圈

在寻求与赏帮赚类似的应用程序时,我们发现了多款同样以悬赏任务与游戏试玩为主要盈利模式的赚钱软件。兼职副业推荐公众号,配音新手圈,声优配音圈,新配音兼职圈,配音就业圈,鼎音副业,有声新手圈,每天更新各种远程工作与在线兼职,职位包括:写手、程序开发、剪辑、设计、翻译、配音、无门槛、插画、翻译、等等。。。每日更新兼职。1、配音新手圈这是一个公众号配音新手圈里面每天更新配音任务,都是适合没有基础的人去做的

- 教师资格考试通过率提高技巧,你知道吗?(纯干货)

Taypa

临近2019年前半年教师资格考试笔试成绩公布,很多参试者向我咨询,以下进行系统的分享。教师资格考试主要的环节是笔试和面试。教师资格考试每年有两次机会,分别是上半年的3月上旬,下半年的11月上旬。笔试成绩公布时间是次月的中下旬。面试环节在笔试成绩公布的一个月之后进行。教师资格证书等级分类有幼儿园教师资格证书、小学教师资格证书、初级中学教师资格证书、高级中学教师资格证书以及中专类教师资格证书等。分别针

- 《在与众不同的教室里》读书笔记(3)

河南张俊红

第三位老师:菲利普.比格勒1998年,美国国家年度教师,美国著名教师曾长期任教高中。菲利普比格勒,它的特点就是在教室里历史模拟,让学生学活历史。克林顿总统评价他说,在一个举国重视教育的实质内容的时代,它向我们展示了即是历史学家,又是杰出导师的教师的风采。历史课堂大多是过去发生的事情,学生们学起来枯燥无味,而菲利普比格勒进行互动式历史模拟,虽然模拟的结果不需要与真实的历史一致,但能够让他们对历史事件

- 2023返利机器人哪个佣金高?抖音的官方返利平台是哪个

桃朵APP

顶级互联网营销大牛东方微信号:26688专注互联网副业20年。强!(联系我可以开营销号)也就是桃朵APP(直接应用市场搜索:桃朵邀请码:123456)也就是乖淘APP(直接应用市场搜索:乖淘邀请码:123456)桃朵APP&乖淘APP创始人-东方微信号:(26688)专注网络引流20年。带过百万团队,徒弟年入百万者有30人。独立开发桃朵APP:对接首席,佣金全网最高,团队收入最高,模式最好,有引流

- 《不离不弃,品行且珍惜:林徽因传》读书笔记(八)

棉麻布衣

《一生挚爱一生等待》“人生若只如初见,何事秋风悲画扇。”可人生又怎能只如初见,如果说初见灿若春花,携手一段漫长人生,便可看秋叶之静美了。喜欢一个人,爱一个人,是一件沉重而长远的事,可能会是一生一世。这要靠行动而非语言。喜欢,或者爱,于用情至深之人,是千钧的重量,一旦化成语言就减轻了分量;是付出,而非索取,一旦索取就不再纯粹。佛把他变成了一棵树,永远等在她必经的路旁。世上再无金岳霖,那份可能称之为“

- 顾璟寒珞珞(被病娇太子爷强制求爱后)全章节在线阅读_(被病娇太子爷强制求爱后)全本在线阅读

热门小说_5

书名:被病娇太子爷强制求爱后主角:顾璟寒珞珞简介:我是985博士女,也是京圈太子爷爱而不得的朱砂痣。顾璟寒抑郁落魄时,是我用心理学疏导他走出阴影。自此他一发不可收拾爱上了我。恢复京圈太子爷身份后,他对我展开猛烈追求,可我心中只有学术。爱而不得的顾璟寒,把我们整个项目组签到了集团旗下。可以关注微信公众号【魔书朗阅】去回个书名或主配角,即可免费阅读【被病娇太子爷强制求爱后】小说全文!>>>>>>>>>

- 一地鸡毛—一个中年男人的日常146

随止心语所自欲律

2020年7月24日,星期五,大雨。凌晨6点,被大雨声吵醒后,再未入睡。刷抖音时看到一视频,中国的梵高村有一位村民叫赵晓勇,临摹了20年梵高的画,把这些画卖给外国商人赚钱。等他凑够了来回的机票钱,到达梵高故乡时发现,他画的画,只是在旅游商店里被当做仿制品在卖时,心理落差巨大,当他站在梵高的真迹面前时,竟无语凝噎,手足无措。赵小勇回到家乡,在酒桌上平静的喝酒,回到家大哭的画面特别触动我,这是精神上的

- 出差第二天

冷暖知

今天5月20日,出差第二天,火车晚点两个小时40分钟,12:40到达广州车站,出站以后,乘地铁到酒店已经1点30分,到酒店办理了入住手续,稍作歇息,去吃饭,然后去超市买明天会前要用的东西,买完东西回来已经是下午的五点半,感觉身体特别累,胯疼厉害,进房间倒在床上开始休息,心里惦记着家里的孩子,老二今天又去社区医院换了药,今天妈妈说宝宝状态很好不烧了,我安心了很多,悦悦昨天晚上由二姑陪着,今天中午李娜

- 晚安好梦,睡前一句鼓励话

贝贝Joanna

相信没有一个孩子不喜欢听鼓励话。很多时候,我们善于批评孩子,发现孩子的问题和缺点,但是讲到鼓励的时候却很难找到一些真正的点。所以我开始练习,练习每天睡前给两个孩子一句鼓励话,希望他们睡的时候是温暖的,睡着了是安心的。今晚睡得有点晚,这两天天气也有点冷,二宝刷完牙收拾完了之后就一个人爬到床上,要我帮她脱裤子,然后又觉得好冷,“鱼宝宝是一个非常勇敢的宝宝,今天早上的时候,非常冷,把衣服快快的脱掉后也没

- 腾冲和顺古镇,人生必去享受的田园静好时光

马说龙文艺sir

我们的采风队伍从大理古镇转战到这里,才发现,你想要的田园诗意岁月静好全都在这个西南边陲的小镇——腾冲和顺古镇。如果一生你只有一次机会只能去一个古镇,那就选这个古镇;如果你厌倦了各地古镇的千篇一律和拥挤的人潮,那就选这个古镇;如果你想要幽静地享受你的文艺情怀,那就必选这个古镇。当我们走进和顺古镇的那一刻,我正在意识到,这才是古镇原本该有的样子。刚走过的大理古镇,可能盛名在外,自然,慕名而来的游客人山

- Spring Boot 3.0+JDK 17 Springfox迁移到SpringDoc

为什么需要迁移?随着SpringBoot3.0和JDK17的发布,开发者可以享受更快的性能、更好的模块化支持以及现代Java生态的新特性。然而,升级过程中一个常见的问题是:原本基于Springfox(Swagger)的API文档工具不再兼容新环境。如果你在启动应用时遇到类似以下错误:org.springframework.beans.factory.UnsatisfiedDependencyExc

- 有关于培训,不止是功利的

豆豆在成长

现如今培训教育行业应该是比较火热的,像一些牛人开设的训练营一类的,还有一种就是基于市场需求开设的一些机构。其实这两种是有区别的,今天就说说这个事情。首先我们个人的学习的两种状态。第一、我们日常因为自己喜欢或者工作需要,自己去找平台或者是参加培训去让自己的价值提升。第二、我们因为工作不满意,想要高薪或者换一个行业,而进行的短期培训。这两种方式是有区别的。1、学习目的不同这个是肯定的,毕竟两个状态,一

- 2022-09-11

淡若清风似如水

沏一壶清茶,听古乐之风韵情怀,品茶里之滋味,淡淡的茶香里,细细感悟生命的悲歌,一程山,一程水,学会在淡定中感悟生活。一滴露,一片叶,奏响尘世的繁花与沧桑。岁月如梭,无需刻意精彩还是黯淡,只需持一颗如水从容心,将人生冷暖,聚散离合,淡淡安放于生活的平仄。待陌上花开,拈花浅浅一笑,原来,生活的诗意,是素雅简单,亦是孤寂丰盈。泡一壶淡定吧,让沧桑了无痕,有些遇见,是惊艳,亦是温暖。有些离别,是注定,亦是

- 配角

eggplant

2022年10月14日星期五在梅溪湖大剧院看了一场舞剧《醒·狮》,很震撼。通过简介了解到这是中国第一部以“广东醒狮”为题材的大型原创作品,由广州歌舞剧院历时五年倾力打造,剧本修改多达13稿70多次。这是一场精心创作、精心设计、精心排演的舞剧,尽管是历史剧目,但是渗透很多现代的元素,在舞蹈、舞美、灯光、音乐、服装等方面进行了大胆创新,真是一场艺术的盛宴。作为一幕历史大戏,节目有50多人的演员阵容,但

- Android MVC MVP MVVM

richy_

MVCMVCController用户动作映射成模型更新选择响应的视图View获取模型数据模型展示、更新收集用户行为,发送给控制器Model封装应用程序状态响应状态查询通知视图更新这里将Controller、View放在同一级别,主要是为了说明其调用关系,Controller对View是单向调用,Controller和View对Model的调用也是单向的,以实箭头表示。Model将数据传递给Cont

- 东北一家人——两只老虎

二丫头226

离开的人离开了,活着的人还要继续前行。田老爷子去世后四个月,他的第二个重孙子,田小飞出生了。田小飞是田老太太的三儿子田海的大儿子。田海结婚后,田老太太在二儿子田春家的隔壁给田海盖了两间土房,兄弟俩成了邻居。农历五月十三的一早,田海来田福家找田老太太,“妈,你快来我家看看,小芳好像快生了。”“什么时候开始不舒服的,现在谁在家陪着呢?”“就是刚刚,我二嫂在家陪着呢。”田海有点担心。“没事儿,女人生孩子

- 浏览器标题闪烁功能

Krorainas

前端javascript前端html5

浏览器窗体获得焦点则停止标题闪烁通知,失去焦点则开启标题闪烁通知功能描述窗体失焦的时候,标题就会闪补充说明:浏览器窗体获得焦点和失去焦点,Chrome和FireFox浏览器是window的onfocus,onblur方法;而IE浏览器则是document的onfocusin,onfocusout方法标签页标题闪烁浏览器窗体标题闪烁通知vartitleInit=document.title,isSh

- java工厂模式

3213213333332132

java抽象工厂

工厂模式有

1、工厂方法

2、抽象工厂方法。

下面我的实现是抽象工厂方法,

给所有具体的产品类定一个通用的接口。

package 工厂模式;

/**

* 航天飞行接口

*

* @Description

* @author FuJianyong

* 2015-7-14下午02:42:05

*/

public interface SpaceF

- nginx频率限制+python测试

ronin47

nginx 频率 python

部分内容参考:http://www.abc3210.com/2013/web_04/82.shtml

首先说一下遇到这个问题是因为网站被攻击,阿里云报警,想到要限制一下访问频率,而不是限制ip(限制ip的方案稍后给出)。nginx连接资源被吃空返回状态码是502,添加本方案限制后返回599,与正常状态码区别开。步骤如下:

- java线程和线程池的使用

dyy_gusi

ThreadPoolthreadRunnabletimer

java线程和线程池

一、创建多线程的方式

java多线程很常见,如何使用多线程,如何创建线程,java中有两种方式,第一种是让自己的类实现Runnable接口,第二种是让自己的类继承Thread类。其实Thread类自己也是实现了Runnable接口。具体使用实例如下:

1、通过实现Runnable接口方式 1 2

- Linux

171815164

linux

ubuntu kernel

http://kernel.ubuntu.com/~kernel-ppa/mainline/v4.1.2-unstable/

安卓sdk代理

mirrors.neusoft.edu.cn 80

输入法和jdk

sudo apt-get install fcitx

su

- Tomcat JDBC Connection Pool

g21121

Connection

Tomcat7 抛弃了以往的DBCP 采用了新的Tomcat Jdbc Pool 作为数据库连接组件,事实上DBCP已经被Hibernate 所抛弃,因为他存在很多问题,诸如:更新缓慢,bug较多,编译问题,代码复杂等等。

Tomcat Jdbc P

- 敲代码的一点想法

永夜-极光

java随笔感想

入门学习java编程已经半年了,一路敲代码下来,现在也才1w+行代码量,也就菜鸟水准吧,但是在整个学习过程中,我一直在想,为什么很多培训老师,网上的文章都是要我们背一些代码?比如学习Arraylist的时候,教师就让我们先参考源代码写一遍,然

- jvm指令集

程序员是怎么炼成的

jvm 指令集

转自:http://blog.csdn.net/hudashi/article/details/7062675#comments

将值推送至栈顶时 const ldc push load指令

const系列

该系列命令主要负责把简单的数值类型送到栈顶。(从常量池或者局部变量push到栈顶时均使用)

0x02 &nbs

- Oracle字符集的查看查询和Oracle字符集的设置修改

aijuans

oracle

本文主要讨论以下几个部分:如何查看查询oracle字符集、 修改设置字符集以及常见的oracle utf8字符集和oracle exp 字符集问题。

一、什么是Oracle字符集

Oracle字符集是一个字节数据的解释的符号集合,有大小之分,有相互的包容关系。ORACLE 支持国家语言的体系结构允许你使用本地化语言来存储,处理,检索数据。它使数据库工具,错误消息,排序次序,日期,时间,货

- png在Ie6下透明度处理方法

antonyup_2006

css浏览器FirebugIE

由于之前到深圳现场支撑上线,当时为了解决个控件下载,我机器上的IE8老报个错,不得以把ie8卸载掉,换个Ie6,问题解决了,今天出差回来,用ie6登入另一个正在开发的系统,遇到了Png图片的问题,当然升级到ie8(ie8自带的开发人员工具调试前端页面JS之类的还是比较方便的,和FireBug一样,呵呵),这个问题就解决了,但稍微做了下这个问题的处理。

我们知道PNG是图像文件存储格式,查询资

- 表查询常用命令高级查询方法(二)

百合不是茶

oracle分页查询分组查询联合查询

----------------------------------------------------分组查询 group by having --平均工资和最高工资 select avg(sal)平均工资,max(sal) from emp ; --每个部门的平均工资和最高工资

- uploadify3.1版本参数使用详解

bijian1013

JavaScriptuploadify3.1

使用:

绑定的界面元素<input id='gallery'type='file'/>$("#gallery").uploadify({设置参数,参数如下});

设置的属性:

id: jQuery(this).attr('id'),//绑定的input的ID

langFile: 'http://ww

- 精通Oracle10编程SQL(17)使用ORACLE系统包

bijian1013

oracle数据库plsql

/*

*使用ORACLE系统包

*/

--1.DBMS_OUTPUT

--ENABLE:用于激活过程PUT,PUT_LINE,NEW_LINE,GET_LINE和GET_LINES的调用

--语法:DBMS_OUTPUT.enable(buffer_size in integer default 20000);

--DISABLE:用于禁止对过程PUT,PUT_LINE,NEW

- 【JVM一】JVM垃圾回收日志

bit1129

垃圾回收

将JVM垃圾回收的日志记录下来,对于分析垃圾回收的运行状态,进而调整内存分配(年轻代,老年代,永久代的内存分配)等是很有意义的。JVM与垃圾回收日志相关的参数包括:

-XX:+PrintGC

-XX:+PrintGCDetails

-XX:+PrintGCTimeStamps

-XX:+PrintGCDateStamps

-Xloggc

-XX:+PrintGC

通

- Toast使用

白糖_

toast

Android中的Toast是一种简易的消息提示框,toast提示框不能被用户点击,toast会根据用户设置的显示时间后自动消失。

创建Toast

两个方法创建Toast

makeText(Context context, int resId, int duration)

参数:context是toast显示在

- angular.identity

boyitech

AngularJSAngularJS API

angular.identiy 描述: 返回它第一参数的函数. 此函数多用于函数是编程. 使用方法: angular.identity(value); 参数详解: Param Type Details value

*

to be returned. 返回值: 传入的value 实例代码:

<!DOCTYPE HTML>

- java-两整数相除,求循环节

bylijinnan

java

import java.util.ArrayList;

import java.util.List;

public class CircleDigitsInDivision {

/**

* 题目:求循环节,若整除则返回NULL,否则返回char*指向循环节。先写思路。函数原型:char*get_circle_digits(unsigned k,unsigned j)

- Java 日期 周 年

Chen.H

javaC++cC#

/**

* java日期操作(月末、周末等的日期操作)

*

* @author

*

*/

public class DateUtil {

/** */

/**

* 取得某天相加(减)後的那一天

*

* @param date

* @param num

*

- [高考与专业]欢迎广大高中毕业生加入自动控制与计算机应用专业

comsci

计算机

不知道现在的高校还设置这个宽口径专业没有,自动控制与计算机应用专业,我就是这个专业毕业的,这个专业的课程非常多,既要学习自动控制方面的课程,也要学习计算机专业的课程,对数学也要求比较高.....如果有这个专业,欢迎大家报考...毕业出来之后,就业的途径非常广.....

以后

- 分层查询(Hierarchical Queries)

daizj

oracle递归查询层次查询

Hierarchical Queries

If a table contains hierarchical data, then you can select rows in a hierarchical order using the hierarchical query clause:

hierarchical_query_clause::=

start with condi

- 数据迁移

daysinsun

数据迁移

最近公司在重构一个医疗系统,原来的系统是两个.Net系统,现需要重构到java中。数据库分别为SQL Server和Mysql,现需要将数据库统一为Hana数据库,发现了几个问题,但最后通过努力都解决了。

1、原本通过Hana的数据迁移工具把数据是可以迁移过去的,在MySQl里面的字段为TEXT类型的到Hana里面就存储不了了,最后不得不更改为clob。

2、在数据插入的时候有些字段特别长

- C语言学习二进制的表示示例

dcj3sjt126com

cbasic

进制的表示示例

# include <stdio.h>

int main(void)

{

int i = 0x32C;

printf("i = %d\n", i);

/*

printf的用法

%d表示以十进制输出

%x或%X表示以十六进制的输出

%o表示以八进制输出

*/

return 0;

}

- NsTimer 和 UITableViewCell 之间的控制

dcj3sjt126com

ios

情况是这样的:

一个UITableView, 每个Cell的内容是我自定义的 viewA viewA上面有很多的动画, 我需要添加NSTimer来做动画, 由于TableView的复用机制, 我添加的动画会不断开启, 没有停止, 动画会执行越来越多.

解决办法:

在配置cell的时候开始动画, 然后在cell结束显示的时候停止动画

查找cell结束显示的代理

- MySql中case when then 的使用

fanxiaolong

casewhenthenend

select "主键", "项目编号", "项目名称","项目创建时间", "项目状态","部门名称","创建人"

union

(select

pp.id as "主键",

pp.project_number as &

- Ehcache(01)——简介、基本操作

234390216

cacheehcache简介CacheManagercrud

Ehcache简介

目录

1 CacheManager

1.1 构造方法构建

1.2 静态方法构建

2 Cache

2.1&

- 最容易懂的javascript闭包学习入门

jackyrong

JavaScript

http://www.ruanyifeng.com/blog/2009/08/learning_javascript_closures.html

闭包(closure)是Javascript语言的一个难点,也是它的特色,很多高级应用都要依靠闭包实现。

下面就是我的学习笔记,对于Javascript初学者应该是很有用的。

一、变量的作用域

要理解闭包,首先必须理解Javascript特殊

- 提升网站转化率的四步优化方案

php教程分享

数据结构PHP数据挖掘Google活动

网站开发完成后,我们在进行网站优化最关键的问题就是如何提高整体的转化率,这也是营销策略里最最重要的方面之一,并且也是网站综合运营实例的结果。文中分享了四大优化策略:调查、研究、优化、评估,这四大策略可以很好地帮助用户设计出高效的优化方案。

PHP开发的网站优化一个网站最关键和棘手的是,如何提高整体的转化率,这是任何营销策略里最重要的方面之一,而提升网站转化率是网站综合运营实力的结果。今天,我就分

- web开发里什么是HTML5的WebSocket?

naruto1990

Webhtml5浏览器socket

当前火起来的HTML5语言里面,很多学者们都还没有完全了解这语言的效果情况,我最喜欢的Web开发技术就是正迅速变得流行的 WebSocket API。WebSocket 提供了一个受欢迎的技术,以替代我们过去几年一直在用的Ajax技术。这个新的API提供了一个方法,从客户端使用简单的语法有效地推动消息到服务器。让我们看一看6个HTML5教程介绍里 的 WebSocket API:它可用于客户端、服

- Socket初步编程——简单实现群聊

Everyday都不同

socket网络编程初步认识

初次接触到socket网络编程,也参考了网络上众前辈的文章。尝试自己也写了一下,记录下过程吧:

服务端:(接收客户端消息并把它们打印出来)

public class SocketServer {

private List<Socket> socketList = new ArrayList<Socket>();

public s

- 面试:Hashtable与HashMap的区别(结合线程)

toknowme

昨天去了某钱公司面试,面试过程中被问道

Hashtable与HashMap的区别?当时就是回答了一点,Hashtable是线程安全的,HashMap是线程不安全的,说白了,就是Hashtable是的同步的,HashMap不是同步的,需要额外的处理一下。

今天就动手写了一个例子,直接看代码吧

package com.learn.lesson001;

import java

- MVC设计模式的总结

xp9802

设计模式mvc框架IOC

随着Web应用的商业逻辑包含逐渐复杂的公式分析计算、决策支持等,使客户机越

来越不堪重负,因此将系统的商业分离出来。单独形成一部分,这样三层结构产生了。

其中‘层’是逻辑上的划分。

三层体系结构是将整个系统划分为如图2.1所示的结构[3]

(1)表现层(Presentation layer):包含表示代码、用户交互GUI、数据验证。

该层用于向客户端用户提供GUI交互,它允许用户

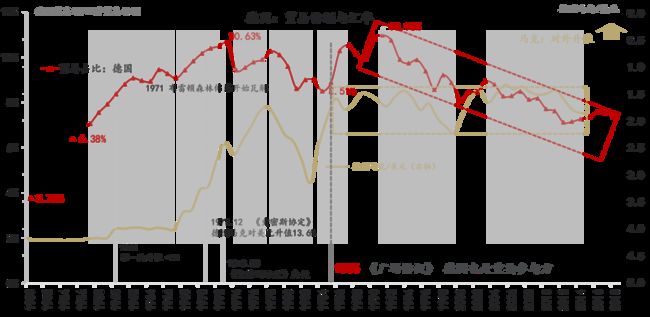

数据:IMF、CEIC、东方证券

数据:IMF、CEIC、东方证券