一年投资12家芯片公司!寒武纪背后“伯乐”,独家深度对话和利资本操盘手孔令国

看点:深度揭秘和利资本14年投资路。

寒武纪背后的伯乐

2016年初,中国AI芯片创业浪潮澎湃的第二年,就连如今在A股市场当红的AI芯片公司寒武纪,也不过是一个刚刚成立几个月的小公司而已。

彼时,姑苏小城的冬天还有些凉,仍在努力寻找融资的寒武纪创始人陈云霁和陈天石俩兄弟,不知道是第几次碰壁了。他们已经接触了将近20个GP(General Partner),但没人敢投。

原因很简单,当时中国已为CPU和GPU奋斗几十年,但仍与其他发达国家有很大距离,和行业成功先例一样少的还有整体行业的信心,更别说才刚刚崭露头角的AI芯片。

哪怕2015年谷歌AlphaGo重新掀起了人工智能(AI)及AI芯片的热度,可在投资界看来,半导体从2012年前后已开始成为一个夕阳产业。

理想很丰满,现实很骨感。但如果陈氏两兄弟就此放弃的话,寒武纪的故事早就戛然而止了。

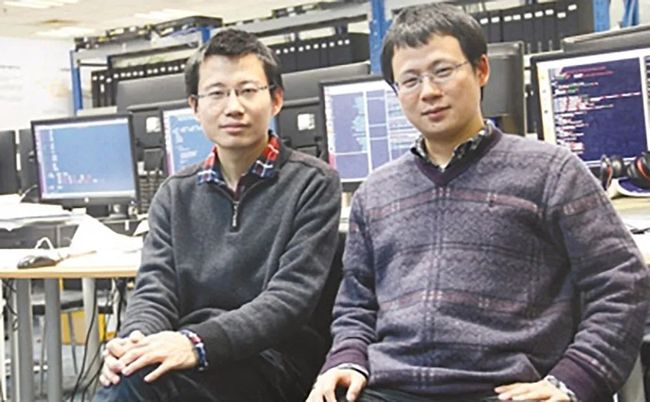

▲寒武纪创始人陈天石(左)和陈云霁(右)早年合影

他们终于在苏州遇上了自己的伯乐,那就是孔令国。

2016年,51岁的孔令国已是一位在半导体投资界历经多年风云的大咖,当时他正管理着投资机构元禾原点及旗下一支名为南京智子的集成电路产业基金。

与俩兄弟聊完后,孔令国将寒武纪与谷歌、Facebook、Wave Computing等全球其他为数不多局部AI芯片的公司,从节点工艺到发展情况悉数比较了一番。

他认为,寒武纪这家公司有潜力成为一匹黑马!

就在孔令国决定投资寒武纪之时,另一家投资机构闻声而来,两家公司专门为寒武纪成立了苏州工业园区古生代创投公司,成为最早投资寒武纪天使轮的资本方之一。

这笔投资像一把钥匙,直接帮助寒武纪打开了在AI芯片行业乘风破浪的大门。

但孔令国的身影在寒武纪的成长故事里并非一闪而过。

投资寒武纪后,孔令国成为了寒武纪的董事,并在随后的数轮融资里,通过元禾原点、和利资本等不同基金机构为寒武纪输送“养分”。同时,在寒武纪寻找第一颗芯片的设计服务商和代工厂过程中,孔令国也提供了重要帮助。

时间的指针滑到魔幻2020年,当初的寒武纪已成功登陆科创板,成为市值超600亿人民币的AI芯片公司。

“伯乐”孔令国赌对了。

成为寒武纪背后的“伯乐”,孔令国靠的是谋略还是运气?

这就要从他从中国台湾来到大陆前的故事说起。

从海峡对岸掀起的半导体热风,孔令国的半导体投资起点

1991年,出身中国台湾的孔令国成功拿下了台湾大学的机械专业硕士学位,随后于1999年前往淡江大学攻读MBA硕士学位。

但孔令国真正走上半导体投资的路,与台湾半导体行业的繁荣大发展有着密不可分的关系。

上世纪80年代初,台湾的半导体工业尽管还是一片荒漠,但随着1980年新竹工业园的创办,在内外因素推动下,台湾的半导体土壤开始肥沃起来。

“那时台湾半导体的热度和现在大陆的情况很像。”孔令国谈到。

一方面,随着半导体逐渐成为台湾的支柱产业,所有高端人才都被行业所吸收,甚至造成其他行业的产业空洞化;另一方面,当时台湾的股票市场几乎都在炒半导体,“似乎连台湾的大妈都知道台积电的工艺达到了多少纳米,用的是什么FinFET技术。”孔令国笑着说。

在大环境的影响下,当孔令国在90年代开始进入投资行业时,最主要的投资赛道也瞄准了半导体领域。

同样受到大环境影响的还有他身边的同学与朋友,也纷纷不约而同地前往台积电、日月光等半导体公司任职,这也为他将来在大陆市场做半导体投资奠定了坚实的产业链资源与基础。

掀起半导体热风后的20年,台湾的半导体产业在全球已有着举足轻重的地位,上至芯片代工、下至芯片封测,产能均占据着全球半数以上的产业江山。

这股风也终于吹到了台湾海峡的另一头。

2000年6月,我国国务院颁布《鼓励软件产业和集成电路产业发展的若干政策》,提出经过5到10年,“国产集成电路产品能够满足国内市场大部分需求,并有一定数量的出口,同时进一步缩小与发达国家在开发和生产技术上的差距”这一政策目标。

其中针对投融资领域,该政策提出由国家扶持成立风险投资公司等方式,加大对软件及集成电路产业发展的投入。

和利资本初始三部曲:成立、风暴、重启

历史的发展总是一个螺旋上升的过程,国内半导体产业的发展并非一帆风顺,孔令国的投资布局亦是如此。

2001年来到大陆后,孔令国并未立即成立和利资本,而是先辗转于几个地方政府寻求半导体投资项目合作。

在这个过程之中,孔令国协助当时正强势推动高新科技等产业发展的苏州工业园区成立了中新创投,也就是如今国内管理着数百亿元基金规模的投资公司——元禾控股的前身。

有着深厚投资人脉和资源背景的孔令国的到来,不仅为中新创投日后自身的市场化改革,以及蜕变成如今的元禾控股打下了扎实的基本功,也为苏州工业园区半导体等高新科技产业的发展,拧上了投资加速的发条。

而和利资本,就诞生于苏州半导体产业加速发展的过程中。

(一)和利资本的诞生与风暴

既然在苏州有了“中新创投”一个良好的开端,2006年,孔令国与其他三位合伙人一同成立了和利资本。

这四位合伙人可谓是强强联合,来头并不小。例如小灵通之父、UT斯达康公司创始人“大胡子”吴鹰,以及时任同方股份高级副总裁、资深副总裁的刘天民。

在四位大牛的加持下,和利资本成立的第二年就迅速募集了第一期基金,包含人民币、美元和新台币。其中,人民币基金主要来自联合控股及海尔集团,美元、新台币基金则来自中国台湾半导体及IT产业的企业。

从供应链回到人,和利资本的投资优势与逻辑

正式重回半导体主赛道的和利资本再次上紧了发条,在投资市场势如破竹地成长。

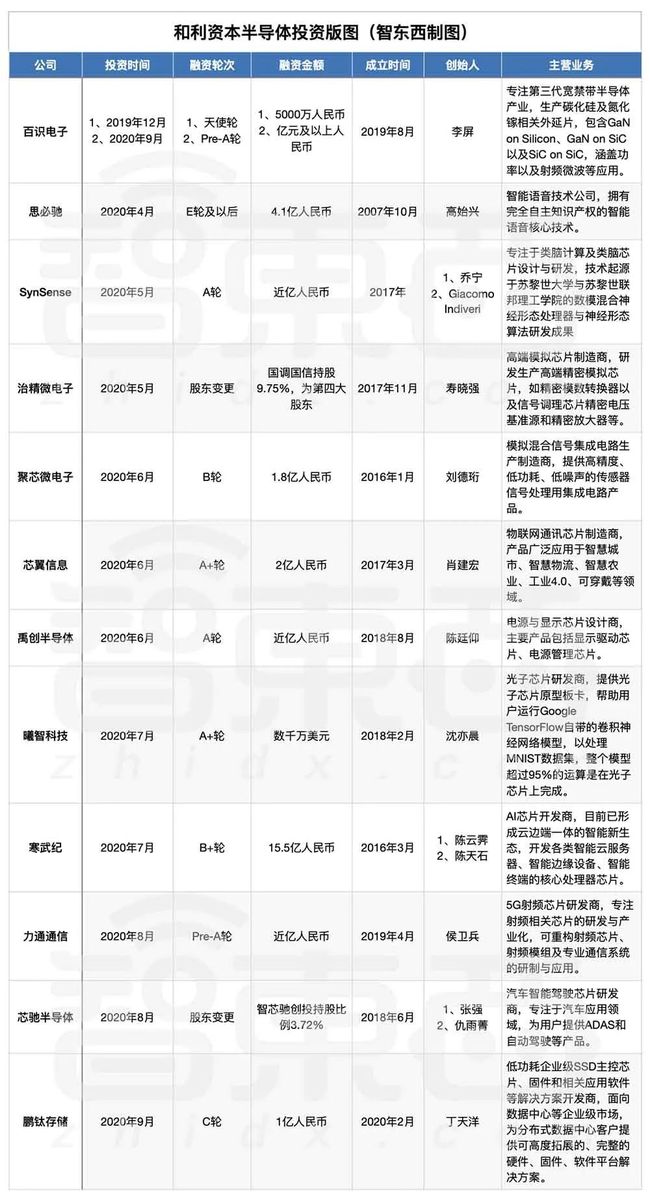

如今,和利资本的投资版图已覆盖从上游原料到下游模块的半导体全产业链,其中重点聚焦IC设计、制造和封装三个环节。

从应用领域看,和利资本主要着重AI、物联网与智能硬件、5G通信、新能源汽车四大块的中早期投资。

与此同时,和利资本旗下的南京国调国信智芯基金(人民币二期基金)也主要针对AI、物联网、工业4.0产业泛智能设备中的高端芯片、先进传感器、系统模块等进行产业链投资布局。

孔令国谈到,这支基金预计将在4年的时间里完成投资,平均每个项目投资金额达8000万人民币左右,覆盖30余个半导体项目。

国内半导体发展的机会、挑战与泡沫

自21世纪初以来,国内半导体创业的浪潮一波未平一波又起。

“半导体国产替代”的呼号声在行业中不绝于耳,亦有不少声音在积极探讨弯道超车的机会和可能性。

但作为一场场大浪潮中的推动者和见证者之一,孔令国认为,中国半导体产业的发展并没有快速弯道超车的机会,至少在生产工艺方面,10年之内超车的可能性不大。

“因为每一代半导体工艺的推进,都要在前一代的技术上做积累才能往上走。”他谈到,依照摩尔定律,集成电路上可容纳的晶体管数量,每隔18至24个月就会增加一倍,性能也将提升一倍。

基于这一理论,孔令国认为中国只有在摩尔定律停滞不前的时候才有机会实现弯道超车。

“在十几年前半导体行业不景气,大家都认为是一个夕阳产业的时候,中国才有较大的机会实现超车。”他分析。

但当年中国并没有这么做,一方面市场本身就是残酷的,从投资方到政府都认为行业不景气,没必要砸太多钱进去;另一方面半导体行业的全球化分工十分成熟,高通、联发科等厂商的芯片产品也很便宜,因此国内手机厂商大都认为自己没必要去跟进。

不过从另一角度看,现阶段的贸易摩擦也给国内带来了更多自主可控国有替代的机会。

在孔令国看来,随着中美贸易摩擦的发酵,国内厂商们开始寻找能够实现中高端芯片自主可控的供应商,为这些供应商带来了更多试错和成长的机会。

而半导体的中高端国产替代,也成为和利资本一个新的投资机会。

不论是半导体行业还是投资行业,风险始终与机会并存。

在国内半导体如火如荼发展的当下,随着摩尔定律的推进逐渐缓慢,同时德怀半导体、武汉弘芯等半导体厂商项目的停摆,以及科创板不少上市芯片企业市值正透支未来估值的虚高,这些都是半导体产业发展过程中难以避免的风险。

但在孔令国看来,摩尔定律的缓慢推进也为行业引申出了新封装、新材料等新的投资方向;另一方面,行业发展过程中的乱象和泡沫对产业的整体发展也是有意义的。

因此,在机会和危机共存的行业里,一家公司能够持续成长和进化、拥有可持续的竞争力,永远都是和利资本投资项目的最主要原则与观念。

“我们的投资逻辑永远都是要投出每一个细分赛道头部玩家,不管一家公司在科创板或创业板的估值、市盈率情况如何,我们都相信自己所投的项目有很大机会成为细分赛道的老大和老二。”孔令国信心满满地说。

结语:中国半导体产业发展的典型与动力

中国台湾半导体产业基因、国内早期半导体产业投资操盘手之一、上游供应链“中介商”……这些都是智东西在与孔令国深入交流过程中所感受到的关键词。

作为如今国内芯片投资盛宴背后的重要“操盘手”之一,和利资本在投资界名声赫赫的华登国际、红杉资本等老牌投资机构的光芒下,亦显得毫不逊色。

随着中国半导体产业的发展,国产替代的行业机会也越来越多,在产业加速发展、落地和成熟的过程中,投资行业无疑是其中关键的一股资本力量。

而和利资本作为中国半导体投资行业中的典型,在给更多创企带来成长动力的同时,也将为投资行业提供更多思考和借鉴的发展方向。

本文福利:推荐三篇半导体投资深度报告,全面盘点半导体设备、材料和存储芯片投资地图,可在公众号聊天栏回复关键词【半导体投资】获取。

(本文系网易新闻网易号特色内容激励计划签约账号【智东西】原创内容,未经账号授权,禁止随意转载。)

![]()

![]()

寒武纪背后的伯乐

2016年初,中国AI芯片创业浪潮澎湃的第二年,就连如今在A股市场当红的AI芯片公司寒武纪,也不过是一个刚刚成立几个月的小公司而已。

彼时,姑苏小城的冬天还有些凉,仍在努力寻找融资的寒武纪创始人陈云霁和陈天石俩兄弟,不知道是第几次碰壁了。他们已经接触了将近20个GP(General Partner),但没人敢投。

原因很简单,当时中国已为CPU和GPU奋斗几十年,但仍与其他发达国家有很大距离,和行业成功先例一样少的还有整体行业的信心,更别说才刚刚崭露头角的AI芯片。

哪怕2015年谷歌AlphaGo重新掀起了人工智能(AI)及AI芯片的热度,可在投资界看来,半导体从2012年前后已开始成为一个夕阳产业。

理想很丰满,现实很骨感。但如果陈氏两兄弟就此放弃的话,寒武纪的故事早就戛然而止了。

▲寒武纪创始人陈天石(左)和陈云霁(右)早年合影

他们终于在苏州遇上了自己的伯乐,那就是孔令国。

2016年,51岁的孔令国已是一位在半导体投资界历经多年风云的大咖,当时他正管理着投资机构元禾原点及旗下一支名为南京智子的集成电路产业基金。

与俩兄弟聊完后,孔令国将寒武纪与谷歌、Facebook、Wave Computing等全球其他为数不多局部AI芯片的公司,从节点工艺到发展情况悉数比较了一番。

他认为,寒武纪这家公司有潜力成为一匹黑马!

就在孔令国决定投资寒武纪之时,另一家投资机构闻声而来,两家公司专门为寒武纪成立了苏州工业园区古生代创投公司,成为最早投资寒武纪天使轮的资本方之一。

这笔投资像一把钥匙,直接帮助寒武纪打开了在AI芯片行业乘风破浪的大门。

但孔令国的身影在寒武纪的成长故事里并非一闪而过。

投资寒武纪后,孔令国成为了寒武纪的董事,并在随后的数轮融资里,通过元禾原点、和利资本等不同基金机构为寒武纪输送“养分”。同时,在寒武纪寻找第一颗芯片的设计服务商和代工厂过程中,孔令国也提供了重要帮助。

时间的指针滑到魔幻2020年,当初的寒武纪已成功登陆科创板,成为市值超600亿人民币的AI芯片公司。

“伯乐”孔令国赌对了。

成为寒武纪背后的“伯乐”,孔令国靠的是谋略还是运气?

这就要从他从中国台湾来到大陆前的故事说起。

![]()

从海峡对岸掀起的半导体热风,孔令国的半导体投资起点

1991年,出身中国台湾的孔令国成功拿下了台湾大学的机械专业硕士学位,随后于1999年前往淡江大学攻读MBA硕士学位。

但孔令国真正走上半导体投资的路,与台湾半导体行业的繁荣大发展有着密不可分的关系。

上世纪80年代初,台湾的半导体工业尽管还是一片荒漠,但随着1980年新竹工业园的创办,在内外因素推动下,台湾的半导体土壤开始肥沃起来。

“那时台湾半导体的热度和现在大陆的情况很像。”孔令国谈到。

一方面,随着半导体逐渐成为台湾的支柱产业,所有高端人才都被行业所吸收,甚至造成其他行业的产业空洞化;另一方面,当时台湾的股票市场几乎都在炒半导体,“似乎连台湾的大妈都知道台积电的工艺达到了多少纳米,用的是什么FinFET技术。”孔令国笑着说。

在大环境的影响下,当孔令国在90年代开始进入投资行业时,最主要的投资赛道也瞄准了半导体领域。

同样受到大环境影响的还有他身边的同学与朋友,也纷纷不约而同地前往台积电、日月光等半导体公司任职,这也为他将来在大陆市场做半导体投资奠定了坚实的产业链资源与基础。

掀起半导体热风后的20年,台湾的半导体产业在全球已有着举足轻重的地位,上至芯片代工、下至芯片封测,产能均占据着全球半数以上的产业江山。

这股风也终于吹到了台湾海峡的另一头。

2000年6月,我国国务院颁布《鼓励软件产业和集成电路产业发展的若干政策》,提出经过5到10年,“国产集成电路产品能够满足国内市场大部分需求,并有一定数量的出口,同时进一步缩小与发达国家在开发和生产技术上的差距”这一政策目标。

其中针对投融资领域,该政策提出由国家扶持成立风险投资公司等方式,加大对软件及集成电路产业发展的投入。

一系列半导体产业利好政策的出台,亦为孔令国来到大陆着手兴办半导体创投扬起了风帆。

于是,趁着大陆第一波半导体创业浪潮的兴起,2001年,孔令国代表当时台湾创投工会理事长单位怡和创投(Pacific Venture Partner)来到中国大陆,开启了人生中新一轮的半导体投资旅程。 “原则上,我们希望能借助自己在半导体领域的产业链、供应链能力和资源,不管是海峡两岸或是境外,都能加速和推动国内半导体产业的发展,实现自立自强。”孔令国认真地说。 这既是孔令国的初心,也是他踏上海峡彼岸那一刻起的目标。![]()

和利资本初始三部曲:成立、风暴、重启

历史的发展总是一个螺旋上升的过程,国内半导体产业的发展并非一帆风顺,孔令国的投资布局亦是如此。

2001年来到大陆后,孔令国并未立即成立和利资本,而是先辗转于几个地方政府寻求半导体投资项目合作。

在这个过程之中,孔令国协助当时正强势推动高新科技等产业发展的苏州工业园区成立了中新创投,也就是如今国内管理着数百亿元基金规模的投资公司——元禾控股的前身。

有着深厚投资人脉和资源背景的孔令国的到来,不仅为中新创投日后自身的市场化改革,以及蜕变成如今的元禾控股打下了扎实的基本功,也为苏州工业园区半导体等高新科技产业的发展,拧上了投资加速的发条。

而和利资本,就诞生于苏州半导体产业加速发展的过程中。

(一)和利资本的诞生与风暴

既然在苏州有了“中新创投”一个良好的开端,2006年,孔令国与其他三位合伙人一同成立了和利资本。

这四位合伙人可谓是强强联合,来头并不小。例如小灵通之父、UT斯达康公司创始人“大胡子”吴鹰,以及时任同方股份高级副总裁、资深副总裁的刘天民。

在四位大牛的加持下,和利资本成立的第二年就迅速募集了第一期基金,包含人民币、美元和新台币。其中,人民币基金主要来自联合控股及海尔集团,美元、新台币基金则来自中国台湾半导体及IT产业的企业。

不过这支基金并不专注半导体市场,因为这时全球半导体领域的年增长率正逐年下滑,资本更热衷将资金投入兴起的通讯、软件等TMT领域。

由于基金规模不大,和利资本在一年多的时间里陆续投完了第一期基金,并开始着手计划募集第二期。 战国时期齐国军事家孙膑在其《孙膑兵法·月战》中提到,“天时、地利、人和,三者不得,虽胜有殃。” 如果说元禾控股“前身”的发展正好遂了三者的“利”,相比之下和利资本的成长可能少了那么一点点“天时”的气运。 2008年,就在和利资本正要开始募集第二期基金时,大洋彼岸华尔街的一场金融海啸正迅猛地席卷全球,金融风暴来了。 面对不知要持续多久的金融风暴,和利资本的第二期基金暂且停摆,四位合伙人也只能暂时前往各处,继续经营自己的事业。 吴鹰发起并成立了一家专门投资TMT行业的新型基金——中泽嘉盟;刘天民成为了软银中国的管理合伙人,主要负责公司的投资和管理;另一位合伙人前往国开金融担任市场总监后,便辗转去了中华开发担任投资长;而孔令国则选择继续留在和利资本,管理着一期基金投资项目的后续事宜。 二期基金募资的停摆,一停就是十一年。 (二)协助元禾市场化改革,南京政府3亿基金成立运作 从2008年和利资本第二期基金停摆,到2019年二期基金重新募集,十余年的时间里孔令国及其团队并未停止在大陆资本市场的投资步伐,只不过半导体并非他们唯一重点关注的投资市场。 2011年,苏州创投为了留住投资人才开启市场化改革,这股风将孔令国再次吸引到了苏州创投。 也正是这场市场化改革,苏州创投在2013年正式更名为元禾控股,并在更名前后就开始相继成立新的投资平台,如元禾重元、元禾辰坤、元禾原点,覆盖早、中期投资、并购PE、母基金等多个领域。 据了解,孔令国协助苏州创投市场化改革所成立的这些投资平台,日后也成为了顺丰、寒武纪、云从科技等各个领域明星企业的资本方。 除了协助元禾股份从零到有地发展外,孔令国也在不断帮助台湾及境外半导体企业在苏州工业园区安家落户,这让孔令国及其团队在江苏一带闯出了不小名气。 因为对地方政府来说,孔令国及其团队不仅仅是一个投资团队,更重要的是能帮助政府招商引资,推动当地整个新兴产业的成型与发展。 不过对孔令国来说,元禾股份并非唯一的栖身之所,他更喜欢自己在市场中发挥投资才干。 2015年,南京政府找到孔令国,希望其团队能协助政府成立并运作一支3亿人民币规模的半导体基金。 于是,孔令国将这支基金挂于元禾原点名下,开始规划早期半导体投资。 而这支基金,也就是我们文章故事开头,寒武纪拿到第一笔天使轮融资的起点。 (三)和利资本基金重启 第一期半导体基金的成功运作,让一心想要将半导体作为当地重点支柱产业,打造“芯城”的南京政府尝到了“甜头”,开始计划募集30亿人民币的第二期半导体基金,名为南京国调国信智芯基金,挂于和利资本名下,并于2019年4月份正式注册。 这期基金对和利资本内部来说,可以说是2008年受金融风暴影响而停摆的二期基金的延续。 也许在别人看来,和利资本在2007年募集第一期基金后就“销声匿迹”,但实际上他们一直以不同的名义延续自己的团队,在半导体等投资市场中运筹帷幄,时而是元禾原点、时而为和利资本。 “其实这些都不重要,因为对我们来说只要能一直把投资的事情做好就够了。”孔令国谈到。 从孔令国过往十余年的经历中发现,尽管和利资本团队在半导体领域的投资未曾停歇,但也并非只聚焦在半导体领域。 尤其在2008年金融风暴和移动互联网时代兴起,以及当时全球半导体市场成长率下滑的特殊节点下,他们投资的重心更多地放在TMT等相关领域。 直到2015年前后,无人机/机器人、可穿戴设备、智能音箱、自动驾驶等设备的出现,重新定义了芯片市场的需求。 在国家大力支持和新终端应用的双重推动下,AI芯片创业风口向市场大大敞开,和利资本才将投资重点再度聚焦在半导体领域。 ▲和利资本投资团队![]()

从供应链回到人,和利资本的投资优势与逻辑

正式重回半导体主赛道的和利资本再次上紧了发条,在投资市场势如破竹地成长。

如今,和利资本的投资版图已覆盖从上游原料到下游模块的半导体全产业链,其中重点聚焦IC设计、制造和封装三个环节。

从应用领域看,和利资本主要着重AI、物联网与智能硬件、5G通信、新能源汽车四大块的中早期投资。

与此同时,和利资本旗下的南京国调国信智芯基金(人民币二期基金)也主要针对AI、物联网、工业4.0产业泛智能设备中的高端芯片、先进传感器、系统模块等进行产业链投资布局。

孔令国谈到,这支基金预计将在4年的时间里完成投资,平均每个项目投资金额达8000万人民币左右,覆盖30余个半导体项目。

但和利资本与国内大多数半导体投资领域的企业、基金最大的不同在于,它不只是一个投资机构。

如果说国内华登国际、北极光创投等机构更偏资金支持和企业发展的前期指导,小米、华为和联想等企业更偏战略布局和保障供应链安全。 那么和利资本的半导体投资除了资金支持外,更是为这些早中期企业提供更多中上游产业链的技术支持。 孔令国谈到,和利资本几乎有一半成员拥有丰富的台湾及海外半导体产业背景,为和利资本带来了相当成熟和完整的供应链资源,如晶圆代工巨头台积电、封测大厂日月光等。 因此和利资本对芯片创企的投资除了资金外,还为他们提供从产品前端规划、定义,到后端IC设计、布图、制造和封测等各个环节的技术资源和人才支持。 而这也是和利资本与国内大多数投资机构和公司最鲜明的差异化优势。 但我们将问题抛回最基础的投资面。 站在投资人的角度,和利资本是如何判断一家企业是否值得投资?投资最重要的要素是什么? 孔令国的答案很简单——人。 在他看来,市场、资金、技术、团队是影响一家半导体或高科技企业成功与否的四个要素,尤其是团队。 一方面,即便市场的成长空间很大、公司的资金充足、技术成熟,但在面对金融风暴等突如其来的危机之时,一家公司是否有足够的积极性、学习性去转变赛道发展,与公司的团队有关。 另一方面,哪怕一家公司认定了发展赛道,但公司的技术能否满足市场需求,与竞争对手更好地竞争并超越,这也与团队有着莫大的关联。 “人,是我们投资一个项目或企业是最注重的核心。”孔令国笃定地说。![]()

国内半导体发展的机会、挑战与泡沫

自21世纪初以来,国内半导体创业的浪潮一波未平一波又起。

“半导体国产替代”的呼号声在行业中不绝于耳,亦有不少声音在积极探讨弯道超车的机会和可能性。

但作为一场场大浪潮中的推动者和见证者之一,孔令国认为,中国半导体产业的发展并没有快速弯道超车的机会,至少在生产工艺方面,10年之内超车的可能性不大。

“因为每一代半导体工艺的推进,都要在前一代的技术上做积累才能往上走。”他谈到,依照摩尔定律,集成电路上可容纳的晶体管数量,每隔18至24个月就会增加一倍,性能也将提升一倍。

基于这一理论,孔令国认为中国只有在摩尔定律停滞不前的时候才有机会实现弯道超车。

“在十几年前半导体行业不景气,大家都认为是一个夕阳产业的时候,中国才有较大的机会实现超车。”他分析。

但当年中国并没有这么做,一方面市场本身就是残酷的,从投资方到政府都认为行业不景气,没必要砸太多钱进去;另一方面半导体行业的全球化分工十分成熟,高通、联发科等厂商的芯片产品也很便宜,因此国内手机厂商大都认为自己没必要去跟进。

不过从另一角度看,现阶段的贸易摩擦也给国内带来了更多自主可控国有替代的机会。

在孔令国看来,随着中美贸易摩擦的发酵,国内厂商们开始寻找能够实现中高端芯片自主可控的供应商,为这些供应商带来了更多试错和成长的机会。

而半导体的中高端国产替代,也成为和利资本一个新的投资机会。

不论是半导体行业还是投资行业,风险始终与机会并存。

在国内半导体如火如荼发展的当下,随着摩尔定律的推进逐渐缓慢,同时德怀半导体、武汉弘芯等半导体厂商项目的停摆,以及科创板不少上市芯片企业市值正透支未来估值的虚高,这些都是半导体产业发展过程中难以避免的风险。

但在孔令国看来,摩尔定律的缓慢推进也为行业引申出了新封装、新材料等新的投资方向;另一方面,行业发展过程中的乱象和泡沫对产业的整体发展也是有意义的。

因此,在机会和危机共存的行业里,一家公司能够持续成长和进化、拥有可持续的竞争力,永远都是和利资本投资项目的最主要原则与观念。

“我们的投资逻辑永远都是要投出每一个细分赛道头部玩家,不管一家公司在科创板或创业板的估值、市盈率情况如何,我们都相信自己所投的项目有很大机会成为细分赛道的老大和老二。”孔令国信心满满地说。

![]()

结语:中国半导体产业发展的典型与动力

中国台湾半导体产业基因、国内早期半导体产业投资操盘手之一、上游供应链“中介商”……这些都是智东西在与孔令国深入交流过程中所感受到的关键词。

作为如今国内芯片投资盛宴背后的重要“操盘手”之一,和利资本在投资界名声赫赫的华登国际、红杉资本等老牌投资机构的光芒下,亦显得毫不逊色。

随着中国半导体产业的发展,国产替代的行业机会也越来越多,在产业加速发展、落地和成熟的过程中,投资行业无疑是其中关键的一股资本力量。

而和利资本作为中国半导体投资行业中的典型,在给更多创企带来成长动力的同时,也将为投资行业提供更多思考和借鉴的发展方向。

本文福利:推荐三篇半导体投资深度报告,全面盘点半导体设备、材料和存储芯片投资地图,可在公众号聊天栏回复关键词【半导体投资】获取。

(本文系网易新闻网易号特色内容激励计划签约账号【智东西】原创内容,未经账号授权,禁止随意转载。)

![]()