- git常用命令笔记

咩酱-小羊

git笔记

###用习惯了idea总是不记得git的一些常见命令,需要用到的时候总是担心旁边站了人~~~记个笔记@_@,告诉自己看笔记不丢人初始化初始化一个新的Git仓库gitinit配置配置用户信息gitconfig--globaluser.name"YourName"gitconfig--globaluser.email"

[email protected]"基本操作克隆远程仓库gitclone查看

- PHP环境搭建详细教程

好看资源平台

前端php

PHP是一个流行的服务器端脚本语言,广泛用于Web开发。为了使PHP能够在本地或服务器上运行,我们需要搭建一个合适的PHP环境。本教程将结合最新资料,介绍在不同操作系统上搭建PHP开发环境的多种方法,包括Windows、macOS和Linux系统的安装步骤,以及本地和Docker环境的配置。1.PHP环境搭建概述PHP环境的搭建主要分为以下几类:集成开发环境:例如XAMPP、WAMP、MAMP,这

- 四章-32-点要素的聚合

彩云飘过

本文基于腾讯课堂老胡的课《跟我学Openlayers--基础实例详解》做的学习笔记,使用的openlayers5.3.xapi。源码见1032.html,对应的官网示例https://openlayers.org/en/latest/examples/cluster.htmlhttps://openlayers.org/en/latest/examples/earthquake-clusters.

- 在Ubuntu中编译含有JSON的文件出现报错

芝麻糊76

Linuxkill_buglinuxubuntujson

在ubuntu中进行JSON相关学习的时候,我发现了一些小问题,决定与大家进行分享,减少踩坑时候出现不必要的时间耗费截取部分含有JSON部分的代码进行展示char*str="{\"title\":\"JSONExample\",\"author\":{\"name\":\"JohnDoe\",\"age\":35,\"isVerified\":true},\"tags\":[\"json\",\"

- 网络编程基础

记得开心一点啊

网络

目录♫什么是网络编程♫Socket套接字♪什么是Socket套接字♪数据报套接字♪流套接字♫数据报套接字通信模型♪数据报套接字通讯模型♪DatagramSocket♪DatagramPacket♪实现UDP的服务端代码♪实现UDP的客户端代码♫流套接字通信模型♪流套接字通讯模型♪ServerSocket♪Socket♪实现TCP的服务端代码♪实现TCP的客户端代码♫什么是网络编程网络编程,指网络上

- 博客网站制作教程

2401_85194651

javamaven

首先就是技术框架:后端:Java+SpringBoot数据库:MySQL前端:Vue.js数据库连接:JPA(JavaPersistenceAPI)1.项目结构blog-app/├──backend/│├──src/main/java/com/example/blogapp/││├──BlogApplication.java││├──config/│││└──DatabaseConfig.java

- LeetCode 53. Maximum Subarray

枯萎的海风

算法与OJC/C++leetcode

1.题目描述Findthecontiguoussubarraywithinanarray(containingatleastonenumber)whichhasthelargestsum.Forexample,giventhearray[−2,1,−3,4,−1,2,1,−5,4],thecontiguoussubarray[4,−1,2,1]hasthelargestsum=6.clicktos

- 【LeetCode】53. Maximum Subarray

墨染百城

LeetCodeleetcode

问题描述问题链接:https://leetcode.com/problems/maximum-subarray/#/descriptionFindthecontiguoussubarraywithinanarray(containingatleastonenumber)whichhasthelargestsum.Forexample,giventhearray[-2,1,-3,4,-1,2,1,-

- LeetCode 673. Number of Longest Increasing Subsequence (Java版; Meidum)

littlehaes

字符串动态规划算法leetcode数据结构

welcometomyblogLeetCode673.NumberofLongestIncreasingSubsequence(Java版;Meidum)题目描述Givenanunsortedarrayofintegers,findthenumberoflongestincreasingsubsequence.Example1:Input:[1,3,5,4,7]Output:2Explanatio

- Kubernetes 自定义控制器开发

IT回忆录

Kubeneteskubernetes

目录前言一、CRD二、创建数据库表(Mysql)二、控制器开发1.使用kubernetes的examplecontroller模板2.在controller.go中新增数据表监听方法3.修改tools工具生成资源对象结构体定义这里记录开发k8s控制器的一般方式,controller开发主要使用k8s提供的client-go库进行。前言Controller监听集群内部资源对象的变化,编辑资源对象(增

- PAT Advanced 1015. Reversible Primes (C语言实现)

OliverLew

我的PAT系列文章更新重心已移至Github,欢迎来看PAT题解的小伙伴请到GithubPages浏览最新内容。此处文章目前已更新至与GithubPages同步。欢迎star我的repo。题目Areversibleprimeinanynumbersystemisaprimewhose"reverse"inthatnumbersystemisalsoaprime.Forexampleinthedec

- tf.get_collection()

yalesaleng

此函数有两个参数,key和scope。Args:1.key:Thekeyforthecollection.Forexample,theGraphKeysclasscontainsmanystandardnamesforcollections.2.scope:(Optional.)Ifsupplied,theresultinglistisfilteredtoincludeonlyitemswhose

- SQLite的入门级项目学习记录(二)

深蓝海拓

SQLite学习笔记sqlite学习数据库

再补充一些基础知识:并行操作的问题1、可以多游标同时运行SQLite,对于同一个连接sqlite3.connect(db_file),可以同时创建多个游标,每个游标都是独立的,可以执行各自的SQL命令序列。importsqlite3#创建数据库连接conn=sqlite3.connect('example.db')#创建第一个游标cursor1=conn.cursor()cursor1.execu

- 大数据真实面试题---SQL

The博宇

大数据面试题——SQL大数据mysqlsql数据库bigdata

视频号数据分析组外包招聘笔试题时间限时45分钟完成。题目根据3张表表结构,写出具体求解的SQL代码(搞笑品类定义:视频分类或者视频创建者分类为“搞笑”)1、表创建语句:createtablet_user_video_action_d(dsint,user_idstring,video_idstring,action_typeint,`timestamp`bigint)rowformatdelimi

- 图片中的上采样,下采样和通道融合(up-sample, down-sample, channel confusion)

迪三

#图像处理_PyTorch计算机视觉深度学习人工智能

前言以conv2d为例(即图片),Pytorch中输入的数据格式为tensor,格式为:[N,C,W,H,W]第一维N.代表图片个数,类似一个batch里面有N张图片第二维C.代表通道数,在模型中输入如果为彩色,常用RGB三色图,那么就是3维,即C=3。如果是黑白的,即灰度图,那么只有一个通道,即C=1第三维H.代表图片的高度,H的数量是图片像素的列数第四维W.代表图片的宽度,W的数量是图片像素的

- CesiumJS+SuperMap3D.js混用实现可视域分析 S3M图层加载 裁剪区域绘制

SteveJi666

WebGLcesiumEarthSDKSuperMap3djavascript前端arcgis

版本简介:cesium:1.99;Supermap3D:SuperMapiClientJavaScript11i(2023);官方下载文档链家:SuperMap技术资源中心|为您提供全面的在线技术服务示例参考:support.supermap.com.cn:8090/webgl/Cesium/examples/webgl/examples.html#analysissupport.supermap

- ETCD 六 etcd总体架构

wanghaichao1234

etcdetcd架构数据库

etcd源码结构etcd项目代码的目录结构:包名用途apiprotobuf定义client/v3客户端sdkcontribraftexample实现etcdctl命令行客户端实现,用于网路的操作etcdutl命令行管理工具,直接操作etcd数据文件。hack基准测试、测试集群、k8s部署、分支管理、证书等pkg实用程序包的集合raftraft实现server.auth角色身份验证server.em

- OpenGL之基础纹理一

我的大好时光

先看下效果图:纹理效果图.pngDemo下载地址:点击下载一、像素图像的数据包装图像存储空间=图像width*图像height*每个像素的字节数ps:有一张RGB的图像(每个颜色通道8位),图像的宽度199个像素,每行需要存储多少空间?解:8位为一个字节,有三个颜色,所以一个RGB需要3个字节存储。199(width)*1(height)*3(字节)二、像素的存储方式/**@parampname:

- 面试题篇: 跨域问题如何处理(Java和Nginx处理方式)

guicai_guojia

javanginx开发语言

1.服务器端解决方案最常见的解决方案是在服务器端配置CORS头。服务器需要在响应中添加适当的Access-Control-Allow-头来允许跨域请求。1.1NGINX配置在NGINX配置中,你可以通过add_header指令来设置CORS头。配置示例:server{ listen80; server_nameapi.example.com; location/{ proxy_pass

- CesiumJS+SuperMap3D.js混用实现通视分析

SteveJi666

WebGLcesiumEarthSDKSuperMap3djavascript前端arcgis

版本简介:cesium:1.99;Supermap3D:SuperMapiClientJavaScript11i(2023);官方下载文档链家:SuperMap技术资源中心|为您提供全面的在线技术服务示例参考:support.supermap.com.cn:8090/webgl/Cesium/examples/webgl/examples.html#analysissupport.supermap

- CSS中如何实现鼠标悬停效果?

神明木佑

css前端

在CSS中,您可以使用:hover伪类来实现鼠标悬停效果。:hover伪类会在用户将鼠标悬停在选择器所匹配的元素上时应用指定的样式。下面是一个简单的例子,展示了如何在鼠标悬停时改变文本颜色和背景颜色:MouseHoverExample.hover-effect{color:black;background-color:white;padding:10px;text-align:center;}.h

- prometheus中step或resolution的含义

iceman1952

prometheus

prometheus官方文档对resolution的解释真是语焉不详,只有下面寥寥几句话Queryingexamples|PrometheusSubqueryReturnthe5-minuterateofthehttp_requests_totalmetricforthepast30minutes,witharesolutionof1minute.rate(http_requests_total[

- PostgreSQL | 生成UUID 报错:HINT: No function matches the given name and argument types

慌途L

PostgreSQLpostgresqluuiduuid_generategen_random_uuid

在PG数据库上新建表结构:CREATETABLE"public"."t_test"("guid"uuidNOTNULLDEFAULTuuid_generate_v4(),"data"jsonb,"create_time"timestamptz(6)DEFAULTnow(),CONSTRAINT"test_pkey"PRIMARYKEY("guid"));报错:ERROR:functionuuid_

- Open3D 使用RANSAC分割平面

今夕是何年,

单目+双目计算机视觉

目录1,概述2,拟合平面3,实现过程4,主要函数:defsegment_plane(self,distance_threshold,ransac_n,num_iterations):'''5,代码实现6,结果展示1,概述随机抽样一致性算法QRANSAC(Randomsampleconsensus)是一种迭代的方法来从一系列包含有离异值的数据中计算数学模型参数的方法。RANSAC算法本质上由两步组成

- Python进阶之Openpyxl详解

夏天Aileft

Pythonpython开发语言openpyxl

✨前言openpyxl是一个用于读取和编辑Excel文件(即.xlsx格式文件)的Python库。以下是openpyxl的详细介绍及常见操作示例✨安装在使用openpyxl之前,需要先安装它。可以通过以下命令安装:pipinstallopenpyxl✨加载工作簿#加载已经存在的工作簿wb=openpyxl.load_workbook('example.xlsx')#创建一个新的工作簿wb=open

- shell 笔记_s1=abc,s2=def,[-z‘‘‘]&;&;echo‘$s1‘ echo‘$s2‘的输出是什么

2024云技术

运维linux面试

最全的Linux教程,Linux从入门到精通======================linux从入门到精通(第2版)Linux系统移植Linux驱动开发入门与实战LINUX系统移植第2版Linux开源网络全栈详解从DPDK到OpenFlow第一份《Linux从入门到精通》466页====================内容简介====本书是获得了很多读者好评的Linux经典畅销书**《Linu

- 七月宁乡诗花九朵

周柯楠

七月宁乡诗花九朵NinePoeticFlowersinJulyatNingxiang中文|白鹤清泉(BaiheQingquan)英译|周柯楠(ZhouKenan)1)萤火虫Firefly夏天的夜晚你们都提着一盏灯照亮自己无视黑暗OnsummernightsYouallcarryalampToilluminateyourselfandignorethedarkness我的眼睛跟着你们起舞东瞧瞧西逛逛

- react中如何获取并使用usestate声明的变量的值

小华0000

react.jsjavascript前端

1.函数式更新当需要根据当前状态来更新状态时,可以使用函数式更新。setState(在类组件中)和setCount(在useState中)都可以接受一个函数作为参数,这个函数接收当前的状态作为参数,并返回新的状态。functionExampleComponent(){const[count,setCount]=useState(0);//使用函数式更新functionhandleClick(){s

- Python最全的股票数据API接口

w_traveler

python开发语言大数据

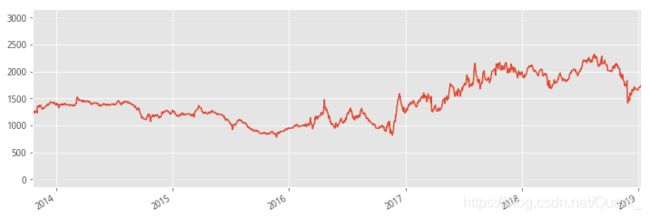

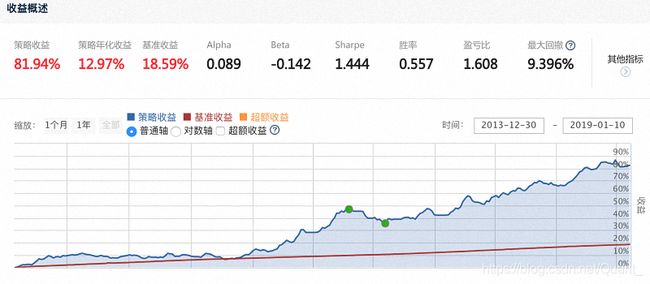

python最全的股票数据API接口使用python是一种有效的方式来获取高频股票数据,以便进行股票行情数据分析和量化交易。python是一种广泛应用于金融数据领域的编程语言,可用于与股票数据API接口进行交互。通过调用股票数据API接口,我们可以获取实时的股票数据,包括tick数据和k线历史数据。tick数据提供了每次交易的详细信息,而k线历史数据则提供了一段时间内港股、美股、A股、沪深行情数据

- Python——爬虫

星和月

python

当编写一个Python爬虫时,你可以使用BeautifulSoup库来解析网页内容,使用requests库来获取网页的HTML代码。下面是一个简单的示例,演示了如何获取并解析网页内容:importrequestsfrombs4importBeautifulSoup#发送HTTP请求获取网页内容url='https://www.example.com'#要爬取的网页的URLresponse=requ

- 分享100个最新免费的高匿HTTP代理IP

mcj8089

代理IP代理服务器匿名代理免费代理IP最新代理IP

推荐两个代理IP网站:

1. 全网代理IP:http://proxy.goubanjia.com/

2. 敲代码免费IP:http://ip.qiaodm.com/

120.198.243.130:80,中国/广东省

58.251.78.71:8088,中国/广东省

183.207.228.22:83,中国/

- mysql高级特性之数据分区

annan211

java数据结构mongodb分区mysql

mysql高级特性

1 以存储引擎的角度分析,分区表和物理表没有区别。是按照一定的规则将数据分别存储的逻辑设计。器底层是由多个物理字表组成。

2 分区的原理

分区表由多个相关的底层表实现,这些底层表也是由句柄对象表示,所以我们可以直接访问各个分区。存储引擎管理分区的各个底层

表和管理普通表一样(所有底层表都必须使用相同的存储引擎),分区表的索引只是

- JS采用正则表达式简单获取URL地址栏参数

chiangfai

js地址栏参数获取

GetUrlParam:function GetUrlParam(param){

var reg = new RegExp("(^|&)"+ param +"=([^&]*)(&|$)");

var r = window.location.search.substr(1).match(reg);

if(r!=null

- 怎样将数据表拷贝到powerdesigner (本地数据库表)

Array_06

powerDesigner

==================================================

1、打开PowerDesigner12,在菜单中按照如下方式进行操作

file->Reverse Engineer->DataBase

点击后,弹出 New Physical Data Model 的对话框

2、在General选项卡中

Model name:模板名字,自

- logbackのhelloworld

飞翔的马甲

日志logback

一、概述

1.日志是啥?

当我是个逗比的时候我是这么理解的:log.debug()代替了system.out.print();

当我项目工作时,以为是一堆得.log文件。

这两天项目发布新版本,比较轻松,决定好好地研究下日志以及logback。

传送门1:日志的作用与方法:

http://www.infoq.com/cn/articles/why-and-how-log

上面的作

- 新浪微博爬虫模拟登陆

随意而生

新浪微博

转载自:http://hi.baidu.com/erliang20088/item/251db4b040b8ce58ba0e1235

近来由于毕设需要,重新修改了新浪微博爬虫废了不少劲,希望下边的总结能够帮助后来的同学们。

现行版的模拟登陆与以前相比,最大的改动在于cookie获取时候的模拟url的请求

- synchronized

香水浓

javathread

Java语言的关键字,可用来给对象和方法或者代码块加锁,当它锁定一个方法或者一个代码块的时候,同一时刻最多只有一个线程执行这段代码。当两个并发线程访问同一个对象object中的这个加锁同步代码块时,一个时间内只能有一个线程得到执行。另一个线程必须等待当前线程执行完这个代码块以后才能执行该代码块。然而,当一个线程访问object的一个加锁代码块时,另一个线程仍然

- maven 简单实用教程

AdyZhang

maven

1. Maven介绍 1.1. 简介 java编写的用于构建系统的自动化工具。目前版本是2.0.9,注意maven2和maven1有很大区别,阅读第三方文档时需要区分版本。 1.2. Maven资源 见官方网站;The 5 minute test,官方简易入门文档;Getting Started Tutorial,官方入门文档;Build Coo

- Android 通过 intent传值获得null

aijuans

android

我在通过intent 获得传递兑现过的时候报错,空指针,我是getMap方法进行传值,代码如下 1 2 3 4 5 6 7 8 9

public

void

getMap(View view){

Intent i =

- apache 做代理 报如下错误:The proxy server received an invalid response from an upstream

baalwolf

response

网站配置是apache+tomcat,tomcat没有报错,apache报错是:

The proxy server received an invalid response from an upstream server. The proxy server could not handle the request GET /. Reason: Error reading fr

- Tomcat6 内存和线程配置

BigBird2012

tomcat6

1、修改启动时内存参数、并指定JVM时区 (在windows server 2008 下时间少了8个小时)

在Tomcat上运行j2ee项目代码时,经常会出现内存溢出的情况,解决办法是在系统参数中增加系统参数:

window下, 在catalina.bat最前面

set JAVA_OPTS=-XX:PermSize=64M -XX:MaxPermSize=128m -Xms5

- Karam与TDD

bijian1013

KaramTDD

一.TDD

测试驱动开发(Test-Driven Development,TDD)是一种敏捷(AGILE)开发方法论,它把开发流程倒转了过来,在进行代码实现之前,首先保证编写测试用例,从而用测试来驱动开发(而不是把测试作为一项验证工具来使用)。

TDD的原则很简单:

a.只有当某个

- [Zookeeper学习笔记之七]Zookeeper源代码分析之Zookeeper.States

bit1129

zookeeper

public enum States {

CONNECTING, //Zookeeper服务器不可用,客户端处于尝试链接状态

ASSOCIATING, //???

CONNECTED, //链接建立,可以与Zookeeper服务器正常通信

CONNECTEDREADONLY, //处于只读状态的链接状态,只读模式可以在

- 【Scala十四】Scala核心八:闭包

bit1129

scala

Free variable A free variable of an expression is a variable that’s used inside the expression but not defined inside the expression. For instance, in the function literal expression (x: Int) => (x

- android发送json并解析返回json

ronin47

android

package com.http.test;

import org.apache.http.HttpResponse;

import org.apache.http.HttpStatus;

import org.apache.http.client.HttpClient;

import org.apache.http.client.methods.HttpGet;

import

- 一份IT实习生的总结

brotherlamp

PHPphp资料php教程php培训php视频

今天突然发现在不知不觉中自己已经实习了 3 个月了,现在可能不算是真正意义上的实习吧,因为现在自己才大三,在这边撸代码的同时还要考虑到学校的功课跟期末考试。让我震惊的是,我完全想不到在这 3 个月里我到底学到了什么,这是一件多么悲催的事情啊。同时我对我应该 get 到什么新技能也很迷茫。所以今晚还是总结下把,让自己在接下来的实习生活有更加明确的方向。最后感谢工作室给我们几个人这个机会让我们提前出来

- 据说是2012年10月人人网校招的一道笔试题-给出一个重物重量为X,另外提供的小砝码重量分别为1,3,9。。。3^N。 将重物放到天平左侧,问在两边如何添加砝码

bylijinnan

java

public class ScalesBalance {

/**

* 题目:

* 给出一个重物重量为X,另外提供的小砝码重量分别为1,3,9。。。3^N。 (假设N无限大,但一种重量的砝码只有一个)

* 将重物放到天平左侧,问在两边如何添加砝码使两边平衡

*

* 分析:

* 三进制

* 我们约定括号表示里面的数是三进制,例如 47=(1202

- dom4j最常用最简单的方法

chiangfai

dom4j

要使用dom4j读写XML文档,需要先下载dom4j包,dom4j官方网站在 http://www.dom4j.org/目前最新dom4j包下载地址:http://nchc.dl.sourceforge.net/sourceforge/dom4j/dom4j-1.6.1.zip

解开后有两个包,仅操作XML文档的话把dom4j-1.6.1.jar加入工程就可以了,如果需要使用XPath的话还需要

- 简单HBase笔记

chenchao051

hbase

一、Client-side write buffer 客户端缓存请求 描述:可以缓存客户端的请求,以此来减少RPC的次数,但是缓存只是被存在一个ArrayList中,所以多线程访问时不安全的。 可以使用getWriteBuffer()方法来取得客户端缓存中的数据。 默认关闭。 二、Scan的Caching 描述: next( )方法请求一行就要使用一次RPC,即使

- mysqldump导出时出现when doing LOCK TABLES

daizj

mysqlmysqdump导数据

执行 mysqldump -uxxx -pxxx -hxxx -Pxxxx database tablename > tablename.sql

导出表时,会报

mysqldump: Got error: 1044: Access denied for user 'xxx'@'xxx' to database 'xxx' when doing LOCK TABLES

解决

- CSS渲染原理

dcj3sjt126com

Web

从事Web前端开发的人都与CSS打交道很多,有的人也许不知道css是怎么去工作的,写出来的css浏览器是怎么样去解析的呢?当这个成为我们提高css水平的一个瓶颈时,是否应该多了解一下呢?

一、浏览器的发展与CSS

- 《阿甘正传》台词

dcj3sjt126com

Part Ⅰ:

《阿甘正传》Forrest Gump经典中英文对白

Forrest: Hello! My names Forrest. Forrest Gump. You wanna Chocolate? I could eat about a million and a half othese. My momma always said life was like a box ochocol

- Java处理JSON

dyy_gusi

json

Json在数据传输中很好用,原因是JSON 比 XML 更小、更快,更易解析。

在Java程序中,如何使用处理JSON,现在有很多工具可以处理,比较流行常用的是google的gson和alibaba的fastjson,具体使用如下:

1、读取json然后处理

class ReadJSON

{

public static void main(String[] args)

- win7下nginx和php的配置

geeksun

nginx

1. 安装包准备

nginx : 从nginx.org下载nginx-1.8.0.zip

php: 从php.net下载php-5.6.10-Win32-VC11-x64.zip, php是免安装文件。

RunHiddenConsole: 用于隐藏命令行窗口

2. 配置

# java用8080端口做应用服务器,nginx反向代理到这个端口即可

p

- 基于2.8版本redis配置文件中文解释

hongtoushizi

redis

转载自: http://wangwei007.blog.51cto.com/68019/1548167

在Redis中直接启动redis-server服务时, 采用的是默认的配置文件。采用redis-server xxx.conf 这样的方式可以按照指定的配置文件来运行Redis服务。下面是Redis2.8.9的配置文

- 第五章 常用Lua开发库3-模板渲染

jinnianshilongnian

nginxlua

动态web网页开发是Web开发中一个常见的场景,比如像京东商品详情页,其页面逻辑是非常复杂的,需要使用模板技术来实现。而Lua中也有许多模板引擎,如目前我在使用的lua-resty-template,可以渲染很复杂的页面,借助LuaJIT其性能也是可以接受的。

如果学习过JavaEE中的servlet和JSP的话,应该知道JSP模板最终会被翻译成Servlet来执行;而lua-r

- JZSearch大数据搜索引擎

颠覆者

JavaScript

系统简介:

大数据的特点有四个层面:第一,数据体量巨大。从TB级别,跃升到PB级别;第二,数据类型繁多。网络日志、视频、图片、地理位置信息等等。第三,价值密度低。以视频为例,连续不间断监控过程中,可能有用的数据仅仅有一两秒。第四,处理速度快。最后这一点也是和传统的数据挖掘技术有着本质的不同。业界将其归纳为4个“V”——Volume,Variety,Value,Velocity。大数据搜索引

- 10招让你成为杰出的Java程序员

pda158

java编程框架

如果你是一个热衷于技术的

Java 程序员, 那么下面的 10 个要点可以让你在众多 Java 开发人员中脱颖而出。

1. 拥有扎实的基础和深刻理解 OO 原则 对于 Java 程序员,深刻理解 Object Oriented Programming(面向对象编程)这一概念是必须的。没有 OOPS 的坚实基础,就领会不了像 Java 这些面向对象编程语言

- tomcat之oracle连接池配置

小网客

oracle

tomcat版本7.0

配置oracle连接池方式:

修改tomcat的server.xml配置文件:

<GlobalNamingResources>

<Resource name="utermdatasource" auth="Container"

type="javax.sql.DataSou

- Oracle 分页算法汇总

vipbooks

oraclesql算法.net

这是我找到的一些关于Oracle分页的算法,大家那里还有没有其他好的算法没?我们大家一起分享一下!

-- Oracle 分页算法一

select * from (

select page.*,rownum rn from (select * from help) page

-- 20 = (currentPag