抱团股会一直涨?无脑执行大小盘轮动策略,轻松跑赢指数5倍【附Python代码】

引言:

邢不行的系列帖子“量化小讲堂”,通过实际案例教初学者使用python进行量化投资,了解行业研究方向,希望能对大家有帮助。

前言:

巴蛇吞象,扬州跨鹤。人性之贪婪,逝者如此,来者亦然。

王朝兴衰,人生起落。周期之更替,顺之则昌,逆之则亡。

金融市场变化万千,唯独人性与周期,始终如一。

智者善以不变应万变,量化策略亦是如此。从不变的人性和周期入手构建策略,就能经得起市场考验。

本文就从周期角度介绍一个简单有效、拓展性强的量化策略。

策略结果

01

股灾性牛市

如果你最近(2021年1月末)有关注股市,一定会知道这个奇怪现象:

上证指数从2019年1月的2440点至今已经涨到3500点左右,涨幅高达43%。

但是很多个股反而跌破了指数在2440点时的价格:

这段时间内,虽然大部分个股在下跌,但少部分大市值蓝筹股在上涨,它们在指数中权重较大,所以带动指数一起上涨。

大盘涨得飞起,个股却跌得要死,大家称之为股灾性牛市。

1

小市值策略

不过别看最近大市值的股票涨得好,就以为大市值股票一直很好。A股前十几年可是小市值股票的天下。

我在2016年写过一篇文章:《10年翻400倍的策略》(内含代码)。

该策略收益夸张,但却不含任何水分。原理也非常简单:每周选取市值最小的30只股票,持有一周,如此每周循环。

如果从2007年起按照该策略交易,在2020年最高能翻600多倍,虽然最近回撤不少,但净值依旧有400多。

有的同学觉得最近回撤那么多以及注册制的出台,策略已经失效了。

但是市场没有永远的优和差,有的只是不断往复的周期。看看几百年历史的美国市场就知道了。

2

“漂亮50”惨案

从美股百年的历史来看,小市值股票一直是涨得更多的,在学术界也有理论解释。

但市场风格总会轮动

。在1960年末到1970年初的十年间,整个美国股市只有市值最大的50只股票在上涨,历史上称为“漂亮50”行情。

当时大家都在抱团买入大市值的蓝筹股,比如:可口可乐、迪士尼、麦当劳、运通等。这和A股当前的状况很像,只不过美国人买的是可乐,我们换成了茅台。

“漂亮50”会一直独领风骚吗?世事无常,在1972年至1974年间,这些大型蓝筹股开始集体下跌。

“漂亮50”从高点下跌百分比

其中迪士尼跌幅高达80%,跌幅最小的麦当劳也有67%。而同期标普500只跌了37%。

所以大家千万不要觉得基金抱团的大市值蓝筹股,有“护城河”就会只涨不跌。

天下大势,分久必合合久必分。股票市场也一样,一个风格涨久必跌,跌久必涨,都是周期而已。

作为投资者,我们不能一根筋只买大市值或小市值,更好的方法是学会如何在它们之间轮动。不论周期如何波动,只要我们一直风口潮头就行。

下面就和大家分享一个在大小盘之间轮动的量化策略。

02

大小盘风格轮动

为了方便研究和理解,本文将用大盘指数来代表大市值股票,小盘指数来代表小市值股票。

本文以沪深300作为大盘指数,它由A股市值最大的300只股票组成,占总市值的55.9%,妥妥的大市值核心资产。

小盘指数我们选择创业板指数,它由创业板中的100只股票组成,占总市值的9.5%。

1

策略来自市场经验

当你长期泡在市场中,总能觉得自己发现一些了规律。比如我自己就注意到,市场走势存在延续性。

举例来说,上图中2010年9月28日至30日期间,大盘前一个月涨幅优于小盘,次日依旧优于小盘,延续了之前的表现。

同理,2010年11月17日至19日期间,小盘前一个月涨幅优于大盘,次日依旧优于大盘,也延续了之前的表现。

也就是说市场存在惯性。前期涨得多的指数,后期也大概率会涨得多。

当然这只是我肉眼观察到的现象,不一定普适。但不妨碍我尝试着基于此构建一个量化策略。

其实很多量化策略就来自这些实盘经验。把这些经验数量化、规则化形成一套严谨的买卖逻辑,就能构建一个完整的量化策略。

2

风格轮动策略

根据市场惯性经验,我们构建如下量化策略:

1. 交易对象:沪深300、创业板指数的ETF,前者代表大市值,后者代表小市值。

2. 筛选条件:用最近N日的涨跌幅,作为筛选条件(默认N=20,即大约为最近一个月)。

3. 风格轮动:每日根据条件,选择涨幅大的指数持有。

来举个例子讲解策略细节。

2010年9月28日开始运行策略。收盘后发现沪深300最近20天涨幅为1.08%,优于创业板。那就在次日开盘时买入沪深300的ETF。

指数无法直接交易,用ETF代替。我在之前的文章《一念之差,少赚一百万》中介绍过几种投资指数的方法。

次日(9月29日)收盘前,发现沪深300的涨幅依旧占优势,那就维持沪深300的仓位不变。

时间来到11月9日,收盘前发现创业板前月的表现首次超过沪深300。我们就在当日收盘时卖掉之前持有的沪深300ETF,然后在次日开盘时买入创业板ETF。

之后都按照这样的方法,每天收盘前计算大小盘指数前20天的涨跌幅,并在下日持有表现好的。

这样我们就把之前关于市场的经验转换成了一个明确买点、卖点,可无脑执行的量化策略。

3

策略回测

那这个策略能赚钱吗?

很多时候经验是不可靠的。人脑不够精确,又会带上主观偏差,只看想看到的东西。

想要知道这个根据经验总结出来的策略是否有效,最好的方法,就是用历史数据和Python代码来验证这个策略,看看在历史上这个策略的表现。

运行代码后得到结果:

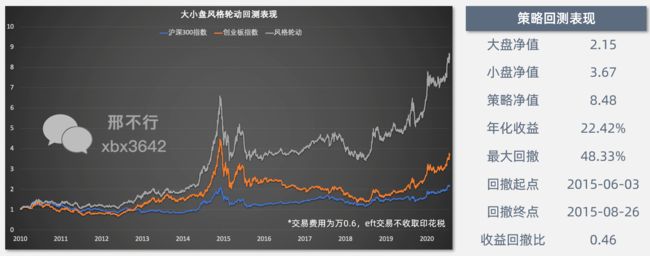

回测时间从创业板指数诞生的2010年开始,至2021年1月。在扣除手续费后,策略翻了8.48倍,年化收益22.42%,远超同期大盘(2.15倍)和小盘(3.67倍)的表现。

但美中不足的是,该策略的最大回撤高达48.33%,很多人在实盘中无法接受这么大的回撤,所以需要进行优化。

03

策略优化

1

策略分析

目前策略在收益上的表现已经不错了,所以我们主要针对最大回撤进行优化。

想要降低回撤,最好的办法就是回到最大回撤发生的时间,2015年6月3日至8月26日,看看当时的市场发生了什么。

当时恰逢15年股灾,沪深300和创业板指数都处于下跌状态,市场整体处于深度熊市。

我们在这段时间内挑了几天比较典型的持仓:

6月26日小盘相对跌的少,持有大盘,5日后亏损5.26%

7月28日小盘相对跌的少,持有小盘,5日后亏损1.42%

不难发现,在市场整体下跌时,策略只是在大小盘之间选择跌得少的买入。即使两者中选对了,也仍然是跌。

当市场处于明显熊市,再傻傻的按照策略操作,最多只能让我们少亏,这明显是不对的。

2

策略优化

据此,我们尝试对策略做优化。

当两个指数近20天都下跌时,我们认为市场处于熊市,所以第二天直接空仓。

新的策略能否达到预期?光凭脑子yy和嘴说是没用的。还是要利用Python和数据进行验证,代码如下:

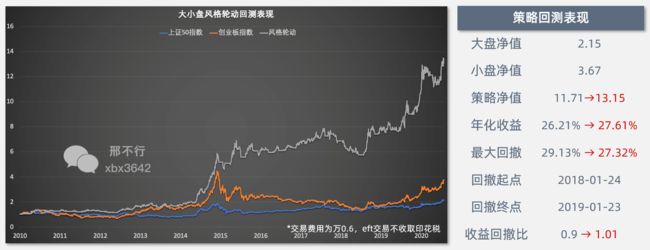

只需新增三行代码就能达到想要的效果。新策略的结果如下:

蓝线:沪深300 橙线:创业板指数 灰线:风格轮动

不仅最大回撤按照预期的从48.33%下降到29.13%,净值也从8.48提升到了11.71。

最大回撤的时间段从2015年变为了2018年,如果你想继续优化策略,可以去看看当时发生了什么,能不能总结出原因?

总的来说,这次优化还是很成功的,改进后的策略在风险和收益上的表现都有所提升。

3

进一步优化

此外再给大家提供一些优化思路 -- 修改策略的变量。

之前的策略用沪深300、创业板指数。但代表大盘的指数还有上证50、上证综指等等。小盘指数也可选择中证500或者中证1000。

与此同时,20日涨跌幅这个筛选条件,可以变成其他日涨跌幅,比如10日、30日、40日等。

这些改变在代码中只要改几个变量就能实现。这里我们仅将大盘指数从沪深300变为上证50,其余不变,看看策略表现如何。

蓝线:沪深300 橙线:创业板指数 灰线:风格轮动

策略的年化收益率从26.21%提升到了27.61%,最大回撤也下降了2%,收益进一步提升,风险也进一步下降。

04

其他方法

本文介绍了在两个指数之间进行轮动的量化策略。

如果我们的思路再开阔一点,其实可以将轮动的对象从指数变为其他东西。

比如在两个自己喜欢的股票之间轮动,在白酒和券商之间轮动,在比特币和以太坊轮动...

我可以提前透露一下,这个策略在BTC和ETH之间轮动的收益非常爆炸,本文点击“在看”超过100,我就公布策略结果。

其实思路还可以进一步放开。我们甚至可以跳出轮动这个框架,尝试更专业的玩法 -- 构建股指期货多空。

关于什么是股指期货,大家可以看我之前的文章《一念之差,少赚100万》。运用股指期货我们可以做多优势指数,做空劣势指数。

股指期货多空组合

这样我们的收益就完全取决于两个指数之间的差异,整体的资金曲线也会和大盘都是无关。由于策略比较复杂,本期篇幅有限就不展开了。

关于本文如果还有其它不明白的地方,可以加我微信xbx3642沟通。