浅析 DeFi 创新发展简史 | Oasis 大使培训 DeFi 系列第一期

2021 年 8 月 19 日 20:00,Oasis 开展了大使培训系列活动 - DeFi 专题第一期:DEX 去中心化交易所。

本次培训中,Oasis 中国社区技术顾问 Vic 作为主讲人,从 AMM 机制说起,为大家带来 DeFi 生态的精彩分享。15 名优秀大使参与其中,积极提问并参与互动的 3 位大使获得了 500 ROSE 奖励。

1. DeFi 崛起

DeFi 爆发于去年夏天,一年多的发展时间里,这个赛道又衍生出非常多细分领域,今天我们就先从 Dex 讲起,开始 DeFi 的学习之旅。

DeFi 是部署在区块链上的一个智能合约,也是一个金融应用。DeFi 把传统金融的一些玩法搬到了区块链上,又利用区块链公开透明的特质,成立了一个又一个应用。

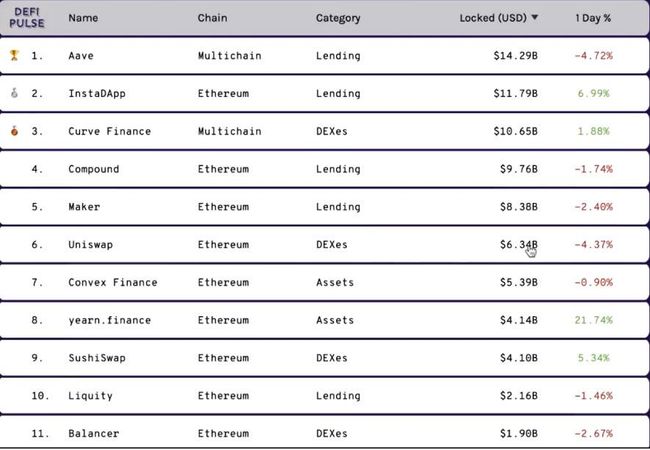

目前 DeFi 锁仓量已经达到了 790 亿美金,在峰值的时候他达到过近 1000 亿美金,这个数值相当可观。

在 DeFi 发展历程中,首先是去中心化交易所的崛起。

2.Uniswap:创新 AMM 做市商

我们之前可能都有所耳闻,传统交易都是我拿着钱,或者是我拿着货物去到一个市场,然后我们根据做市场给出来的价格进行交易,这里面有买方有卖方,还需要一个市场,然后市场是提供交易撮合。

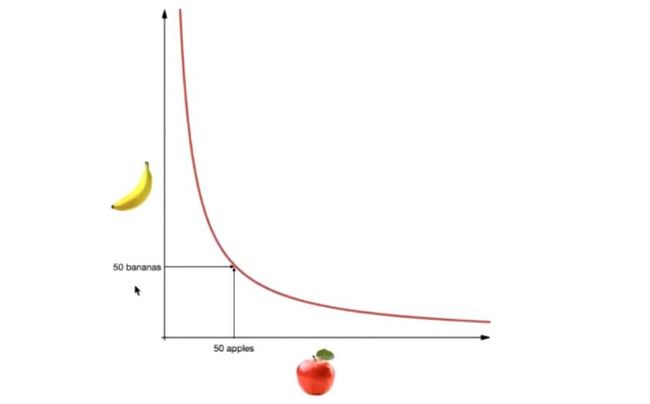

但是区块链有一个比较大的创新,就是它开发了一个做市机器人,这个机器人会按照一个算法函数,也就是说「x×y=k」这个函数来进行:

x 是一种货物,y 也是一种货物,你可以把它想象成两种代币,然后它们会有一个比较恒定的值,就是 k,它的这个数值是完全不变的,一直会遵循这个反比例函数。

Uniswap 是最开始使用这个算法的去中心化交易所,然后这个模式也叫自动做市商。

举个例子:

这个池子里面有 50 个苹果和 50 个香蕉,一个香蕉可以换一个苹果。我们类比苹果 x=50,香蕉 y=50,此时 k 值是恒定的,即 x×y=k=2500,这条函数会一直沿着它的曲线波动,香蕉和苹果的价格也会随着这个曲线波动。

这个池子没有任何定价的功能,它只有确定数量的功能。

但是,对于一个多变的市场而言,苹果和香蕉的数量不可能永远保持恒定,当苹果和香蕉的比例发生一定变化时,比如苹果多了,那么香蕉数量就会变少,那么与此同时香蕉的价格就会上升,而苹果的价格会下降。

基于此逻辑,我们不难发现一些问题:

香蕉的价格和苹果的价格永远是 1:1,这是最理想的状态,因为这个时候价格波动小。

但面对极端市场情况时,比如苹果无限多,香蕉数量就无限接近于 0 的,那么它的价格就会变成无限大。

另一方面,如果当这个池子的深度非常非常浅,比如只有 10 个香蕉、10 个苹果,那么如果有人来买走一个香蕉,那么就会造成这个池子里面香蕉和苹果数量的波动,而数量的波动又会导致价格的波动,进而导致整个经济模型的崩溃。

所以仅靠「x×y=k」这个模型是不行的,因为它没法保证整个交易处在一个稳定的状态,所以它需要引入第三者,也就是流动性提供者。

流动性提供者会按照函数曲线上某一个点提供的流动性,然后它就会按照这个点来等比例的添加到相同的香蕉以及相同的苹果,就是香蕉和苹果的数量要是相同的,以此来扩充整个池子的一个深度,让苹果和香蕉的数量获得就是变得越来越多,从而保证这个池子里面的一些小额交易都会在这条函数曲线的一个切线上波动。

如此一来,价格就有了一个非常大的调控作用,所以流动性提供者就是来将自己已有的香蕉和苹果来投入这个市场里面。

但是这里面会有一个问题:

这些流动性提供者为什么要来这里面来提供流动性?

Uniswap 的做法是给流动性提供者一个非常简单的盈利模型,就是你可以享受到整个交易池子里面 0.3% 的交易手续费,从而鼓励流动性提供者将自己闲置的苹果和香蕉来囤到这个池子里面,以此来获得更多的收益。

所以流动性提供者保证了整个池子的一个稳定性,而确保了价格在一定的波动区间内进行波动,不会造成这个池子有一个系统性的崩塌风险。

以上就是 Uniswap 一个简单的逻辑以及它的一个算法。

另外一种方式就是流动性挖矿,他们会将自己的代币按照一定的比例来提供给提供流动性的人,比如说现在有 100 个香蕉和 100 个苹果,可能占到整个流动性池子里面的 1%,那么这个时候就可能享受到整个流动性挖矿,比如说会空投 1 万个,那么我可能就会占有 1% 的一个收益。

这个时候提供流动性,不仅可以享受交易的费用,还能够享受到这个池子里面空投代币的收益。

我们可以在 Defipulse 平台上看到 Uniswap 的锁仓量,现在已经有了 63 亿多美金,这只是在以太坊链上,在其他链上可能还会有更多。

这就是最初版的一个简单的交易模型,就是通过「x×y=k」这个算法来让大家来进行相关的一些操作,然后又因为有有这个算法,然后需要大家来提供流动性,来给流动性提供者提供了一个非常广阔的空间来获得收益。

3.滑点和无常损失

要注意的一点就是所有的项目都在重视它池子的深度,那么这也就意味着如果这个池子深度比较浅,你可能大额买单进去,你会有一个非常大的损失。

例如:

市场上有 100 个苹果,然后本来是 1 个苹果一块钱,但你有 150 块钱,你想买 150 个苹果,那么很明显你是买不进去的。

这个时候你只会买高苹果,相当于 1 块 5 买了一个,这个情况叫做有滑点。

滑点就是在大额交易的时候,你是可能会拉高整个池子的一个价格,会拉高整个产品的一个单价,所以滑点对于我们来说是一种损失。

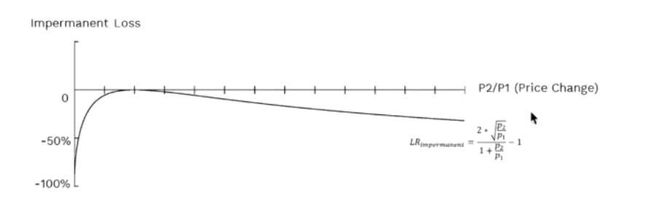

再者就是一种无偿损失的一个概念:

无偿损失是对于流动性提供者来说的一个专有的损失,只有提供流动性你才会有这个损失:

当你希望在苹果和香蕉的池子里面做流动性提供者时,需要提供等比例的香蕉和苹果,那么你的香蕉和苹果最开始的时候可能是用比特币换的。

当持有比特币的时候,承担的风险只是比特币上涨 / 下跌的风险,但是当你把比特币换成了香蕉和苹果的时候,你要同时承担香蕉和苹果两者下跌的风险。

如果把比特币换成了苹果和香蕉,无论是香蕉还是苹果涨的时候,这个池子里面的供求关系都会被外面的套利者扳平。

如果香蕉涨价,池子里面的价格会涨,池子里面的数量会少,但是它外面的价格没有办法调控,所以就会有一个套利者的一个模型来其中进行一个套利,它就会把香蕉的这个价格跟外面的进行一个扳平,所以池子里面损失的这部分钱其实就是流动性提供者损失的钱。

当你做为流动性提供者的时候,你享受的权益是这 0.3% 的手续费,以及一些项目给你的流动性挖矿的一些 Token 奖励。那么你承担的风险就是流动,就是你的无偿损失。

当这两种 Token 看跌或者涨的时候,你都是在其中要买单的。然后这个是下跌的一个收益图:

当一个池子里面的某一种商品价格急剧下跌的时候,这个时候就会导致整个池子有一种系统性风险,那么这个时候这个池子就比较危险,很多土狗项目都是这样子,当价格被拉上去了以后又迅速砸盘,迅速砸盘以后,整个池子里面的流动性提供者的收益将会锐减,锐减之后大家可能就都不会玩了,所以整个池子流动性也低了,深度也低了,所以就导致大家就是都拜拜了。

4.Curve:降低流动性提供者风险

大家都发现无偿损失如果不解决的话,对于流动性提供者来说是非常麻烦的,因为流动性提供者获得的收益跟他要承担的风险其实是差不多的。

为了降低流动性提供者的风险,大家对整个池子进行了好几次改革,那么最有趣的便是 Curve 这个项目。

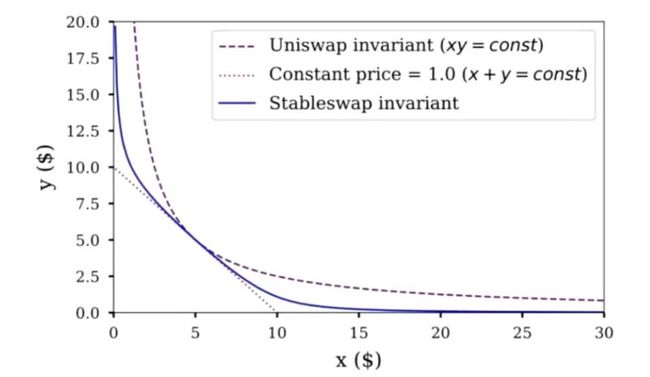

Curve 这个项目是一个稳定币交易的一个项目,也就是将其中的一些部分做了一个曲线优化。

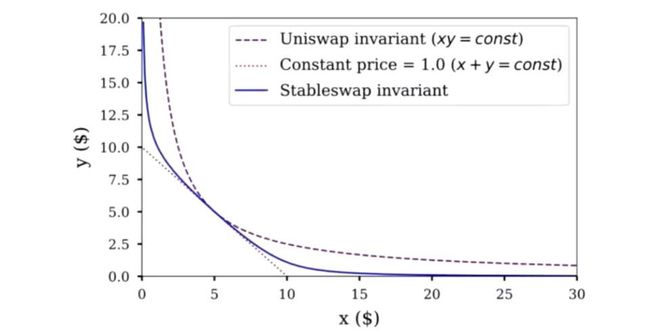

我们可以想象 Curve 的一个曲线,原本的曲线是「x×y=k」,当在「x×y=k」的时候,有一条切线与这条反比例函数存在一个切点,Curve 通过将反比函数和一次函数结合,让切线变得非常长,那么这个时候的滑点就特别低,非常有利于进行一些稳定币类的大额交易。

Curve 这个项目是对于曲线的一种优化,降低了滑点和无偿损失,这是 Curve 的一个创新

5. Balance:独创池子概念

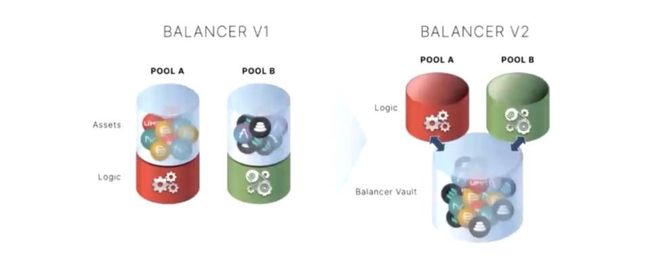

在改善模型创新方面,我们第二个要介绍的项目叫 Balance,它创独创了一个池子的概念,就是可以将两种代币不是按照 5/5 比例,而是可以按照任意比例分,有的可以甚至可以按照 2/8 比例,也就是可以 20% 以太坊、80% 的稳定币来加入到整个协议里面提供流动性,并且收益也不低。

所有的代币都在一个池子里面,这样子对于合约来说,只需要从池子里面提出来的时候来交易一笔要交易的合约,这样就能节省非常多的 Gas。

Curve 和 Balance 这两个项目是在最初版的 AMM 交易机制出来之后的两个比较大的创新。

6. Uniswap V3 提高资金效率

众多创新项目涌出的同时,Uniswap 本身自己也在寻求突破。

因为其实大部分的交易都会在某几个区间内进行,并不会在整条函数曲线上进行,所以会将整个的资金利用率变得更加集中,今年推出的 UniswapV3 就允许玩家可以在整个曲线上面来选择一定的策略进行交易。

如图所示:

玩家可以选择 250-12000 这个区间来进行一个交易,那也可以选择 150-150 万、200-250 万区间,将你的资金注入到这条曲线上的某一个点上某一个区间上面,然后这个策略是由你自己来进行提供的。

不同的策略也会有不同的一个收费的标准,当把所有的钱放在最容易交易的这个区间的时候,手续费会少,如果放在整条区间上的时候你,你的手续费就会多,如果放在大家不经常交易的地方的时候,那么你的手续费就会更多,所有的区间都由你自己来设定来选择,然后费率也由自己来选择和设定。

对于 UniswapV3 来说,已经不再适合普通的用户,只适合专业来做量化的团队来选择出最佳的策略。

UniswapV3 是今年 5 月份上线的,经过这三个月的跑的这个测试,能看到 UniswapV3 的表现其实并不那么的好,就是虽然上面锁了很多钱,也确实提供了一个资金的效率,但因为上面没有流动性挖矿,也就是唯一的收益就是交易的手续费,对于策略的要求又特别高,再加上所有的数字货币的波动都非常的大,所以大家对上面确实是否能盈利,保持着一定的怀疑性。

Uniswap V3 已经不适合普通用户,因为普通用户不知道哪个区间可能更赚钱,普通用户没法做到那么细节的数据分析,没法在那么快的时间内通过智能合约来调动资金。

7. SushiSwap:依托社区再生

再介绍另一个 DeFi 领域优质项目,即 ShushiSwap。

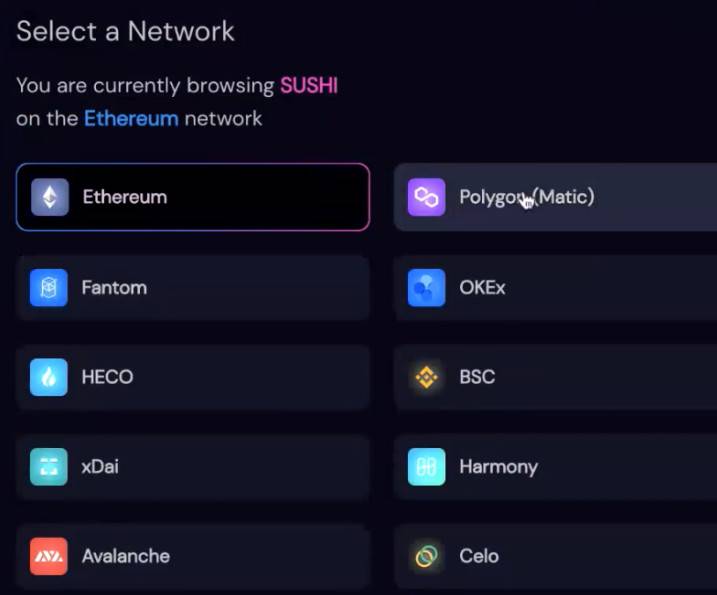

ShushiSwap 完全复制 Uniswap 所有的代码,包括最开始的一些创意,但 ShushiSwap 的多链部署要比 Uniswap 强很多。

Uniswap 是部署在 OP 上面的 Layer2,但是 OP 现在没有完全的上线,反观 ShushiSwap 支持非常多链。

去年的时候,ShushiSwap 的一个创始人砸盘跑路,大家当时觉得 ShushiSwap 要凉了,但是慢慢的 ShushiSwap 社区凝聚起了一股去中心化的力量,将这个项目再次做起来了,目前 Shushi 已经是排名第二的去中心化交易所。

可以说,Shushi 这个项目其实是 DeFi 赛道里面,可以看到的所有篮筹项目里面最去中心化的一个项目。

那么 Shushi 为什么能在砸盘之后还能变到排名第二的去中心化交易所?这个也是非常有趣,最开始的时候 Uniswap 是没有发币的,也就是大家没有流动性挖矿这么一个概念,大家享受的就是这 0.3% 的一个收益。

大家会觉得 Uniswap 的这种 AMM 机制是首创,觉得这个东西非常创新、非常有趣。

Shushi 直接把这一套完全 copy 过来之后,还发行了代币。这个时候如果你在 Shushi 上面来做流动性的话,除了可以获得那 0.3% 的一个流动性的手续费的奖励以外,还可以获得 Shushi 的代币,Shushi 的奖励大大超过了 Uniswap,所以这个时候大家就都不在 Uniswap 上做流动性了。

面对 Shushi 疯狂增长的锁仓量,遭遇吸血鬼攻击的 Uniswap 不得不发币,如果再不发币用户就要全部被 Shushi 吸走了。

通过一套吸血鬼攻击,Shushi 发展了庞大的生态,而 Shushi 又是一个完全去中心化的一个团队,所以他的整个发展也是跟社区治理密不可分的。

之前 Shushi 上面有一个提案,想将一些 Shushi 代币卖给一些机构,然后也被社区否定了,所以 Shushi 的去中心化程度是非常高的。

上文提到,Uniswap V3 的改版在于它对整个的流动性的一个范围内进行扩展,在垂直领域提高资金的利用率。

再看 Sushi 的后期创新更偏向于集合 DeFi 赛道里面所有最赚钱玩法的平台。我们知道, DeFi 里面除了去中心化交易所,就是借贷最赚钱。

Sushi 上面有一个很大的借贷平台,叫 KASHI 这个平台,然后它的平台虽然没有做到 Top 级,但是也已经有了一个前 10 的这么一个水准。

你还可以来 staking,用你的 xSushi 来换取一些年化收益率,比如它现在的年化是 6.68%。

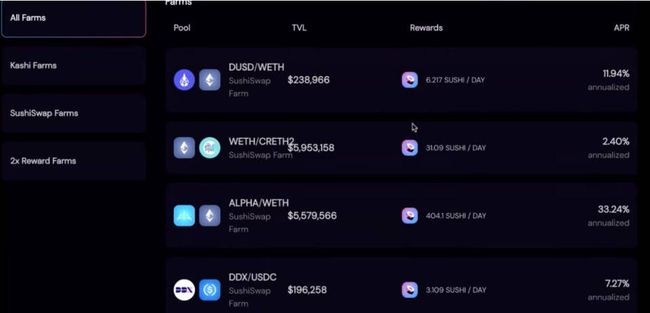

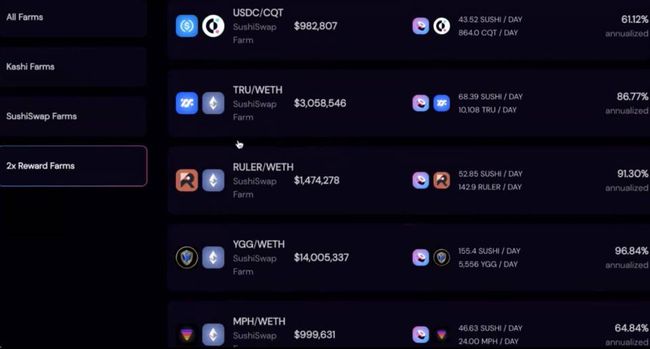

然后也可以在这里面来 Sushi 农场里面来进行挖矿,可以来这上面来做流动性。

然后它还有一个叫 BentoBox 的一个东西。

BentoBox 就相当于是一个资金池,然后这个资金池里面可以做的事情也很多,你可以向这个资金池来提起 proposal,来发现你自己的项目,也可以利用这个资金池里面的钱去做一些套利。

而且 Sushi 上面还做了一个 IDO 平台,因为是一个最最去中心化的一个平台,所以在 Sushi 上面其实是有非常多的用户,流量大就意味着它可以做 IDO。

所以我们来看 Sushi 其实做的跟 Uniswap 完全不同,Sushi 是在整个 DeFi 赛道里面横向的来拓展自己的版图,在上面做借贷、做 IDO 平台、做资金聚合池、做聚合收益模型以及非常多的其他类型的项目,跟原本的去中心化交易所可以说是不搭边的。

虽然不搭边,但是利用了一个去中心化的属性,而又选择了几条赛道都是目前 DeFi 赛道里面最赚钱,也是收益模型最明确的一点。

Uniswap 在垂直领域将资金利用率发挥到极致,Sushi 在面向智能化的大众面前选择了不同的产品来满足不同的用户,所以来提升它的整个的一个用户留存,所以这是 Sushi 和 Uniswap 两套完全不同的打法。

8. 结 语

DeFi 在过去 1 年的发展中,已经有了非常重要的底层基础设施像算法稳定币、底层借贷、丰富的衍生品,其实头部效应已经显现。

另外,DeFi 的外延,例如 NFT、GameFi 很多和 DeFi 相结合的协议,这块短期内也可能会有爆发的机会。

最后,感谢大家今天的聆听与观看,也感谢 Oasis 中国社区技术顾问 Vic 的精彩分享。本期培训内容到这里就结束了,下期培训我们不见不散。