2022年计算机行业报告:海外储能、虚拟电厂案例分析

报告出品/作者:招商证券、刘玉萍、周翔宇

以下为报告原文节选

------

储能项目收入源自何处?

1.1储能在电力系统各环节均有应用

储能在电力系统各环节均有应用。海外市场通常将储能的下游应用分为电表前(FrontoftheMeter)市场及电表后(BehindtheMeter)市场,电表前市场包括发电侧和输配电侧,电表后包括用户侧。

•发电侧:一方面帮助传统发电站实现电力的削峰填谷,减少弃电、提高发电效益,另一方面帮助可再生能源发电站平滑可再生能源发电、实现可再生能源的并网,也通过电力调峰减少弃风弃光。

•输配电侧:包括调峰、调频、调压、备用容量、黑启动等服务,以维护电力系统安全运行,还可以缓解电网阻塞,节约新建电网投资或延缓配网扩容。

•用电侧:户用储能帮助终端客户实现电力自发自用及峰谷价差套利,工商业储能能够提升供电可靠性,终端微电网能实现用电侧容量费用管理等。

1.2储能盈利来源多样

储能在不同环节存在多种盈利模式。下表列出了储能在电力分配不同场景的主要应用,以及对应的可能盈利来源。概括来说,部署储能以增加收入的模式主要有三种:1)帮助各环节电力运营商以及终端用户降本增效,2)延缓基础设施投资,3)通过峰谷价差套利、参与辅助服务市场等方式直接获取收入。

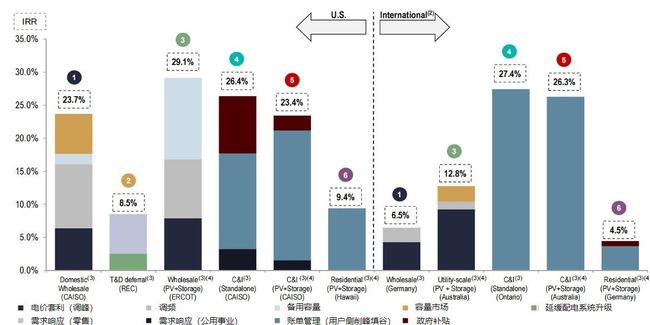

1.3海外储能项目收入水平可观

海外储能项目收入水平可观。根据Lazard对多个地区不同环节的储能项目分析,多个储能项目IRR可达20%以上。其中,发电侧调峰、辅助服务市场以及用户侧峰谷价差套利为主要盈利来源;此外,同时提供多项服务、增加收入来源也为储能项目提升收益率的重要方式。

海外储能市场及案例分析

2.1全球:储能装机高速增长,美国及中国占比过半

全球储能装机持续高速增长,美国及中国为最大市场。据中国化学与物理电源行业协会统计,2021年全球电化学储能项目功率累计装机规模已超过21GW,2021年单年增长首次突破7GW,YoY+55.4%。据彭博新能源财经预测,全球储能累计装机容量将在2030年达到358GW/1028GWh(2021-2030十年CAGR为33%),并将在2021年至2030年间吸引2620亿美元的投资。按地理分布看,美国和中国是储能装机最多的两个市场,在2030年底前将占全球累计装机容量的一半以上。按应用场景分布看,新能源配套储能、电源侧辅助服务及电网侧储能为装机最多的前三大应用场景。

![]()

2.2海外储能发展驱动因素

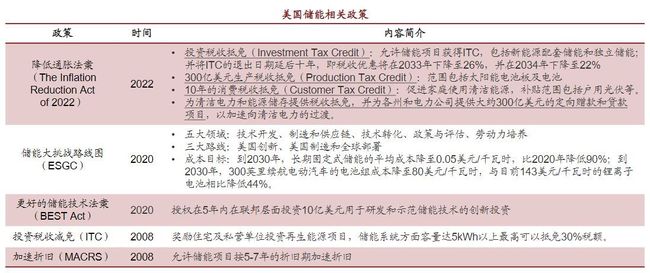

2.3美国:多样政策推动储能持续加速

政策推动美国储能安装持续加速。一方面,美国设立了要在2035年使用100%绿电以及2050年达到净零排放的目标,美国各州也设定了各自的储能目标法案,推动储能安装增长。另一方面,美国还发布多项法案对储能项目进行鼓励与补贴。

2.3美国:装机场景以电表前为主,获利模式多元

美国储能装机场景以电表前为主。据中国化学与物理电源行业协会统计,2021年美国电化学储能功率装机规模为6361.7MW,比2020年的2962.8MW增长115%。美国储能装机应用场景以电表前为主,装机最多的三大场景为电网侧储能,占比35.3%,其次是电源侧辅助服务,占比33.9%,以及新能源配套储能,占比31.1%。

美国储能获利模式多元。除了政策支持带来的安装补贴、税收减免等收入之外,美国储能在电力市场中也有多样应用,不同的储能系统可以依照本身的功能与容量等特性参与相对应的市场模式。具体来说,美国储能一方面可以通过与政府签订长期容量合同、和客户签订长期使用合同等方式获取固定收入,也可以通过参与电力辅助服务市场、为客户提供能源管理和峰谷电价套利等服务获取可变收入。而户用储能除了能通过价差进行套利之外,还能以自发自用的方式节省电费。

![]()

2.3美国:最大储能市场加州案例分析

激励政策:主要围绕用户侧储能来开展,主要包含自发电激励计划、投资税收减免政策以及净电量结算制度。

市场机制:联邦能源监管委员会出台一系列法令,明确储能参与容量、能量以及辅助服务的市场地位。加州系统运营商先后定义了代理需求响应资源、分布式能源以及非发电资源等3种资源模型以便其参与能量及辅助服务市场。

收益模式:各类型的储能设施可同时通过参与日前和实时电力市场、调频、备用容量等多个渠道获取收益。调频与电力市场是加州电网侧储能项目获取经济收益的最有效途径;而用户侧储能主要通过分时电价、政府补贴与电力市场等方式获取收益,其中政府补贴是推动用户侧储能发展的重要因素。

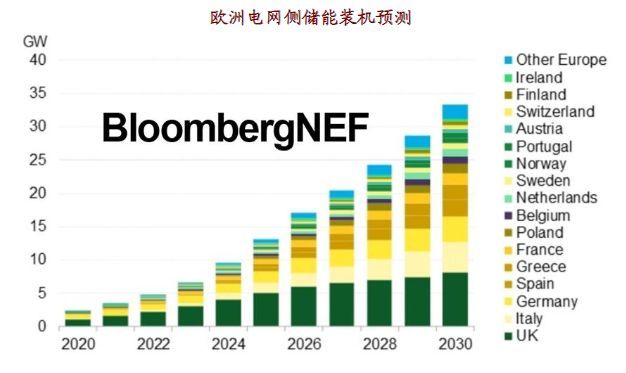

2.4欧洲:储能装机持续增长

欧洲储能持续增长。据彭博新能源财经预测,到2030年底,欧洲电网侧储能市场规模可从2021年底的3GW/4GWh增至33GW/95GWh,增长可达10倍。其中,英国、意大利、德国为电网侧储能装机占比最大来源,合计占比过半。具体分应用场景看,英国储能应用主要集中在电源侧辅助服务(48.1%)及电网侧储能(45.1%),而德国储能应用主要为电源侧辅助服务(61.8%)。

![]()

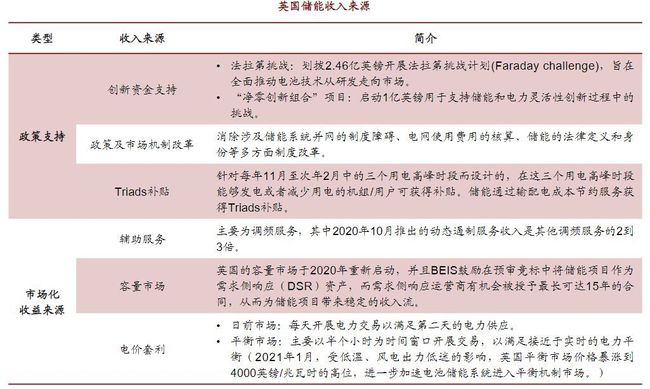

2.5英国:政策及市场化收益驱动储能发展

英国电力市场化程度高,储能收入来源多样。从收益渠道来看,储能在英国电力市场中的收益来源广泛,包括价值相对较高的调频服务市场及备用市场,以及价值相对不高的容量市场等。英国目前储能项目大部分采取效益叠加的方式,主要收入来源包括调频辅助服务、容量市场、平衡市场及Triads补贴等。

2.5英国:政策及市场化收益驱动储能发展

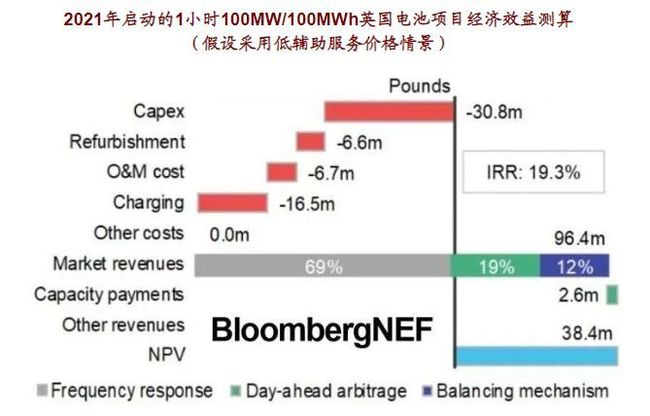

英国储能项目收入可观,收入来源以调频服务为主。据彭博新能源财经测算,英国一个2021年启动的持续时间为1小时的100MW/100MWh英国电池项目IRR可达到19.3%。分收入类型看,目前固定式储能电池项目的大部分收入来自调频,2021年英国调频服务价格高达17英磅/MW/小时,测算该项目在2021年仅从调频服务中就可以获得1350万英镑的收入,占其年收入的96%。假设随着储能项目增多,未来英国市场调频服务价格将出现下降,彭博新能源财经模型预计频率响应仍将占该项目总收入的69%;除调频服务外,该项目还将通过电价套利和容量市场扩大收入来源。根据模型测算,该项目在15年运行时间内的总收入为9800万英镑,实现NPV3840万英镑,IRR为19.3%。英国储能开发商和投资商也在积极探索新的商业模式。由于市场预期调频服务的价格将出现下降,英国2小时储能项目增多。2小时项目主要依靠电价套利及可再生能源配储获利,据彭博新能源财经测算,到2024年英国2小时储能项目的IRR将达到8.1%。

2.6德国:商业模式以辅助服务及电力自发自用为主

德国储能的应用领域以辅助服务及电力自发自用为主。当前德国储能服务多样,重点集中在辅助服务以及增加太阳能光伏的自发自用。

-----------报告摘录结束 更多内容请阅读报告原文-----------

报告合集专题一览 X 由【虎鲸报告】定期整理更新

新能源 / 汽车 / 储能

新能源汽车 | 储能 | 锂电池 | 燃料电池 | 动力电池 | 动力电池回收 | 氢能源 | 充电桩 | 互联网汽车 | 智能驾驶 | 自动驾驶 | 汽车后市场 | 石油石化 | 煤化工 | 化工产业 | 磷化工 | 基础化工 | 加油站 | 新材料 | 石墨烯 | 高分子 | 耐火材料 | PVC | 聚氯乙烯 | 绿色能源 | 清洁能源 | 光伏 | 风力发电 | 海上发电

(特别说明:本文来源于公开资料,摘录内容仅供参考,不构成任何投资建议,如需使用请参阅报告原文。)