【期权系列】常见期权定价模型与策略概览

【期权系列】常见期权定价模型与策略概览

本篇文章是基于研究报告的复现作品,旨在记录个人的学习过程和复现过程中的一些思路。

感谢东证期货研究员前辈的宝贵思路。

一、国内期权市场概览

随着中证500ETF期权和创业板ETF期权的双双上市,国内期权市场进一步得到扩容。截止2022年9月,国内上市的场内指数类期权数量已经达到了8个,覆盖范围从上证50、沪深300到中证1000,创业板指,囊括了市场上代表大、中、小盘股票的主要宽基指数,无论是从对冲的角度,还是从套利的机会层面,无疑给各类投资者带来了巨大的机会。

此外,在商品期权方面,上市品种数量也在日益增加。截止2022年9月,国内商品期权上市品种数量达到25个,其中农产品类11个、能化类9个、金属类5个。目前,国内商品期权成交量已经跃居全球第一。

二、期权定价模型

1.定价模型的发展

期权定价的理论基础研究一直是学术界颇受关注的课题,其中最为著名的期权定价模型当属1973年提出的BS定价模型,该模型对于期权的定价给出了具体的解析解形式,使得投资者可以较为容易地计算出当前期权的公允价格,时至今日BS模型仍然被广泛地运用于期权价格的计算中。然而BS模型对市场具有一系列严格的假设(例如标的资产价格的变动服从对数正态分布等),对于不满足这些假设的标的,BS模型无法给出准确定价。

基于上述限制,Ross、Cox和MarkRubinstein在1979年提出一种更为简化的、对离散时间的期权进行定价的方法,即二叉树定价模型。该模型认为在一段固定的时间内,标的价格只存在两种变动方向:上涨或下跌,通过把固定时间细分为更短的时间段,便可以模型标的资产在一段时间内的运动路径,最后把期末得到的期权期望价格贴现到当前时间节点即可求得期权的公允价格。

上述两种期权定价模型可以有效地解决大部分期权定价问题,但若遇到一些结构较为复杂的期权时则无能为力。此时模特卡罗模拟法则能很好地对路径依赖型期权进行定价,该方法通过不断且多次模拟标的价格的变化路径以求得对应期权的价格。

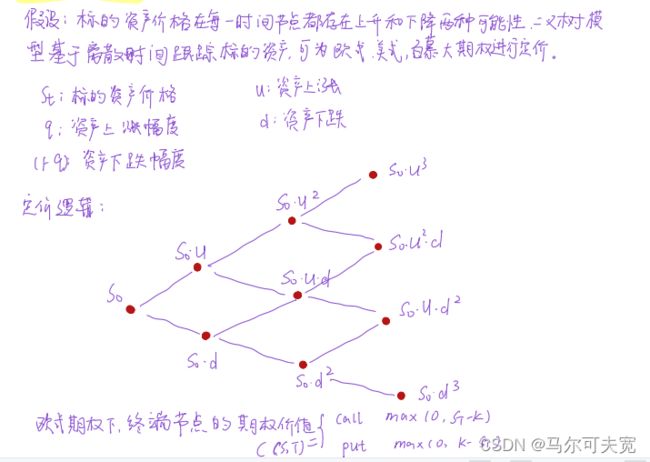

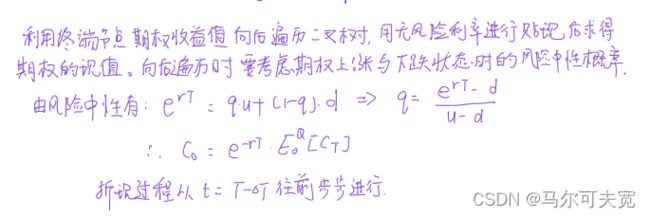

2.CRR模型

二叉树定价的逻辑非常简单,该模型假设标的资产价格在经过大量二元运动(上涨或下跌)之后达到目标价格,且每一步的上涨概率和下跌概率保持恒定,再通过不同概率下期末期权价格折现到现值以求得期权价格。

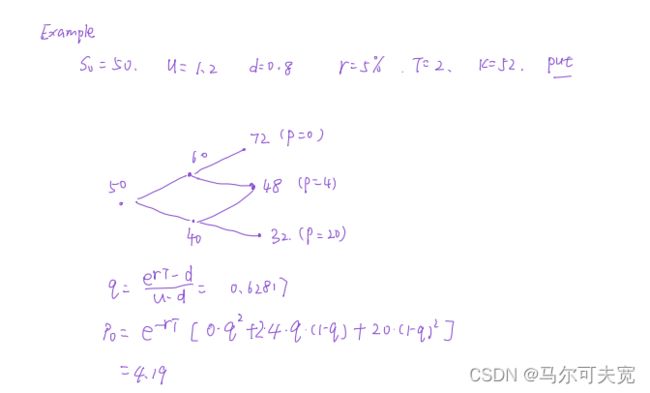

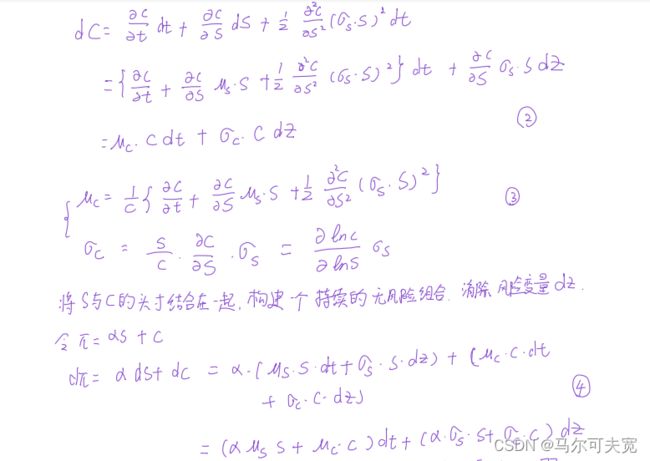

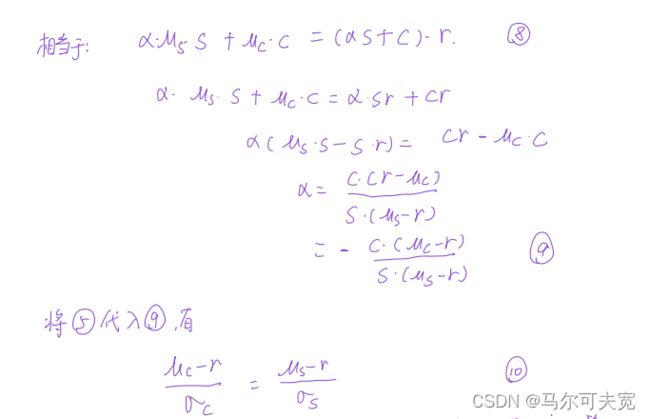

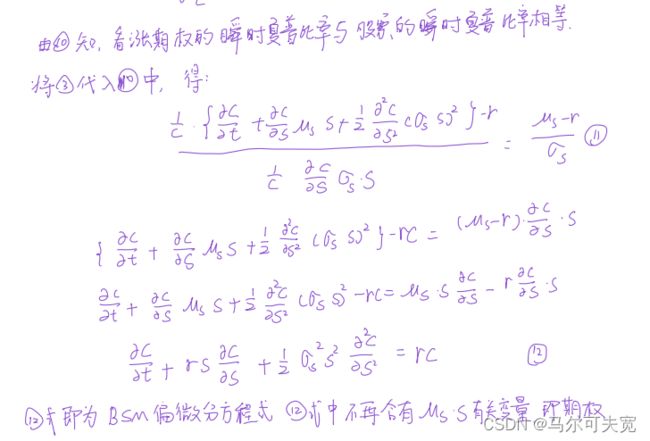

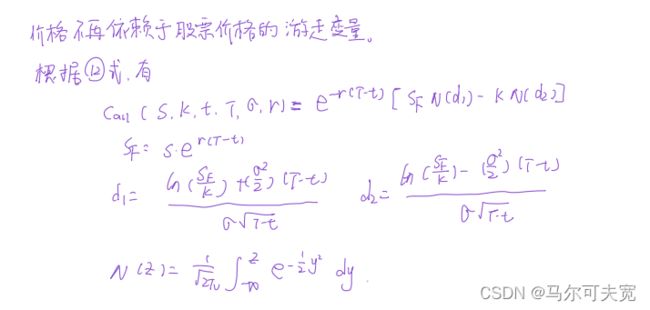

3.BS模型

BS期权定价模型由布莱克与斯科尔斯在20世纪70年代提出。该模型可以由二叉树模型对步数n取极限推导出来,该模型给出了认购和认沽期权的解析解形式,通过其公式,可以发现期权价格与标的资产价格、波动率、到期时间、无风险利率等参数相关联,进一步地,可以通过期权价格对这些参数求偏导得到期权各个希腊字母的大小。

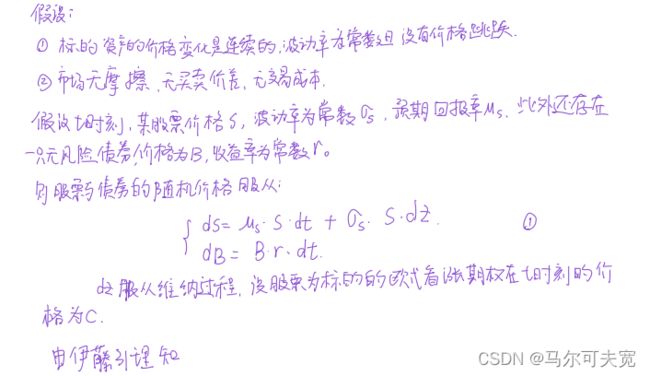

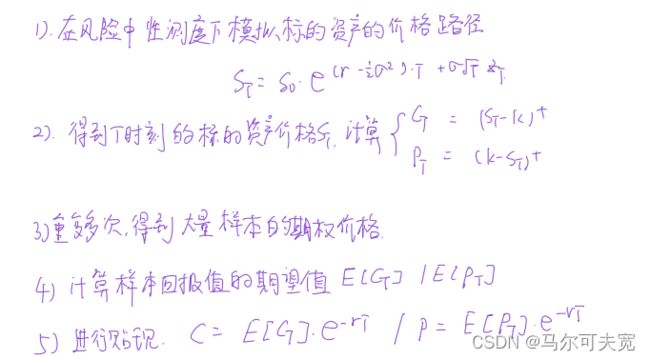

4.蒙特卡洛模拟

上述两种期权定价方式可以视为期权定价的公式法,即输入参数便能够得到期权的公允价值,但对于一些结构较为复杂的期权而言,公式法无法给出方程的显示解,而蒙特卡洛模拟法可以很好地解决该问题。蒙特卡洛期权定价的逻辑是利用计算机模拟标的资产价格的变动路径,并通过对应期权的平均回报得到期权的估计值。

5.各模型的定价实证对比

数值分析:

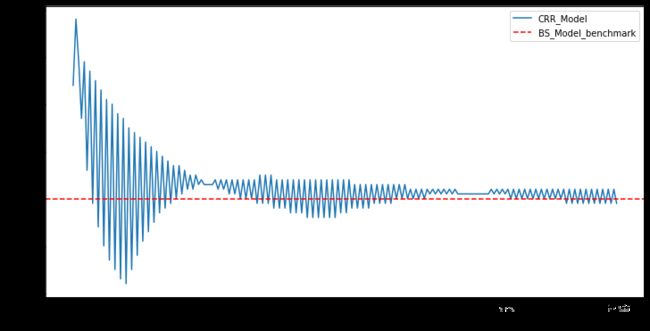

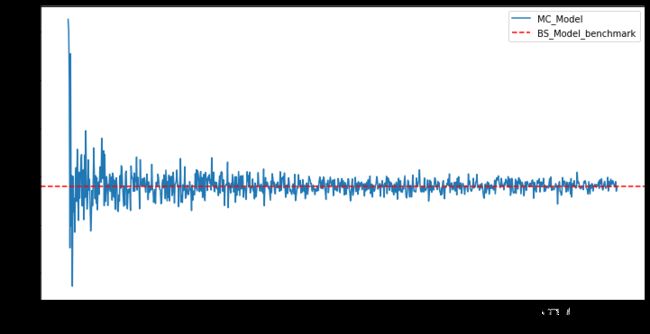

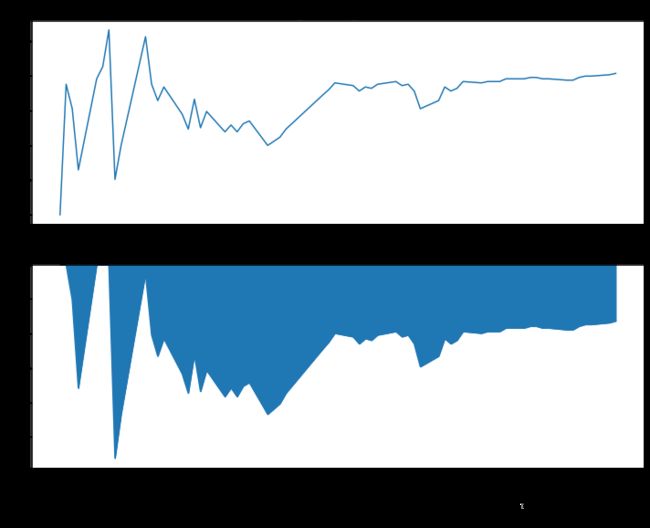

首先假定了一个看跌期权数据,S0=50, K=52, r=0.05, T=2,sigma=0.3。将CRR模型的步长设置为20到1000,蒙特卡洛模拟的次数设置为100到90000,可以看出随着变量的增加,CRR模型的预测数值与蒙特卡洛模拟的预测数值逐步接近于BS模型的预测数值。

图2.1 CRR模型

图 2.2 蒙特卡洛模拟

实际市场数据:

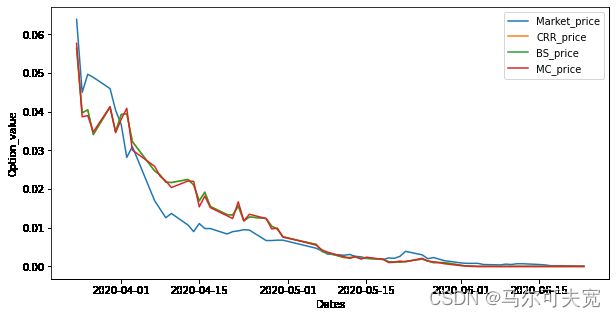

选取标的资产为510300的沪深300ETF期权数据进行定价分析,合约为:300ETF沽6月3100,已到期。无风险利率设定为3%,标的资产价格波动率为0.25。

从图2.3中可以看出,BS模型与CRR、蒙特卡洛模拟的预测值相差较小,但是模型的预测数值与实际市场情况仍然存在一定的误差。需要支出的是,本文进行预测时,输入的标的资产价格为开盘时的价格,输出的预测价格为期权收盘时的价格。笔者在学习过程中注意到,有些文献使用模型进行价格预测时,是将标的资产价格的收盘价进行输入预测期权当日的收盘价,这种处理方式是不合符市场逻辑的。

图 2.3各模型定价结果对比

6.对定价结果的思考

通过定价结果可以看出,模型的预测数值与实际市场的价格存在一些差异,因此笔者进行了尝试性的思考,如果在开盘时输入数据得到了收盘的预测价格,并且将预测的收盘价与期权的开盘价进行对比,如果预测值高于开盘价,则在开盘后买入期权合约,到收盘时再卖出,如果预测值低于开盘价,则在开盘后卖出期权合约,到收盘时再买入,以此来构建一个日内的策略。在回测过程中,未考虑交易成本和交易摩擦。

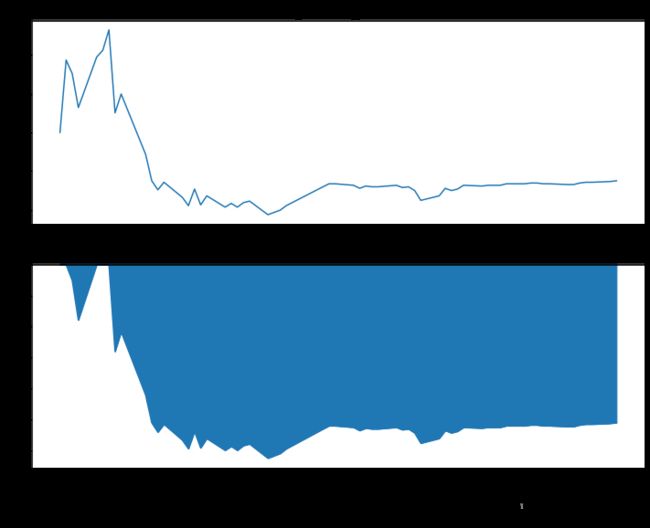

对BS模型、CRR模型与蒙特卡洛模拟的预测值均进行上述的策略构建,得到了策略各项指标计算结果。从指标数值来看,BS模型与CRR模型构建的策略基本一致,蒙特卡洛模拟构建的策略表现较差。

表2-1 策略指标计算结果

图2.4 BS模型构建策略净值情况

图2.5 蒙特卡洛模拟构建策略净值情况

三、备兑看涨期权策略的构建

期权由于其提供非线性的收益结构,不仅本身具有四个不同的基础交易方向,还可以组合不同的期权构造收益结构更加复杂多样的策略组合,以满足不同市场行情的套利需求。除此之外,期权也被广泛地用于对冲过程中,在持有现货的基础上,可以通过买卖相关期权给现货部分头寸提供不同程度的保护。除了纯期权策略之外,期权的另外一大作用就是结合标的,给标的提供一定程度的保护或者增强。

这里对常见的备兑看涨期权策略进行学习。对于该策略,持有者在持有现货头寸的同时,预期未来现货标的处于小幅上涨或者不涨的格局,通过备兑开仓策略可以降低持有成本,增强持有现货的收益。

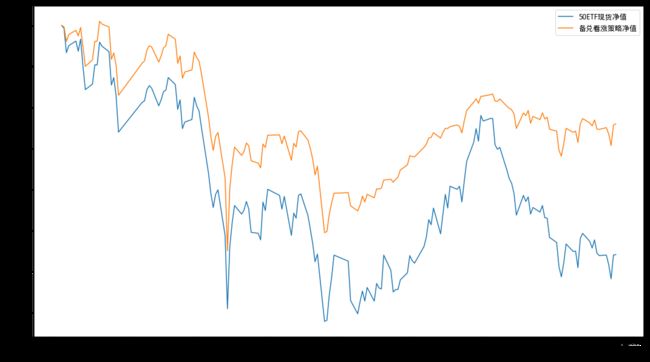

备兑看涨策略未买入50ETF的同时,卖出一份10%虚值最近一档行权价的看涨期权,合约乘数为10000。在回测时,考虑期权的手续费为5元一张,期权到期日前1天进行换月操作。回测时间为2022-01-01至2022-8-28。

从回测情况来看备兑看涨策略的表现要优于标的,但是策略本身并未取得正向收益。由此也可以看出,使用期权策略时需要对未来行情预判足够准确,若行情预判失误,策略也会带来较大损失。

图3.1 策略回测结果

表3-1 策略回测指标计算结果

四、思考

1.对于BS模型,由于其假设过于严苛,往往市场的真实波动不符合BS模型的基础假设,尤其是针对标的资产波动满足对数正态分布的假设,故学者们为了更好地描述真实市场环境下的期权定价,在BS模型的基础了尝试了很多修正方法,即适当增加修正因子对模型进行改进。而蒙特卡洛定价模型的劣势在于其计算效率较为低下,由于蒙特卡洛模型的收敛速度较为缓慢,为获得稳定的数值解,需要将模拟次数设置得较大,因此该模型计算速度偏慢,为了进一步提高蒙特卡洛模型得算效率额收敛速度,学者们在蒙特卡洛模型的基础上提出了拟蒙特卡洛(QuasiMonteCarlo)方法。该方法通过随机化拟蒙特卡洛和降低有效维度的方式来提升模型的模拟效率,以更快地获得计算结果。

2.期权策略的使用较大程度依赖于对未来行情的预判,预判结果存在较大差异时会使得期权策略遭受较大损失。

参考资料:

期权荟(1)——市场概览、定价模型以及策略介绍.东证期货