特雷诺比率_方法论之特雷诺比率

在说明特雷诺比率之前,有必要先解释一下β(beta,贝塔)系数。

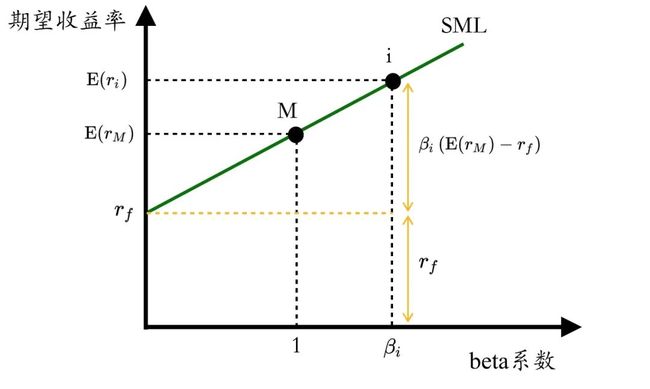

证券市场线SML的表达式是

![]()

其实这就是CAPM(资本资产定价模型Capital Asset Pricing Model 简称CAPM)。CAPM给出了一种计算期望收益率的方法。

自变量β代表投资组合收益波动和市场收益波动的关系,是系统性风险的衡量指标。β为正时代表收益波动和市场波动方向相同,β为负则相反。β的绝对值代表了市场收益率波动一单位导致的收益率波动幅度。

当预测到市场上行时,应该选择高β组合,放大市场收益率;预测市场下行时,应该选择低β的组合,减轻市场下行的影响。

常见的投资策略有α策略与β策略。

α策略与β策略是两类基于不同出发点来获取超过市场表现的超额收益的投资策略。α策略是依靠精选行业和个股来超越市场;β策略是依靠准确地把握市场大势、准确择时来获得超越市场的收益。

因为β系数表示的是相对市场收益率变动、个别资产收益率同时发生变动的程度,是一个标准化的度量单项资产对市场组合方差(风险)贡献的指标。

比如说,一只股票的价格和市场的价格波动性是一致的,如果这只股票的β值是1.8,那么意味着当市场价格上升10%时,该股票价格上升18%;在市场价格下降10%时,该股票的价格也会下降18%。当β值处于较高位置时,投资者便会因为股票的风险高,而相应提升股票的预期回报率。

特雷诺比率就是依据β系数判断投资组合绩效的一个参数。

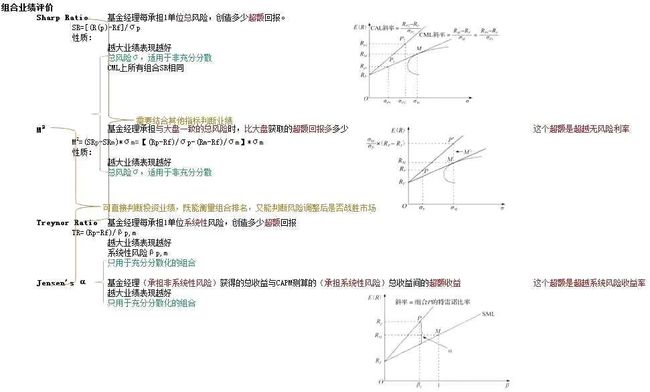

特雷诺比率(Treynor Ratio也称为回报率/波动率)

杰克·L·特雷诺(Jack L. Treynor)是第一个为投资者提供投资组合绩效的综合指标。特雷诺比率的目标是找到一种可以适用于所有投资者的绩效指标,而不论其个人风险偏好如何。

特雷诺认为风险有两个组成部分:股票市场风险和个别证券波动产生的风险。

特雷诺引入了证券市场线的概念,该概念定义了投资组合收益与市场收益率之间的关系,该线的斜率用来衡量投资组合与市场之间的相对波动性(以β表示)。

贝塔系数是投资组合相对于市场本身的波动性度量,线的斜率越大,风险-收益比就越好。

特雷诺比率 = (收益率-无风险收益率) / β

(可以比较一下跟夏普比率之间的差别方法论之夏普比率)

分子是风险溢价,而分母对应于投资组合风险,结果值表示投资组合的每单位风险收益。

特雷诺比率也是通过比率的形式综合收益和风险。但这里的风险是系统性风险,而不是总风险。特雷诺比率代表承受单位系统性风险产生的超额收益(相对Rf)。

投资组合的管理者通过投资组合应消除所有的非系统性风险,因此特雷诺用单位系统性风险系数所获得的超额收益率来衡量投资基金的业绩。足够分散化的组合已没有非系统性风险,仅有与市场变动差异的系统性风险。因此,采用投资组合收益率的β作为衡量风险的指标。

特雷诺比率以SML为基准。大于SML斜率,代表组合表现好于市场,组合位于SML上方;小于SML斜率,代表组合表现不如市场,组合位于SML下方。

特雷诺比率无法衡量投资组合管理者的风险分散程度。系统性风险不会因为投资组合的分散而降低,因此,即便投资组合管理者的风险分散做的很好,特雷诺比率可能并不会因此变大。

举个例子,假设ETF50指数(市场组合)的10年年收益率为10%,而国债的平均年收益(无风险利率的典型代表)为5%。 然后,假设对三个不同的投资组合管理者进行评估,并得出以下十年的结果:

管理者 平均年收益 β

经理甲 10% 0.90

经理乙 14% 1.03

经理丙 15% 1.20

每个投资组合的特雷诺比率值如下:

管理者 计算 特雷诺比率

T(市场) (0.10-0.05)/1 0.05

T(经理甲)(0.10-0.05)/0.90 0.056

T(经理乙)(0.14-0.05)/1.03 0.087

T(经理丙)(0.15-0.05)/1.20 0.083

由于此度量仅使用系统风险,那么假设投资者已经拥有足够分散的投资组合,所以,不考虑非系统风险(也称为分散风险)。特雷诺比率越高,投资组合越好。

在这种情况下,所有三名经理的表现都优于总体市场。如果仅根据绩效(投资收益率)对投资组合管理者(或投资组合)进行评估,似乎经理丙取得了最佳结果。但是,在考虑每位经理为获得各自的回报而承担的风险时,经理乙则表现出了更好的结果。

因此,这项绩效指标最适用于持有多元化投资组合的投资者。

我们熟知的现代金融学研究的基石性成果CAPM理论,它是由几个不同的人几乎在同时共同独立研究的成果,所以它的全名是:特雷诺-夏普-林特纳-莫辛CAPM模型。

作为CAPM的开创者,特雷诺深信我们可以通过投资组合的设置,来规避投资中的所有非系统风险。那么在只有系统性风险的情况下,投资组合的业绩,就通过每一单位系统性风险下所获得的超额收益来体现,而超额收益就是投资收益减去无风险收益,指标越大意味着组合越有效。当然这个比率对于主动管理基金而言,用处不大,因为事实上有很多投资者会对非系统风险有高度的偏爱。

不过这个指数还是和夏普与詹森的工作一起,成为基金业绩评价的三大基础指标之一。

最后,还是要提醒每一位追求财富on the way的朋友,不要预测人性的贪婪和恐惧,少看聊天群和行情软件,少听外界的声音,多看估值。

往期 精彩回顾方法论之詹森比率方法论之夏普比率

方法论之定量分析

中秋节刚过,在这里我给您拜个早年

对话老友:与谁同行比要去的远方重要

作为一名18年从业的金融工作者、12年的国际金融理财师(CFP),我愿意提供你需要的保险、理财、信贷等金融产品的分析与建议,或者在当下家庭的财富管理计划制定。如果你有需要,可以私信我(vx:xiaozhang388405)或者留言,我会在看到后第一时间回复你。

---END---

觉得文章好,转发是对我最大鼓励

欢迎关注↓↓↓ @保信在线做一个永远让你有所期待的公众号

点赞+ 在看

深度思考的能力

决定你的财富增长