座舱「IMS系统」搭载量同比增长近8成,供应商却是「有苦难言」

作为人机共驾概念下,舱内感知交互的关键一环,基于摄像头的Face ID、DMS、OMS等功能性应用,与AR HUD、语音、遗留物体检测、辅助驾驶等融合型应用,以及延伸的类似支持美颜、美妆和趣味AR特效拍照等车载娱乐应用,正在成为智能座舱体验升级的一部分。

而从车企降本的角度来看,更多融合型应用已经成为趋势。

本周,华为正式推出了HarmonyOS 4新系统,进一步优化智能座舱体验,基于舱内摄像头和相应算法,车机可以实时捕捉驾驶员和乘客的眼球位置和眼部状态,实现智能调节屏幕亮度、投影方向、内容推荐等功能。

此前,在车载语音交互领域,类似唇语+语音的多模交互技术也是一大热点。比如,地平线在业内首创的多模命令词,将唇语特征和语音特征融合,提高高噪声环境下的命令词识别率,及降低不发声情况下的误识率。

同时,在搭载高阶智能驾驶的车型,DMS的应用也不再是简单的疲劳预警,达到一定功能安全等级(ISO26262的ASIL-B级别),并与智能驾驶功能开启状态关联,实现分心检测、视线追踪。

比如,智华科技大规模量产的IMS系统,就包含对驾驶员和乘员的监测和交互功能,实现了视线追踪、分级疲劳监测、分神监测、危险行为监测、活体检测等安全守护功能,以及身份识别、手势识别、情绪音乐、唇动检测等个性交互功能。

其中,该公司推出的i-Cabin 3.0方案,则包含4*智能摄像头传感器、1*60GHz舱内健康监测毫米波雷达;DMS+OMS融合感知方案,实现对驾驶员、前排乘员、后排乘员的监测及行为交互功能,并进一步实现高精度分类和生物特征的监测。

目前,在供应商层面,芯片(地平线为主,部分集成于座舱域控SoC)、摄像头硬件(欧菲光、智华科技、德赛西威、海康威视等)、算法(虹软、MINIEYE等)等核心软硬件也已经实现全面的本土化。

而以Smart Eye、Cipia、Seeing Machine为代表的海外供应商,则主要通过外资Tier1及合资品牌车型落地。此外,以东软睿驰为代表的本土供应商,符合功能安全DMS产品的出口车辆已经通过欧盟(DDAW)测试和认证。

而在市场表现方面,上述应用也呈现高速增长态势。

高工智能汽车研究院监测数据显示,2023年1-6月中国市场(不含进出口)乘用车前装标配搭载IMS系统(视觉感知交互)132.73万辆,同比增长76.62%;其中,DMS搭载89.30万辆,同比增长45.37%。

不过,竞争也已经白热化。以纯算法方案为例,价格也是参差不齐,不同的功能模块,从几十到几百不等。一部分软硬一体方案供应商甚至采取硬件收费+软件免费的报价。而原本主打纯软件方案的公司,都在布局软硬一体,但盈利能力并不佳。

以虹软为例,该公司的DMS、OMS、Face ID、TOF手势、舱外体态拍照、AVM等舱内外算法的量产车型累计已有数十款,包括理想L9,长城哈弗系列、欧拉系列、坦克系列,合众哪吒系列,长安CS75 PLUS,吉利豪越L、领克06等。

此外, 由于欧洲等市场正在推动DMS等功能的标配法规,虹软面向舱内的前装软硬一体车载视觉解决方案Tahoe,也已经获得海外车厂的全球定点项目(比如,长城海外车型、沃尔沃全球车型等)。

不过,该公司的智能驾驶视觉解决方案,在今年第一季度仅实现营业收入1,071.96万元(其中前装软件收入949.95万元),同比减少34.89%。

对此,虹软在公开回复中表示,公司目前采用计件模式,即按照客户生产的装载有虹软智能驾驶软硬一体产品的数量进行收费。验收情况与营收的体现还需看客户最终的出货情况而定。

此外,另外几家上市公司也表现不佳。

比如,在以色列上市的Cipia Vision(客户包括一汽集团、上汽集团、福特等),2022年的收入为530万美元,比2021年增长11%。然而,公司利润率从39.6%降至21.9%。原因之一,是因为软硬一体交付方案导致毛利率大幅下滑,去年更是亏损1300万美元。

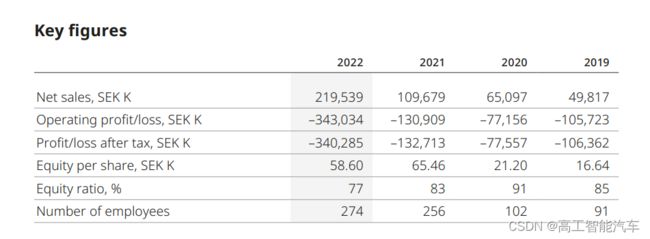

拿到宝马、奥迪、极星、通用等多家车企客户订单的Smart Eye,财务状况同样不容乐观。这家公司在2022年实现全球出货超100万套,营收实现同比增长翻倍,但亏损同样大幅增加。

高工智能汽车研究院此前发布报告称,随着域控制器搭载量持续提升,以及功能融合的趋势,DMS系统的趋势一定是与座舱或智驾域控制器的集成,通过在算力芯片嵌入DMS算法,来实现最佳的系统集成和成本控制。

同时,短期内受益于海外部分市场的DMS法规刚需,软件方案供应商有机会在出海业务上借助自主品牌出口红利。不过,海外市场竞争同样白热化。

或许,这也能解释为何虹软在不断拓展座舱外、舱泊一体等产品线。此前,该公司对外表示,2022年公司落地了更多的ADAS产品,比如BSD、AVM等(签署了多个定点项目)。2023年公司还会继续研发泊车或者舱泊一体的很多功能。