脑动极光冲刺上市:盈利能力存疑,永泰生物董事长谭铮为控股股东

8月8日,脑动极光医疗科技有限公司(下称“脑动极光”)向港交所递交招股书,准备在港交所主板上市,中金公司和浦银国际为其保荐机构。脑动极光在招股书中表示,其是一家根据上市规则18A寻求在港交所上市的生物科技公司。

脑动极光在招股书中称,其是中国认知障碍数字疗法市场的先行者及领导者。根据弗若斯特沙利文的资料,脑动极光是中国首家将脑科学与先进的人工智能(「AI」)技术相结合,开发出针对认知障碍的医疗级数字疗法产品的公司。

据招股书介绍,脑动极光的产品管线涵盖由血管性疾病、神经退行性疾病、精神疾病及儿童发育缺陷等诱发的广泛的认知障碍的测评和干预。根据弗若斯特沙利文的资料,其核心产品-脑功能信息管理平台软件系统是中国首个获得监管批淮的认知障碍数字疗法产品。

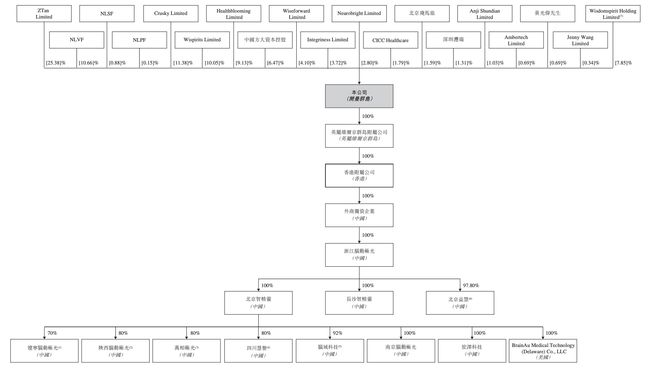

天眼查信息显示,脑动极光在境内的主要经营主体为浙江脑动极光医疗科技有限公司,前身为南京智精灵教育科技有限公司。目前,该公司的注册资本约为1654.5663万元,法定代表人为王晓怡,股东包括上海枢慧商务信息咨询中心(有限合伙)、王晓怡等。

一、已初步商业化,存在一定的依赖性

脑动极光在招股书中表示,该公司是一家处于商业阶段的公司。根据弗若斯特沙利文的资料,按2022年收入计,脑动极光的脑功能信息管理平台软件系统在中国医疗级认知障碍数字疗法产品中享有最大的市场份额。

截至最后实际可行日期,脑功能信息管理平台软件系统已纳入中国30个省份的省级医保报销目录。截至同期,该系统已实现四种主要类型认知障碍的八项适应症的商业化,并且正在开发另外21项认知障碍适应症。

另据招股书介绍,脑动极光亦有另外三款获监管批准的产品(包括基本认知能力测试软件「BCAT」和认知能力补充筛查和评估软件「SAS」)和处于临床前和临床开发不同阶段的六款候选产品。

脑动极光在招股书中称,该公司的客户主要包括:从中获得院内认知评估及干预收入的医院;从中获得院外认知训练收入的个人患者;从中获得研究项目收入的医院、大学及其他研究机构。

截至最后实际可行日期,脑动极光已从约80家医院获得系统的销售收入。于2021年、2022年及截至2023年3月31日止三个月,脑动极光来自五大客户的总收入分别为人民币160万元、820万元和910万元,分别占其同期总收入的70.0%、73.1%和86.3%。

其中,脑动极光来自最大客户的收入分别为80万元、440万元和440万元,分别占其同期总收入的35.4%、39.1%和41.7%。这意味着,脑动极光对主要客户存在一定的依赖性。不仅如此,脑动极光也依赖主要供应商。

于2021年、2022年及截至2023年3月31日止三个月,脑动极光来自五大供应商的总采购额分别为3630万元、1380万元和400万元,分别占总采购额的80.3%、46.4%和70.9%。其中,来自最大供应商的占比分别为33.2%、12.7%和32.9%。

于往绩记录期间,脑动极光的绝大部分收入来自允许客户使用其脑功能信息管理平台软件系统服务。脑动极光在招股书中表示,其可能于可预见的未来继续产生亏损。而随着扩大对候选产品的开发和寻求监管批准以及产品的商业化,该公司的亏损可能会增加。

二、连年亏损,毛利率波动明显

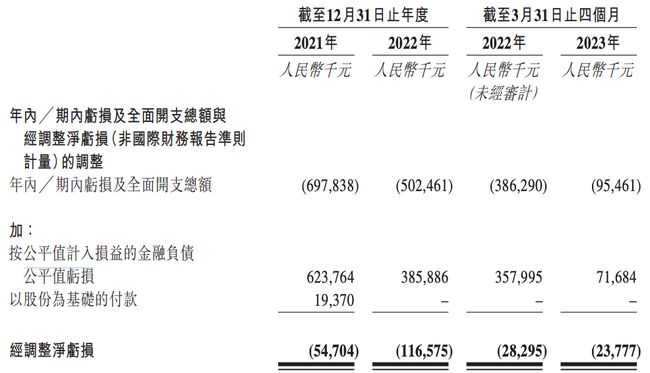

招股书显示,脑动极光2021年、2022年度以及2023年第一季度的收入分别为229.9万元、1129.1万元和1056.4万元,净亏损(期内亏损及全面开支总额)分别为6.98亿元、5.02亿元和9546.1万元。

贝多财经了解到,脑动极光之所以出现大额亏损,是其融资产生的按公平值计入损益的金融负债公平值亏损导致。在非国际财务报告准则计量下,脑动极光2021年、2022年度以及2023年第一季度的经调整净亏损分别为5470.4万元、1.17亿元和2377.7万元。

脑动极光在招股书中提示风险时称,该公司的未来增长在很大程度上取决于其能否成功开发产品。若其无法成功完成临床开发、取得监管批准及实现候选产品商业化,或上述事项遭重大推迟,该公司的业务及财务前景将受到重大不利影响。

截至最后实际可行日期,脑动极光的脑功能信息管理平台软件系统已实现四种主要类型认知障碍的八项适应症的商业化,并且正在开发另外21项认知障碍适应症。此外,该公司亦有另外三款获监管批准的产品和处于临床前和临床开发不同阶段的六款候选产品。

由于持续亏损,脑动极光的现金流略显紧张。招股书显示,该公司的现金及现金等价物由2021年末的3.24亿元减少至2022年末的2825.1万元。而截至2023年3月31日,这一指标则为5953.2万元。截至2023年6月30日,该公司的银行结余为3090万元。

相比之下,脑动极光的流动资产净值从截至2021年12月31日的1.64亿元增至2022年末的2.72亿元。截至2023年3月31日,该公司的流动资产净值增至2.99亿元,而截至2023年6月30日则减少至1.46亿元。

特别说明的是,脑动极光的毛利和毛利率水平也并不稳定。2021年,脑动极光的毛利率为56.7%,而2022年则降至29.2%,相对减少27.5个百分点。2023年第一季度,脑动极光的毛利率则增至52.9%。

三、永泰生物董事长谭铮为控股股东

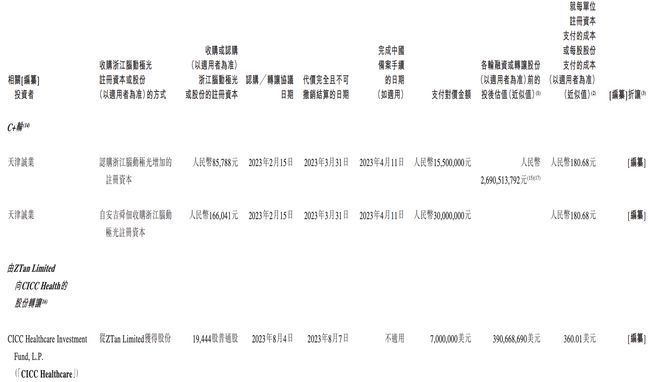

本次上市前,脑动极光曾获得多轮融资,其中最新的一轮融资发生在2023年初。据招股书披露,脑动极光于2023年4月完成4550万元C+轮融资,每股成本为180.68元,对应的投后估值约为26.91亿元。

而2023年8月4日,CICC Healthcare与谭铮及ZTan Limited订立股份购买协议。据此,CICC Healthcare同意以现金代价700万美元从ZTan Limited收购19,444股普通股,投后估值约为3.91亿美元,每股成本为360.01美元。

其中,谭铮为脑动极光董事会主席(即董事长)、执行董事兼首席战略官及控股股东。据招股书介绍,谭铮曾任职于步长制药(SH:603858)、陕西康惠控股有限公司、于武汉呵尔医疗科技发展有限公司等公司。

自2019年8月起,谭铮还担任永泰生物(HK:06978)执行董事及董事会主席。除谭铮外,脑动极光的高管还包括执行董事、首席执行官(CEO)兼首席责任官王晓怡,首席财务官王俊杰以及市场与运营副总裁赖知远等。

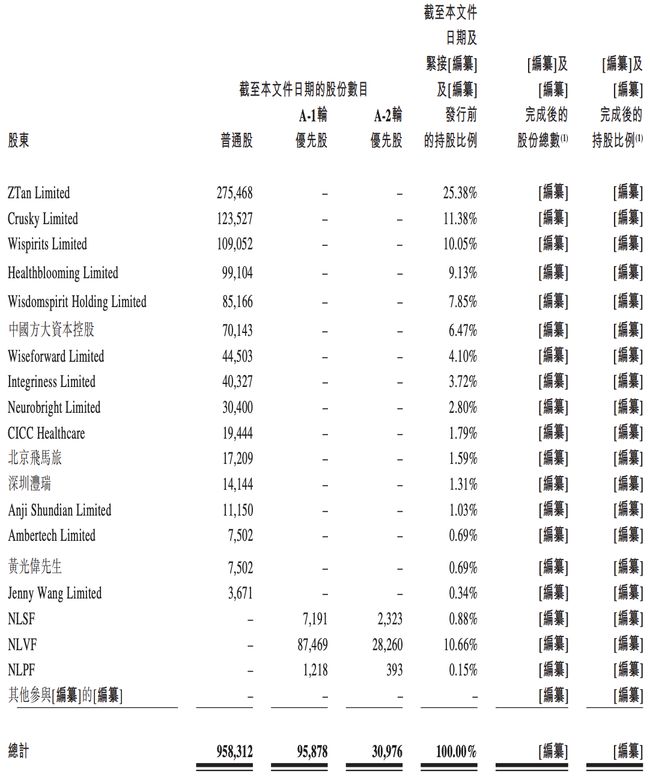

IPO前,ZTan Limited对脑动极光的持股比例为25.38%,Crusky Limited持股11.38%%,Wispirits Limited持股10.05%,Healthblooming Limited持股9.13%,Wisdomspirit Holding Limited持股7.85%,中国方大资本控股持股6.47%。

同时,Wiseforward Limited持股4.10%,Integriness Limited持股3.72%,Neurobright Limited持股2.80%,CICC Healthcare持股1.79%,北京飞马旅持股1.59%,深圳沣瑞持股1.31%,Anji Shundian Limited持股1.03%%。

此外,Ambertech Limited、黄光伟均分别持股0.69%,Jenny Wang Limited持股0.34%,NLSF持股0.88%,NLVF持股10.66%,NLPF持股0.15%。