财报解读:继续押注Disney+,迪士尼距离盈利还有多远?

迪士尼最新一季的“答卷”,透露着不小的寒气。

近日,迪士尼披露了2023财年第三季度(自然年2023年Q2)业绩报告,营收223.3亿美元,同比仅增长4%,低于市场预期的225.1亿美元;归母净亏损为4.6亿美元,去年同期净利润为14.09亿美元,罕见地出现了季度净亏损的现象。

图源:迪士尼

不过因迪士尼宣布将上调流媒体订阅费,并减少约30亿美元内容支出,投资者还是给予了一定支持。财报发布第二天,迪士尼股价上涨4.85%,报收91.73美元/股。与此同时,Rosenblatt维持迪士尼评级为买入,最新目标价为102.00美元/股。

但亮眼的股价并不能掩饰迪士尼各业务线的发展压力。

由于传统的有线电视网络、主题乐园业务面临增长天花板,迪士尼接下来的运营重点还是以流媒体为主。同时,迪士尼已经不打算无止境地为流媒体业务进行内容投入,而是把盈利当成阶段性目标。考虑到流媒体撬动消费者的利器就是内容,内容投入大幅缩减的背景下,迪士尼想要回正流媒体业务的现金流,充满了挑战。

业务成长性不足,流媒体业务仍为重要抓手?

2023财年第三季度,迪士尼能实现营收微增,一大原因在于多业务布局。

目前,迪士尼拥有有线电视网络、直面消费者(以Disney+为代表的流媒体)、内容销售/许可及其他、主题乐园体验和产品四大业务线,其中,主题乐园体验和产品业务对营收增长做出较大贡献。财报显示,2023财年第三季度,迪士尼乐园、体验和产品营收为83.26亿美元,同比增长13%。对此,迪士尼做出解释,主题乐园体验和产品业务的营收大幅增长,主要系“上海迪士尼度假区与香港迪士尼度假区的收入带动”。

具体而言,2023年以来,我国旅游业重新繁荣。与此同时,2023年6月23日,上海迪士尼第四次调高了门票价格,因而带动迪士尼整体的主题乐园体验和产品业务营收上涨。

而从利润端来看,迪士尼的压力不小。其实早在艾格回归之初,迪士尼的阶段性亏损就已经注定。

2022年11月,艾格重返迪士尼再次担任CEO一职,宣布了重组迪士尼媒体和娱乐部门的计划。迪士尼的公告显示,“重组和业务战略的改变一旦确定,可能会产生减值费用”。2023财年第三季度,迪士尼之所以出现亏损,也正是因为重组和减值费用录得约26.5亿美元,上年同期该费用仅4200万美元。

尽管迪士尼的亏损与瞬时性的策略有关,并不会持续陷入亏损的泥潭,但其主营业务的盈利困境却具有很强的延续性。

2023财年第三季度,迪士尼有线电视网络营收66.9亿美元,同比下跌7%,经营利润为 18.9 亿美元,同比大幅下降 23% ;直面消费者业务实现营收55.25亿美元,同比增长9%,运营亏损从去年同期的10.61亿美元缩减至5.12亿美元,同比上涨52%;主题乐园业务营业利润为24.3亿美元,较去年增长11%;内容销售及授权业务经营亏损大幅增长至 2.4 亿美元。

可以看出,除了直面消费者业务、主题乐园业务,其他业务线均不具备较强的成长性。而再从行业视角剖析直面消费者业务、主题乐园业务的发展境况,可以发现迪士尼的选择确实不多。

虽然主题乐园业务可以称得上迪士尼的“现金牛”,但是该业务辐射的人群有限,再加上全球经济仍面临下行风险,随着瞬时性的消费热情退却,迪士尼的主题乐园业务能否持续释放增长潜力,具有较大的不确切性。这种情况下,流媒体业务的作用也更加显著。

目前,流媒体业务还未摆脱亏损,但相关数据已经大幅收窄,行业前景也似乎更加明朗。实际上,随着移动互联网的渗透率逐渐走高,流媒体逐渐取代有线电视网络业务的地位,拥有巨大的商业价值。Grand View Research调研数据显示,预计全球流媒体市场规模将从2021年的2125亿美元增长至2028年的1.05万亿美元,复合年增速为25.64%。

不过,值得注意的是,流媒体业务亏损收窄背后,迪士尼落实涨价格、控成本的策略,一定程度上也使流媒体业务的发展走入另一层困境。

涨价格、控成本,Disney+面临巨大挑战

由于内容成本高昂,流媒体平台难以避免“入不敷出”的挑战。以迪士尼为例,早在2020年末,迪士尼就对外表示,计划四年内成为流媒体巨头,预计届时相关支出为每年140-160亿美元。不断的成本投入下,仅2023年以来,迪士尼流媒体业务的经营亏损额总计就达到了22.24亿美元。

不可否认的是,大手笔地内容投放,确实吸引了诸多用户。截至2022年第三财季末,迪士尼拥有 2.211 亿名流媒体订阅用户,超过Netflix的2.207亿人。此时距离迪士尼首次切入流媒体赛道,不过五年时间。

与大手笔投入建设内容同步,迪士尼对用户也足够“慷慨”。此前Disney+每月订阅价格仅7.99美元,并且提供捆绑销售计划,用户每月仅需支付13.99美元即可同时收看 Disney+、Hulu、ESPN+的内容。作为对比,Netflix、Amazon Prime Video、HBO Max等平台的月订阅费大多在15美元左右。

然而迪士尼的持续亏损,也反过来证明了,Disney+等产品的低价策略不足以平衡高昂的内容成本。

为了给投资者交代,迪士尼已经宣布了流媒体业务盈利的“deadline”。财报电话会上,迪士尼首席执行官Bob Chapek对外表示,“预计未来流媒体业务亏损将会收窄,Disney +将于2024财年实现盈利”。

迪士尼的具体做法是,效仿主题乐园业务,提高流媒体业务的定价,并且控制内容成本。

财报电话会议上,迪士尼对外表示,2023年10月后,无广告版Disney+服务月订阅费将从10.99美元上涨至13.99美元,无广告版Hulu的月订阅费将从14.99美元涨至17.99美元,带有广告版本的服务月费价格不变。

其实早在2022年12月, Disney+就曾借推出广告版涨价,标准版的月订阅费从7.99美元上涨至10.99美元。得益于此,截至2023财年第三季度末,Disney+国内和国际每位付费订阅用户平均月收入分别同比上涨了2%和1%。

而流媒体平台涨价也并不少见。2022年初,Netflix就调整了美国市场的订阅费,其中高价套餐从17.99美元涨至19.99美元。无独有偶,2022年10月,Apple TV+的个人月费也从4.99美元上涨至6.99美元。

但涨价为消费者带来了更高的使用成本,也要求平台提供更具竞争力的内容。

比如,意识到韩国内容受全球观众观影后,2023年4月,Netflix就对外表示,预计将于未来4年内,向韩国投资25亿美元,以制作剧集、电影及其他电视节目。此前,Netflix已经在韩国市场打造了《鱿鱼游戏》《王国》《黑暗荣耀》等爆款内容。

反观迪士尼,为了控制流媒体业务的亏损,宣布涨价的同时,还计划减少内容投入。财报电话会议上,代理首席财务官Kevin Lansberry对外表示,预计今年迪士尼的内容支出总额约为270亿美元。通常情况下,迪士尼每年的支出大约为300亿美元左右,这也意味着今年迪士尼要减少30亿美元的内容投入。

事实上,在此之前,迪士尼的内容质量已经广受诟病。2019年以来,随着《复仇者联盟》以及《星球大战》系列纷纷完结,迪士尼再没有创造过百亿美元票房奇迹。2023年,不论是《疯狂元素城》还是《小美人鱼》,均陷入口碑、票房双输的困境。

对此,2023年6月,《华尔街日报》就曾发文指出,“迪士尼比任何公司都更依赖于其创意产出,而创意产出却没有发挥作用——目前还不清楚出了什么问题”。

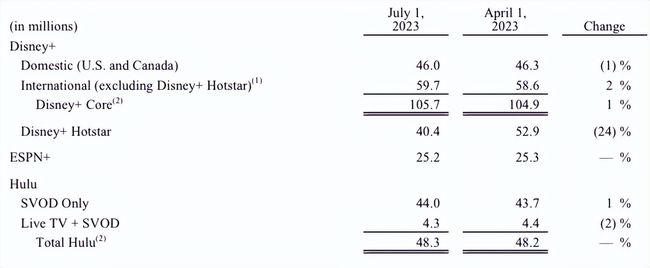

虽然涨价和控成本的策略还没有充分落实,但Disney+的影响力已经开始下降。2023财年第三季度,Disney+的用户数为1.461亿,环比下跌7%,低于分析师预期的1.548亿。这主要是因为迪士尼在印度板球超级联赛(IPL)流媒体转播权的竞标中失利,使得印度地区的Disney+用户流失了24%。

图源:迪士尼

尽管印度并不是Disney+的主要市场,但也昭示了流媒体行业亘古不变的定律:内容失利极易引发用户流失。

因此,目前迪士尼面前的挑战,或许并不是能否回正流媒体业务的现金流,而是在控制内容成本和提高订阅费的“跷跷板”上,找到一个恰当的平衡点,一方面打造出更具共情能力的精品内容,另一方面,通过有限的内容,撬动无限的消费者。

好在,经历百年沧桑,迪士尼拥有众多极具知名度的IP,接下来,迪士尼最应该做的,或许就是保证内容质量的同时,进一步挖掘这些IP的隐形价值,打动更多的消费者。

作者:天宇

来源:美股研究社