2023年锂行业研究报告

第一章 行业概况

1.1 定义

锂行业,作为有色金属行业中稀有金属子行业的重要组成部分,近年来受到了广泛的关注和研究。锂矿经过冶炼加工,可以得到多种锂盐产品。这些锂盐产品在传统工业中有着广泛的应用,尤其是在玻璃和陶瓷制造、润滑剂生产等领域。

锂,作为最轻的金属,具有独特的物理和化学属性。它在所有金属中具有最高的比容量,以及强大的得失电子能力。这些特性使锂成为电池制造的理想材料,特别是在高能量密度和长寿命的应用中。因此,锂被誉为“能源金属”。

随着全球对可再生能源和电动化的趋势加速,锂的需求也随之增长。电动汽车、储能系统和其他高技术应用对高性能电池的需求推动了对锂的追求。这种趋势为锂行业创造了前所未有的市场机会,使其成为全球范围内各国竞相发展的新兴朝阳产业。

1.2 资源分布

近年来,锂在动力电池和储能电池领域的应用日益增多,推动了全球对锂资源的勘探和开发。美国地质勘探局的最新数据揭示,全球锂资源量已经触及9800万吨金属锂当量,相当于5.2亿吨的碳酸锂当量。而锂储量则为2600万吨金属锂当量,约等于1.4亿吨的碳酸锂当量。这些资源主要集中在玻利维亚、阿根廷和智利的锂盐湖,以及澳大利亚、中国、北美和非洲的锂矿石中。

图 至2025年全球锂资源供给增量来源将显著多元化(万吨,LCE)

资料来源:资产信息网 千际投行 五矿证券

值得注意的是,全球65%的锂资源储量为盐湖卤水,这些盐湖主要分布在三大高原地区:南美西部的安第斯高原、北美西部的高原以及中国的青藏高原。这三大高原构成了卤水型锂矿床的主要成矿区。尽管卤水资源丰富,但其开发面临着多重挑战。

首先,许多盐湖位于高海拔地区,如南美的盐湖海拔达3700米,北美的盐湖在1500-2200米,而青海的盐湖则在2600-4500米之间。这些地区的基础设施通常较为落后,施工和运营环境艰难,同时还需满足严格的生态保护要求。

其次,目前的提锂技术主要采用沉淀法,这需要大量的资本投入和较长的建设周期。此外,由于不同盐湖的化学组分存在显著差异,每个盐湖都需要定制的工艺,这进一步增加了开发难度。

因此,尽管卤水资源丰富,但全球的锂资源供应仍主要依赖岩石型锂矿。这些硬岩型锂矿主要包括锂辉石、锂云母、透锂长石、锂蒙脱石、贾达尔石和磷铝锂石等,占全球总资源量的26%。这些资源主要分布在澳大利亚、加拿大、芬兰、中国、津巴布韦、美国、巴西、南非和刚果(金)。尽管它们的资源量只占全球的四分之一,但其产量却超过全球的一半,成为锂资源的主要来源。特别是澳大利亚,其锂辉石矿山的锂精矿总产能约为269.5万吨,其中239万吨来自澳大利亚,占全球总产能的88.7%。

图 锂矿床的主要类型

资料来源:资产信息网 千际投行 《全球锂矿资源现状及发展趋势》

综上所述,锂资源的勘探和开发是一个复杂而多面的领域,涉及多种资源类型和地理分布。随着全球对锂的需求持续增长,对这些资源的有效和可持续开发将变得越来越重要。

第二章 商业模式和技术发展

2.1 产业链

锂,作为新能源领域的核心元素,其产业链的构成和发展趋势受到了广泛关注。锂行业的产业链可以细分为上游、中游和下游三个主要环节,每个环节都有其特定的技术和市场特点。

图 锂产业链全景图

资料来源:资产信息网 千际投行 招商银行研究院

上游:锂资源的开采

锂的开采主要集中在锂矿石和盐湖卤水两大来源。锂矿石是固态的锂资源,主要分布在地壳中,需要通过矿山开采的方式获取;而盐湖卤水则是液态的锂资源,主要分布在特定的地理环境中,如高原盐湖,通过提锂技术从卤水中提取锂资源。

中游:锂盐产品的生产与加工

锂资源开采后,需要进一步加工成为各种锂盐产品。在初级加工阶段,主要生产的是碳酸锂、氢氧化锂和氯化锂等基础锂盐。其中,碳酸锂是最基础的锂盐产品,广泛应用于各个领域。随着加工深度的增加,可以生产出丁基锂、金属锂等二次或多次锂产品。值得注意的是,碳酸锂和氢氧化锂根据其纯度和化学指标,可以进一步细分为工业级和电池级,分别应用于工业和电池领域。

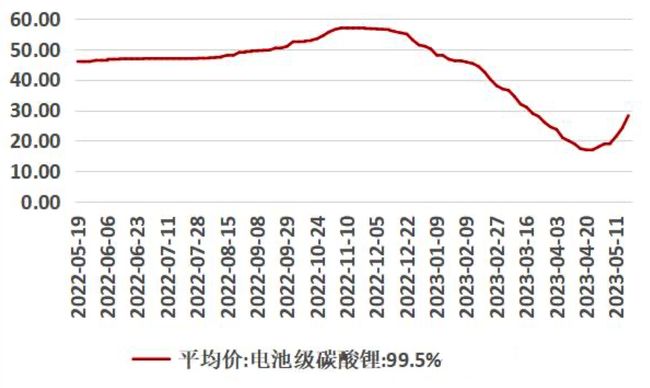

图 工业级碳酸锂价格(万元/吨)

图 电池级碳酸锂价格(万元/吨)

资料来源:资产信息网 千际投行 iFinD

下游:锂产品的应用领域

锂盐产品在下游有着广泛的应用。电池领域是锂的主要消费领域,尤其是随着新能源汽车的发展,对高纯度、高性能的锂电池需求日益增长。此外,锂还广泛应用于陶瓷、玻璃、合金、润滑剂等工业领域,以及医药、航天和军工等高端领域。

锂行业产业链从资源开采到产品应用,涵盖了多个技术和市场环节。随着新能源和电动汽车产业的快速发展,锂行业的产业链将持续优化和扩展,为全球新能源革命提供强大的技术和市场支持。

2.2 商业模式

锂行业的商业模式主要针对碳酸锂,这是因为碳酸锂在锂盐中占据了核心地位。无论是从盐湖还是矿石资源中提取,碳酸锂都是最主要的产出。特别是盐湖提锂,其只能直接提取碳酸锂,而氢氧化锂的产量则相对较小。此外,矿石提锂可以直接提取碳酸锂或氢氧化锂,显示出碳酸锂的制备流程的简便性。因此,无论从需求端还是生产端,碳酸锂都被视为锂盐中的基础产品,并常作为评估锂盐生产和需求的主要指标,即碳酸锂当量(LCE)。在当前市场供应紧张的背景下,多种商业模式在锂行业中逐渐显现。

原有锂盐企业的布局

传统的锂盐企业,如赣锋锂业、天齐锂业等,主要通过锂辉石、盐湖和锂云母等方式生产碳酸锂。这些企业在原有的业务布局上,不断加大投资,确保稳定的卤水原料供应,以满足市场的旺盛需求。

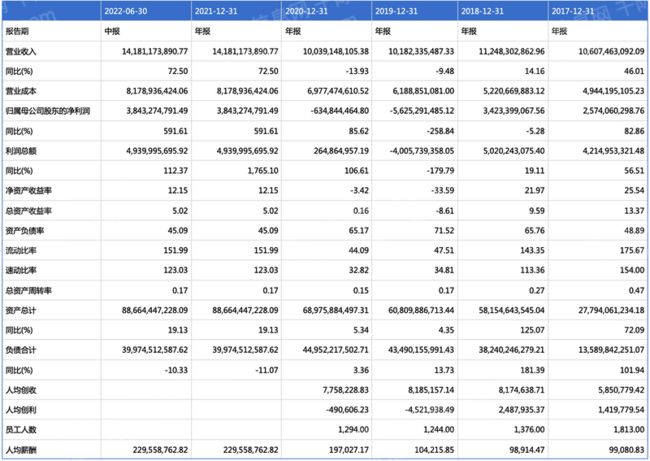

表 锂矿指数 850543.SI主营结构(单位:万元)

资料来源:资产信息网 千际投行 Wind

电池企业的纵向整合

电池企业,面对原材料价格的波动,开始向上游原材料进行纵向整合。例如,亿纬锂能收购金昆仑锂业,宁德时代与国轩高科合作在江西宜春建设碳酸锂项目。这种纵向整合有助于电池企业控制成本,确保锂资源的稳定供应。

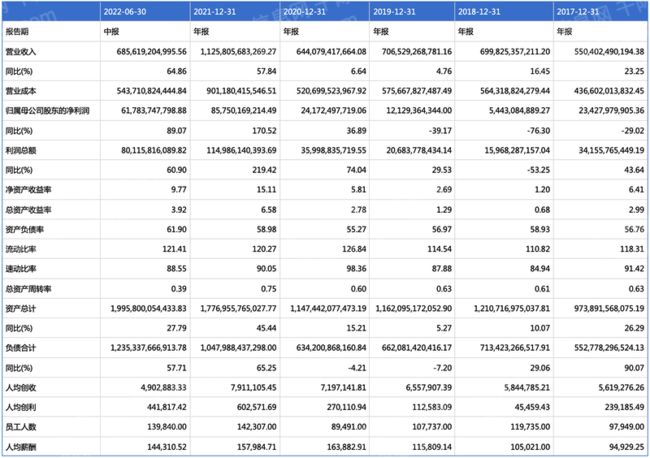

表 锂电池指数 884039.WI主营结构(单位:万元)

资料来源:资产信息网 千际投行 Wind

锂电材料企业的布局

锂电材料企业,如天赐材料和格林美,主要利用电池资源循环来形成碳酸锂产能。这些企业通过废旧锂电池循环利用项目,生产高纯碳酸锂,满足市场需求。

技术与服务企业的参与

技术与服务企业,如蓝晓科技和万邦达,主要以技术和服务为突破口,切入锂盐生产运营环节。这些企业通过与锂盐企业的合作,提供技术和服务,同时通过增资入股的方式,确保稳定的碳酸锂原料来源。

综合上述,锂行业的商业模式呈现出多元化的特点。不同类型的企业,根据自身的核心竞争力,选择不同的参与方式。在市场供应紧张的背景下,这种多元化的商业模式有助于保障锂资源的稳定供应,满足市场的旺盛需求。同时,跨界合作和纵向整合也为锂行业带来了新的发展机遇。随着新能源和电动汽车产业的持续发展,锂行业的商业模式将继续演变,为全球新能源革命提供强大的技术和市场支持。

2.3 技术发展

随着新能源技术的迅速发展,锂作为核心原材料的需求持续增长。为满足这一需求,锂提取技术也在不断进步和创新。本报告将对当前的锂提取技术进行深入探讨。

矿石提锂技术

- 锂辉石提锂:该技术已相对成熟,主要采用硫酸焙烧法。但由于其成本高和环境污染问题,短期内的进步空间有限。

- 锂云母提锂:与锂辉石相比,锂云母在提取过程中主要面临杂质较多的问题。江西省宜春市,被誉为“亚洲锂都”,拥有全球最大的锂云母矿。目前,宜春地区的企业多采用硫酸盐焙烧法进行云母提锂。

盐湖提锂技术

- 盐湖的提锂技术因其资源禀赋而异,可以分为高镁锂比和低镁锂比两大类。目前,工业化生产的盐湖大多为低镁锂比盐湖,采用沉淀法和太阳池法。而高镁锂比盐湖提锂技术正在趋于成熟,我国正积极探索其提取方法,如吸附法、膜法、萃取法、煅烧浸取法和电渗析法等。

- 沉淀法:适用于低镁锂比的盐湖,通过自然蒸发浓缩卤水,再加入沉淀剂或盐析剂使锂沉淀分离。

- 太阳池法:利用地区低温气候得到高锂混盐卤水,再经太阳池技术蒸发、升温得到富锂混盐和芒硝等沉淀。

- 吸附法:通过对锂有选择性的吸附剂吸附卤水中的锂,再用淡水解吸与其他杂质分离并富集。

- 膜法:利用多种类型的滤膜,逐步将卤水中杂质成分分离,并富集浓缩锂后化学沉淀锂。

- 萃取法:通过有机溶剂萃取锂实现锂与其他杂质成分的分离和浓缩。

- 煅烧法:对提硼后的卤水浓缩干燥、煅烧分解为氧化镁,再用水溶出氧化镁中的可溶性锂盐,再沉淀出碳酸锂产品。

- 电渗析法:在外加直流电场的作用下,固态或液态离子交换膜对水中离子具有选择性,使水中的一部分离子透过交换膜转移到另一部分水中。

黏土提锂技术

黏土提锂的工艺由其赋存状态决定。黏土型锂矿的主要物质组成、化学成分决定了后续提取工艺及净化除杂过程。黏土提锂具有综合优势,开发前景良好。此前由于下游需求规模较小,锂辉石及盐湖率先产业化满足供给而轻视了品位较低的锂黏土。但在新能源汽车的带动下,锂黏土因为自身提锂技术的进步及较大的资源储量受到重视。

综上所述,锂提取技术正面临着新的挑战和机遇。随着技术的不断进步,未来锂行业将更加注重环保、效率和成本,为全球新能源革命提供强大的技术支持。

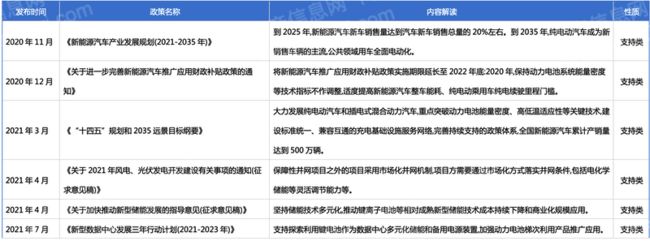

2.4 政策监管

我国的碳酸锂行业政策主要由国家发改委等部位通过鼓励地方、外资和相关行业进行产业投资及产业结构调整。例如,在《西部地区鼓励类产业目录(2020年本)》中,国家发改委鼓励云南、青海等地发展碳酸锂产业。同时,由于碳酸锂目前的主要应用方向在动力电池领域,相关产业的政策也会对其找出一定程度的影响。

表 国家层面有关碳酸锂政策解读

资料来源:资产信息网 千际投行 Wind

动力锂电池电池的相关概念在“十三五”规划中开始被提及,纲要提及重点突破动力电池的关键技术; 而在 “十四五”规划中转变为突破新能源汽车高安全动力电池关键技术。从“重点突破”到“突破”可以看出,国家对动力电池行业的政策支持力度明显减弱。

储能电池相关概念在“十二五”规划中就被提及,其政策力度经历了从 “增强”到“大力推进”到“加速”的演变,政策关注点也越来越全面,在“十四五”纲要中,对整体的储能产业和储能应用能力都做出了规划。

表 国家层面有关锂电池行业政策解读

资料来源:资产信息网 千际投行 Wind

第三章 行业估值、定价机制和全球龙头企业

3.1 行业综合财务分析和估值方法

对锂行业企业进行财务分析,首先要关注其资产负债表。重点观察存货和固定资产,这可以反映企业的生产和存储能力。高额的存货可能意味着销售困难或生产过剩,而固定资产的增长可能代表企业在扩张生产。

其次,深入研究利润表。关注毛利率和净利率,这可以帮助分析企业的成本控制能力和整体盈利能力。锂行业的原材料价格波动较大,因此对成本的控制尤为关键。

再者,研究现金流量表。正向的经营活动现金流表明企业日常运营稳健,而投资活动现金流出则可能代表企业在技术升级或扩张。

最后,不可忽视的是财务比率。特别是流动比率和速动比率,这两个指标可以反映企业短期偿债能力。对于锂行业,由于其资本密集,高的负债率是常见的,但过高的负债率可能意味着风险增加。

总之,对锂行业企业的财务分析需要综合多方面的数据,深入挖掘其背后的经营逻辑和风险。

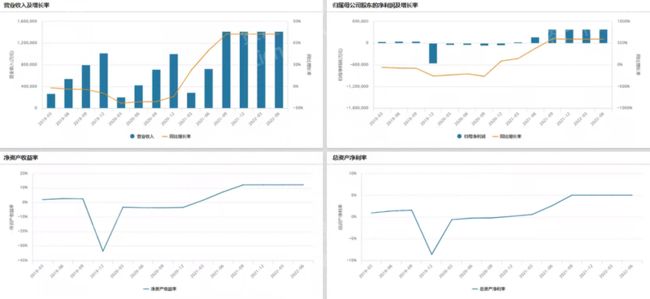

图 锂指数综合财务分析

资料来源:资产信息网 千际投行 Wind

图 锂指数市场表现

资料来源:资产信息网 千际投行 Wind

图 锂指数盈利预测

资料来源:资产信息网 千际投行 Wind

锂行业估值方法可以选择市盈率估值法、PEG估值法、市净率估值法、市现率、P/S市销率估值法、EV企业价值法、EV/Sales市售率估值法、RNAV重估净资产估值法、EV/EBITDA估值法、DDM估值法、DCF现金流折现估值法、红利折现模型、股权自由现金流折现模型、无杠杆自由现金流折现模型、净资产价值法、经济增加值折现模型、调整现值法、NAV净资产价值估值法、账面价值法、清算价值法、成本重置法、实物期权、LTV/CAC(客户终身价值/客户获得成本)、P/GMV、P/C(customer)、梅特卡夫估值模型、PEV等。

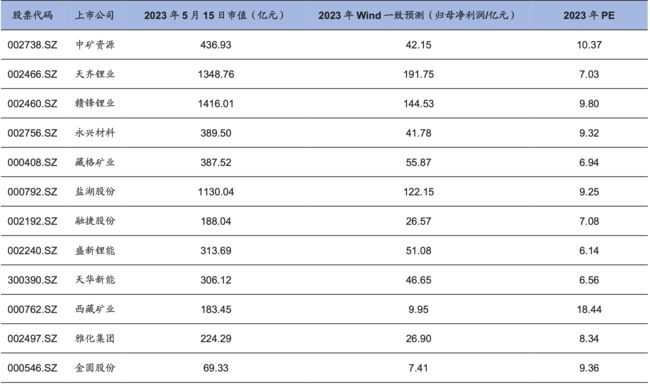

图 锂矿上市公司 PE 估值

资料来源:资产信息网 千际投行 Wind

3.2 行业发展

自1958年新疆锂盐厂的建立,标志着中国锂行业的诞生,中国的锂行业经历了几个关键的发展阶段。

2005年前:发展初期

自1958年至90年代中期,我国逐渐形成了西北、中南、西南三大锂工业基地。2003年,青海锂业成功建成了国内首条卤水提锂生产线。在2000-2005年间,随着电池、光伏等新兴领域的锂应用不断取得进展,锂工业得到了进一步的推动。

2005-2015年:3C渗透期

在这一时期,3C产品如智能手机和平板电脑迅速普及,钴酸锂作为其主要正极材料也得到了快速发展。2008年,国家发布了关于新能源汽车的推广政策,锂动力电池开始崭露头角。此外,天齐锂业于2012年收购了全球品位最高的锂矿泰利森的51%股权,标志着中国冶炼企业开始向上游布局。

2016-2020:引擎转换期

随着3C电子产品需求放缓,新能源汽车成为了锂需求的新引擎。尽管政策补贴为新能源汽车提供了支持,但由于矿企和锂盐厂的产能投放,以及补贴政策的调整和汽车成本及安全问题,行业景气度开始下滑。2019年下半年,海外矿山开始进行产能调整,多家矿山宣布减少或停产。

2020至今:新能源汽车渗透期

随着疫情好转,国内外纷纷推出了新能源汽车的利好政策,加上新能源汽车的成本和产品力的改善,锂需求进入了新的成长期。海外矿山在经过重整后,供需关系得到了改善。在双碳政策的推动下,新能源汽车和储能将为锂行业带来重要的需求增量。

3.3 驱动因子

随着全球能源转型和技术进步,锂行业正迅速崭露头角。电池作为中游锂盐的主要需求方,占据了约七成的市场份额。碳酸锂和氢氧化锂,作为电池的核心正极材料,已成为锂盐行业的重要产品。值得注意的是,我国凭借技术和成本优势,已经占据了全球锂盐产能的七成。此外,提锂成本受资源和技术的影响,其中盐湖提锂成本最低,而锂云母成本最高。

需求的转变已经引领了锂盐行业的高速成长。电池需求的增长使锂盐行业从传统领域转向成长领域。电动化的推进预示着锂盐行业将进入一个超级周期。长远看,由于供给难以追赶需求的强劲增长,锂盐将长期面临供应短缺,从而支撑价格。短期内,2022年锂盐供应短缺和需求旺盛将使价格保持高位,但2023-2025年随着产能的快速释放,价格可能会出现阶段性回落。

此外,行业的扩产热情正日益高涨。锂盐的长期供应紧张突显了锂矿资源的战略重要性。为保证供应稳定,企业正在加强全球化资源布局。上下游的垂直整合已成为趋势,而高镍三元电池的发展也进一步提升了需求。在这个高速发展的阶段,拥有资源、产能和技术优势的头部企业将更加占据主导地位。

3.4 风险分析

随着新能源技术的迅速发展,锂行业作为其核心供应链的一部分,其商业前景受到了广泛关注。然而,该行业也面临着多种风险,下面将对这些风险进行深入探讨。

首先,地缘政治及贸易政策风险是不容忽视的。以智利为例,近期的政治格局变动可能导致当地盐湖开采进程受阻。此外,中澳、中美之间的贸易摩擦也可能对国内企业的原材料供应造成扰动。

其次,生产进度不及预期也是一个重要风险。无论是天气、疫情还是技术因素,都可能导致生产进度延缓。特别是新兴的锂黏土资源开采,可能因地理和技术因素而进度缓慢。

此外,需求疲弱的风险也不容小觑。全球经济增长、新能源汽车政策和市场接受度都可能影响锂的需求。短期内,价格下跌的风险也可能对企业造成压力,特别是当价格跌至生产成本以下时。

环境保护和安全生产也是行业面临的重要风险。随着环保标准的提高,企业可能需要增加投入,同时也面临停产的风险。此外,自然灾害、设备故障等都可能威胁到安全生产。

最后,新能源技术的变革可能会对锂离子电池市场造成冲击。如果氢燃料电池或其他新技术得到快速发展,锂离子电池的市场地位可能会受到挑战。

3.5 竞争分析

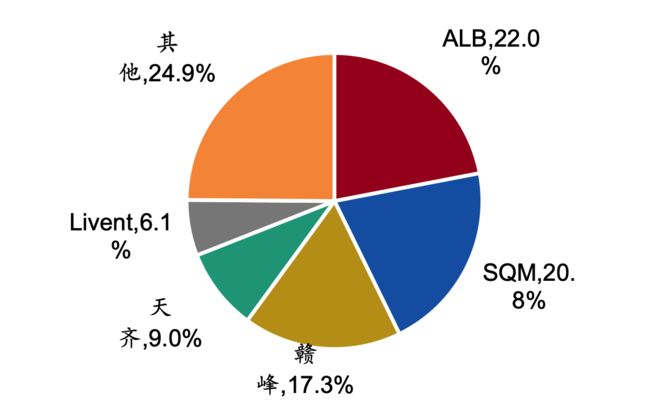

锂行业的市场集中度较高,呈现出寡头竞争的特征。2020年数据显示,全球锂产品的产能和产量主要集中在ALB、SQM、赣锋、天齐和Livent五家企业。这五家企业的产能约占全球总设计产能的50%,而产量则占据了全球总供给的75%。其中,美国的ALB、智利的SQM和我国的赣锋位列全球前三大锂盐产能和产量公司。

图 2020 年全球锂盐产能占比

资料来源:资产信息网 千际投行 赣锋锂业

图 2020 年全球锂盐供给占比

资料来源:资产信息网 千际投行 RK Equity

在氢氧化锂市场,赣锋和ALB的地位更为突出,几乎占据了行业的半壁江山。赣锋、ALB和雅化集团三家企业的产能占比达到了52%,其中赣锋独占近三成。考虑到澳洲锂辉石资源的锁定以及赣锋在非洲的资源获取,市场的高集中度格局在短期内难以改变。

碳酸锂市场方面,SQM和ALB是主导生产企业。随着盐湖资源的进一步开发,市场格局有望发生变化。目前,智利的SQM和美国的ALB是盐湖资源的主要开发者。然而,阿根廷的多个盐湖项目正在勘探开发中,预计将对碳酸锂市场产生影响。尤其是资源量丰富的Cauchari-Olaroz于2022年中投产,其它多个项目也在进行深度勘探,预计未来将释放超过50万吨的产能。

3.6 重要参与企业

在2020年,全球锂产品市场的主导力量主要集中在五大企业:ALB、SQM、赣锋、天齐和Livent。这五家企业在锂行业中的地位不可动摇,它们的产能合计约占全球总设计产能的50%,而在产量方面,这五家企业更是占据了全球总供给的近75%。

- ALB (Albemarle Corporation):作为全球领先的特种化学品公司,ALB在锂资源开发和生产方面拥有深厚的经验和技术积累,为全球多个行业提供关键的锂产品。

- SQM (Sociedad Química y Minera):这家智利公司是全球最大的锂生产商之一,拥有丰富的盐湖资源,为全球电池和其他高技术应用提供高品质的锂产品。

- 赣锋锂业:作为中国的锂产业巨头,赣锋锂业在锂资源开发、生产和销售方面都有着显著的优势,其产品广泛应用于新能源、航空航天等领域。

- 天齐锂业:另一家中国的锂产业领军企业,天齐锂业在锂盐、锂电池等领域都有着深厚的研发和生产经验,为全球客户提供一流的锂产品。

- Livent Corporation:这家美国公司在锂行业中也有着不可忽视的地位,凭借其技术和创新能力,为全球新能源和其他高技术领域提供关键的锂材料。

这五家企业在全球锂产品市场中的地位坚如磐石,它们的技术、资源和市场份额使其在锂行业中独占鳌头。

第四章 未来展望

随着全球新能源汽车和储能领域的快速发展,锂资源的需求持续上升。然而,2023年的锂盐供给仍然宽松。尽管澳大利亚部分矿业项目建设进程有所推迟,但澳洲锂矿和南美盐湖的产出仍在增长。此外,由于锂行业之前的大量锂盐产能积累,以及其他行业如陶瓷等的转型,使得锂盐的供给持续过剩。尽管锂盐库存有所减少,但仍然处于较高水平,且由于未来价格走势的不确定性,下游采购行为变得更加谨慎。

未来,全球锂资源供给将更加注重“绿色”要求。为了进入全球汽车巨头的供应体系,必须确保锂资源的供给是环境友好的。这意味着需要构建一个闭环的锂电循环生态系统,确保更低的环境足迹和碳排放。绿色电力将成为全球矿山和盐湖项目的标准配置。

中国在锂资源方面拥有巨大的潜力。尽管中国拥有丰富的锂资源,但缺乏高品质、大规模、易于开采的世界级盐湖和固体锂矿资源。但随着提锂技术的进步和价格的上涨,预计中国本土的锂资源开发将有很大的发展空间。

对于产业的发展,建议在追求经济效益的同时,兼顾安全与发展。考虑到当前的地缘政治形势,未来的战略应该高度重视新兴领域上游关键矿产的供给逻辑。这需要构建一个在中国国内和海外都有循环的、具有韧性的锂资源供应体系。同时,加快国内锂资源的开发,并在“一带一路”沿线加强海外开发。此外,还需要确保中国锂资源企业在全球布局资产的股权、货权和汇率安全。技术的变革也是关键,特别是在2023年,应注重投资与融资的匹配,以及现金流管理。

Cover Photo by Sergey Lapunin on Unsplash