A+CLUB管理人支持计划第九期 | 仟富来资产

免责声明

本文内容仅对合格投资者开放!

私募基金的合格投资者是指具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100 万元且符合下列相关标准的单位和个人:

(一)净资产不低于1000 万元的单位;

(二)金融资产不低于300 万元或者最近三年个人年均收入不低于50 万元的个人。

前文所称金融资产包括银行存款、股票、债券、基金份额、资产管理计划、银行理财产品、信托计划、保险产品、期货权益等。

本文为2023年9月15日A+CLUB管理人支持计划路演内容,分享嘉宾为仟富来资产副总经理王俊,仅供交流参考,不构成任何投资建议。

公司简介

01公司概况

上海仟富来资产管理有限公司成立于2015年,专注于量化多策略研究与投资,坚持运用量化与对冲的方式进行专业资产管理,投资领域涉及股票、债券、期权、大宗商品等。坚持数量化和模型化的投资原则,以金融数学、金融工程等科学方法,研发各类符合不同风险偏好投资者的投资策略,致力于用不同风险承受水平下为投资者追求稳健的绝对收益。目前管理规模约8亿,80%资金来源于机构。

02团队介绍

仟富来资产团队现有20人,投研13人,系统支持3人。核心团队成员大多来自海外知名投资机构,教育背景均为顶级院校硕士以上学历。自建投研团队,培养周期长,目前团队已形成梯度,新一代的投研经理人数多,过去3年无人员主动离职,团队稳定,磨合度高,氛围融洽有活力。

03核心人物

许佳莹 可转债多头策略投资经理

教育背景

上海交通大学学士;美国芝加哥大学金融工程、计算机双硕士

过往经历

曾任职海外顶尖对冲基金多年,任衍生品交易做市交易总监,15年以上量化投资经验,擅长复杂衍生品定价与高频执行. 其在私募排排网2022年评选的“女性私募基金经理榜(近一年)”中收益率排名第二。

徐宜宜 首席策略师

教育背景

美国北伊利诺伊州立大学电子工程硕士,波士顿学院MBA

过往经历

曾就职于道富全球、威灵顿等全球知名资管公司,从事投资管理工作。曾任华安基金基金经理,拥有7年多管理多只ETF的经历,包括亚洲最大的贵金属ETF。

王俊 投资总监

教育背景

上海交通大学金融数学学士、硕士

过往经历

曾就职于东吴证券、中山证券及量化私募,担任策略研发与投资负责人,擅长用数理模型解决实际问题,在权益投资、产品设计方面有丰富的跨界实战经验。

04策略布局

① 期权类:波动率交易、跨品种套利

② 可转换债权类:指数增强、对冲、日内回转

③ CTA类:强弱对冲策略、择时趋势策略

④ 股票类:量化选股、择时对冲、中性策略

⑤ 定制类:打新策略、指数增强、资产配置

业绩展示

01 仟富来量化XX

2019年10月22日开始实盘,累计收益63.07%,较中证转债超额34.77%。

实盘数据:2019年10月22日-2023年9月22日

02 仟富来开元XX号

2021年6月22日开始实盘,累计收益29.14%,较中证转债超额收益22.04%。

实盘数据:2021年6月22日-2023年9月22日

03 仟富来量化精选XX号

2022年3月29日开始实盘,累计收益16.86%,较中证转债超额收益14.85%。

实盘数据:2022年3月29日-2023年9月22日

荣誉奖项

1、2023年-私募排排网

上海地区债券策略收益十强

2、2022年-私募排排网

全国夏普复合策略十强

3、2021年-私募排排网

全国债券策略亚军

4、2021年11月-私募排排网

债券策略收益组冠军

5、2021年-朝阳永续

第十六届中国私募基金风云榜冠军(可转债产品)

第十六届中国私募基金风云榜十强

6、2019年-Wind

最强私募基金荣誉奖项(市场中性策略)

分享要点:解密攻守兼备的可转债

第一点 否极泰来,曙光已现

从近5年各类资产的表现分析,转债指数平均收益6.65%,高于其他大类资产,但其波动又远低于大宗商品指数和股票指数,性价比优势显著。从资产配置的角度来看,可转债是进一步提升回报风险比率,降低资产组合波动的不二选择。

仟富来主要关注可转债市场的绝对价格,王俊认为当前绝对价格中位数121块,均价为130块,性价比较高。虽然可转债指数一直在涨,但是价格没有同步上涨,这跟可转债的退市机制有关。同时可转债指数具备正贝塔属性,每年低价发行100元面值的可转债,平均2年的续期,退市时将有160左右的价格,将天然带动指数上涨。

仟富来从18年开始研究可转债,当时仅约100只标的,1000亿规模,而近些年每年发行一两百家,退市几十家,至此已有546只标的,8000多亿规模,已是不可忽视的资产。在21年开始与机构资方的密切接触中,王俊感受到了资方对可转债的认可度越来越高,并在一定程度上可替换中性策略。

第二点 攻守兼备的可转债

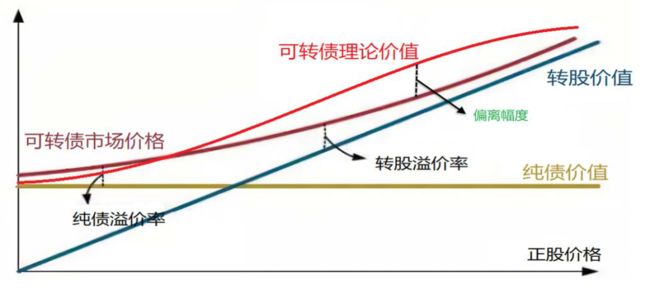

可转债的定义:债券持有人有权按照约定的价格将所持有的债券转换为发行公司普通股票的债券。本质上是普通公司债券 + 公司股票看涨期权。在股价处于上升通道时,可转债以股性为主,上涨空间媲美正股。股价下跌时,其债性表现突出。

可转债资产的崛起。IPO是公司走上资本市场的起点,公司将拥有更强的资源调配和募资能力,发可转债对于上市公司来说是一种低成本的再融资,可降低融资难度,并优化财务结构。15年股灾和18年贸易战导致当时IPO暂停了一段时间,上市公司再融资受限,使得18年后可转债的发行加速,结合今年8月出的减持新规,股东减持更困难,发可转债是一个较稳健的套利变现方式。

可转债发行门槛约束保障了发行人有充分的偿债能力,五大条款让可转债下有保底,上不封顶,基础条款有转股和利率,非必须条款有赎回、回售和下修。A股可转债上涨的核心逻辑是发行人不想承担债务,仅想还利息。在行情好时,通过做多股价让投资者转股;行情不好股价上不去时,便下修转股价,使得每一张可转债能兑换的股票数量增加,促进转股。进可攻,退可守。

第三点 仟富来的可转债量化策略

可转债是债加股票的看涨期权,正股的衍生品,逻辑上与正股同涨同跌,仟富来通过计算可转债理论价值,进行排序调仓。即计算出第二天500个正股变化范围的每个价格对应转债的价格,对标市场价格算出对应的500个偏离度并排序,偏度度越大仟富来认为该标的潜在收益越大,对前50标的保持持仓。(正股价格不变,转债价格变化同理)

为保障稳健的收益,仟富来风控主要做两件事,一是研究员专门维护的黑名单,从上市公司的基本面、财报、公告、舆论等方面分析,排除有违约风险的标的。二是标的充分分散,持有50只转债标的,单只标的权重大约百分之二三,降低单只标的极端情况下对产品的影响。

精选QA

问1:从转债理论价值和市场价格的偏离幅度来说,仟富来是全天计算全天开仓吗?

答1:我们是随时开仓,可以理解成Tick级别,来一次价格就需要做一次价格计算。我们是日频,收盘之后根据当天数据将曲线进行更新,这样在盘中就有对应关系来快速进行计算。

问2:前段时间蓝盾转债退市,该项风险点会影响市场趋势吗?

答2:优胜劣汰对于市场来说是一个良性机制,对我们的策略没有影响,首先因为我们有黑名单机制;另外,您说的这种影响力能让大家意识到转债也是有风险的,仟富来是一直在找错误定价的机会。

问3:您认为在什么样的环境下错误定价比较好做?

答3:我们并不会选主题或主线,我们是跟踪正股价格波动与转债价格波动之间的偏离度,所以对我们来讲任何时候都是有交易机会的。

问4:前段时间密集地发了一些转债,对于这部分而言,什么条件才会进入仟富来的选择范围?您怎么看待转债的策略容量?

答4:上市一个月之后的转债我们才会选择交易,时间太短可能会导致定价有比较大的偏离。我们的策略容量在20-30亿。

问5:请问做转债的逻辑是否像量化股票的多因子策略吗?还是偏债一点?前段时间出的有关高频新规政策会对咱们有影响吗?

答5:转债最开始做的是双低模型,现在已经出现了三低模型,多因子这两年也开始有机构在做,大家各有各的优势。针对高频的新规政策对我们没有影响,我们会用Tick级别的高频数据,但是我们的换手在2021年只有70-80倍,今年平均下来仅30-40倍。