剖析GPU三大应用市场

一、游戏渲染场景,对GPU需求旺盛

IDC数据显示,2020年游戏PC和显示器的出货量同比增长26.8%,达到5500万台。游戏笔记本电脑在2020年增长了创纪录的26.9%。与PC并行,游戏显示器在2020年也达到了新的高度,与2019年相比增长了77%以上,出货量达到了1430万台。

IDC预计2021年游戏显示器的销量将首次超过游戏台式机。即使游戏台式机逐渐受到青睐,游戏笔记本电脑的显示器连接率不断提高也意味着游戏监控器市场的五年复合年增长率预计将超过10%。IDC预计2025年全球销量达到7290万,复合年增长率为5.8%。

- 游戏绘图是GPU的传统应用领域,为游戏开发者提供电影级画质的实时渲染;

- GPU并行计算的基础结构、可以执行海量数据计算;

- GPU访存速度快;

- GPU拥有更高的浮点运算能力,对图形与媒体加工速度快;

移动端AI芯片市场不止于智能手机,潜在市场还包括:智能手环/手表、VR/AR眼镜等市场。

在边缘计算场景,AI芯片主要承担推断任务,通过将终端设备上的传感器(麦克风阵列、摄像头等)收集的数据代入训练好的模型推理得出推断结果。由于边缘侧场景多种多样、各不相同,对于计算硬件的考量也不尽相同,对于算力和能耗等性能需求也有大有小。因此应用于边缘侧的计算芯片需要针对特殊场景进行针对性设计以实现最优的解决方案。

安防摄像头发展经历了由模拟向数字化、数字化高清到现在的数字化智能方向的发展,最新的智能摄像头除了实现简单的录、存功能外,还可以实现结构化图像数据分析。安防摄像头一天可产生20GB数据,若将全部数据回传到云数据中心将会对网络带宽和数据中心资源造成极大占用。

通过在摄像头终端、网络边缘侧加装AI芯片,实现对摄像头数据的本地化实时处理,经过结构化处理、关键信息提取,仅将带有关键信息的数据回传后方,将会大大降低网络传输带宽压力。

当前主流解决方案分为:前端摄像头设备内集成AI芯片和在边缘侧采取智能服务器级产品。前端芯片在设计上需要平衡面积、功耗、成本、可靠性等问题,最好采取低功耗、低成本解决方案;边缘侧限制更少,可以采取能够进行更大规模数据处理任务的服务器级产品。

二、云端GPU使用

人工智能服务器通常搭载GPU、FPGA、ASIC等加速芯片,利用CPU与加速芯片的组合可以满足高吞吐量互联的需求,为自然语言处理、计算机视觉、语音交互等人工智能应用场景提供强大的算力支持,已经成为人工智能发展的重要支撑力量相比于传统CPU服务器,在提供相同算力情况下,GPU服务器在成本、空间占用和能耗分别为传统方案的1/8、1/15和1/8。

当前在云端场景下被最广泛应用的AI芯片是英伟达的GPU,主要原因是:强大的并行计算能力(相比CPU)、通用性以及成熟的开发环境。2020年全球AI服务器市场规模为122亿美元,预计到2025年全球AI智能服务器市场将达到288亿美元,5年CAGR达到18.8%。

在AI开发中,由于深度学习模型开发及部署需要强大算力支持,需要专用的芯片及服务器支持。开发者如选择自购AI服务器成本过高。通过云服务模式,采取按需租用超算中心计算资源可极大降低项目期初资本投入同时也省却了项目开发期间的硬件运维费用,实现资本配置效率的最大化提升。

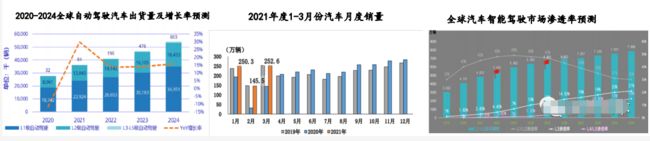

全球自动驾驶迈入商用阶段,未来可期。IDC最新发布的《全球自动驾驶汽车预测报告(2020-2024)》数据显示,2024年全球L1-L5级自动驾驶汽车出货量预计将达到约5425万辆,2020至2024年的年均复合增长率(CAGR)达到18.3%;L1和L2级自动驾驶在2024年的市场份额预计分别为64.4%和34.0%。尽管目前L3-L5级自动驾驶技术的应用具有开拓性意义,L1-L2级自动驾驶将依然是未来5年内带动全球自动驾驶汽车出货量增长的最大细分市场。

我国汽车市场规模不断增长,自动驾驶由L2向L3过渡。中汽协数据显示,2021年1-3月,中国品牌乘用车共销售210.8万辆,同比增长81.5%,占乘用车销售总量的41.5%,占有率比上年同期提升1.4个百分点。2020年1月份至9月份,L2级智能网联乘用车销售量达196万辆,占乘用车总销量的14.7%。

更有部分企业加速研发L3级自动驾驶车型,多地开展自动泊车、自动驾驶公交车、无人智能重卡等方面的示范应用。到2025年,我国PA(部分自动驾驶)、CA(有条件自动驾驶)级智能网联汽车销量占当年汽车总销量比例超过50%,C-V2X(以蜂窝通信为基础的移动车联网)终端新车装配率达50%。

随着传感器、车载处理器等产品的进一步完善,将会有更多L3级车型出现。而L4、L5级自动驾驶预计将会率先在封闭园区中的商用车平台上实现应用落地,更广泛的乘用车平台高级别自动驾驶,需要伴随着技术、政策、基础设施建设的进一步完善,预计至少在2025年~2030年以后才会出现在一般道路上。

- 感知路径,短时处理海量数据。行车过程中依赖雷达等传感器对道理信息进行采集后,处理器每秒需实时数据解析几G量级数据,每秒可以产生超过1G的数据。对处理器的计算量要求较高。

- 自动规划,瞬时反应保障安全。处理分析实时数据后,需要在毫秒的时间精度下对行车路径、车速进行规划,保障行车过程安全,对处理器的计算速度要求较高。

- 兼具技术成本优势,GPU为自动驾驶领域主流。

目前汽车电子控制系统是分布式ECU架构,不同的信息娱乐、车身、车辆运动和动力总成系统及其细分功能分别由不同独立的ECU单元进行独立控制,部分高档车型上的ECU数量超过100个。

未来,汽车电子操控系统将会进一步向着集中化、软硬件解耦及平台化方向发展,汽车将会由统一的超算平台对传感器数据进行处理、融合、决策最终实现高级别的自动驾驶功能。

三、海外GPU巨头Nvidia

Nvidia:四大产品线平台,游戏业务和,数据中心业务快速增长

- 游戏业务:GeForceGPU、云游戏平台及相关产品设施;

- 数据中心:包括Telsa系列的GPU产品、EGX&HGX&DGX终端产品为数据中心加速器、边缘计算、AI计算数据中心服务器GraceCPU;

- DPU:收购Mellanox,积极布局数据中心存储、传输DPU;

- 专业显示:Quadro专业绘图工作站、RTX图形处理器、vGPU软件;

- 汽车:DRIVEAGX为自动驾驶工作平台。

Q3FY2022英伟达第三季度营收达71.03亿美元,同比增长50%。净利润为24.64亿0%美元,同比增长84%。其中游戏业务收入达32.2亿美元,较去年同期增长42%;数据中心业务收入为29.4亿美元,同比增长55%。专业可视化业务收入达5.77亿美元,同比增长144%;自动驾驶业务收入达1.35亿美元,同比增长8%。

Nvidia:GPU架构每,两年升级一次

Nvidia:推出CUDA软件堆栈,建立软硬件一体化生态

GPU通用计算方面的标准目前有OpenCL、CUDA、AMDAPP、DirectCompute。其中OpenCL、DirectCompute、AMDAPP(基于开放型标准OpenCL开发)是开放标准,CUDA是私有标准。

2006年,公司推出CUDA软件推展,推动GPU向通用计算转变,之后不断强化通用系统生态构建。为开发者提供了丰富的开发软件站SDK、支持现有的大部分机器学习、深度学习开发框架。推出的cuDNN、TensorRT、DeepStream等优化的软件也为GPU通用计算提供加速。

Nvidia:强劲的游戏业务提供,稳定现金流

数据中心主要产品为Tesla系列。通过将不同类型的GPU加速器与CPU、DDR等硬件产品组合以及软件开发,推出面向高性能计算HPC、人工智能DGX、边缘计算EGX等硬件产品。

软件产品NGC用于GPU加速的云平台服务,加速使用深度学习框架;虚拟GPU主要用于在虚拟机上运营AI、深度学习和高性能计算。

Nvidia:数据中心业务持续,快速增长

2020年4月,Nvidia70亿美元完成对Mellanox的收购。形成NvidiaGPU+MellanoxRDMA+NvidiaCUDA整体解决方案,提供从人工智能计算到网络的端到端技术全堆栈产品。

受益于市场对公司新一代安培架构产品的需求,同时对话式AI、推荐系统等下游场景的训练模型部署的增多。22财年Q3,公司数据中心业务收入为29.4亿美元,同比增长55%。

Nvidia:提供CPU+GPU+DPU,整体方案

融合了Mellanox的计算推了DPU的产品。BlueFieldDPU通过分流、加速和隔离各种高级网络、存储和安全服务,为云、数据中心或边缘等环境中的各种工作负载提供安全的加速基础设施。BlueFieldDPU将计算能力、数据中心基础功能的可编程性及高性能网络相结合,可实现非常高的工作负载。

GPC2021年推出了基于ARM架构的面向服务器市场的CPU,用于大型计算中心或者超级计算机等场景中,通过Nvlink实现CPU、GPU之间的大带宽链接和交互。未来数据中心将具备GPU+CPU+DPU整体解决方案。

Nvidia:自动驾驶业务,步入收获期

公司形成了分层解耦、全栈式的自动驾驶方案。同时推出了自动驾驶配套的仿真系统、底层开发平台、服务平台解决方案、自动驾驶功能方案和人机交换方案等,覆盖了硬件+软件的一体化解决方案,加快下游客户自动驾驶计算的测试与开发。

Q3FY22汽车业务收入为1.35亿美元,同比增长8%,环比下降11%。环比下降主要是受到汽车供应链紧张限制。

Nvidia:覆盖L2/5自动驾驶,应用场景

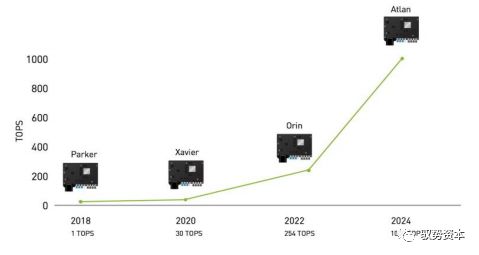

公司累计发布了7款自动驾驶芯片:TegraX1、TegraParker、TegraXavier、DriverXavier、DriveAGXOrin、Orin、Atlan等。

公司发布8款自动驾驶计算平台,包括DriverPX、DriverPX2、DriverPXXavier、DriverPXPegasus、DriverAGXXavier、DriberAGXPegasus、DriveOrin、PagasusRobotaxi。

随着Xavier和Orin自动驾驶计算平台的发布,公司新增覆盖L2/3级别的自动驾驶应用场景,目前已经覆盖L2-L5级的自动驾驶的应用场景。

Nvidia:大算力芯片+计算平台+基础,软件构建自动驾驶平台

GTC2019推出NVIDIADRIVEAGXOrin,集成了170亿个晶体管并使用新的NVIDIAGPU和12核ARMCPU,性能是上一代Xavier的7倍,将于2022年投入量产。

DRIVEAGXOrin可以为从L2到L5的全自动驾驶开发提供兼容的架构平台。2021年4月13日发布最新一代超算力芯片Atlan,单芯片算力达1,000TOPS,可满足L5需求,预计2023年提供样品。

拥有完备软件开发生态(操作系统DriveOS+中间件DriveWorks+软件堆栈DriveAV),工具链稳定,开放程度高。

Nvidia:欲收购Arm创新,服务器芯片生态

Nvidia的GPU在数据中心和工作站中渲染图像和视频,Arm凭借Cortex系列产品为CPU设计了蓝图,拥有Mali的GPU系列。

一旦收购整合成功Arm后,Nvidia提供将Arm的CPU与其GPU技术集成的机会,创建一个生态系统的服务器芯片,除了数据中心还可以加速进入消费设备和汽车领域,将在2023年提供2500亿美元的目标市场。

Nvidia:Omniverse,软硬件,技术的集大成者

Omniverse包含5个重要组件:OmniverseConnect、Nucleus、Kit、Simulation和RTX。这些组件连同所连接的第三方数字内容创作(DCC)工具,以及所连接的其他Omniverse微服务,共同组成整个Omniverse生态系统。

OmniverseNucleus:Nucleus是连接不同位臵的用户,实现3D资产交互和场景描的数据库引擎。连接以后,负责建模、布局、着色、动画、照明、特效或渲染工作的设计师,可以协作创建场景。Connect被作为插件分发,使客户端应用程序可以连接到Nucleus。Kit是一个用于构建原生Omniverse应用和微服务的工具包。

来源:本文整理【驭势资本】