车联网企业排行榜

(1) 为紧跟车联网行业发展动态,聚焦优质市场主体,中国价值公司100排行榜之车联网企业排行榜从经营分析、发展能力以及社会责任三个维度对30家车联网重点企业进行综合评分;

(2) 车载信息服务领域,市场主体多样,角色多元,以百度、腾讯、博泰、四维图新为代表的科技企业建立涵盖地图导航、影音娱乐、操作系统、OTA、车联网安全等内容丰富的业务拼图;

(3) 数字化运营领域,车联网云平台、大数据平台为企业核心资产,科技巨头深入布局企业服务与移动出行,飞驰镁物、鸿泉物联、锐明技术等细分龙头深耕物流、客运等垂直市场;

(4) 车路协同领域,在华为、中国移动、百度等企业的引领下,互联网、ICT产业与汽车、交通走向深度融合,“端”、“管”、“云”产业链结构日渐完善。

随着4G/5G等信息通信技术的快速发展,车联网迎来了产业发展的春天。借助于人、车、路、云之间的全方位连接和信息交互,催生了大量新的产品应用,满足人们对车载信息服务和交通安全效率的更高要求。

它涉及汽车、电子、信息通信、交通等多个产业,产业链条长,角色丰富,跨界融合特征突出,已形成千亿级的国内市场规模。催生出一批以博泰、四维图新、高新兴、飞驰镁物等为代表的车联网优秀企业,吸引华为、中兴、百度、中国移动等ICT巨头跨界布局。

本文聚焦车联网产业生态,通过梳理车联网车载信息服务、数字化运营、车路协同(C-V2X)三大赛道,探究产业链格局和企业发展情况。

车联网企业排行榜

在信息通信、移动互联网技术的推动下,车联网应用场景愈加丰富,市场主体空前繁荣,产业规模快速提升。为紧跟车联网行业发展动态,聚焦优质市场主体,搜狐汽车从车联网产业链中梳理出30家头部企业,从经营分析、发展能力以及社会责任三个维度对企业进行综合评分,具体评判标准如下:

1. 经营现状(占比50%)

包含企业营收、净利率、业务规模三个指标,其中“业务规模”综合考量企业当前在车联网领域业务规模、项目布局情况以及产业链上下游合作关系。

2. 发展预期(占比35%)

包含研发投入、专利情况以及技术与产品能力三个指标,其中“研发投入”涉及研发投入金额、研发人员数量、研发占营收比重,“技术与产品能力”综合考量企业业务种类与细分领域技术成熟度。

3. 社会责任(占比15%)

包含员工数、公益两个细分指标。其中“公益”为综合考虑环保、公益投入、公益项目进度等多维度的得分。

由此得出中国价值公司100排行榜之车联网企业排行榜,具体排名如下:

由于车联网应用场景众多,产业链环节较长,为针对性探究相关企业的发展状况与竞合关系,我们分别从车载信息服务、数字化运营以及车路协同三个车联网应用赛道,对相关企业进行展开研究。

车载信息服务赛道

车载信息服务是最先发展的车联网业务,其业务主要包括导航定位、影音娱乐、车辆监控、远程升级、信息安全等,在移动通信、大数据技术的支持下,服务内容和边界正在不断扩充。由于其服务具有强烈的移动互联网属性,吸引着诸多互联网公司、科技公司的跨界布局。

车载信息服务赛道内企业依据综合榜单进行排名,如下:

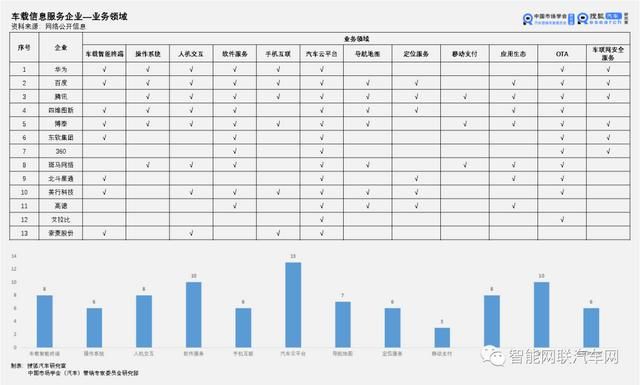

13家车载信息服务企业的业务分布情况如下:

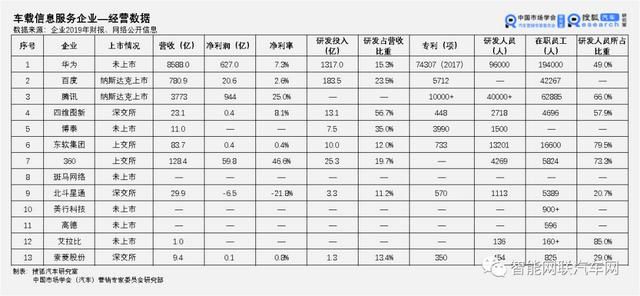

通过梳理13家企业2019年财报和网络公开信息,得到车载信息服务企业经营状况如下:

从榜单中可以看出,这一赛道上,既有传统车联网服务商、图商,也有新兴的互联网跨界公司、汽车电子供应商、安全公司,市场角色多样,业务种类也较为多元。市场规模和业务体量靠前的为互联网和汽车科技巨头。

从企业业务布局来看,定制化的车机操作系统和特色应用开发是互联网企业进入车联网的重点布局方向,个性化的人机交互、手机互联、OTA等不断丰富着智能座舱的功能体验,车联网安全逐渐获得行业重视,车机车联网和手机车联网逐渐走向融合。

导航地图、定位服务等传统车载信息服务领域存在资质门槛,市场格局稳定,百度、高德、四维图新主要为行业内的主要服务供应商。

随着车机系统和在线娱乐的发展,车企和车联网公司力图突破“再豪华的汽车也逃不掉被手机支架支配的恐惧”,车载影音娱乐也实现了由“导航+CD+FM”向“车机大屏+操作系统+应用生态”的转变。

硬件层面,四维图新、博泰、东软集团、北斗星通、索菱股份在前装的数字仪表、车机大屏、T-BOX、OBU和后装的流媒体后视镜、行车记录仪等车载智能终端市场取得良好的发展。

软件层面,腾讯、百度、斑马网络(阿里巴巴与上汽集团合资公司)、华为纷纷布局车载操作系统和应用生态的打造。

其中斑马网络的AliOS基于Android系统进行深度优化,实现对车机操作系统内核、硬件驱动、系统服务等底层内容的重构,在上汽数十万量产车型的应用中表现突出。

腾讯、百度的车机操作系统多在应用层调用已有的车辆服务接口,形成集智能导航、语音交互、云服务等功能的“超级App”。腾讯的TAI 3.0生态车联网解决方案和“腾讯小场景”持续丰富着车内互联网应用生态,百度Carlife+在超过400款车型上实现车机、手机的互联映射。

华为通过“麒麟+鸿蒙OS+ HiCar”赋能数字座舱,实现智能汽车与智能手机在硬件、软件和应用生态等全产业链的无缝共享。HUAWEI HiCar生态合作伙伴超过30家车厂,合作车型超过120款。

汽车应用生态的发展和“软件定义汽车”使得汽车OTA车联网的核心业务,得到整车企业和车联网服务商的高度重视。OTA领域,百度、腾讯、四维图新等为配套车机提供自身业务相关的软件升级服务,艾拉比、东软集团深入汽车控制域,作为第三方为车企提供车机和ECU的软件、固件升级服务。

信息安全是车联网能够健康发展的重要保障。车联网安全领域,百度、腾讯均已成立车联网安全团队,从事车联网安全攻防研究;360智能网联安全实验室推出“汽车安全大脑”为车企提供软硬件信息安全防护,并筹备发起“中国车联网安全联盟”。

在以上细分领域之外,博泰、美行科技作为车联网综合服务商,致力于面向整车企业提供完整的软硬件解决方案。

博泰是国内最大的车联网综合服务商,在中国车联网市场拥有全套运营资质,服务国内外超过31家整车企业,拥有133家生态合作伙伴;美行科技致力于为车企提供场景化出行服务,在车载导航市场超过1500万台装配量。

从企业经营状况来看,车载信息服务企业中,腾讯、百度两大互联网巨头凭借规模优势,拥有大量的资金和人员投入技术研发和产品布局,将保持长期领先优势。

博泰车联网、四维图新、东软集团做为头部汽车技术服务商,盈利状况较好,均达到数十亿人民币,但净利率最高仅为个位数,整体有待提高。这些企业对研发人员、研发经费上投入较高,专利积累较为显著。

博泰车联网CEO应宜伦曾表示,1万人的研发团队加上50亿的研发费用是较为理想的研发阵容,但单靠车联网公司或者主机厂都很难实现,未来联合研发,抱团发展是必然趋势。

美行科技、艾拉比、360安全、斑马网络、高德相关经营数据尚不得知,但在车联网信息服务的繁荣下,相关业务必将迎来快速增长,未来增长潜力巨大。

数字化运营赛道

车联网数字化运营是以车载智能终端、车载软件为入口,车联网云平台、大数据平台为核心资产,实现对移动出行、汽车后市场、以及物流、客车、出租等垂直行业应用的数字化“再造”,大幅提升生产、运营、服务效率,具备巨大的市场空间。

埃森哲大中华区主席朱伟表示:“互联、无人驾驶、共享和电动化四大趋势相互融合,将为中国消费出行市场带来深刻的变革。若要保持竞争力,汽车企业必须利用智能联网、移动出行等数字服务重塑产品和商业模式。”

数字化运营赛道上重点企业竞争排名情况如下:

15家数字化运营服务企业的业务分布情况如下:

通过梳理15家企业2019年财报和网络公开信息,得到车联网数字化运营企业经营状况如下:

这一赛道中,上市公司占比过半数,其中既有专注数字化运营的车联网企业,也有ICT、互联网企业渗透入局,反映出车联网数字化运营服务具有较大的市场需求,同时也需要专业化的运营服务企业。

从企业业务布局来看,有别于传统车载信息服务,车联网数字化运营服务业务对象和应用领域主要为企业客户,期待通过数据驱动产品与运营不断优化。

该领域市场对T-BOX、OBU等车载通信终端和行车记录仪、GPS等车载监控终端的后装需求较为强烈,硬件基础上,通过车联网云平台或大数据平台实现对移动出行、汽车后市场、汽车金融服务、企业数字化服务的综合赋能是数字化运营企业的主要业务模式。

企业数字化服务领域,整车企业期望打破数据孤岛,链接主机厂、经销商、用户各环节,建立数字化资产,为车辆生产、销售、售后提供决策和管理支撑,对企业的云服务和大数据运维能力要求较高。

华为、腾讯等ICT企业依托云技术优势,占据市场头部地位。华为基于OceanConnect 物联网平台帮助一汽启明、PSA实现车辆接入管理和移动出行服务转型;腾讯推出的汽车云服务向车企提供IAAS、PAAS、SAAS解决方案,已服务超过18家主流车企;启明信息汽车业务覆盖数字化工厂、智慧物流、智能网联运营、数字化营销等,重点服务于一汽集团及其供应商。

车联网垂直行业应用领域,涉及到物流、公交、出租等多个细分市场,行业用户期望根据车辆信息、车辆位置信息、驾驶员信息、天气情况、交通状况、驾驶行为、出行模式、车辆故障识别和预警,进行车辆运营数据的计算融合及应用。

上市公司鸿泉物联、锐明技术、天泽信息、东软集团以及创新企业斯润天朗在这一领域下沉细耕,推出车载通信终端、定位终端以及车联网大数据平台,优化运营车辆的连接、监控与管理,在商用车、专用车车联网领域形成显著优势。

鸿泉物联主要应用于商用车领域,与陕汽、北汽福田、安徽华菱、北奔、苏州金龙等整车厂保持稳定的合作关系,服务覆盖10余个国家超过1000家客户;锐明技术专注以视频为核心的商用车监控信息化产品,已在100多个国家和地区实现了规模销售;天泽信息致力于新能源、商用车管理解决方案,拥有卡特彼勒、日立建机、徐工集团等众多国内外知名客户;东软集团承建国家电动汽车充电基础设施监控平台(国家充电平台),实现桩与桩、车与桩、企业、省市、国家平台的互联互通;斯润天朗作为车联网服务提供商WirelessCar中国战略合作伙伴,服务50+前装主机厂项目。

在汽车金融、后市场服务、出行服务市场,飞驰镁物、迪纳科技、博泰、钛马展现出业务综合化的优势,能够针对不同客户需求提供软硬件开发和大数据、云平台运营服务。

其中飞驰镁物已经与包括多家跨国豪华车企在内的20多个品牌共计184个车型达成合作,为他们提供汽车数字化和共享出行解决方案,2019年被埃森哲收购。

迪纳科技产品覆盖企业用车(车掌柜)、个人用车(车行者 )、大众用车(好享车 )等涉车应用领域、车后服务领域和汽车生活,在国内运营商、4S集团、保险等多个行业得到广泛的实际应用,服务车辆百万台。

从企业经营状况来看,车联网数字化运营企业中,锐明技术、启明信息、天泽信息、鸿泉物联营收状况较好(斯润天朗、迪纳科技、钛马等企业未公布经营数据),年营收在3-40亿之间。除锐明技术外,净利润普遍不高,净利率有待进一步改善。

该领域企业研发人员为400-700人,年研发投入多为5000万元左右,技术专利差距并不显著。

车路协同赛道

车路协同建设运营方面,C-V2X车载终端、路侧单元、车路协同整体方案等成为行业重点布局领域,形成一批率先投入研发和应用试点的创新型企业,有力地支撑了我国各地的示范区建设,推动车路协同产业应用落地的进程。

车路协同赛道头部企业的竞争排名情况如下:

13家车路协同服务企业的业务分布情况如下:

通过梳理13家企业2019年财报和网络公开信息,得到车路协同企业经营状况如下:

13家头部企业包含通讯企业(华为、中兴、高鸿股份)、运营商(中国移动)、互联网企业(百度)、汽车技术服务商(四维图新、东软集团)、智能交通企业(千方科技、高新兴、万集科技、金溢科技、星云互联)、模组企业(移远通信),覆盖C-V2X“端”、“管”、“云”的不同产业链环节,多数企业展现出多元化业务布局。

从企业业务布局来看,产业链上游的通信芯片/模组、协议栈、安全解决方案以及测试认证技术门槛较高,当前主要由ICT企业主导。华为、高鸿股份率先完成自主C-V2X芯片突破,中国移动、东软集团在C-V2X标准制定与测试认证领域贡献突出。

华为于2019年正式成立智能汽车解决方案BU,现拥有覆盖“端”、“管”、“云”的整体解决方案,形成包含C-V2X芯片、模组、车载终端T-BOX/OBU、V2X协议栈、应用软件、路侧单元RSU、路侧交管设施、边缘计算基础设施、车联网数据平台、安全解决方案、车路协同解决方案等完整的产品阵列。

中国移动通过其子公司中移物联网、中移智行、中国移动研究院深入布局C-V2X技术、标准和产品的开发,联合地方分公司在全国范围内开展众多C-V2X应用示范和基建项目,在C-V2X领域已形成覆盖通讯模组、车载终端、路侧单元、车联网数据平台的车路协同整体解决方案。

产业链中游,支持C-V2X的车载通信终端、RSU路侧单元已实现量产,当前市场需求主要来自智能网联测试车辆和示范区、示范道路建设。华为、高鸿股份、高新兴等厂商在芯片/模组基础上推出自研的终端设备,中兴通讯、百度、星云互联等依托与高通的芯片合作,亦有量产终端产品问世。

国家政策的推动促使ETC、汽车电子标识、C-V2X等交通车联设施快速普及,高新兴、千方科技、金溢科技、万集科技、星云互联等成为行业龙头企业。各企业凭借在智能交通基础设施领域的建设和运营经验,持续在C-V2X车路协同路线上发力,已成为车路协同示范区、示范道路建设的中坚力量。

高新兴提供覆盖“车载终端设备层、路侧设备层、平台层和应用层”的整体解决方案,参与全国超过100个智慧交通项目;千方科技从事智慧交通和智能物联业务,已累计服务全国6,000多个智慧交通项目,遍布200余座城市;金溢科技为上海、广州、深圳、博鳌等多个城市V2X 应用试点示范项目提供产品及解决方案;万集科技另增车路两端激光雷达的布局,已落地雄安新区、齐鲁信息智慧高速、国家智能网联汽车(武汉)测试示范区等项目;星云互联合作十余家整车厂和自动驾驶企业,已有近万台V2X路侧及车载产品投入实际运行。

此外,百度在Apollo自动驾驶生态基础上,推出“ACE交通引擎”,已在全国多地中标多个自动驾驶与车路协同的智慧交通‘新基建’项目,在无人驾驶和智慧城市数字交通运营服务领域处于行业领先地位。

产业链下游,基于C-V2X的自动驾驶应用场景正在无锡、天津等先导区、示范区开始广泛试验验证,商业与运营模式有待进一步明确。

从企业经营状况来看,除华为、星云互联外,其他企业皆为上市公司,企业营收规模覆盖数十亿到千亿不等(星云互联营收状况未知)。可见车路协同(C-V2X)产业是一个“高端局”,从芯片、终端到整体解决方案的开发应用需要持续的资金和研发投入,对企业财务能力要求较高。

由于该产业仍处于发展初期,各企业均大力投入研发,华为、中国移动、高鸿股份、中兴通讯主导着通讯领域的标准与专利制定,产品与技术应用、功能与信息安全等领域则呈现百家争鸣之势。

标准和专利之外,当前市场竞争主要表现为对于测试区、示范项目的争夺,随着13家车企共同发布C-V2X商用路标,2020年开始,对C-V2X量产车型的抢夺将愈演愈烈。

结语

总体而言,车载信息服务、数字化运营赛道上,传统车联网服务商和科技跨界者已经形成正面交锋,华为、腾讯、百度、阿里等科技巨头通过直接布局或间接投资影响着市场格局的演变,多极化的竞争态势越加显著。车路协同(C-V2X)产业仍处于市场导入期,产业链初具规模,针对C-V2X的运营和服务模式有待进一步探索,在华为、中国移动之外,市场化运营中谁能成为一下个巨头值得期待。

现阶段车企、行业对数据的开放和挖掘仍较为保守,整车企业和车联网服务商的深度合作需要长时间适配与磨合。在万物互联的时代大背景下,未来汽车、车联网产业链环节的数据壁垒有望逐渐打破,多层级信息融合和车联网生态圈构建成为必然趋势,车联网产业将持续释放出更大的市场增长潜力。企业唯有具备扎实的技术功底、灵活的生态整合能力以及更加贴近用户的产品,才能在竞争中脱颖而出。

本文来源:搜狐汽车研究室 鲁楠