价值100万的缠论量化交易策略

关于缠论技术面的量化交易,缠师在《教你炒股票》第91、93课已有论述:可以编制一个计算机程序,用来监控所有股票的走势状态,“在相应的状态买入,相应的状态卖出,一部自动赚钱的永动机器就构造成了。”

不废话,直接上干货。以下是用不同级别走势编制缠论量化交易程序的基本思路。

第一部分:选股

1、强势板块或潜力巨大的行业。

1.1、筛选条件1:缠师第106课提到的板块强弱指标。

1.2、筛选条件2:得到政策倾斜或扶持的行业。

1.3、其它:……。

2、个股:基本面良好或优秀。

2.1、财务指标1:每股净资产大于2元。

2.2、财务指标2:净利润、税后利润分别大于1000万元。

2.3、财务指标3:每股收益(近)、(年)分别大于0.1元。

2.4、其它,……。

3、个股:技术面出现买点。

3.1、筛选条件1:在1分钟周期图,K线走势平滑。

3.2、筛选条件2:技术面上的买卖点,参看第二部分,不同级别走势划分。

4、个股:属于行业龙头或次龙头、潜力股。

4.1、常用股票软件里行业龙头分类。

4.2、其它:……。

5、个股:“比价关系”,找到低估的品种。参看缠师第9、73课,资金量小的散户可先忽略。

6、成交量相关。

选股基础配置一:处在买点上的板块+基本面良好或优秀的个股+处在技术面买点上的个股。

选股基础配置二:处在买点上的板块+属于行业龙头或次龙头、具备成长潜力的个股+处在技术面买点上的个股。

选股个性化配置:……。

第二部分:不同级别走势划分

A、缠论判断买卖点的流程:

1、找到最后一段走势。

2、找到最后一个走势中枢。

3、找到围绕走势中枢力度最大的一段走势。

4、参照走势力度最大的一段走势,判断最后一段走势是否背驰或不创新低新高构成买卖点,如果非背驰,循环套用步骤1、2、3、4在内部找背驰或不创新低新高构成买卖点。

B、走势划分指标:

1、K线处理。

2、分笔走势。

3、线段走势1。

4、线段走势2。

5、线段走势3。

6、走势状态判断。

7、缠论MACD。

第三部分:交易信号、资金及仓位管理

A、交易信号。

1、买点信号。

2、卖点信号。

B、资金及仓位管理。

1、走势级别1。

2、走势级别2。

3、走势级别3。

K线处理指标:

指标用途和目的:对存在包含关系的K线进行处理,放在K线主图。

量化设计如下:

1、K线数据从左到右,连续两根K线,1.1如果:第二根K线的高点高于第一根K线的高点,且低点高于第一根K线的低点,则称两根K线方向向上;1.2如果:第二根K线的高点低于第一根K线的高点,且低点低于第一根K线的低点,则称两根K线方向向下。

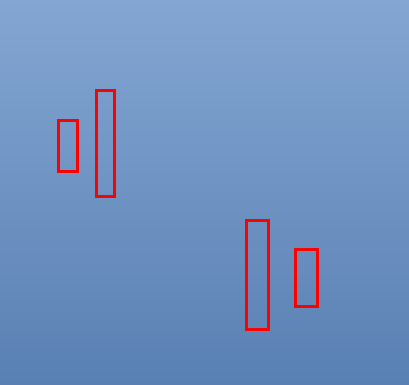

如下图所示:

2、K线数据从左到右,连续两根K线,2.1如果:第二根K线的高点高于第一根K线的高点,且低点低于第一根K线的低点;2.2如果:第二根K线的高点低于第一根K线高点,且低点高于第一根K线的高点,则称这两根K线存在包含关系。需要对存在包含关系的K线进行合并处理。

如下图所示:

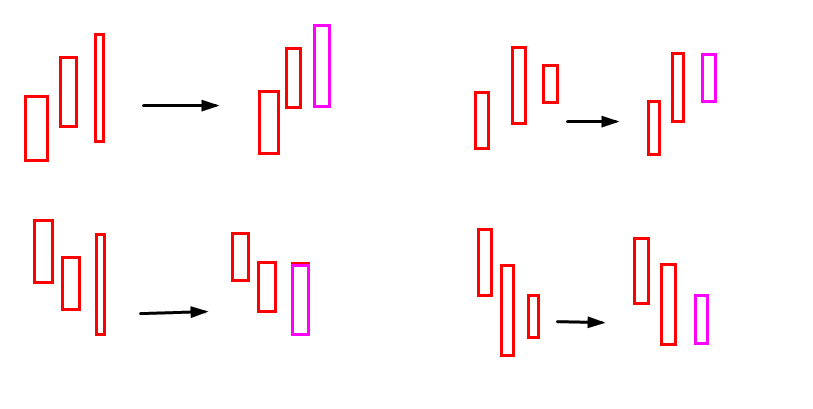

3、K线数据从左到右,连续三根K线,3.1如果:第一、二根K线方向向上,第二、三根K线存在包含关系,需要对第二、三根K线进行合并处理,取第二、三根K线较高的高点,较低的低点合并成新K线,第一、二根、新K线变成方向向上;3.2如果:第一、二根K线方向向下,第二、三根K线存在包含关系,需要对第二、三根K线进行合并处理,取第二、三根K线较低的高点,较低的低点合成成新K线,第一、二根、新K线变成方向向下。

如下图所示:

分笔走势指标:

指标用途和目的:经过K线处理后,划分出分笔走势,放在主图,构成线段走势的基础部件。

量化设计如下:

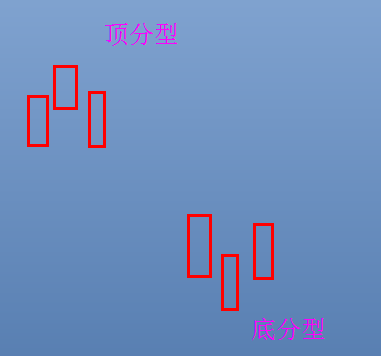

1、经过K线处理后,数据从左到右,连续三根K线,1.1如果第一、二根K线方向向上,第二、三根K线方向向下,则这三根K线构成顶分型;1.2如果第一、二根K线方向向下,第二、三根K线方向向上,则这三根K线构成底分型。

如下图所示:

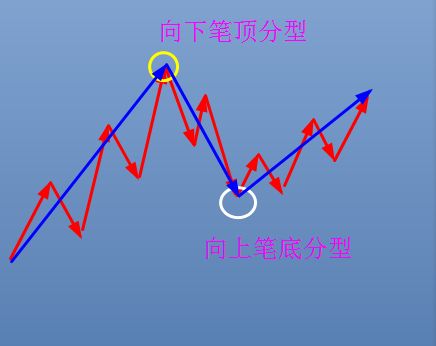

2、经过K线处理后,数据从左到右,从某个顶分型开始,距离至少5根K线出现一个不相重叠的底分型,则构成向下的一笔走势;从某个底分型开始,距离至少5根K线出现一个不相重叠的底分型,则构成向上的一笔走势。

3、对于向下的一笔走势,取较低的底分型;对于向上的一笔走势,取较高的顶分型。

如下图所示:

线段走势指标:

指标用途和目的:把分笔走势当成基础部件,划分出线段走势1、2、3等三个级别走势,放在主图,用于判断走势的状态。

量化设计如下:

1、数据从左到右,对于分笔走势,1.1:把向上笔走势当成K线,用K线处理的办法,找出向上笔走势的底分型;1.2:把向下笔走势当成K线,用K线处理的办法,找出向下笔走势的顶分型。

如下图所示:

2、数据从左到右,2.1:从某个向上笔走势的底分型开始,距离至少三个分笔走势,出现一个向下笔走势的顶分型,如果有两个或以上向下笔走势的顶分型,则取较高的,底分型连接顶分型构成向上的一个线段走势1;2.2、从某个向下笔走势的顶分型开始,距离至少三个分笔走势,出现一个向上笔走势的底分型,如果有两个或以上向上笔走势的底分型,则取较低的,顶分型连接底分型构成向下的一个线段走势1。

如下图所示:

3、数据从左到右,对于线段走势1,3.1:把向上的线段走势1当成K线,用K线处理的办法,找出向上的线段走势1的底分型;3.2:把向下的线段走势1当成K线,用K线处理的办法,找出向下的线段走势1的顶分型。

如下图所示:

4、数据从左到右,4.1:从某个向上的线段走势1的底分型开始,距离至少三个线段走势1,出现一个向下的线段走势1的顶分型,如果有两个或以上向下的线段走势1的顶分型,则取较高的,底分型连接顶分型构成向上的一个线段走势2;4.2、从某个向下的线段走势1的顶分型开始,距离至少三个线段走势1,出现一个向上的线段走势1的底分型,如果有两个或以上向上的线段走势1的底分型,则取较低的,顶分型连接底分型构成向下的一个线段走势2。

如下图所示:

5、如上程序,得到线段走势3。

如下图所示:

走势状态判断:

指标用途和目的:划分出线段走势1、2、3等三个级别走势后,用于判断三个级别走势的状态,放在副图。然后可以根据不同状态的交易信号安排相应资金及仓位来操作。

以下是三个级别走势状态的完全分类:(如果资金量很大,可以设定三个级别走势以上。另外啰嗦一句:真正有效的技术面分析理论,应该有类似于如下的完全分类。)

走势状态1:线段走势3方向向上,线段走势2方向向上,线段走势1方向向上。

走势状态2:线段走势3方向向上,线段走势2方向向上,线段走势1方向向下。

走势状态3:线段走势3方向向上,线段走势2方向向下,线段走势1方向向上。

走势状态4:线段走势3方向向上,线段走势2方向向下,线段走势1方向向下。

走势状态5:线段走势3方向向下,线段走势2方向向上,线段走势1方向向上。

走势状态6:线段走势3方向向下,线段走势2方向向上,线段走势1方向向下。

走势状态7:线段走势3方向向下,线段走势2方向向下,线段走势1方向向上。

走势状态8:线段走势3方向向下,线段走势2方向向下,线段走势1方向向下。

缠论MACD指标:

指标用途和目的:显示MACD白线、黄线、红绿柱子、最长白线,显示白线顶、底分型,红绿柱子面积,用于判断交易信号。

1、计算方式:常规MACD白线,黄线,红绿柱子。

2、统计红绿柱子面积。

3、分别找出零轴之上、之下的最长白线。

4、分别标记白线顶、底分型。

交易信号判断:

根据完全分类的三个级别走势状态,辅助使用缠论MACD指标来判断交易信号。

1、出现走势状态1时,线段走势3不创新高或创新高背驰,调整缠论MACD参数后,线段走势3出现白线顶分型,卖出。

2、出现走势状态2时,线段走势1不创新低或创新低背驰,调整缠论MACD参数后,线段走势1出现白线底分型,买入。

3、出现走势状态3时,线段走势1不创新高或创新高背驰,调整缠论MACD参数后,线段走势1出现白线顶分型,卖出。

4、出现走势状态4时,线段走势2不创新低或创新低背驰,调整缠论MACD参数后,线段走势2出现白线底分型,买入。

5、出现走势状态5时,线段走势2不创新高或创新高背驰,调整缠论MACD参数后,线段走势2出现白线顶分型,卖出。

6、出现走势状态6时,线段走势1不创新低或创新低背驰,调整缠论MACD参数后,线段走势1出现白线底分型,买入。

7、出现走势状态7时,线段走势2不创新低或创新低背驰,调整缠论MACD参数后,线段走势2出现白线底分型,买入。

8、出现走势状态8时,线段走势3不创新低或创新低背驰,调整缠论MACD参数后,线段走势3出现白线底分型,买入。

简单的资金及仓位管理:

投资交易,归根结底是对资金及仓位的操作。根据不同级别走势的买卖点来安排交易操作,以下是配套的资金及仓位管理之一,用于实现“在相应的状态买入,在相应的状态卖出”。(更多的资金及仓位管理原则,请参考缠师博文。)

1、走势级别1对应线段走势1,出现线段走势1的买卖信号,买入或卖出X元或者Y股。

2、走势级别2对应线段走势2,出现线段走势2的买卖信号,买入或卖出X*2元或者Y*2股。

3、走势级别3对应线段走势3,出现线段走势3的买卖信号,买入或卖出X*3元或者Y*3股。

第四部分:量化交易程序的日志记录

1、记录走势状态。

2、记录资金及仓位的交易操作。

3、其它。

声明一:以上量化策略由 华新lijing 整理,版权属于 缠中说禅。

声明二:以上量化策略仅供参考,不构成任何投资或交易建议。投资者据此操作,后果自负。本人不承担任何经济和法律责任。

声明三:如果你要分享本篇文章,请同时带上这三个声明,谢谢。

我不会复杂编程,目前打算自学,然后实现以上量化策略。

如果有量化团队愿意拉我组队,那将是我的荣幸。

为什么会有这篇文章?

我的回答是,请看缠师以下博文:

历史总有一种神秘的相似性,说简单的,象20世纪中国历史上很多最关键的大事都和9有关。这些例子就不说了。以下说这个不知道有没有人说过,反正本人没看到过,也就在此胡诌一番。

在中国历史朝代更迭上,有一个特别的相似性,就是在分乱后如果有一个短的统一朝代(都是只有两世),然后就是一个很长的强盛的朝代出现,而在其前期必然有女祸。具体的例子就是:春秋战国后有秦,时间极端短,只有两世,然后就是汉,然后有吕后,然后文景后到武帝大盛;三国两晋南北朝后有隋,时间极端短,只有两世,然后就是唐,然后有武则天,然后到玄宗大盛。那么我们看看近代的情况,其实从1840年后就是一个分乱,后来又有军阀割据,民国后统一,时间很短,实质只能够算两世(孙和蒋),然后就是中华人民共和国,然后大家都明白就不说了,然后是什么?

如果这个相似性能继续存在,意味着什么大家也很清楚了,所以就不说了。不过以史为鉴,按汉朝的模式,目前显然对应的是文景的中末期,那么我们可以对应找到什么?当时也有匈奴之患,当然,目前的形势比那时复杂多了,但基本的思路应该是相似的。

本人前几天说了那个12亿5千万的级别争夺问题,还说了解构“雁型”、建构“三角”的必要性和紧迫性问题,这些都是和这个文景中末期有关的问题,这些问题如果不重视,将极有可能错失历史的机遇。在中国最值得骄傲的两个朝代汉唐正好出现和目前类似的相似性,但历史的相似性往往只代表了一种或然性,能否把握还是要靠人,如果说历史不给机遇是悲惨的,那更悲惨的是历史给了机遇没有把握,如果真是这样,这又能怪谁呢?如果我们不能把这种或然变成现实,创造和汉唐一样的辉煌,那说什么都是废话了。

来源:知乎

推荐阅读:

1.一个量化策略师的自白(好文强烈推荐)

2.股票期货经典的量化交易策略都在这里了!(源码)

3.期货/股票数据大全查询(历史/实时/Tick/财务等)

4.三分钟弄明白为什么贝叶斯是量化工作者最常用的工具

5.学习Python有哪些书籍?这里有一份书单送给你

6.江湖中常说的“网格交易法”到底是什么?

7.10种经典的日内交易策略模型思路

8.干货 | 量化选股策略模型大全

9.量化金融经典理论、重要模型、发展简史大全