随着时代的发展,宠物已经成为很多家庭中的一员,宠物行业发展已经成为国家经济实力和社会发展程度的一种标志。

1.行业发展概况(规模)

1.1人均可支配收入增高推动产业发展

2016年,我国人均GDP达到8866美元,同比增长0.49%;人均可支配收入达到33616元,近五年复合增长率达到9.04%。根据中国农业大学动物医学院的研究显示,当一个国家的人均GDP在3000-8000美元时,宠物产业将快速发展。2015年中国宠物消费占居民总消费比例达到0.37%,而在2010年该比例仅为0.1%。

1.2宠物消费规模增速加快

宠物消费市场2016年中国宠物数量突破亿只,成为仅次于美国2.02亿只的世界第二大宠物市场,消费规模已达1220亿元,近10年复合增长率高达43%。京东BD研究院预测,未来四年,宠物消费市场仍将以20%以上的增速上涨,并大概率在2020年超过2000亿元规模,到2022年将达到3050亿元。

1.3宠物食品行业国外产品主导

宠物食品外资垄断,国外品牌市场占有率七成以上。经过多年的发展,我国宠物食品产业已经是具备主食(干粮&湿粮)、零食和保健品三大品类的规模产业。宠物食品的市场增速维持在10%左右,高于其他宠物用品市场。2016年达到 457 亿元,占宠物行业规模的 37%,是目前宠物消费市场支出占比最大的一个环节,也是是目前竞争最为激烈的市场。

1.4宠物食品消费更加科学

从2015年至2017年上半年,网购主粮的消费金额占比正在逐年下滑,从最初的61%降至最新的50%。同时,自2014年至2017年上半年,京东宠物购买湿粮的用户数,年复合平均增长率超过70%。这意味着,干湿搭配的科学喂养方式,也成为宠物消费升级的一种表现。养狗一年花费均值为6771元,比养猫高出1689元,消费支出中,主粮和零食占比依然领先。购买渠道,线上集中为京东/天猫/淘宝,线下主要是宠物医院和连锁宠物店。

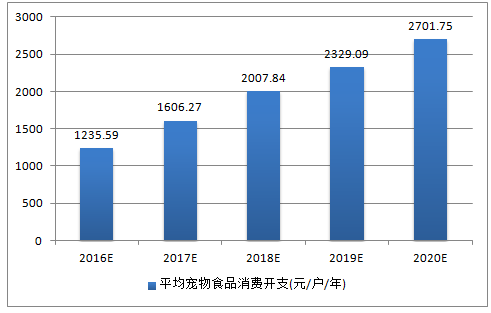

图1 宠物食品消费年开支

2.中国宠物市场SWOT分析(能不能干)

2.1优势(此部分需企业补充)

2.1.1品牌知名

XX宠物食品是在XX国家、国家、国家驰名产品,年销售量达到XX万吨。在XX国处于宠物食品行业的龙头地位,市场占有率**%。连续**成为XX国宠物电商品牌销量冠军。

2.1.2质量优良

公司拥有强大的科研团队,产品科技含量高,质量过硬,于****年通过美国***认证,获得专利**项。

2.1.3品类齐全

公司产品涵盖了主粮、零食、保健品,各个生长阶段以及针对各种内科系统的医用处方粮,共用产品**品牌**类。

2.2劣势

2.2.1渠道缺乏

因为公司产品是第一次进入中国市场,需要从头开发销售渠道。

2.2.2国内认知度不高

国内宠物食品市场已经有玛氏(宝路、伟嘉)、高露洁希尔斯、雀巢普瑞纳(冠能、康多乐、喜跃)、诺等瑞、河北荣喜、珍宝、好主人等国内外经营多年品牌,公司品牌在国内的认知度需要培育。

2.2.3宠物食品销售人才缺乏

公司进入中国,面临的首要问题是解决人才问题,吸引既懂宠物行业,又懂市场营销,还懂网络销售的复合型人才是当务之急,需要尽快拉起队伍,开展工作。

3.3机遇

3.3.1居民可支配收入提升

经济基础是宠物市场发展的必要条件。根据有宠网数据,约50%的宠物主每月宠物支出为 100-500 元,超过 40%的宠物主每月宠物支出超过 500 元;参考美国 2013 年宠物花费支出高达 2000 美元/年,我国宠物消费仍有较大提升空间,其中宠物食品消费所占比将近 60%,随着我国居民可支配收入的进一步提高,宠物食品的消费将进一步提升。

3.3.2养宠比例有望进一步提高

行业法规完善+养宠观念转变促进养宠比例提升。养犬政策由禁养、限养到科学管理的转变,反映出立法部门对宠物饲养态度的逐步放开,同时根据狗民网调研,超过一半的宠物主将宠物当作自己的孩子,预示着人们养宠观念的转变,养宠逐渐成为生活刚需,我国养宠有望比例进一步提高。

3.3.3人口结构变化

结构变化有望推动养宠人数的增长。宠物猫、狗等因其本身娇小可爱、温顺体贴、陪伴性好等特点,有望成为老年及单身独居人口的好伙伴。根据国家统计局信息,2010年,中国65岁以上人口占比超过7%,步入老龄化社会,2014年,占比超过10%,趋势明显预计 2020年六十岁以上的老人到将达到 2.5 亿,每百人中将有17 个老人。此外,独生子女增多、家庭结构的变化,如丁克家庭、空巢家庭的增多,人们对宠物作为生活伴侣的需求增强,养宠人数有望进一步提高。

3.3.4消费观念的变化

有望推动宠物食品行业直接扩容。根据有狗网数据,我国当前购买包装宠物食品的比例不足20%;当前我国养宠结构以年轻人为主,更偏向于直接购买包装宠物食品,且随着消费观念的转变,包装宠物食品的渗透率有望进一步提升。

3.3.5当前行业渗透率低

我国饲养宠物习惯家庭制作食品直接喂养,购买包装宠物食品习惯尚未养成,根据中华网投资数据,当前我国购买包装宠物食品的渗透率不足20%。

3.3.6宠物市场发育尚未完成

我国2016年宠物行业市场规模仅相当于美国1994年水平。2016年上海人均GDP136万元,宠物家庭饲养率仅4.5%,而1994年美国人均GDP为2.14万美元,宠物家庭饲养率56%。目前,美国家庭宠物饲养率为62%,加拿大为50%,日本为45%,中国一线城市尚不足15%。2016年,我国人均养宠数量仅为0.07只,与此对应的美国是0.67只,以英国、法国、德国和意大利为主的欧洲四国人均养宠量则高达0.87只,日本为0.20只。老龄化比较显著城市拥有犬的比例,美国55.96%、日本约为29.4%,北京7.59%、上海4.60%,全国1.7%。

3.4威胁

3.4.1市场竞争

我国宠物食品市场以国外品牌为主,根据前瞻产业研究院数据,玛氏(包括皇家)约占46%的市场份额,其次为雀巢占据约 21%的市场份额,仅玛氏和雀巢占据国内宠物食品市场份额接近 70%,而诺瑞、河北荣喜、珍宝、好主人等国产品牌则瓜分剩下约 30%的市场份额。

3.4.2饲喂习惯培育

我国宠物饲养虽然已经摆脱了剩饭剩菜饲养的时代,但是购买包装宠物食品的渗透率不足20%,需要培育宠主的宠物食品的饲喂习惯。

3.4.3宠主品牌忠诚度并不高

2011至 2016 年间,中国猫粮和犬粮市场年复合增长率 28.1%,2016 年销售额预计将突破 535 亿元。虽然目前 65% 的份额都被 5 家公司占据,但消费者对品牌忠诚度并不高,仅 20% 养宠物的消费者表示通常不会更换自己所购买的宠物食品品牌。

3.4.4汇率波动

随着中国一带一路、亚投行、区域全面经济伙伴关系等国家重大战略的实施,人民币国际化的地位不断提升,将会影响更多的国家和行业,对公司的汇率影响也不容忽视。

3.4.5原材料价格波动

宠物食品原料(谷类、豆类、肉类、鱼类)价格会随着自然灾害频发、农产品市场波动而受影响。

3.宠主构成(卖给谁)

3.1宠主特征分析

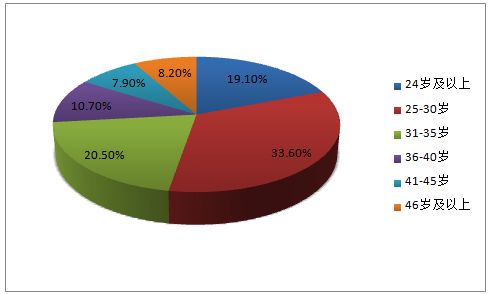

养宠人群特征保持基本稳定,以年轻、高学历、女性为主。按照价值观分类,养宠用户大致分为五大类型:“健康导向型”多为60后、70后,职业属性为公务员或离休人员,他们爱好音乐和运动相关内容;“理性导向型”以企业职员为主,十分关注宠物、旅行和服饰行业;“价格导向型”以90后居多,处于职业起步期,学历和可支配收入相对较低,多为普通职员、学生和家庭主妇,经常关注商家活动通告;“品质导向型”为高知高收入群体,以女性和80后为主,对宠物、旅游等领域高度关注;“时尚导向型”以80后、90后居多,养猫者多于养狗者,属于高知高收入群体,对于时尚、汽车类信息更为偏好。

3.2宠主网购结构

在整个网购宠物用品的人群中,大学以上学历的用户占比近七成,是整个宠物网购群体的主力军。这一数据与京东全站的同等学历用户比例相比,更是高出15%。白领阶层是选择网购宠物用品最大的群体,占比达到46%;其次是学生/教师群体,其网购宠物用品的人数比例超过20%。2015年至2017年上半年,京东女性网购宠物产品的用户数量,平均增长率高达80%以上。近三年来,购买猫粮和狗粮的女性用户年龄段多集中在“80后”与“90后”中,合计占比超过七成,“70后”则占比达28%,其余年龄层则不足一成,这一年龄分布也与京东全站的情形类似。且相比于男性用户,女性用户的消费偏好在除了购买宠物主粮外,更倾向于购买宠物浴液和宠物零食、美容用具。此外,女性用户在宠物品类的复购率上,也明显高于其网购产品的平均复购率。

4.主要销售渠道(哪里卖)

4.1网络平台

4.1.1综合电商平台

包括京东商城、天猫商城、淘宝网、亚马逊等大型网络购物平台,利用这些平台,可以达到规模销售效应,平台覆盖面比较广。

4.1.2宠物专业网络平台

国内有狗民网、爱立方、波奇网等平台,是专业的宠物网站,在这些网站销售,目标群体更加精准。

4.1.3新媒体平台

近几年新媒体增速加快,手机购物也成为新兴的消费模式,可以利用大话铲屎、一犬一话等APP、微信公众号、微博等作为销售的主要渠道之一。

4.2实体机构

在大力发展电商渠道的同时,也不应该忽视实体渠道的销售能力。

4.2.1大型商超

利用沃尔玛、家乐福、7eleven等大型连锁商场超市,以及京东、天猫线下实体店,积极布局商超市场。

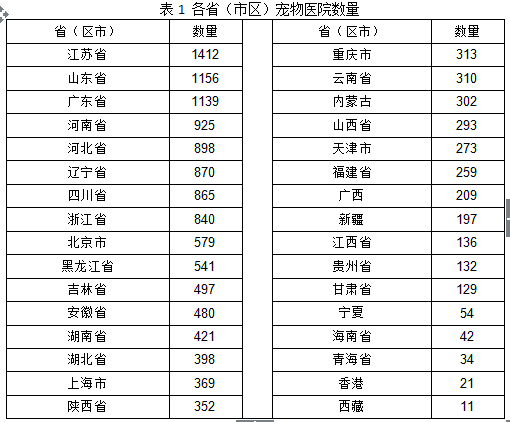

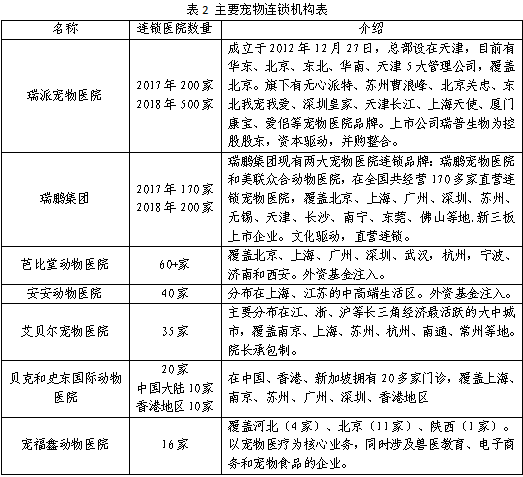

4.2.2宠物医院

宠物医院是销售宠物食品不可忽略的主战场。中国宠物医院约为14457家,各省区宠物医院数量如表1所示。主要的宠物连锁医院如表2所示。

4.2.3宠物相关机构

宠物店、宠物学校、宠物培训机构、第三方疾病检测机构等,都是宠物食品销售的目标群体或合作伙伴。

5.主要营销策略(怎么卖)

5.1活动策划

5.1.1会展冠名

加强与北京宠物展、华南宠物展、亚洲宠物展、宠物行业博览会等重大活动组织方的合作,争取活动独家冠名权,或者主办权等。

5.1.2制造节日

利用年轻人的单身狗文化,制造出单身狗节,在2月14日、七夕、11月11日在各大销售平台主动“撒狗粮”进行商品优惠促销,同时还可以结合最亲宠爸、最美宠妈、最萌宠宝等评选,通过网络投票的方式,进行病毒式价值传播。

5.1.3增值服务

尝新特权:用户在第一次购买某品牌主粮时,额外支付9.9元即可享受尝新特权,即宠物在使用商品过程中出现不进食、或进食后出现不良反应等情况,京东将在用户收到货物起30天内免费上门取货,经审核后用户可全款退货。

宠物订餐:根据宠物的体检指标制定更加个性化、参与化、多元化的营养套餐。

会员特享:沉淀长期客户群,对会员采取折扣优惠。

积分兑换:每购买一袋狗粮即可获得一定的积分,积分可以兑换宠物生活用品,包括狗粮。

宠主课堂:在销售宠物粮食的同时,传达科学的饲养观念。

共享月卡:积极与共享单车合作,为宠主提供优惠月卡、年卡等服务。

5.2内容开发

5.2.1文化挖掘

此部分是内容生产环节,要结合宠主特点,深入挖掘与萌宠相关的卡通形象、

二次元形象,传递科学饲养、生活习性、宠物心理、行为科学、品种类型、宠物史、

美宠博览、宠物智能等方面的知识。

5.2.2宣传媒介

以新媒体宣传为主,通过打造微博、公众号、APP等方式,将以上内容和文化进行传递,同时也要兼顾影视广告、平面广告、地面推广、楼宇广告、移动媒体、地铁公交、共享单车等渠道,形成立体式推广模式。

5.2.3推广方式

可以通过邀请人气明星代言,通过网络大V、社群意见领袖等有影响力的人来形成话题效应,进行高频推广。

6.竞合对象(对手与朋友)

6.1竞争对手

主要是在国内宠物食品市场有一定规模的

6.1.1国外企业品牌

玛氏(宝路、伟嘉)、高露洁希尔斯、雀巢普瑞纳(冠能、康多乐、喜跃)。

6.1.2国内企业品牌

佩蒂股份、路斯股份、中宠股份、诺瑞、河北荣喜、珍宝、好主人。

6.2合作伙伴

6.2.1宠物服务机构

宠物医疗:可以参见4.2.2。爱宠医生(在线医疗)、拓瑞医疗(第三方检测)、博敏达生物(动物疾病检测)

综合服务平台:波奇网(综合服务平台)、爱狗网(综合性宠物服务网站)、乐宠网(综合宠物服务平台)。

宠物旅行:玩小伴(宠物旅行)、狗狗去哪儿(宠物旅行)

活体交易:恶霸星球(活体交易)、小白养宠(活体交易)

宠物店:坚果宠物(宠物店)

宠物社交:溜溜(宠物社交)、有宠网(宠物资讯、社区)、闻闻窝(基于图片社交的社区宠物O2O平台)

宠物商城:狗民网(商城、宠主社区)、狗狗专车(宠物物流、导购)、爱立方(宠物食品)

视频网站:一犬一话(短视频)

智能设备:霍曼科技(智能设备)、智宠家(智能设备)、联宠(智能共享平台)

新媒体:大话铲屎(公众号)

犬舍:亲亲犬业(犬舍)

6.2.2宠物相关协会

饲料工业协会、中国小动物协会、中国兽医协会、宠物医师协会等。