张明(上):为什么“利息‘吞噬’投资”机制可以完美阐释“明斯基时刻”?

六、明斯基怎样描述明斯基时刻

“鸡声茅店月,人迹板桥霜。”笔者是《重构经济学》成稿之后、定稿之前,才认真通读美国经济学家海曼•明斯基(Hyman P.Minsky,1919—1996)的《稳定不稳定的经济——一种金融不稳定视角》(清华大学出版社,2010年版)。在理解他提出的“投资融资周期”理论和“金融不稳定论”的思路和结论后,目瞪口呆,瞬间“石化”——确是“莫道君行早,更有早行人”。

如雷贯耳享名宇内的“明斯基时刻”,并非由明斯基教授自己命名,而是美国次贷危机导致大衰退后,经济学界在对经济理论进行深刻反思和广泛探索过程中,竟发现至少在20多年前,一位并不太知名的经济学家明斯基,已经发现了金融不稳定会引发经济衰退。于是使用明斯基时刻(Minsky Moment)用于指定经济运行过程中“撞及”的一种十分特殊时刻,即总体资产价值崩溃的时刻。

明斯基教授的主要观点是,经济在长时期稳定运行过程中,会导致债务增加(从数量上衡量)、杠杆比率上升(从质量上衡量),最终再也无法继续下去,经由内部滋生的支付困难导致在“明斯基时刻”爆发金融危机,整体经济进而陷入漫长去杠杆化的衰退过程。

那么他如何论证以上过程和最终结论?

首先,他说明人们为将来的消费,必须于现在进行投资。投资除了动用自有资金外,还可以向社会融资。向外融资一般是通过商业银行进行。为投资项目而融资的结果就是负有债务,要求债务人按照双方约定的方式支付货币来偿还债务。当然,融资双方应该信守在确定日期支付货币(全部、部分或现金流)的承诺。

其次,处于融资的那个时刻,是人们对未来收入的预期决定着融资的数量和利率。而正是预期的正确程度,决定能否偿还债务。明斯基把人们的融资债务,按返本付息的性质分成三类。

第一类称对冲性融资(Hedge finance)。债务人本意稳健保守,他们获得的现金流,除足够应付现时和将来支付利息的承诺外,还有剩余。当时日够久,可以归还全部本金。这是最安全的融资行为。

第二类称投机性融资(Speculative finance)。债务人心中对是否能够返回本金不是太有把握,不确定性增加,即有一定的投机心理。他们获得的现金流足够应付现时和将来支付利息的承诺,但却没有剩余,这面临无法归还本金的窘境。可行的处理方式是借新债还旧债,让债务的本金“一茬接一茬”地滚动延续。

第三类称庞氏融资(Ponzi finance)。债务人预期得到的现金流,不足应付现时和将来支付利息的承诺,其差额需要动用本金来支付,这导致本金日益枯竭。有三种应对办法:一是因科技进步或机制创新等,本金的投资产生了更大的收益,从而转成投机性融资,甚至会是对冲性融资。二是,处于通货膨胀阶段,原来合同承诺的支付,由于通货膨胀而变成易于支付。三是,再借新债来弥补旧债,但数额比旧债更大。不过这是不可持续的,势必呈现出很高的财务风险。一旦资金链断裂,不仅债务无法偿还,而且融资所形成的资产价格也会暴跌。

再者,明斯基又认为,经济运行会在稳健和脆弱的融资结构之间来回变化,而金融危机爆发的前提,正是危机前变动形成的那种融资结构导致的不稳定性。为说明融资结构变动产生的固有矛盾,他将商业循环(经济周期)分为经济复苏、迈向繁荣、繁荣时期、衰退或危机四个阶段。于各个不同阶段,主导的融资债务类型有所不同。

第一是经济复苏阶段,以对冲性融资占主导。

由于刚刚过去的危机或衰退,借贷双方对投机性融资和庞式融资都避犹不及。借贷双方都认为正是由于以前安全“墙”太低,导致了危机或衰退的到来,所以融资必须稳健,因此融资主要为对冲性融资。在这种“氛围”下,利率很低而且平稳,货币供应精确而且有限。借贷双方根据自身利益和借款协议规划好未来收益,以确保有足够的本息偿还能力。如果一切都按照计划进行,就会有足够的现金流确保金融协议完美无缺完成,这就是避险金融情境。

第二是经济迈向繁荣阶段,出现投机性融资。

随着经济的稳步发展,市场渐渐迈向繁荣。人们的风险态度开始略有转变,并且愿意承担更多的债务。而金融中介开发了更多支付手段,增加了货币流动性,所以商业银行也不会产生惜贷行为。负债增加但利率保持不变,这种情况下投机氛围开始显现:现金流的收益可以满足债务的利息要求,但是并不能足够满足每一个阶段到期合同的本金偿付。而正是在这一阶段,经济不断发展,并持续产生较高利润,实际获得现金流往往高于偿付现金流。厂商及其银行都认为投资主体还有多余的还债能力,后续的融资条件可以比先前的放宽一些、优惠一些,于是投机性融资者的比例将会上升。尽管明明知道,短期融资现金流只能偿付该期的利息,而无法完全支付该期的应付本金。但从长期来看,总体预期现金收益将高于总体投资成本,融资者依然愿意进行投资,并较为容易地将本金展期,利用短期融资为长期头寸融资。(记得那个利息流量与本金存量的公式么?正是这个等式,使得人们认为投机性融资是合理的。)

第三是经济处于繁荣时期,庞式型融资者不断增加。

在这一阶段,利率持续处于低位水平,经济开始出现过热的迹象,出现通货膨胀,原先债务购买的资产,其估值不断攀升(大家可从房改后房价一直飙升得到印证),市场中开始滋生盲目的乐观情绪,人们陷入经济形势一片大好的欣快感中。这样至少在某些阶段,利用债务再融资就变成了一种趋利必需。但如果资产不能升值,那么只能再借新钱才能维持到期利息的支付,这势必呈现很高的财务风险。此时,银行行为开始转变。它们为获得更多的风险准备金,防止可能的庞式型融资损失,采取加息对策,结果引起利率上升。利率上升,导致原来投机性融资者的利息及其他成本开始大幅度上升,本意是投机性的融资者开始向庞式融资者转变,从而庞式融资的比例大幅度上升。

第四是衰退或者危机时期,主要取决于融资的结构特征。

经过此前大肆的信用扩张,金融行业的的杠杆率大幅提高,并且由于庞式融资大量增加,更要注意解决自身已经累积的风险问题,于是银行业开始收紧信用发放,提高贷款利率,甚至出现惜贷的局面。市场上信用开始紧缩,融资成本上升。这样在很长一段时间内,那些签订债务协议的人,都会共同面临到期利息支付超过现金收益的窘境(其资产所产生的现金不再足以偿付他们获得资产所举的债务)。此时,利率只要小幅上涨,或者持有的资产(股票,债券,不动产等)少许呈现下跌,或者收入出现暂时停滞的话,融资者瞬间将陷入债务无法履行的破产状态。

金融市场的脆弱性将越来越严重,其困境又被传递到经济体系的各个组成部分,最终导致经济发生某种形式的危机。

那么,它会导致危害性极大的金融危机、债务通缩和经济大萧条呢,还是导致没有造成很大混乱的不景气衰退?这取决于经济的总体中货币的流动性、政府部门的应对能力和中央银行作为最后贷款人的干预程度。明斯基认为,经济危机阶段是一个漫长的金融去杠杆化的痛苦阶段,通过这个阶段,整个经济的融资方式又将回归到比较稳妥的对冲性融资。

简单地说,投资融资过程被划分为四阶段(见图7)。第一阶段,投资者们负担少量负债,偿还其资本与利息支出均无问题。第二阶段,他们扩展其金融规模,以致只能负担利息支出。第三阶段,即庞氏融资,他们的债务水平要求不断上涨的价格水平才能安然度日。第四阶段,金融不稳定,导致金融危机发生。

七、经济周期运行理论VS投资融资周期理论

我们已了解明斯基教授首创的“投资融资周期理论”,以及由它必然导致触及“明斯基时刻”这一金融崩溃的推理过程。

而从开篇以来叙述的“经济周期运行理论”,也有必然导致“明斯基时刻”这一经济崩溃的内在机制。

两个理论都能够圆满地解释经济周期运行,却又殊途同归地肯定同一个事实:经济体系的运行会内生地、自然地、肯定地、似乎目的性明确且不可阻挡地走到经济崩溃的“明斯基时刻”!

观察到这样的类同,激起的巨大兴趣会让人们情不自禁地将两个理论放在一起进行比较。

对同一客观事实可以圆满解释的两个理论,一般而言它们之间应该对应如下三种关系:

1.奠基两个理论的逻辑前提或者逻辑结构不同。一般人们对之取舍当用“奥卡姆剃刀”——标准为简明快捷——要么逻辑推导的基石更少,要么逻辑推导的链条更短。

2.一个理论实质是另一个理论的等价形式。人们只要对一个理论进行一些变化,即可得到另一个理论的表达形式。

3.一个理论实质是另一个理论的派生形式。人们只要对一个理论增加或者减少一些限制,即可得到另一个理论的表达形式。

那么“经济周期运行理论”与“投资融资周期理论”之间的关系,是上述的那一种?

答案是第三种,“经济周期运行理论”蕴涵了“投资融资周期理论”,反之可说,“投资融资周期理论”是“经济周期运行理论”的派生。

明显地这种提法是一种挑战,笔者将在以下的叙述中予以详细说明。

在经济周期运行理论中,我们娴熟地运用投资(既包含实物投资也包含折旧投资)这一概念。现实中一个企业的投资来源可以分成两类:一类是自己本身对自己企业的投资,另一类就是“邀请”社会资金对自己企业的投资。而后一种,在明斯基的语境中,就是“融资”——措筹借入资金并合同约定之后如何偿付本息。所以,融资基本上就是投资的同义词!

不过,在明斯基的视野中,融入与偿付的运行环境充满着像空气一样的货币,而又由作为金融中介的商业银行等机构,“撮合”融资的供求双方。明斯基是位具有广泛实践的理论经济学家——曾担任圣路易斯(St. Louis)银行董事,同华尔街联系紧密,并有着丰富的银行业工作经验。他从观察和实践中提练出对冲性、投机性、庞氏性三种融资方式,并将它们与经济运行各阶段的特征联系起来,从中发现了金融不稳定这一事实,并提出投资融资周期理论。

同时,明显地受到金融工作实践的影响,明斯基的分析领域集中在“排他性”的金融市场中,并没有很好地解释经济和金融之间的明确因果关系。比如,他认为在经济复苏阶段,以对冲性融资占主导;在经济迈向繁荣阶段,出现投机性融资;在经济处于繁荣时期,庞式型融资者不断增加。在这三个阶段,似乎都强调是外力(经济处于的时期)决定着三类融资性质。但当转折的“明斯基时刻”,却是由金融脆弱的不稳定性导致金融危机,进而将经济拖入危机中。这时难免得出这样的结论:此时刻是三类融资性质的结构比例决定了经济进入危机阶段。

但是在我们的经济周期运行理论中,早已视所有货币为“无物”,经济运行环境仅是直接的实物产品形式——融入的是实物,偿付的也是实物。这样一来,任何金融中介,像银行什么的,视野中都没有必要存在,从而在分析的整个过程中,不会存在“排他性的金融市场”场景。

那么在视货币为透明的环境中,明斯基提出的三种融资方式,从实物角度又会呈现怎样形式,它们与经济运行各阶段能有什么关连?换一种说法就是,当我们从明斯基理论的视野中“剥去“货币后,经济又将呈现怎样的周期运行!

八、激励扩大再生产的对冲性融资

以下就是我们的分析。

“山崩海啸”后的经济是“满目疮痍”,但“累卵之危”的资产杠杆得到了彻底释放,企业记载在账面上的投资资产就是真实中的实物资产。此时经济航船起锚待行。

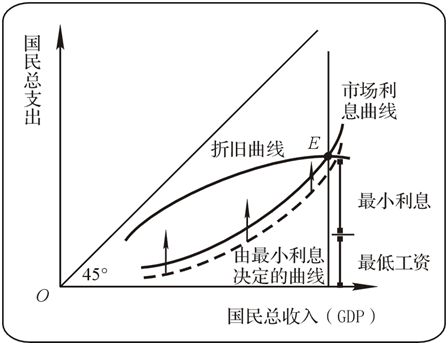

大家看图8,与上面描述情形相对应的就是,折旧投资曲线仍然“如山巍立”在上方,而实物利息曲线却已“石沉海底”于下方。为了更戏剧性刻画整个过程,我们假定经济航船的出发点位于图中的B点,也即折旧曲线与实物利息曲线在左下方的那个交点。此时,国民经济萎缩到极致,区区的总收入位于B位,产出的分配刚够第一轮再生产的折旧、必要的利息和雇佣工人的工资。

由于某种随机性的扰动,经济“航船”驶出B点。(补充一下,B点的性质是渐近不稳定,与充分就业处E点的渐近稳定性质恰好相反。)

从B点启航,起始航道比较狭窄,说明此时生产力还较为低下,社会资金剩余不多,从而能作为融资的资金也就不多。更在于刚刚过去的经济危机让人心有余悸,对筹措资金这种“冒险行为”都还小心翼翼。此时此刻,企业会试探性地向社会融资。

那么,此时企业获得融资的性质属于三种类型的哪一类?让我们看下面的图9。

图中,该时的经济体系状态位于G点。G点横坐标表示此时的总收入,纵坐标表示一分为五地分门别类分配,即:“折旧投资”、“净投资或偿付本金”、“新增消费”、“利息”、“工资”。这样分配的经济涵义为:已为下一轮简单再生产留足了“折旧投资”,也已为投资者(不管是实物投资还是折旧投资)付给了应得的“利息”,同时还为工人分发了应给的“工资”报酬,所剩下的“净投资或偿付本金”、“新增消费”两部分,由折旧曲线至利息曲线之间的那条垂直线段表示。

再看这线段上的G点,可上可下,说明对“净投资或偿付本金”与“新增消费”这两部分的分配,因它们之间为此增彼减关系,人们有一定的自由裁量权。

在此我们感兴趣的是“净投资或偿付本金”这一项。如果以前未有融资,则这一项可以作为净投资,以形成新的生产能力。如果以前曾经有过融资,融资成果所形成的生产力,就体现在当前G点的总产出上,所以目前应处于返本付息阶段。于是这一项即可用做偿付本金。(着眼于一国内部视野可能难以理解,但是当有外资投资的情况下就易于理解了。)

对冲性融资的定义是:获得的现金流,除足够应付现时和将来的利息支付承诺外,还有剩余。只要时日够久,可以归还全部本金。所以可以下结论说,G点处的融资就是对冲性融资。

当然,这时的G点是整个经济体系中的一个状态点,它代表的是所有企业的总和。换句话说,任何一个企业只要足够谨慎,都可以是对冲性融资者;也可以改口说,不管谨慎还是冲动,大多数企业的融资都可归于对冲性融资。

还需意识到,如果G点往下移动的话,压缩“新增消费”的同时,增加了“净投资或偿付本金”数额。正是这种变动提高了融资偿付的“安全系数”,使得冲动型融资者受到惩罚的可能性降低。

更由于经济总体环境的变化,扩大了他们“闪展腾挪”的余地,这更有利于融资者的冲动。其原因陈述如下。

让我们再一次回观图8,从B点“扬帆”后,夹于利息和折旧两条“大堤”的“水域”渐行渐阔,如果融资者激进地多多融资,由于“腾挪”余地变得更大,就能更快地获得更多收益(更多的“新增消费”和“净投资或偿付本金”),且受惩罚的机率也很低(“新增消费”和“净投资或偿付本金”之间此增彼减的主动权更大)。这种正向激励会引起更多的仿效,使得净投资的增长率增加得更快,伴之则是生产力发展得更快,就业水平增加得更多。在国民统计表上,可以看到GDP的增长率在加速。

就是在这一段行程中,要素投入者——资本家、工人、企业家收入均稳步增加——投资者获利最厚,工人家庭收入增加得最快,而企业家的利润也相应增多。这段时期经济“航船”一直加速航行在“黄金水道”中,是经济发展的黄金时期,也是社会收入类型从危机时形成最劣质的“平板”型,向“橄榄”型的转变过程。

只有当横穿越过图8中E”点(对应将来“明斯基时刻”位置)“航道”最宽处后,由于利息和折旧两条“大堤”的“水域”越来越窄,对本意想得到对冲性融资者的惩罚越来越频繁、越来越严厉,融资者才会变得越来越谨慎。

总之一句话,图8中,由折旧曲线和利息曲线囊括的整个“芒果”型区域,都是对冲性融资者“闪展腾挪”的天下。而真实经济运行留下的“航迹”里,散布着对冲性融资的“浪花”。

九、停滞在充分就业状态上的投机性融资

那么,什么时机和什么条件下投机性融资才是主流融资形式呢?回答为,就在图8的充分就业处E点上!

从《重构经济学》“十六、E平衡点附近的决策和后果”的叙述中,已经知道这个充分就业的E平衡点是一个渐近稳定平衡点,这句话相当于说,它像是一个“黑洞”,周围的任何状态,都会受它吸引,最终聚集于此处。

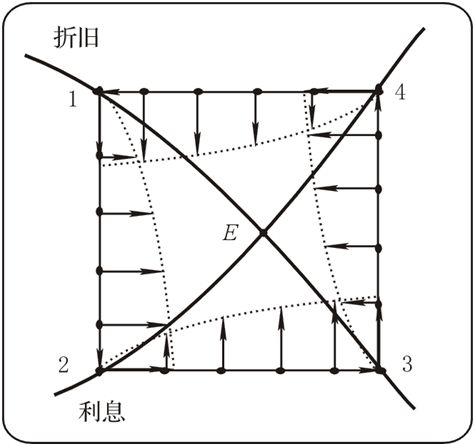

把它应用到融资这回事上来,则就是说,在图10中,当一个任意四边形把E点包围起来后,如图所示,四边形上的点必定向E点靠近并最终汇聚。

1至2这条边上所有点代表的融资形式,对照上节的叙述,它们都应该是对冲性融资,所以它们总是向着扩大生产规模的四边形内部移动。

而3至4边上各点代表的融资形式,却是庞氏融资。之所以这么说,是因为这些点上的融资,即无法支付利息(在利息曲线之下),也无法留足折旧(在折旧曲线之上),双亏损导致下一步合理的行动是违约清算了事。这样一来,边上的点也就向着缩小生产规模的四边形内部移动。

2至3边上各点的融资,因为无法支付利息(在利息曲线以下),所以也是庞氏融资,结果必然是清算。暂时看起来,那些四边形内部而又靠近该边的融资还能够存在,这也可称该边上的点都向四边形内部前进。

1至4边上各点的融资,倒是可以支付利息(在利息曲线以上),但无法留存足够的折旧(在折旧曲线以上),下一循环的再生产无法保持原来规模,是缩小再生产,原融资形成的资产缩水,所以也是庞氏融资。

以上所取的四边形可大可小,但不管大小,上述位于四条边上各点代表的融资,造成的后果全都指向其内部。现在,只要把四边形缩小到仅“含”E点时,就说明所有可以“存活”的融资都聚集在E处了。

紧接着的询问:“E点处的融资会是三种中的哪一种?”

答案是:“它们都是投机性融资。”

在图10上,E点恰为利息与折旧两条曲线交汇相交点。经济学的含义就是,由该点表示的国民总收入,留足了折旧,支付工资,剩下全部用于归还融资的利息。不过这样一来,融资到期必须偿付的本金却是一星点儿都无法归还了。

当然,由于留足了折旧,后一轮的再生产就是简单再生产,产出的国民总收入仍停留在E处,上一轮的分配方式照抄可用。但当融资约定的还本期限一到,迫于无奈,只能采取借新债还旧债的方式来继续融资。

按投机性融资定义:获得的现金流足够应付现时和将来的支付承诺,但没有剩余。于是位于E点处的所有融资者面临无法归还本金的窘境,但可借新还旧。

这种生生世世永久循环的投机性融资方式,却也是合理的。因为数学上早就有公式证明:永久利息的流量收入,可以转换成一次性资本的存量收入。所以,融资双方应该都有兴趣也都有耐心,把借新还旧这种投机性融资方式不断延续下去。

不过,有条绳索正悄无声息、不动声色地渐渐绞紧!

十、利息不断“吞噬”本金造成庞氏融资

理想的“岁月静好”在现实中总是“随风而逝”。

注视图11,图中的E点是折旧曲线与市场利息曲线的交汇处,根据上节的结论,所有的投机性融资都汇集于此处,更精确地且不出错地说,三种性质的融资,其平均值聚集在此处。

而还有前叙那种“利息‘吞噬’投资”机制,却正在使得图中那条由最小利息决定的曲线(虚线),会由于折旧投资的不断循环投入而连续上升,结果是不断逼近市场利息曲线(实线),直至贴合,以至于越过。

其机理在于,一个确定值的最小利息流量的永久收入,必然对应一个确定值资本存量的一次性最大收入。而再生产过程中的折旧投资也是投资,当折旧投资也需要融资以支持时,融资的规模会越来越大,相应支付最小利息的数量也越来越多;反之也成立。“神龟虽寿,犹有尽时”,于是,当那条最小利息决定的曲线(虚线)不断上升,最终与市场利息曲线贴合时,就是投机性融资规模的极限。

此时就是整个国民经济由盛而衰的转折点。

当进入下一轮再生产,人们还以融资方式充当折旧投资的投入时,这批融资的回报支付就会出问题,它质变为庞氏融资。

因为对这批融资的利息支付,已无法在成为“刚性体”的最小利息和最低工资中打主意,只能挤压下一轮的折旧投资,或者是变卖实物资产。而这两种支付方法的结果都导致国民生产总值下降。

当然,以上是对最后一份折旧投资而言,其余融资还都属于投机性融资,还是“岁月静好”。

人们啊,不要以为风暴尚在天边,离自己非常遥远。假以时日,它也将横扫到你们身上。

让我们看图12。当国民生产平衡点从E处移到E’点上时,一部分庞氏融资已经被清除,或者(合同期尚未到)待清除,所以E’点上集聚的仍为投机性融资。

不过,当再一次的折旧投资需要融资呢,再再一次呢?面临这样的前景,图中的E’点就如同“套”在折旧投资曲线中,被实物利息曲线“牵引”,“一步三回头地”向着决定性的E”点——明斯基时刻——“蹒跚”退行!

十一、明斯基时刻——全部融资质变成庞氏并“爆雷”

国民经济状态,沿着折旧投资曲线向明斯基时刻退行期间,一路留下已经爆雷的或等待爆雷的庞氏融资。

当到达明斯基时刻,即图12中的E”点,为最后一份折旧投资的融资,将使得全体投机性融资瞬间都质变成庞氏融资。因为,此时此刻,图中的实物利息曲线再被抬高一丁点儿,竟使它脱离了折旧投资曲线。

这意味着,一方面,全部国民收入,已无法支付所有融资此时索要的所有利息,另一方面,人们即使变卖自己的全部“家当”——实物资产,也远远无法支付合同到期时必须偿付的本金。其原因在于,融资出借者的贷出本金,不光是形成实物资产的那部分,还包括历年来投入折旧投资的那部分。

这时,债务“天平”不是微微地倾转,而是像天平一端秤盘突然被取走重量级砝码时的瞬间倾倒。

从这个意义上说,只要清算,整个国民经济的所有资产都已资不抵债,全然破产。

如果此时企业再行融资,那么这样的融资就是心怀叵测的“庞氏骗局”!因为他们预先已经知道无法还债!

而在此前之所以被称为“庞氏融资”而不是“庞氏骗局”,是因为融资者本意是对冲性融资或投机性融资,这本意也为贷出资金者认同。这些融资此时变质为庞氏融资,却是形格势禁,非本意所为!

真实运行的经济环境中,银行作为金融中介,获得信息最为完整最为及时,所以也能最早“嗅觉”危机的到来。它们根据现实经济运行中,投机性融资者对本利偿付越来越力不从心,而且越来越多地转变成庞氏融资的事实,不得不为放贷可能违约的后果预作准备。一般而言,银行会提高风险准备金的比率,其中的三种方法,一是提高利息率,二是拍卖资不低债的资产,三是为控制风险而减少贷款,即惜贷。

提高利息率,相当于图12中,原来已抬高到临界点E”上的那条利息曲线,突然又向上提高了一段距离,这相当于,更多的投机性融资,瞬间质变成债务负担更重的庞氏融资。而又由于利息提高,对应资产价格下降,拍卖得到的现金将更少,结果更加重了债务偿付危机的严重性。还由于对融资者再也无法完整履行付息还本行为的疑虑,采取惜贷行为。这些都使得明斯基时刻“爆雷”时间提早,烈度加强。

我们可以判断的是,明斯基时刻,由于全体投机性融资全部转变成庞氏融资,并由对庞氏融资的清偿,由支付困难必然会导致一场经济危机。

十二、为什么说“经济周期运行”理论蕴涵“融资投资周期”理论?

以上,我们已经用“经济周期运行”理论,完整清晰地解说了明斯基创建的“融资投资周期”理论。

除此之外,我们还有如以下一些原因可以说明,是“经济周期运行”理论蕴涵“融资投资周期”理论,而不是“融资投资周期”理论蕴涵“经济周期运行”理论,也不是“经济周期运行”理论等价于“融资投资周期”理论。让我们来看看它们都是些什么?

一是,人们认定明斯基的分析仅仅集中在“排他性的金融市场”,并没有很好地解释经济和金融之间的关系。而“经济周期运行”理论的根基就是揭开货币面纱的实物型经济运行模型,而在此模型中可以清晰透视“融资投资周期”理论。

二是,明斯基分析中的资金杠杆比,是指自有资金与融资资金之比,即金融杠杆比,这也是目前流行的认识。但按照这种说法,经济危机爆发不至于如此猛烈。

因为,在明斯基时刻前那一瞬间,及时对全部融资进行彻底清算,因均为投机性融资,会发现此时债务仍旧平衡,理论上可以实现全面清算。在明斯基时刻前后那一瞬间,及时对全部融资进行彻底清算,虽然都转换为庞氏融资,但即使债务出现了不平衡,也仅是庞氏融资中一丁点儿的利息尚未支付,或者本金有那么一点点的缩水,这使得债务“天平”只会微微倾转,不至于爆发严重的经济危机。(“融资投资周期”理论的这个“漏洞”,似乎经济学家都没有意识到。有可能大家均无意识地认为在“明斯基时刻”,就应该要出现经济危机。)而明斯基在对金融不稳定过程的解释中,他含含糊糊地说结果取决于融资的结构特征、政府政策作用和中央银行作为。

但在我们的经济周期运行理论中,资金杠杆比,是指明斯基时刻实物资本加历年来积累的折旧投资,与全部实物资本之比,两者相差十分悬殊。如果清算,就如同“红巨星末期向心式大爆炸”,威力无比,而清算结果剩下的仅是“白矮星”一样的实物资产。这就是为什么经济危机爆发会如此猛烈,后果会如此严重的内在深层原因!

三是,“经济周期运行”理论不但提出“利息‘吞噬’本金”经济运行机制,用以描绘刻画“融资投资周期”理论。它还提出“利息‘蚕食’工资”机制,用于解释贫富为什么会分化、“橄榄型”社会如何向“沙漏型”社会转变等,而这些都是“融资投资周期”鞭长莫及的部分。

正因为以上还添加的三方面成果,所以我们可以大胆地断定,是“经济周期运行”理论蕴涵“融资投资周期”理论!

(全文完)

联系方式:

微信个人号:zhangming1954(张明)

微信公众号:gh_28bacdcb7e80

电子邮箱:[email protected]