炒股,怎能不看摩尔

彼得·林奇——历史上最伟大的投资人之一,他手上的基金是有史以来最赚钱的,如果你在1977年投资100美元该基金,在1990年取出,13年时间已变为2739美元,增值26.39倍(年复合增长率为29%,好像超过巴菲特)

所以重读彼得林奇投资法则,是成长投资者经常要做的事情,今天结合A股市场这几年变化特征,简单聊聊。

林奇法则之一 : 投资最重要的还是确定性

好的公司或者好的模式,上涨周期是很长的,你有充足时间买入,但比买入位置有多底,更重要的还是确定性;在确定是好公司或者好模式之后,虽然会少赚点,但胜在赔率大小发生了不同,而投资的确定性才是股市最重要的东西。

所以经常用涨幅倍数和涨幅多少来判断一个股票是否到顶了,是不靠谱的,比如你经常听到一个说法:为了安全起见,我们还是买在公司最低估的时候,抄底才是终极目标。

但是抄底非常难,即使企业家自己,都未必能够抄到自己的底,比如:

马化腾:腾讯公司创始人,曾经缺钱想60万卖掉QQ

马云 : 阿里巴巴创始人,没钱时候吃半年泡面

刘强东:京东集团首席执行官,踌躇之时一夜白头

柳传志:联想集团创始人,40岁还在摆地摊

王健林:万达集团董事长,最惨时候被迫借高利贷

宗庆后:娃哈哈创始人,创业初期骑三轮车到处送货

所以这里面的问题就是,虽然我们看见这些最低估的公司,最便宜的时候,几乎可以为零,投入进去收益无穷大,但这里面还是有一个成功概率的问题。

因为和他们同时代的公司,数量N倍,都已经不在了;而那些万中之一的成功幸运儿,同样具有死掉的可能性,所以投资他们,不能追求绝对低点,要追求相对稳定之后的确定性时期。

比如腾讯公司在港股成长股上市公司中,科技型企业腾讯脱颖而出,腾讯最为难的是,马化腾是60万想卖,博弈不确定时候,有可能所有投入变为零。

所以上市初期刚刚上市时的股价4.5元/股,也是公司最不确定的时候,随时会死掉。而腾讯最高的时候涨到750元/股,2004年-2017年股票价格翻了222倍,30年的复合增长率21%,这一路上涨过程中,其实也是公司从平凡到伟大,被不断确认的过程,存在很多次介入的机会。

只要你足够细心,长期跟踪它,从最初的QQ,到后来的游戏产业,到后来的微信推出,以及公司在电商,支付,打车,订餐,电商等等领域的努力。即使你最晚的时候才发现腾讯的价值,股价已经上涨百倍的时候,但在2011年微信出来之后,你使用了该产品绝对有足够大的价值,然后看好腾讯买入,至今也还有四倍涨幅。

林奇法则之二 :坚守自己的能力圈

很有意思,在去年成长股滑铁卢之后,重读彼得林奇这个演讲稿,第一点启发很大,就是你要非常了解自己持有的股票,所在行业和经营产品。

原先2015年赚过大钱的互联网行业,信息技术和软件类,其实我们更多的还是看财务报表,看看公司经营理念和管理层的公开言论,其实对于公司所在行业的竞争优势,所处地位和市场占比,其实还是一知半解的,对于其产品核心价值,技术含量和生命周期,也不可能专业到哪里去的。

所以2015年大多数成长股投资者赚钱还是捕捉了市场的风口,就是克强经济学下面,成长类公司给予的高估值高溢价空间,从30倍提高了60倍可接受估值,再从60倍提高到了80-100倍的可接受估值,而这里面主要来自于机构投资者从稳健到激进的一个过程,散户被上涨洗脑,被迫接受,因为市场存在就是合理,趋势就是一切。

去年经过创业板深度调整,成长股挤泡沫之后,我发现还是了解所持有的股票,更加心安理得。

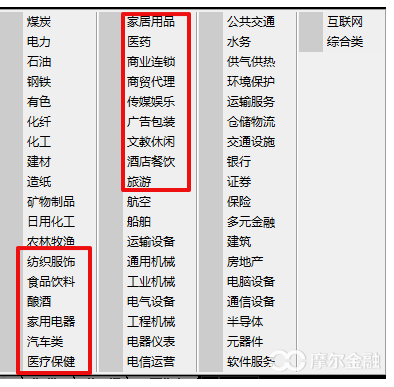

比如根据彼得林奇法则之二 :坚守自己的能力圈,翻看了交易软件的行业板块分类,有意思的发现,我们散户群体比较熟悉,能够充分了解的行业,还是集中在下面图中红色边框,包括了服饰,食品,饮料,电器,家具,家饰,传媒,娱乐,酒店,旅游等等。

所以二季度开始,先后操作了开润股份,欧普康视,重庆啤酒,飞科电器,凯莱英,弘亚数控等,实现了调整当中的市值新高。

成功经验总结 :坚守自己的能力圈,就是给自己的投资范围画一个圈,能够知根知底的才能够去长期投资,否则只能短期赚市场风口的钱,兔子尾巴长不了。

林奇法则之三 : 股价高低,从来都不是投资判断的依据

这个其实说的是散户共同的认知错误,就是觉得2元股票比200元股票安全。经常有人说茅台贵,喜欢买低价股,比如说买2-3元股票,多便宜,能赔多少?

如果你经常想,这群笨蛋竟然买价格为200元的股票,买的股票只有2元,他将来肯定比我跌的多,那你就too young too naive了!现在我们来做个算术,回到我们基本的数学知识。

比如你买入两只股票,一只股价为200元,另外一只2元,你在这两只股票上面各投入1万本金,如果他们的股价全都跌至零,你赔的钱完全一样。这很明显。结果就是这样。

事实证明,这种是毫无道理的,特别是A股市场,很多公司通过不断高送转,扩大股本,从而降低股价,这么多年下来,也许目前2元的市场价格,复权之后还是200元。

所以股价绝对高低,和投资安全大小方面,没有必然联系,主要还是看公司未来前景。

也就是说现在的贵州茅台即使上涨了这么多,但从价值判断和相对估值看,还是比A股很多众多的低价垃圾股,具有投资价值。

而且事实也如此,看看这十来年里面,高价股代表贵州茅台和低价股代表TCL之间的走势差别就知道了,相差十倍之多,类似的还有长春高新,片仔癀这些股。