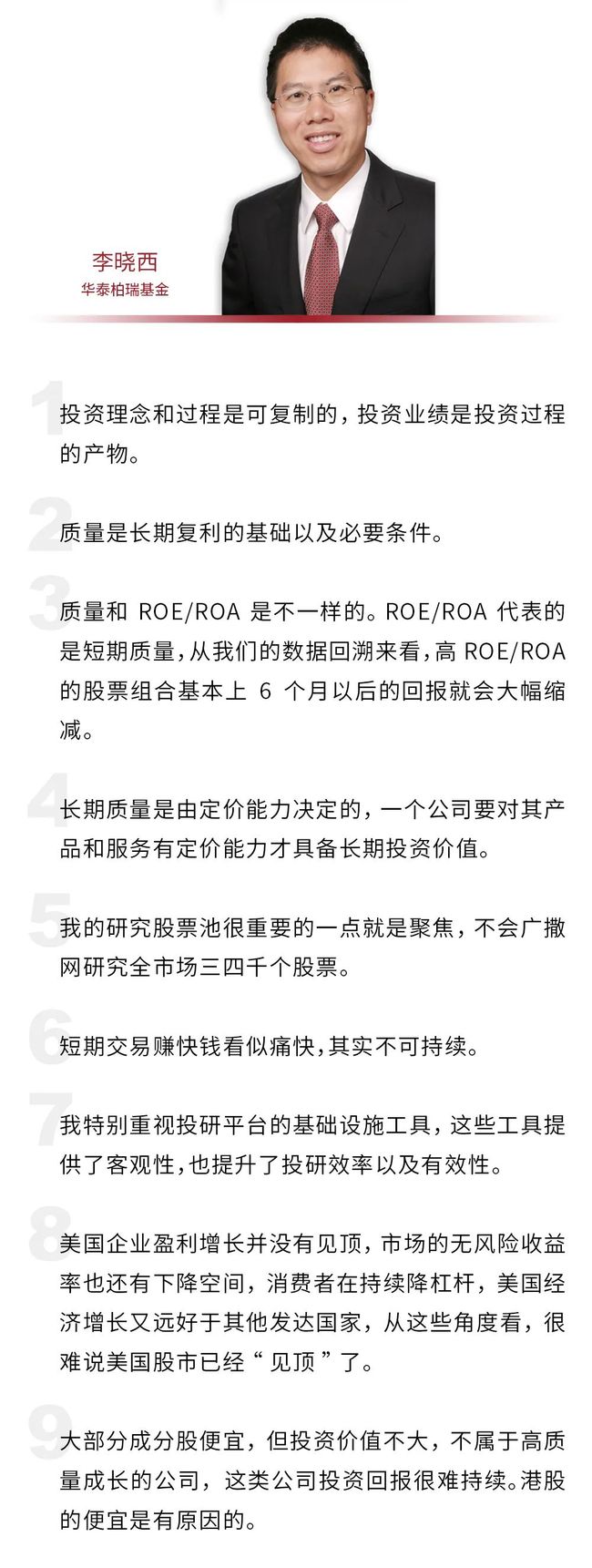

华泰柏瑞李晓西:聚焦高质量成长,挖掘A股长期价值

华泰柏瑞的副总经理李晓西是我们访谈过的所有基金经理中,全球股票投资经验较丰富的。他此前曾在全球大型资产管理公司美国信安环球投资管理公司(Principle Global Investors,以下简称“信安”)的全球股票投资部门工作了超过12年的时间,管理全球股票的公募基金和机构投资者专户组合,机构客户包括全球大型的主权基金、中央银行、养老金和保险公司等。

从国际化视野的角度出发,李晓西认为高质量的成长才是复利的源头,不能仅仅因为便宜而去买股票。过去11年,是美国成长股大幅跑赢价值股的时代,李晓西相信这个趋势也会在中国出现。对于海外机构投资者投资行为非常熟悉的他认为,外资在投资上一定会聚焦在一批高质量的成长股上。今天我们看到这些公司估值不一定便宜,但高质量成长标的是稀缺的,未来这些公司的估值会持续保持在较高的水平。

我们认为,有着丰富成熟市场投资经验的李晓西,熟悉定性和定量分析的结合。能够把成熟市场有效的投资经验和国际比较带到A股市场,并且从给基金持有人带来长期复利的角度出发,严格控制投资过程和投资流程,力争实现可复制和可持续的投资业绩。

12年全球股票投资管理的经验

您在回国之前在华尔街工作了许多年,能否和我们聊聊你的从业经历?

李晓西 2006年我从杜克大学毕业后就加入了信安全球股票团队(Principle Global Equities),一开始做研究员,后来开始管理信安的全球股票组合。目前信安管理的总资产约7300多亿美元,在我离开的时候,我当时团队管理的规模约920亿美元纯股票组合,而我管理全球股票组合超过百亿美元。

我当时管理公司全球股票的公募基金和机构投资者专户组合。机构投资客户包括全球排名靠前的主权基金、央行、政府养老金、保险公司等。

我管理的是全球主动股票组合,可以投资全球主要可交易市场,包括发达国家市场和发展中国家的股票,按照在信安期间的统计,我们组合过去一般会投约40个国家或地区的市场。

当时怎么会想去做全球股票投资的?

李晓西 信安全球有不同方向的投资团队,包括发达国家、新兴市场,以及全球股票投资。我刚加入信安的时候,就是从一个投全球股票的研究员开始的,而且我们的首席投资官也是做全球投资的。

之后公司发展很快,我的业绩表现也很好,不久后就被提拔为投资全球股票的基金经理。还记得,当时我老板对我的评价是highly dependable(高度可依赖的)。这大概与我工作勤奋、响应速度快有关。对于老板的每一个需求,我都会立刻加班加点地高质量反馈。在我离开的时候,我在信安工作12年,我老板总结说相当于其他同事在那里工作20年。

从我的经历而言,做投资是一个自然而然的机会,只要足够勤奋和专业,机会自然会来。

质量是长期复利的基础

海外基金经理会特别看重投资流程,认为比投资结果更重要,你是怎么看待投资的?

李晓西 我在信安做的很多事情,都是和投资理念、投资过程相关,并且对公司的贡献很大。信安是一个极其重视投资理念和投资过程的公司,凡是不按照公司投资理念和过程来的,都会被解雇。

这也是为什么信安能从金融危机前的2000多亿美元规模,增长到现在的7300多亿美元。投资理念和过程,是可复制的,投资业绩是投资过程的产物。投资业绩是投资理念和过程的一个产物,只有理念和过程可复制,结果才能可复制。投资结果一定不是随机的,是和投资过程密切相关的。

如果投资理念和投资过程长期被验证是管用的,那么业绩自然而然就会有所表现,这也是为什么全球最专业的投资机构会选择我们的原因。

这也是我回国后来到华泰柏瑞基金做的第一件事——构建我们的投资理念、投资过程和投资风险管理。国内有些机构对于研究员的要求很简单,就是找到能涨的股票就行。然而,能涨的股票只是一个结果,不是过程。投资理念上,我强调自下而上选个股,成长、质量和估值三者相结合。

第一,关于成长这一块,根据我对A股的研究,长期下来,在拥有完满信息的情况下,沪深300指数回报和沪深300公司的业绩增长,相关性约0.81,相关度非常高。这意味着,我们只要无限接近真实的业绩,把业绩判断的正确率做到比竞争对手高,就能通过基本面的挖掘获取超额收益。

第二,关于质量这一块,质量是长期复利的基础,是必要条件,不是充分条件。长期低质量的公司,是不可能提供复利回报的。比如因长期亏损被摘牌、因经常出问题被证监会处罚、公司治理结构很差、侵占中小股东利益的公司等等,这类很难提供长期复利。只有高质量公司,才能创造可持续的长期复利回报。

但是质量和ROE/ROA是不一样的。ROE/ROA代表的是短期质量,从我们的数据回溯来看,当前高ROE/ROA的股票组合基本上6个月以后的回报就会大幅缩减,也就是说,ROE/ROA作为指标长期的回报是负的。我们要分析ROE/ROA的源头是什么,有些可能因为用了很高的财务杠杆,有些可能则是有周期性特征的。比如2017年环保政策导致周期股的供给侧改革,钢铁价格涨了很多,使得它们的ROE大幅提升。这种高ROE是没有质量、不可持续的。这一类公司是价格接受者,不是价格制定者,没有定价权。投资这类公司,只能从短期交易的角度,而不能从长期投资的角度。

长期来看质量是由定价能力决定的,一个公司要对其产品和服务有定价能力。比如有个别金融行业的交易系统提供商,客户转换成本很高,客户粘性强,因而企业的定价能力很强。还有中国的个别高端白酒,没有需求问题,只有供给问题,品牌力特别强。这类企业就有很强的定价能力

高质量的核心是,不易受经济短期波动影响,具有很强的不可替代性。就像现在的疫情,对于真正的高质量公司是比较难有长期影响的。此外,海外投资者还很重视ESG,在国内我们认为最主要的就是公司治理结构。我在选股的时候,会把治理结构不好的公司都排除在外。

我会把不符合要求的公司全部排除掉,聚焦在符合我们投资理念的公司上。

所以你的投资理念是追求质量,那么投资流程如何围绕这个理念来运转呢?

李晓西我们投资流程分为4个阶段:初始股票池(宽度),研究股票池(深度),组合备选池(投资纪律),组合持仓(保持一致的投资理念)。我们的研究股票池很重要一点就是“聚焦”,我们不会研究全市场三四千个股票。我们的可研究股票池就1100-1200个,真正推荐的股票池就200多个股票。我会删掉很多公司,包括公司违法犯罪的、ST的、没有流动性的、市值太小的、没有卖方覆盖的。很多没有institutional interest(机构投资者兴趣)的股票,都会被排除掉。

无论有多少研究员,去覆盖全市场所有股票是没有意义的。我们不是什么钱都想赚,只赚符合我们投资理念的钱。追逐所有投资机会,效果是很差的。只有聚焦才能带来深度。从结果来看,2018年,我们研究员个股推荐超越行业指数的平均回报是2%左右,而到了2019年,这个超过基准的平均值达到22%左右,实现了很大的飞跃(数据来源:华泰柏瑞基金)。

原来3600个股票,20多个研究员,每个研究员平均要看180多个,精力显然是不够的。现在我们研究股票池大约1100-1200个股票,每个人需要看的股票少了很多,研究深度自然就上去了。这样的研究能为投资提供有力的支持,根据海通证券2019年度数据显示,华泰柏瑞旗下主动选股型的产品,平均回报接近50%,1/3的产品进入同类排名的前10%。

华泰柏瑞内部严禁研究员追逐题材、交易型的机会,而是要求他们从1-3年的长期角度看投资机会。最终一定是Long-term Quality Wins(长期质量战胜短期)。短期交易和赚快钱看似痛快,其实不可持续。你要买入时机好,还要卖出时机好,而这是很难实现的。你看美股也是如此,长期看高质量股票的回报大幅超越市场。

而且有些公司,从海外视角来看,大概率是有长期丰厚回报的,那么我为什么要去交易呢?举个例子,CRO这个行业全球市场就只有几家龙头垄断,护城河比医药公司强很多。医疗设备也类似,美国的美敦力能做到很大,那么国内的设备龙头大概率也能在国内市场复制。

医药研发和科技很多时候都是赢家通吃 (winner takes all) 的竞争格局。假设一个药的治愈率是80%,另一个是95%,那么医生一定全部用95%那个。我把这类行业比作奥运会冠军,从经济的角度看,奥运会只有一个冠军,没有亚军,企业拍广告只会找冠军,不会找亚军。

这就是我对商业模式的理解,团队强调长期投资机会。

通过工具提高研究效率和有效性

海外资产管理公司很重视定量工具的分析,你们在投资流程中会有哪些定量工具分析?

李晓西 第一,我们用了华尔街主流资产管理公司使用的FACTSET工具,我们用这个系统来开发了工具帮助研究员做业绩归因分析,以及处理和加工上市公司基本面数据。客观的系统,让每个研究员对自己推荐个股的表现都非常清楚,结果是完全透明客观的。同时,我们对研究员推荐个股的换手率和持股周期也进行量化,换手率太高或持有周期太短都是投资团队无法实施的。同时,只有通过客观的归因分析,研究员才知道哪些领域有待提高。

第二,我们的初始股票池筛选,是通过量化工具进行自动化筛选,基于我们设定的规则。

第三,我们有一个研究平台系统,国内券商的研究成果和数据都在这个平台。我们研究员使用这个平台来进行投资推荐、写研究报告、并且和投资团队进行及时沟通。

我特别重视投研平台的基础设施工具,这些工具提供了客观性,也提升了投研效率以及有效性。

过去几年海外机构做主动管理投资,也会引入一些风格因子,比如说价值因子、质量因子等,你们会在投资中放入对风格因子的研究吗?

李晓西 对于我来说,了解风格因子目的是明白我站在机会的哪一边。我一定要站在机会的同一边,而不是对立面。比如说,质量因子对我是有利的,估值因子也是如此。

但是这并不意味着我会去买最便宜的股票,估值不会成为我买股票的唯一依据。相反,一个公司特别贵并且估值远远抛在业绩前面的时候,即使有质量和成长,我们也会降低持仓。这类估值特别高的公司需要时间来消化估值。我们会寻找一些替代品。也就是说估值对我们而言是一个制衡。

我不会做单一风格因子暴露,组合最终是自下而上选股的结果。

强者恒强是成熟市场的投资特征

你从华尔街回到中国,怎么看中国市场的长期发展?

李晓西国内市场会变得越来越成熟,开始凸显成熟市场的一个重要特征,就是强者恒强。从机构投资者的构成看,目前是公募基金、保险和外资三足鼎立。但是外资和内资最大的区别是更加聚焦。外资不会在全市场3-4千个股票里面广撒网,而是只在有机构投资者兴趣的1000个以下股票里面做选择。其中一些公司长期下来,就会类似美股,产生龙头企业的聚集效应。大家今天可能觉得这些龙头公司有点贵,但他们有成长性,是资本增加者,而不是资本毁灭者。比如日本有很多银行和制造业公司,没有成长性,是资本毁灭者,长期不能产生投资回报。

外资会优先聚集在高质量成长公司(Quality Growth)里面,在中国经济放缓的过程中,扎堆在资本递增型公司,这些公司会越来越贵。这点和美国市场特征是一样的。这类高质量成长股在美国市场已经涨了11年,大家一直说要“见顶”,但一直没有。我认为中国未来也可能会出现这类高质量成长股的长期牛市。纯低估值的公司,没有成长性,是不会创造长期投资复利的。

我认为,未来中国经济放缓过程中,以下几个领域会有高质量成长的机会。其一,我们要找老百姓加大开支的领域,主要包括医疗服务、医药、食品饮料。其二,经济放缓过程中优胜劣汰加速、行业出清、从而带来行业集中度提高的领域,包括家电、水泥、地产、白酒、乳制品等。第三,长期有新成长动力的领域,包括数据中心、软件服务、5G、新能源汽车、半导体、消费电子等。

对比全球,中国其实有一批非常优质的公司。中国消费股里面,有一些体量很大的公司还能增长很快,这在海外是找不到的。未来投资很可能是集中在这一批高质量成长股里面,并且很可能出现美国过去11年成长股大幅跑赢价值股的趋势。

因此,我们在A股市场要获得长期可复制可持续的投资收益,需要尽量规避短期交易机会,而是扎根基本面,精挑细选,在高质量成长股里面挖掘,这是未来中国很重要的一个趋势。

许多人都觉得美股泡沫了,而你认为美股没有“见顶”,能否谈谈是为什么呢?

李晓西 首先,大家都说美股有泡沫,其实全球真正最大的泡沫在哪里?全球最大的泡沫在债券,约有17万亿美元的债券是负收益。美国目前十年期国债收益率只有1.3-1.4%,并且其收益率和欧洲以及日本比还有大幅下降空间。如果国债的收益率下行,也就是无风险折现率下降,那么美国股市的估值还可能持续。

其次,从成长性角度看,美国经济分析局(Bureau of Economic Analysis, 简称BEA) 做过一个研究,发现2016年美国企业的盈利比2008年底增长了200%以上,市场的上涨主要还是盈利驱动。

第三,我们看特朗普的税改,无论是个人所得税还是企业所得税的降低,都对企业盈利增长带来了推动。税改导致美国企业的海外收入回流,推动了美国企业的股票回购。

过去十年,美国企业的整体盈利增长比欧洲企业高了80%到90%。欧洲估值便宜是有原因的,因为没有成长性。这也是为什么美国大幅跑赢欧洲市场。

而近期中美的贸易协议签署,对中美两国的经济推动也很有帮助。咱们国家从美国增加的进口包括中低端的产品,如农产品等初级产品,增加了他们的就业,带动了他们低收入阶层的收入水平的增长。

特朗普连任的可能性是很大的,竞选承诺大部分都做到了,税改也做到了。特朗普连任对股票市场的确定性是增加的。凡是不确定性变成了确定的,带来的都是估值上行,这是发达市场投资中的实践经验。

大的金融危机大部分都是由信贷危机引发的,而目前美国上市公司持有大量现金,企业杠杆率在目前低利率水平下比较合理,很难产生大的信贷危机。2009年至今,美国消费债务占GDP比例从100%左右下降到约79%,十年多居民杠杆率下降了21%。在居民杠杆本身一直在较大幅度下降的过程中,一般很难出现金融危机。正如巴菲特所说,不借钱是不会破产,借钱才会破产。

美国利率水平和全球相比,还有比较大的下行空间,所以难言美股“见顶”。中国接下来可能会做经济刺激,对美国也可能带来直接正面的影响。中国的新科技浪潮,许多科技产业链会让美国上游企业受益。

总结来说,美国企业盈利增长并没有“见顶”,市场的无风险收益率也还有下降空间,家庭和企业总体杠杆较合理,美国的成长性又大幅好于其他发达国家,从这些角度看,美国股市很难说已经“见顶”了。

不能仅仅因为便宜而买入

您怎么看新冠疫情对市场的影响?

李晓西 新冠肺炎的影响是一次性的,人类历史上有无数次的疫情,以前也有黑死病,80年代上海肝炎,后来又有非典,最后都被战胜了,指数越走越高。

特别有些新兴科技领域,大的趋势不会因新冠肺炎而受到影响。也许对于中小企业会有影响,对就业也会有些负面因素,但我认为政府一定会推出强有力的经济刺激,无论是货币政策还是财政政策。况且,中国是全球大经济体中,利率是最高的,未来实体经济融资成本还有很大下降空间。

在2009年美国金融危机的时候,大家也认为美国政府会不惜一切代价稳经济。我记得2009年3月初美国财政部公布为本国大银行提供无限制的信贷担保,2009年3月9日美股应声而起并见底,短时间就出现了很大的反弹。国内也是如此,一开始是恐慌,然后大家思考在这个情况下,政府会做什么,会有什么应对措施。

政府如果不出手,那么中小企业会面临很大问题,如果失业率上升,一定会对社会稳定产生负面影响。所以我认为政府会出台更多的经济刺激政策,这也能加速经济转型,特别国家重点要推动的领域,会加大刺激政策的力度。

大家发现疫情之后的第一个交易日,市场大跌,但是外资买入的量很大,也是认为疫情的影响只是一次性的。疫情开盘当天,我就和投研团队开会,认为调整就是买入高质量成长股的好机会。

你怎么看港股和A股相比,估值还是比较便宜,你怎么看这个问题?

李晓西 我的产品是可以投资港股的,但我们不会因为估值便宜就去买港股。港股的结构和A股不太一样,指数权重里约60%是金融地产。大部分成分股的便宜意义不大,不是高质量成长的公司,不能产生长期投资复利。港股的便宜是有原因的,毕竟房地产已经过了生命周期的高点,同时香港银行和地产是紧密相关的。

所以,考虑到恒指这么特殊的成分股组成,我们认为指数只有估值修复的机会,并没有长期基本面的支持。到了一定程度,估值修复是走不动的。不仅港股便宜,巴西的银行股也很便宜,日本的银行股也很便宜,但全球的投资者还是会做一些对比,找性价比最好的资产。

从我看来,港股里面一些具有长期成长性、且A股所稀缺的标的是很有吸引力的,比如一些互联网企业,消费电子的龙头公司,创新药中的龙头企业等。

综上,我认为,港股的低估值会带来估值修复的机会,但我们核心还是寻找高质量的成长股。

中国资产管理行业有巨大空间

2019年美国被动化产品规模已经超过了主动管理,你怎么看指数基金在中国的发展?

李晓西 我认为,宽基的指数基金会有比较大的发展机会,比如沪深300、创业板这类的指数基金。同样,主动管理在中国的发展空间也很大。我们举个例子,如果你要投医药行业,那么买主动管理的医药行业基金,会比买医药指数基金更好。医药里面的细分领域很多,同时国家在稳步推进医保改革和集中采购,医药指数基金很难跑赢主动管理基金。

还有像科技这种领域,变化非常快。你很难知道谁会成为赢家、谁会成为输家。这时候买被动产品是比较好的。目前来看,国内的被动化管理规模比较少,的确有较大的发展空间。

那么,为什么我依然看好主动管理的机会?因为中国的指数过去波动太大,无论是上证指数还是沪深300指数,回到2018年底,往前看10年基本上没怎么涨,而且经常坐过山车。在波动那么大的情况下,去投被动指数基金,的确不如直接买主动管理基金。从过往数据来看,中国大部分主动管理基金长期是能超越指数的。

以后如果国内能形成长期牛市,改变牛短熊长的格局,那么被动化产品肯定会有大幅增长。但是,如果牛市持续时间还是很短,那么被动化产品的发展需要比较漫长的时间。

事实上,无论主动还是被动都有很大的发展空间。我们的公募基金行业,大部分公司规模相比海外还是非常小的。在国内,管理1500亿人民币主动股票基金的团队规模排名就很靠前了,也就相当于200多亿美元。我当时在信安单个团队管理的规模就有920多亿美元纯股票资产。所以国内的主动股票资产管理规模远远没有到饱和,还有很大空间。

你对海外的投资者非常了解,你怎么看海外投资者加大对于A股市场的投资?

李晓西 过去海外投资者对于A股的确有些偏见,觉得波动性很大,政策干预比较多,也没有很方便的渠道可以投资。随着中国资本市场越来越开放以及透明,海外投资者对于A股的投资一定会不断加大。

但是这还需要对中国市场的理解。由于A股的行业和个股差别很大,不了解中国市场,会有较大风险。我认为海外投资者在A股市场投资会有几个特征:

1)投资在全球产业链有竞争优势的公司以及稳定增长的消费行业,未来全球的产业大转移的趋势是不可逆的。比如国内的工程师红利、中产阶级红利;这里面包括CRO和CMO行业,大消费领域等。中国无论是高学历背景人数,还是中产阶级的人数,都是巨大的。

2)聚焦。海外资产管理人不会全市场撒网去做投资,一定是聚焦在约600到1000个可选股票池里,集中力量往少数地方打。所以我们会发现,这些公司会越来越贵。外资约2万亿,主要就会集中在这些股票里。这和国内很多机构投资者全市场广撒网的做法不一样。

- end -

按姓名首字母排序

安 昀 | 曹 晋 | 曹文俊 | 陈璇淼 | 陈 媛 程 洲| 董伟炜 |杜晓海 | 付 斌 | 刚登峰 顾耀强| 光 磊| 郭 敏| 韩 冬| 郝旭东 何 帅| 洪 流 | 胡昕炜| 胡鲁滨 | 胡宜斌 黄 峰| 姜 诚| 劳杰男| 雷 鸣| 李 琛 李德辉| 李晓星| 李元博| 梁 浩 | 梁 辉 梁 力| 刘 斌| 刘格菘 | 刘晓龙 | 吕越超 潘 明| 蒲世林| 齐 皓| 秦 毅| 丘栋荣 邱 杰| 石 波| 沈 楠| 史 伟| 是星涛 王 培| 王 栩 | 王延飞| 王宗合| 翁启森 吴 星| 伍 璇| 谢振东| 杨 栋| 杨 浩 杨 缙| 杨锐文| 叶 展 | 于 洋| 张东一 张峰 富国| 张峰 农银汇理 | 张晖 |张慧 | 张延鹏 张迎军| 赵晓东 | 郑慧莲|郑 磊 | 郑巍山 周应波| 朱 平| 朱晓亮 | 左金保

按名称首字母排序

……