本文起因于场讨论,一天,某投资群围绕今年房价走势已经讨论数个小时,最后直指核心:“想买房无外乎觉得未来房价的涨幅会大于你现金的涨幅,你为什么就始终不能让现金的涨幅大于房价的涨幅呢?”

一、家庭开支复合增长率

因为通货膨胀在现实中的表现往往跟房价挂钩得很紧密,而不是单指CPI。

很多人常认为只要自己理财的收益率大于CPI,就算是跑过“印钞机”了。

事实是,可能还差得远。

通货膨胀也好,购买力下降也好,消费指数也好,都是衡量我们手中货币可当做一般等价物的水平大小。

所以如果我们仅以CPI和GDP来等价为通货膨胀的程度,远远不够,这是因为,我们手中货币所购买的很多商品,往往都是不纳入CPI统计,但却占有我们人生超过半数的开支。

《中国家庭财富调查报告》显示,房产在家庭资产中的占比超过60%,教育支出在有子女家庭的总支出上占比超过20%,这些都不纳入CPI统计。无论房产还是教育,都受城市、区域、政策、经济各方面的影响,因此我们需要一个更为准确的体系来衡量手中货币的购买力波动情况。

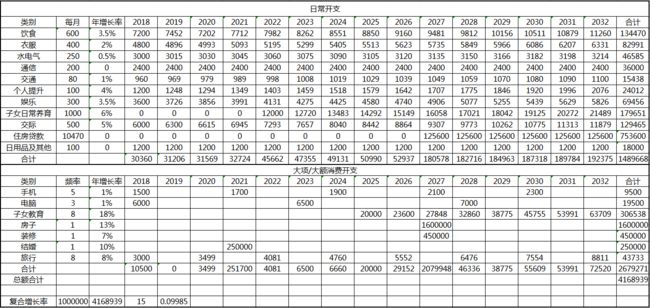

我们先进行一个分类计算:

1.将你未来15年可能会有的衣食住行,主要大项开支列出;

2.食品和消费品按2002-2016年的cpi平均值从今年开始来计算涨幅;

房产也按该领域2002-2016的统计数据计算涨幅(最好不要用整体均价,用你所在地或关注地的均价);

教育、和别的大项开支也类似以上;

3.计算出全部总额,求出复合增长率。

举个具体的例子:第一步,分类罗列现在到15年后可能发生的各种开支项目,房产暂时放在第十年;

第二步,根据过去15年各领域的增长(房价我找的本地市区数据),计算出未来15年开支具体是多少,同时,以现在的本金,算出复合增长率,比如现在初始值是有100W:

复合增长公式是:=EXP(LN(终值/初始值)/年限)-1*100%

这个结果是静态模拟,由于城市、个人发展目标和所处领域不同,你必须根据自己的个人具体情况进行计算。

二、保值的底线

请大家注意,房产的金额是如此巨大,以至于在未来15年不同年份做出购买决定,对于总金额的要求会截然不同。

而且现实生活是动态的,买房的时间点往往受很多因素干扰,比如结婚、生二胎等等。

还会受到一些区域因素干扰,比如本地今年已经大半年新开楼盘不能按揭只能全款了(二手价格还普遍比新房高)。

那么如果你以房子为标杆,来衡量自己的理财收益率,然后说:未来房子不会像过去15年那么涨,会变温和,是不是压力就会小很多?

我自己的投资观念是,既然设立标杆来衡量收益率的水平,那么就不能去假设这个标杆未来本身的浮动水平,而只能以过去的均值作为定值来参考。

比如我以房产作为标杆,它在过去十五年的平均年复合增值率是13%;很明显,我不能去假设未来房产绝对不会像过去一样涨,从而使得我的资金大规模偏向保守配置,这个逻辑一定要理解!

也是无奈之举,因为用10年甚至20年的时间成本如果换取不了相对于房价涨幅的“保值”,用传统观念来讲,对整个家庭的影响实在是太大了。

当然,你也可以通过所谓的分析得出未来房价不会涨的结论。

所以如果你想更科学一点,不妨将上节说的“家庭开支复合增长率”作为标杆,因为它的各项综合指标经过了充分加权,以它作为你现有资产的“保值”,已经足够。或者说,不能再更低。

理财投资活动的“保值”底线是年复利增长率大于家庭开支复合增长率。

让我们再理一理逻辑,如果你是以房价增长率作为保值理财的标杆,那是不是说,买房子就可以了?

事实上,如果你是以区域房产的平均增长率作为标杆,你买的房子价格增长率低于你作为标杆的增长率,就还是贬值。

理财上的复利主要威力其实是体现在后半段,也就是15年以后,20年以后,在本金累加已经相当有规模的时候,威力才开始显现。

然而我们的大笔开支其实是集中在中段,也就是25-45岁之中。房子你可以说50岁后再买,养娃怎么等?而且在中段如果开支大幅增长,本金也没法往后累加了,说不定还会负债累累。

更何况,除非我们在初始就拥有让我们仅仅“保值”就足够的经济水平。

否则,增值是必要的道路。

三、增值标杆是个人化的

增值和保值的目的不同,增值带有极强烈的快速改变现状的含义。

如果你现在初始资产很低,想要10年内在上海主流区域买房,那么就算每个月你都能拿出5000出来理财,平均年复利达到20%并保持10年,那也无济于事。

同时也告诉我们,在本金极低时,复利增长在前几年其实是失去了数值参考意义的。

不过,为什么在你资产低的时候会要想要做买房这件事呢?

因为恐惧和欲望,这是很个人化的。

2天前一位外地刚毕业工作1年的小伙伴询问我,他现在全身上下现金定期活期加一起,不到1W块钱,在本地租房住。目前的到手收入是一个月3200左右,公司不包吃不包住,租金要花掉1000(合租);无年终奖;

此时,先不谈买房,有没有“不太慢”的方法,能够过得不这么拮据?

有,但必须从事低概率行为。

比如你需要付出1w的成本做一个选择,a项目可以让你赚10w,赢的概率有5%,输的话损失全部本金;b项目只能让你赚1000,但赢的概率有95%,输的话只损失一半本金,你怎么选?

“增值”的标杆是适度的贪婪和欲望,为了“增值”,我们往往需要采取各种投机工具的组合,使得风险和收益往往不能均衡。

你要明白,财富金字塔越往上,越是低概率行为的胜利。

拿出历史数据,大多数人进行、或者能够接触到的投资行为,几乎是勉强保值,甚至都做不到。

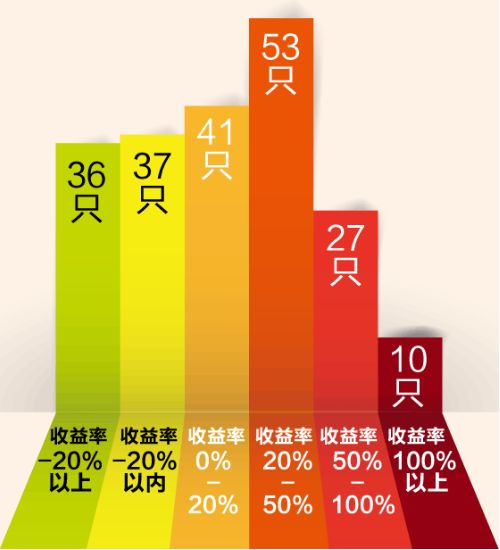

比如理财推广者喜欢逢人就说的基金定投:

以上是过去10年204支偏股型基金的总收益率统计,数据来自于中国基金报。

那么到底投资什么才能达到增值呢?当然,也是个人化的。

有很多人都会说到房产投资嘛,以前买房的都赚了。会这么说的人真是事后诸葛亮,据圈内爆料,过去10年真正专门从事房产投资的(除去开发商)全国可能还不足万人,这是多低的概率。

不说投资,很多看跌党连刚需自住都白等了10年,然后被现实打脸。

方法论不是难题,难的是你能否做到知行合一。

必须思考:你的现状如何,有怎样的目标,并且怎样才可能做到?

以上都没有这个难:立刻行动?

四、总结

2029年,大数据和AI技术已经相当成熟完备,此时,全国的计算机正在运行同一个程序,即:卖出投资品X的最佳时间。

全国人民翘首以待,准备迎接新时代的到来,最终计算机给出了答案:

昨天。