晴天霹雳!本金全亏光,竟还倒欠银行几十万!抄底中行原油宝亏惨了,紧急暂停新开仓!产品有重大缺陷?投资者炸锅!油价刚又崩20%!

中国基金报莫飞

油价创下历史“负值”,引发连环崩,多米诺骨牌快速倒下!

在昨夜美油重演闪崩行情后,今日的原油市场依旧哀鸿遍野。4月22日,国内原油期货主力合约开盘跌停,油气基金集体高空跳水,更有原油ETF盘中暴跌47%。

抄底纸原油的投资者“亏到傻眼”。据中行最新回应原油宝客户称,确认前日WTI05期货合约创下的-37.63美元/桶为有效价格。同时中行公告称,自4月22日起暂停客户原油宝新开仓交易,

这也意味着,这批原油宝客户将承担油价跌成“负值”的全部损失。据分析,这批投资原油宝的做多客户已全部爆仓,还倒欠银行3倍本金。更有投资者无奈感叹:“抄底原油的路上,现在头都亏断了!”

原油市场“满盘皆墨”

国内期货主力封死跌停

原油期货多头遭遇猎杀,原油市场连环崩剧情正在上演。

5月份交割的WTI原油合约历史上首次跌破零,但市场恐慌性情绪仍在持续蔓延。4月21日晚间,6月份交割的美油合约盘中一度下跌近70%,当天WTI 6月原油期货结算价收报11.57美元/桶,跌幅43.37%,创1999年2月以来新低。

4月22日,国内期市开盘,上海原油期货主力合约开盘跌停。

同时,沥青、苯乙烯、燃油、PTA原油相关品种集体暴跌,其中燃油2009主力合约跌午盘收盘时跌超10%以上。

二级市场,石油股集体大跌,中国石油盘中股价最低下探4.43元,创下近30个交易日来第11次刷新历史最低价。

值得注意的是,国际原油期货又一次上演巨震行情。其中,美原油主连2006合约盘中暴跌超20%,此前还一度飘红,空军力量再度席卷市场。

4月22日午间13点左右,布伦特原油期货系列合约集体杀跌,最猛跌超14%。

油气基金集体杀跌

原油ETF盘中暴跌45%

除了原油期货品种暴跌之外,原油基金投资者也正在遭遇“悲惨交易日”。

4月22日,多只原油类基金产品遭遇集体杀跌。诺安油气、广发石油、嘉实原油等油气基金跌超5%以上。

港股市场,F三星原油期今日暴跌,午盘报跌47.89%,报1.730港元,创历史新低。

据wind消息,油价大跌迫使市场上最大石油ETF基金——美国石油基金(USO)不得不申请改变持仓结构,开始清掉近月合约,直接移到八月。

不过,美国石油基金的操作反而引发更猛烈的抛售。4月21日晚间,美国石油基金暴跌近40%,两度向下熔断。随后该基金被暂时停牌。

短暂停牌后,美国石油基金还宣布停止增设ETF篮子(创建篮子是ETF创建新股以满足需求的方式),意味该基金短期内已经成为封闭式共同基金,限制了增量资金。

中行原油宝暂停新开仓

投资者倒欠3倍保证金?

更悲剧的是,曾经扬言集体抄底的投资者如今“彻底哭晕”。

4月22日,中国银行回应原油宝客户,经该行审慎确认,美国时间4月20日,WTI原油5月期货合约CME官方结算价-37.63美元/桶为有效价格。同时中国银行表示,4月22日起原油宝暂停新开仓。

公告一出,立马引来市场哗然。有关中国银行暂停客户原油宝新开仓交易还一度冲上热搜。

据了解,在5月原油期货跌到负值后,中行纸原油账户并未主动平仓,投资者反而得到通知,原油宝被暂停交易一天。彼时,中行表示,正积极联络CME,确认结算价格的有效性和相关结算安排。

但令客户意外的是,最终原油宝账户仍按照最低负值结算。业内分析指出,这也意味着,原油宝上所有做多客户已全部爆仓,还倒欠银行3倍本金。

据微博网友爆料,有客户已经收到银行短信,要赔偿3倍保证金。该名投资者提出质疑:“银行50%提醒和20%斩仓风控根本完全没有提示”、“跳楼的保险金也赔不起”。

更有网友表示:“保证金扣没了还不算,还要到倒贴给银行3倍的钱”、“投资只剩骨渣”……

据中行官网显示,原油宝是中国银行面向个人客户发行的挂钩境内外原油期货合约的交易产品,按照报价参考对象不同,包括美国原油产品和英国原油产品。该产品不具备杠杆效应,按期次发布合约。

今年3月份开始,原油市场价格连续暴跌,一度跌穿20美元/桶,这也让不少投资者看到了抄底机会。为了满足投资者购买原油期货产品的需求,不少银行提出了纸原油业务,其产品账户原油挂钩的是国际市场上的原油期货合约。

抄底者众多,甚至有银行一度因为交易购买人数太多、达到了产品相关净额上限而暂停交易,用户无法买入新开仓。但由于原油期货历史性跌成负值,让无法快速离场的投资者直接被活埋。

纸原油设计存缺陷?

银行风控遭遇质疑

尽管抄底者过于乐观,没想到预见油价报负值的黑天鹅事件,但在纸原油账户穿仓后,不少投资者也纷纷开始质疑银行风控的不足,导致投资者的巨亏。

这场纸原油投资者账户集体爆仓事件后,中行的结算结点操作引来普遍的质疑。

业内分析认为,中行应该按照4月20日22点停止交易的时间节点的报价11.7美元结算,而不应该按照-37.63美元结算。因为,当天22点之后,客户已经没有交易了。中国银行未提前展期,有遇到了重大的流动性问题,导致投资者出现巨亏。

金融分析人士程墨表示,为了防范期货合约最后一个交易日发生的非理性波动风险,中国各大银行平台的现货原油交易,最后交易日期都设置在国际期货合约到期前一周或10天左右,作为银行平台现货原油交易的最后交易日期。

“如果中行原油宝交易在4月14日将客户仓单强制平仓,就不会发生这样悲惨的事。正因为如此,我暂时还没听说其他银行发生这样的事。”程墨表示。

根据中国银行最新公告显示,尽管提前暂停交易,但中行将投资者的仓单留到了最后结算时刻,而没有能完成盘中换月。而工行银行、建设银行的纸原油业务,早在4月14日和4月15日就已经基本完成了换月工作,当时他们的平仓价格基本在21-20美元/桶之间。

另据投资者曝光的一份结算单显示,投资者开仓本金是194.23元,本金388.46万元,平仓价-266.12元。现在总体亏损920.7万元,倒欠银行532.24万元。中国银行已经发出通知,要求投资者补充这部分穿仓亏损。

多名投资者表示,4月20日中行原油宝未根据合约交割时间22:00进行移仓,这已经明显违反了中行原油宝的制度设计。

有投资者愤怒表示:“中行原油宝设计规则或存在重大缺陷,导致投资者巨额亏损,我们打算去集体诉讼。”

超千家石油公司破产

石油行业失业人数激增

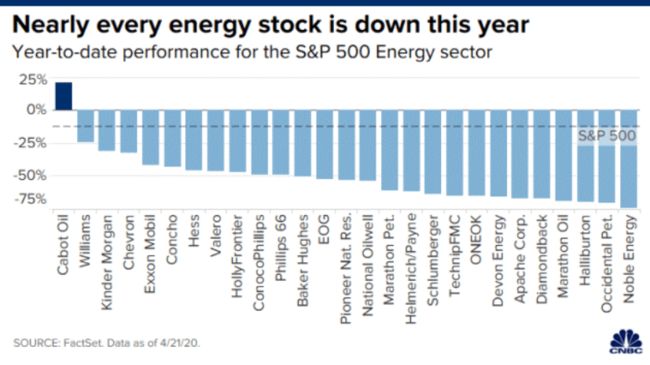

随着原油期货价格的下跌,不少油气公司进入寒冬。在过去一个月里,经历过了“熔断”洗劫的美股呈现反弹态势,但标普500中的能源行业却没有跟上回暖的步伐,今年以来已下跌逾40%。

据CNBC报道,美国龙头企业如来宝能源(NBL)、哈里伯顿(HAL)、马拉松石油(MRO)和西方石油(OXY)的损失都超过了60%,埃克森美孚(XOM)也下跌了约38%。

美国银行全球研究部表示,与2016年油价暴跌期间不同,由于生产效率的改进空间已被耗尽,股票和债务市场对非常规油气行业的信心因管理层未能平衡增长和投资回报而受损,美国原油生产不再具有快速反弹潜力。

在美国约10000家油气公司当中,大部分是中小型的独立油气企业,通常来说,这些规模小的企业抵御风险的能力较弱,可能会有数百家中小油气企业破产,也将成为最明显的并购目标。

根据能源分析公司Rystad Energy的预测,如果石油价格维持在20美元上下,到2021年底,将有533家美国石油勘探和生产公司申请破产;如果价格跌至10美元上线,将有超过1100家企业破产。

据彭博社报道,面对跌跌不休的油价,特朗普政府目前正在考虑向美国石油生产商付钱,让他们将原油留在地下别开采,帮助缓解导致油价暴跌、一些石油公司破产的供应过剩局面。不愿具名的高级政府官员说,美国能源部已经起草了一项计划,补偿石油公司放弃开采高达3.65亿桶的石油储量,并将其算作美国政府紧急库存的一部分。

此外,据咨询公司BW Research Partnership的数据显示,如果把建设、钻井设备制造和船运等辅助工作包括在内,石油和天然气行业在3月份的失业人数将再增加1.5万人。

原油存储空间逼至极限

原油价格未来并不乐观

尽管欧佩克+减产协议初步达成,但是原油市场连续崩盘,造成市场普遍预期悲观。

实际上,原油市场崩盘、价格暴跌和原油供应过度、原油储备逼至极限有关。业内机构指出,原油的需求和供应在短期内弹性很小,尽管储备原油可以一定程度上稳定市场,但全球储油设备正在迅速被填满。“全球石油最大储存容量约为68亿桶,其中近60%如今已被填满。”

标普全球普氏估计,全球原油、石油产品和液化天然气的潜在储存能力为14亿桶,其中陆地储存能力约为10亿桶,海上储存能力约为4亿桶。但本月底,储量就将达到13亿桶。

中信期货研究指出,若以当前的速度累库,不考虑管道/铁路/水运等运输中的库存,美国的库欣库存将在四周后填满,四个月后填满商业库存,五个月填满战略储备库存。

同时,减持协议充满不确定性,疫情冲击等多重因素影响,原油价格将始终处于低位运行。

道富环球此前表示,只有沙特阿拉伯、俄罗斯和美国得克萨斯州达成重大协议,才能缓解库存危机、改变当前的形势,否则油价仍将反复波动并维持低水平,但这种协议似乎极不可能。

全球评级机构穆迪认为,由于全球许多主要经济体预计将陷入衰退,油价在2020年也将继续面临下行风险。在石油产品需求出现复苏迹象之前,不要指望油价会开始回升,未来经济以及石油产品需求复苏的时间仍不确定。

更有悲观者指出,金融市场负油价可能成为常态?

据悉,美国洲际交易所(ICE)正为布伦特原油合约交易价格为负做准备。芝商所将于4月22日起允许报价为负的石油期权上市。

有机构分析认为,随着更多的数据显示美国的原油库存接近极限,且疫情引发的需求冲击持续,油价有继续下行的空间。分析师警告称,警惕6月合约在5月末重蹈5月合约的覆辙。

见证历史的时刻,可能还会继续到来。

编辑:舰长

中国基金报:报道基金关注的一切

Chinafundnews

长按识别二维码,关注中国基金报

版权声明:

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)

万水千山总是情,点个 “在看” 行不行!!!