刚刚,巴菲特认错!巨亏3500亿,“股神”的最新感悟看这里

资料图

89岁的巴菲特已经经历了5次美股“熔断”,其中4次发生在2020年3月。

美股的巨大波动也让“股神”的资产大幅缩水。北京时间5月2日晚间,巴菲特旗下的伯克希尔·哈撒韦公布财报显示,一季度净亏损497亿美元(约3500亿元人民币,相当于格力电器最新市值),这是公司史上最大的投资组合账面季度亏损。

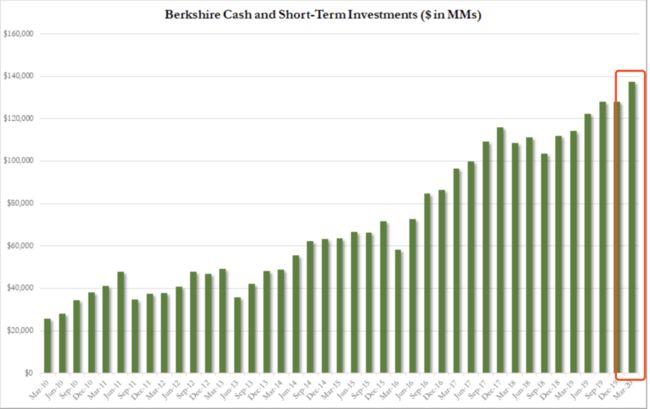

截至一季度末,伯克希尔的账面现金达到1370亿美元,创历史新高。在美股大跌的3月,巴菲特并没有进行“抄底”。

伯克希尔持有现金创下新高

伯克希尔持有现金创下新高

北京时间5月3日凌晨4点45分,伯克希尔·哈撒韦股东大会(巴菲特股东大会)首次在线上召开。

线上股东会回应为何没“抄底”

巴菲特股东大会被誉为是全世界投资者的狂欢,每年来自各国的数万人怀着朝圣的热情聚集到美国奥马哈小镇,聆听巴菲特投资感言。

但受疫情影响,今年的巴菲特股东大会(伯克希尔·哈撒韦股东大会)改为线上举行,为史上首次。

图片来源:第一财经

此次巴菲特股东大会还有一个不同以往之处:和巴菲特一同出席大会答问的不再是他的老搭档、伯克希尔的副董事长芒格,而是伯克希尔主管保险以外业务的副董事长Greg Abel。东财小编梳理了巴菲特演讲的要点如下:

结果不会更坏了

针对依然严峻的新冠病毒疫情,巴菲特表示,自己对于新冠病毒疫情的了解和大家一样多。新冠病毒传染性很强,新冠病毒大流行对经济产生了广泛的影响。

巴菲特同时表示,目前的结果不会更坏了。针对病毒的封锁措施是“相当大的一个实验”。经济能够克服新冠病毒带来的困难。

巴菲特也表示,疫情对居民生活习惯的改变,这可能会彻底改变某些商业规则,或者让一些行业受到很长时间的影响,“伯克希尔哈撒韦的制造业务可能会裁员,有些小企业可能不会再开门。

但巴菲特在股东大会上援引了一些历史事件(例如美国内战和大萧条)来说明美国有能力抵御逆境。巴菲特引用前白宫总管拉姆·伊曼纽尔(Rahm Emanuel)的话:“千万不要白白浪费一次严重的危机”。

这次危机和2008年没什么相似之处

进一步的,巴菲特说:“2008年和2009年,我们的经济列车偏离了轨道,有一些原因导致路基在银行方面疲软。这一次,我们只是拉着火车的轨道,把它放到侧线上。而我真的不知道有什么相似之处——就世界上最重要、最有生产力、人口最多的国家而言——实际上使其经济和劳动力边缘化了。”

“但即使面对这种情况,我也想和你谈谈这个国家的经济未来。因为我仍然坚信,我在第二次世界大战中就相信这一点,我在古巴导弹危机、9/11和金融危机期间都相信,基本上没有什么可以阻止美国。

报纸业和汽车业可能进一步衰退

巴菲特进一步表示,疫情导致某些行业进一步衰退,也许这些行业里面的顾客会有其他的消费习惯,不再使用这些产品了,零售业现在发生了很多变化,这些行业以前就有过问题,现在他们的问题更大。比如说报纸业,我们现在增加了更多报业的投资,而且帮助他们偿还债务。但现在报业,在疫情之前,他们的广告、销售量、发行量都已下降。

在疫情之后,加剧了这个情况,情况更为严重。汽车业也是一样,现在对汽车业的影响,这些卖汽车的汽车商也不会在报纸上做广告了。所以,以前这种情况就在发生,现在只是这个情况强化了、严重了。

银行体系不会有太大问题

当然,股东大会上,巴菲特表示,目前来看,银行体系不会发生太大的问题。虽然能源公司或者消费者信贷可能会出现一些状况,但目前银行体系资本充足,一季度储备很多,所以银行业不是我们主要的担忧方向。

无法预测产油企业的未来

同样,本次股东大会上,巴菲特也提到了近来波动巨大的原油。

巴菲特表示,原油生产未来几年会显著下降,因为需求大幅下降,20美元一桶油价是让油企没办法进行下去的,钻井活动都会下降。不知道未来油价是不是会显著增长。产油企业的未来无法预测。如果油价一直处于低位,将会有大量的不良能源贷款,而将无法想象股权持有者会遭遇什么。

亏本清仓航空股

航空股是伯克希尔的大头,本次股东大会上,巴菲特表示,航空业现在是个具有挑战性和困难的行业,在航空业做CEO并不是个开心的工作,尤其在当下航空业务停止的情况下。

目前航空行业处于一个很艰难的状况。航空公司会做一个非常巨大的改变,会借很多的钱,自己的利润会吐出来,回购自己的股票,这都会影响到他们上下起伏的趋势。未来显得模糊不清,尤其是旅游、航空、邮轮、酒店行业。航空公司受到的影响巨大,现在再购买航空公司股票风险更大。

巴菲特确认,伯克希尔公司已卖出美国四大航空公司(美国航空、达美航空、西南航空和美国联合航空)的“全部(股票)持仓”。

巴菲特说新冠改变了他对航空公司看法,不清楚未来三四年人们是否会像去年那样坐飞机,而航班现在太多了。“我们买了这四大航空公司,70-80亿美元的钱投进去,现在想拿出来,这是我们的错。我们不是说部分减持,我们改变主意,就是要全部卖掉。

同时,巴菲特承认在投资航空公司上“犯了错误”,(航空)业务“发生了很大的变化”。

现在依然是买股票的好时机

不过巴菲特表示,现在还是买入股票的好时机,但要做好长期应对疫情的准备,可能买了还会跌。“现在买入了,也许是对的,但下周一开盘,也可能会下跌,我们无法预测,要做好应对疫情的长期准备。”

同时,巴菲特表示,如果利率降到负区间,投资者应该持有股票,或至少持有“债务以外的其他资产”。

我们依然愿意做一些非常大的事情,比如300亿-500亿美元的交易。不过巴菲特同时表示,伯克希尔哈撒韦目前还没有投资公司,因为“我们没有看到有吸引力的东西”。

巴菲特称,我们没有做任何大规模的收购,是因为我们看不到任何有吸引力的机会可以去做。现在,这种情况可能会很快发生改变,但也有可能不会改变。

股票回报会比国债高,投资不是赌博

因为长期看,股票的回报会比国债高。巴菲特表示,人们在失去信心的时候,并未看到股市的潜力。目前美国30年期国债收益率只有1%,通胀率只有2%,长期来看,股票的回报会比国债高,会比你将现金藏在床垫下更高。

当然,投资不是赌博,是正经八百的投资。我希望每一个人在买股票的时候,都能够有一种思维。就是说你买的并不是股票,而是买到这个公司的一部分。

不要借钱买股票

但是,巴菲特表示,投资者不该借钱投入股市。押注于美国市场仍是最好的选择,但同时指出鉴于新冠病毒大流行的不确定性,人们不该借钱买入股票。

“当像现在这样的大流行发生时,很难对其影响进行考量。正因如此,你们永远都不该借钱来进行投资,至少在我看来是这样。在美国‘大顺风’时借钱投资是不需要理由的,但现在没有任何理由这样做。”

分散投资是比较好的

具体操作上,巴菲特表示,分散投资是比较好的,我也是这么做的,取得不错的结果。对许多投资者而言,可以做的最好的事情就是持有标普500指数基金。普通投资者应该在很长一段时间内购买广泛的市场,而不是听从其他人的选股建议。

很多人为了他们根本不需要的建议支付了很多钱。如果你把赌注押在美国身上,并在长达数十年的时间内保持这种持有,那么你最终所获得的收益会比持有国债更高,或者会比听从那些告诉你该投资什么的人的建议所获得的收益更高。

投资亏损545亿美元

北京时间5月2日,在巴菲特股东大会前夕,伯克希尔公布了2020年一季度财报。

财报显示,截止一季度末,伯克希尔账面上现金达到创纪录的1370亿美元,比去年底又高了大约100亿美元。尽管美股过去一个月大幅反弹(标普500指数在4月的涨幅为12.6%),但巴菲特并没有去“抄底”。

图片来源:伯克希尔财报

图片来源:伯克希尔财报

财报显示,公司归属于股东的净亏损为497.46亿美元,去年同期盈利216.61亿美元。第一季度营业性收益58.7亿美元,第一季度每股净亏损30653美元。投资亏损545.17亿美元,去年同期为盈利155亿美元;衍生品亏损11亿美元;经营利润盈利58.71亿美元,去年同期为盈利55.6亿美元。截至3月底浮存金为1300亿美元,较2019年年末增加约10亿美元。

巴菲特前五大持仓占其投资组合比重近70%,五只股票较上季度账面亏损421亿美元,具体来看:

美国运通:公允价值130亿美元,环比减少59亿美元; 苹果:公允价值638亿美元,环比减少99亿美元; 美银:公允价值202亿美元,环比减少132亿美元; 可口可乐:公允价值177亿美元,环比减少44亿美元; 富国银行:公允价值99亿美元,环比减少87亿美元。

财报31次提及“COVID-19”

伯克希尔的最新财报中有31次提到“ COVID-19”。

伯克希尔在财报称,3月中旬之前,公司的许多运营业务在2019年的收入和收益都有可比的增长。但随着疫情的蔓延,3月下半月开始到4月,公司的大多数业务都受到了负面影响,迄今为止影响范围从较小到严重。

财报还指出:“我们被认为必不可少的几项业务继续运营,包括铁路,公用事业和能源,保险以及某些制造,分销和服务业务。” “不过,这些业务的收入在4月份大幅下降。由于包括零售店,饭店和娱乐场所在内的人群可以聚集的设施的关闭,其他业务,包括我们的一些零售业务以及某些制造和服务业务正受到严重影响。”

为应对疫情,公司表示采取了一系列措施:“这些措施包括员工休假,减少工资和薪金,减少资本支出以及其他旨在帮助减轻经济损失并保持资本和流动性的措施。”

伯克希尔称,“尽管我们认为这些必要的措施是暂时的,但我们无法可靠地预测我们众多且多元化的业务部门的业务活动何时会正常化。我们也无法预测这些事件将如何改变我们所服务的消费者和企业的未来消费模式。”

伯克希尔在财报中还表示,政府和相关部门为遏制新型冠状病毒所采取的行动,在3月份开始对公司经营业务产生重大影响,并且可能对第二季度几乎所有业务产生不利影响,尽管这种影响可能会有很大变化。目前无法合理估算长期影响的持续时间和程度。

来源:东方财富网(ID:eastmoneynews)综合自第一财经、Wind、新华网、每经APP