华为小米的至暗时刻已过!揭秘回暖反弹中的全球手机市场【附下载】| 智东西内参

看点:海内外逐步复工,手机市场开始回暖。

国内手机1Q20 出货受特殊情况影响同比降 36%(信通院),但 4 月出货同比增长14.2%,需求出现可喜反弹。4 月下旬以来,海外 COVID-19 新增确诊人数见顶,美国、印度等国家陆续放松复工。主要品牌如苹果、三星,部分海外线下零售店恢复营业,有效改善下游需求。海外终端需求有望从 5 月开始逐渐复苏,但二季度仍可能是全球需求低点,维持全年出货量预期 12.3 亿部(-13%)。二季度后半供应链公司或调整供应链订单以消化库存,若海外需求恢复较快,订单亦有希望回补。

本期的智能内参,我们推荐兴业证券公司的研究报告《全球智能手机行业观察》,详解最新海内外手机市场运行情况。如果想收藏本文的报告,可以在智东西(公众号:zhidxcom)回复关键词“nc458”获取。

本期内参来源:兴业证券

原标题:

《全球智能手机行业观察》

作者:洪嘉骏

终端需求:国内 4 月复苏,海外 5 月出现复苏迹象

1、 国内手机:4 月出货扭转下滑,5G 迁移节奏符合 4G 经验

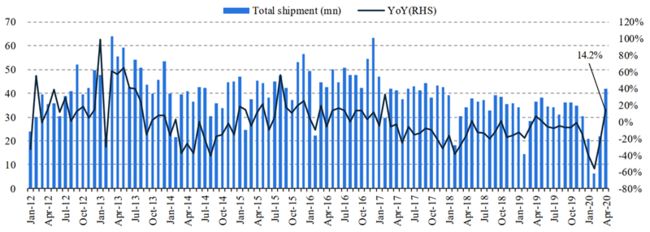

据信通院,2020 年 4 月,国内手机出货 4173 万部(+14.2%);1-4 月累计出货 9068万部(-20.1%)。回顾一季度,国内 1 月/2 月/3 月出货 2081/638/2176 万台,分别同比下滑 39%/56%/23%,一季度累计出货 4895 万部(-36.4%)。一季度的大幅下滑主要是 COVID-19 在国内爆发的影响,随着疫情在 3 月得到控制,3 月份降幅已明显收窄,4 月份则出现了可喜的反弹。

▲国内手机月度出货量(百万台)及同比增速

▲国内手机月度出货量(百万台)及同比增速

4 月 5G 机型出货占比重回提升趋势,5G 渗透节奏与当年 4G 相似。3 月国内 5G机型出货占比回落到 28.6%,我们推测是复工后线下渠道销售了较多的库存 4G 机型。4 月国内 5G 机出货占比达 39.3%,重回上升趋势。当前国内 5G 机型上市第 9 个月的出货渗透率为 39.3%,对比当年国内 4G 机型上市第 9 个月的出货渗透率为 38.4%,5G 机型迁移节奏与当年 4G 相似。

▲国内手机月度出货通信制程结构

▲国内手机月度出货通信制程结构

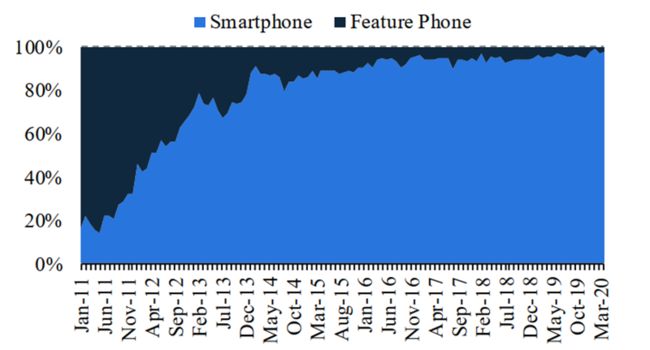

▲ 国内手机月度出货智能/非智能结构

▲ 国内手机月度出货智能/非智能结构

▲国内 4G 手机上市后出货及占比

▲国内 4G 手机上市后出货及占比

▲ 国内 5G 手机上市后出货及占比

▲ 国内 5G 手机上市后出货及占比

国内 4 月新上市智能机 32 款,同比降幅收窄。国内 3 月新上市智能手机 34 款,同比下滑 15%,比 2 月的历史低点(14 款)有明显提升。国内 4 月新上市智能手机 32 款,同比下滑 5.9%。国内 1-4 月新上市智能手机 106 款,同比下滑 19.7%。

▲国内智能手机月度新上市机型数量

▲国内智能手机月度新上市机型数量

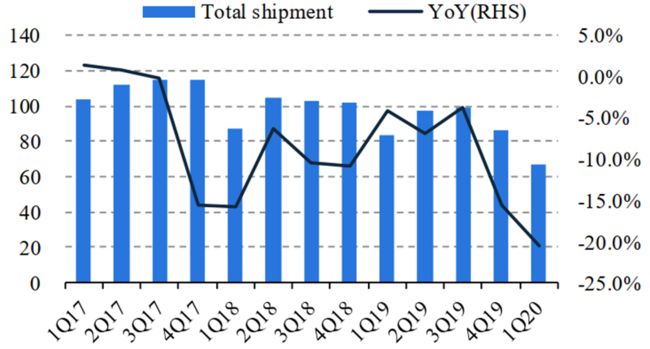

据 IDC,1Q20 中国智能手机出货量下滑 20.3%,品牌集中度继续提升,TOP5品牌占 96.6%。根据 IDC 统计数据,2020 年第一季度,国内手机出货 66.6 百万台(本季 IDC 统计数量多于工信部信通院),同比下滑 20.3%。其中华为份额为42.6%(+7.1ppts),其次是 vivo 18.1%(-1.0ppts)、OPPO 17.8%(+1.0ppts)、小米10.6%(-2.1ppts)、苹果 7.6%(+0.7ppts)和其他 3.4%(-5.6%)。

▲中国智能手机季度出货量(百万台)

▲中国智能手机季度出货量(百万台)

▲ 中国智能手机季度出货量品牌份额

▲ 中国智能手机季度出货量品牌份额

2、全球手机:1Q20 出货下滑 11.3%,预计海外需求 5 月起复苏

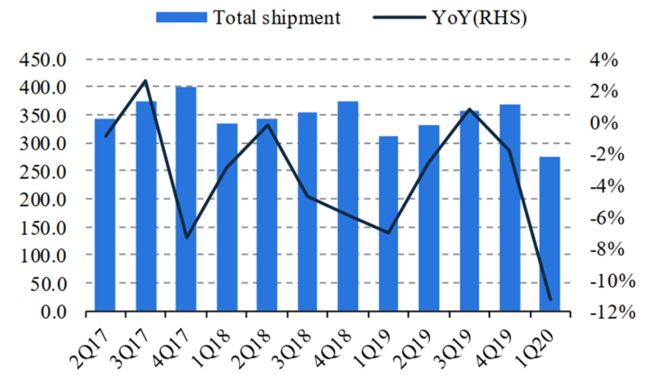

据 IDC,1Q20 全球智能手机出货下滑 11.3%。2020 年第一季度,全球智能手机出货 2.76 亿部,同比-11.3%。市场份额前五为三星 21.1%(-1.9ppts)、华为 17.8%(-1.1ppts)、苹果 13.3%(+1.5ppts)、小米 10.7%(1.8ppts)、vivo9.0%(+1.6ppts)。OPPO 本季掉出前五名,让位于 vivo。

▲ 2019 年全球各品牌智能手机出货量及份额

▲ 2019 年全球各品牌智能手机出货量及份额

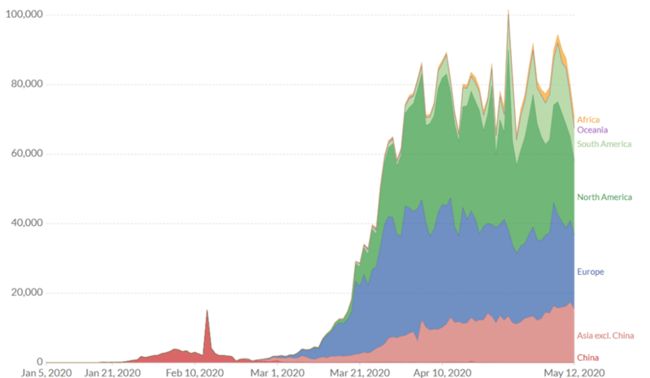

▲ 全球每日新增确认人数分地区情况(截至 2020 年 5 月 12 日)

▲ 全球每日新增确认人数分地区情况(截至 2020 年 5 月 12 日)

IDC 统计数据,2019 年全球智能手机出货 13.71 亿部,同比下滑 2.3%,已经是连续第三年下滑。华为/小米/三星/OPPO 份额分别提升了 2.9/0.7/0.7/0.3ppts,出货量逆势增长 16.8%/5.5%/1.2%/0.9%。

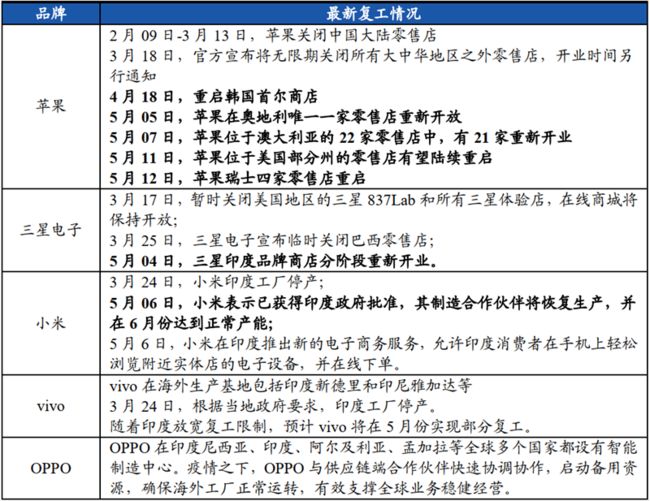

▲ 主要消费电子品牌销售渠道及供应链恢复情况

▲ 主要消费电子品牌销售渠道及供应链恢复情况

全球日新增确诊数已见顶超过 2 周。根据欧洲 CDC 的统计数据(截至 2020 年 5月 12 日),全球每日新增确诊人数在 4 月 26 日为峰值(10.2 万人),目前距峰值日已超过 2 周时间。欧洲、北美、亚洲(除中国)仍是疫情相对严重地区。随着各国应对措施逐步完善,疫情有望逐步得到控制。

▲ 全球各地区智能手机出货量预测

▲ 全球各地区智能手机出货量预测

海外销售渠道 5 月起陆续复工。3 月以来,随着疫情在海外扩散,美国、欧洲、印度等国陆续发布封城令。4 月下旬以来,海外部分地区疫情得到缓解,美国、印度、马来西亚、德国政府陆续放宽复工条件。主要品牌公司,如苹果、三星部分线下零售店恢复营业,有效改善下游需求。

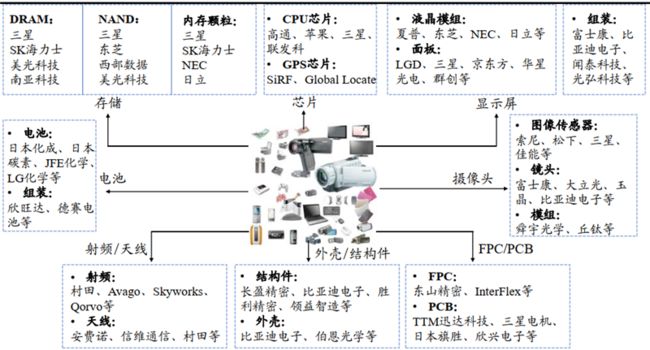

▲ 消费电子供应链代表公司

▲ 消费电子供应链代表公司

由于今年宏观经济对消费电子的影响较难判断,智能手机需求有较大的不确定性。三方机构 StrategyAnalytics 最新预计 2020 年智能手机出货量下滑 10%,TrendForce 预计 2020 年智

能手机出货量下滑 7.5%,而我们更保守地预计 2020年智能手机出货量将下滑 13%。原本智能机本身在 5G 换机+光学升级的带动下呈现 ASP 提升的趋势,但近期全球公共卫生事件影响到宏观经济和消费者信心,整体升级幅度或不及此前预期。

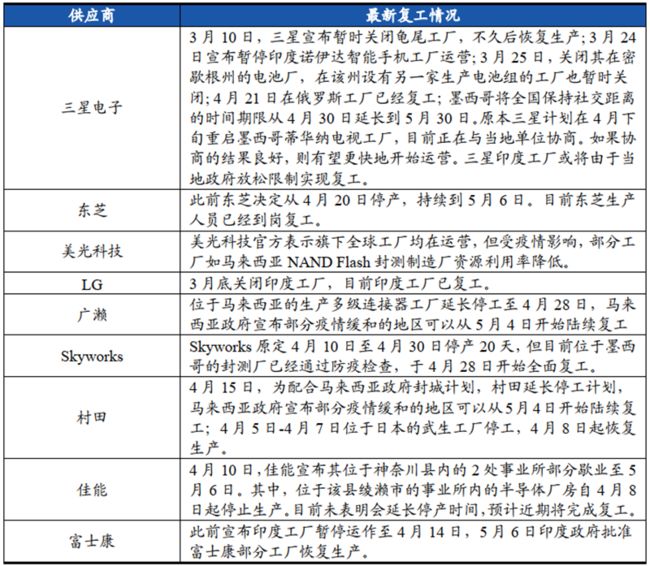

▲ 主要供应商最新复工情况

▲ 主要供应商最新复工情况

产业链:海外 5 月或迎复工潮,结构件/组装 4 月数据佳

从 CKD(零部件完全拆解)角度,我们估计全球手机产能约 75%在中国、约 10%在越南、约 10%在印度、约 5%在其他地区。目前国内疫情已经基本得到控制,产业链复工情况较好。海外受影响的供应链企业陆续进入复工复产阶段,全球智能手机产业链正在走向正常化。

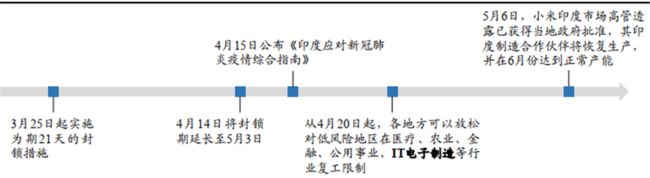

供应商位于东南亚地区的生产基地,部分获得复工批准。消费电子结构件/外壳、组装业务的海外生产基地集中在东南亚地区,提供存储、芯片等部件的日韩、欧美厂商在东南亚也设了核心工厂。3 月中旬,富士康、闻泰科技等发布公告称将暂停东南亚地区工厂生产,4 月中旬,村田延长马来西亚工厂停工计划。目前,多国政府已明确复工时间:4 月 20 日,印度政府表示将逐步复工复产;5 月 1 日马来西亚宣布大多数生产将在 5 月 4 日起恢复运营。供应商位于东南亚地区的生产基地,部分已获复工批准。5 月 6 日,小米印度市场主管表示,当地政府已经批准富士康部分工厂恢复生产。

▲ 印度疫情期间停复工时间线梳理

▲ 印度疫情期间停复工时间线梳理

位于日韩、欧美地区的大部分工厂,复工指日可待。存储、芯片等部件生产大本营仍然集中在日韩、欧美地区。目前,日本拟发布复工规范,允许疫情风险较低的地区有条件复工;韩国部分地区复工;美国只有纽约州将居家隔离令延长到 5月 15 日,其余大部分州开始陆续放松管控。预计大部分工厂有望在 5 月迎来一波新的复工潮。

5 月 6 日,小米获得印度政府批准,将恢复生产,并在 6 月达到正常产能。小米印度市场主管在 5 月 6 日表示,小米已经获得当地政府批准,其印度制造合作伙伴将恢复生产,并在 6 月达到正常产能。此外,富士康在 Sri City 工厂很快将恢复生产。目前,工厂已做好卫生安全方面的准备,零部件供应链畅通,会持续加大生产力度。在低风险地区,小米将通过线下和线上渠道恢复销售。

光学模块方面,海内外疫情影响下,舜宇、大立光 1Q20 增速亮眼, 但需警惕 2Q20 增速下行风险。2020 年第一季度,舜宇手机镜头出货量同比增32.4%,大立光营收同比增 34.9%,增速仅有环比小幅回落。但海外疫情自 3 月开始明显加重,智能手机需求将受影响,我们预计手机品牌商可能削减二季度订单以化解当前的高库存。传导到光学零部件公司,我们预计二季度出货及营收增速将有明显回落。

舜宇 4 月出货量同比:手机镜头-1.8%,车载镜头-44.4%,手机摄像模组+12.7%。2020 年 4 月,舜宇光学科技手机镜头出货 111.2 百万颗,环比-2.4%,同比-1.8%,主要由于终端需求低迷;车载镜头出货 2.1 百万颗,环比-51.6%,同比-44.4%,主要是受海外疫情影响延迟发货;手机摄像模组出货 43.8 百万颗,环比+11.1%,同比+12.7%,主要是因为市场份额的提升。

▲舜宇光学科技出货量跟踪(百万)

▲舜宇光学科技出货量跟踪(百万)

丘钛 4 月出货量同比:手机摄像模组+3.4%,指纹模组+17.0%。2020 年 4 月,丘钛科技手机摄像模组出货 39.2 百万颗,环比+19.8%,同比+3.4%,环比提升有客户项目周期的影响;指纹识别模组出货 7.9 百万颗,环比+3.2%,同比+17.0%。

▲丘钛科技出货量跟踪(百万)

▲丘钛科技出货量跟踪(百万)

结构件方面, iPad/MacBook/iPhone SE2 需求带动下,可成、铠胜 4 月营收同比大增。iPad 和MacBook 因为居家办公而需求走强,iPhone SE2 新机需求也较好,带动苹果结构件供应商营收大增。可成 4 月营收新台币 77.2 亿(+78.7%),2Q20 订单能见度颇高,公司预计 2Q20 毛利率同比提高约 6ppts 至 29%。铠胜 4 月营收新台币 34.1亿(+36.8%),亦为受益 iPad 和 MacBook 需求旺盛。

▲台湾结构件上市公司月度营收(新台币 亿元)

▲台湾结构件上市公司月度营收(新台币 亿元)

至于组装厂, 台湾主要 EMS 公司 4 月营收合计增长 3.1%。我们合计台湾上市的鸿海、和硕、纬创、广达、仁宝、英业达月度营收以跟踪 EMS 行业景气度。行业合计营收同比增速在今年 2月达到低点-17.7%,3月下滑幅度收窄至3.4%,4月同比转正至 3.1%。

▲台湾 EMS 上市公司月度营收(新台币 亿元)

▲台湾 EMS 上市公司月度营收(新台币 亿元)

智东西认为,从四月开始,受疫情影响的手机市场开始出现反弹,海内外受影响的供应链企业陆续进入复工复产阶段,全球智能手机产业链正在走向正常化。模块方面,光学 4 月增速如期下降,结构件/组装 4 月数据较好。手机市场已经逐步恢复正常化,并且在5G的驱动下,或将迎来一波强力反弹。

(本账号系网易新闻·网易号“各有态度”签约帐号)