金融核换国产心

打造完全自主掌控的金融核心,一直是金融IT人心中的一个梦想,年轻的读者可能已经不太了解过去金融系统的建设往事,其实我们一直沿用至2013年的一代支付系统,还是世界银行在2000年对我国开展的援建项目,而支付系统作为我国金融行业平稳运行的命脉,如果不能自主掌控对其风险是巨大的,也正是因为这样的心结,我国大量储备了支付领域的人才,不但打造出了二代支付系统,还为后来移动支付产业的大爆发奠定了基础。不过虽然应用系统已经可以自主研发,但是金融行业的核心系统依旧还在沿用甲骨文或者IBM等国外巨头的数据库产品。

不过据笔者观察最近情况已经有了一定变化,我国金融业的核心系统已经渐成全面升级之势,先是自大厂都在发力自研数据库,比如阿里云6月8日的峰会上,PolarDB强势出击,誓将助金融机构一臂之力,全面拥抱云原生数据库;蚂蚁金服也将旗下刚刚获得TPC-C冠军的OceanBase数据库团队单独成立公司,相信此举是OB大规模市场化的前奏。

无独有偶近日腾讯也在数据库方面发力,携云图数据库TGDB入局。

而且从市场角度,国产数据库技术也开始全面破冰,比如近日中华保险就与阿里云签订了全面合作协议,双方合力打造新一代全分布式保险核心系统,这也使中华保险成为国内首家使用国产分布式金融核心系统的保险企业。我们相信这些迹象预示着金融核心系统升级换代的大幕即将开启。

“云”金融业的迫切需求

云计算目前已经成为金融业数字化转型所必须迈过的一道门坎。就拿一年一度的春节红包大战来说,这无疑是各路巨头积极演出的一场年终大戏,2016年至2019年支付宝集五福的活动参与人次分别是10亿、13亿、13.6亿、14.5亿人,其营销效果非常惊人。不过细心的读者也许会发现,作为货币流通枢纽的传统银行在此类营销的活动中往往都是缺位的,究其背后原因肯定不是因为银行业务部门不想做,而是在技术层面传统银行业的信息系统无法匹配金融云计算,红包的背后其实是云实力的。

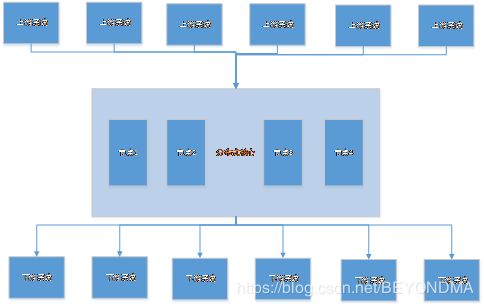

如果把IT系统比作一个水利系统,那么核心系统则相当于水利的运转中枢,而如果使用中心式的架构,那么所有的水流都需要经过中心管道处理,这样的好处是系统的设计架构较为简单,但是缺点是中心管道的容量是有限的,如果遇到特别巨大的水流,这种中心化的架构就会力不从心。

所以这时IT界开始考虑使用分布式架构对原有的中心管道进行改造,这种分布式架构,虽然使得其内部设计较为复杂,不过其最大的好处就是,如果遇到突然到来的洪水,只需要增加核心管道数量就可以从容应对了。

一般来说分布式系统中,集群内各节点承担的工作份量平均,这样系统调度起来成本最低,但是

考虑硬件设备的型号和算力均会有差异,如果让软件系统直接面对不同型号的设备,根据其处理能力分配任务,那么系统开销将大幅提高。而云计算就是这样一种针对分布式系统的技术,“云”能屏蔽底层设备的能力细节,向客户交付标准化资源,也正是因为这样的特点使云服务相比传统IT架构具备更加快速、敏捷的优势,而这恰恰也是互联网时代对于IT技术的基本要求。

近年来随着金融科技的不断发展,目前有开放金融、数字货币等新兴金融科技产品方兴未艾,而这些产品最大的共同特点就是对于“云计算”的能力有着极高的要求。

开放银行要触云:由于开放银行乃至开放金融这样的新兴金融产品目标都是借助合作方的流量,将用户从互联网直接导流到自身体系内的模式。这不同于以往金融机构从网上银行、手机银行从柜面转化客户的局面,开放银行的模式将使金融业的流量,由原先的自主可控,变为随时有可能面临突发,而应对这种突发的流量,也恰恰是云计算最为擅长的领域。

在疫情的影响下柜面客户大幅减少已成趋势,几乎不可逆转,而由于之前银行的手机与网银等线上渠道,开户方式的限制,几乎没有任何自发增长的属性,因此全面打开互联网的获客手段,成为各行未来转型的必然选择。而想上线这种开放金融产品,其最关键的前提就是要将核心系统上云。

数字货币要呼唤边缘计算:日前央行数字货币DCEP也正式开展了沙盒测试,而从官方的回应上看DCEP将支持离线交易与结算,而海量离线交易恰恰是边缘计算所长,不过目前金融业对于边缘计算相关的概念还不熟悉,“云边”如何互动更是毫无经验可谈,因此未来如何能够运营好DCEP这样一款新兴货币形式,也是摆在金融业面前的一道难题。

“核心”转型之痛

不少来自我们银行内部人士的声音都在讲,金融业很多数据库事务的处理方式,如批处理结息等操作已经与金融业务牢牢绑定,而国产的分布式数据库无法适应金融业现有的很多业务实现,因此国产数据库的转型之路还很漫长。

对于这种观点,笔者并不赞同,其逻辑无异于非要让冷兵器时代的士兵去发射东风5号导弹。诚然分布式数据库相比于Oracle、Db2等传统中心型数据库在应用开发上还是有很多的不同之处,不过这种所谓的不匹配,究其根源还在于传统银行的核心系统核心构架模型过于陈旧,而不是分布式数据库所带来的问题。要求新型的分布式数据库反过来向后兼容银行业务,是一种倒退。

在大众的印象中可能会认为传统金融机构科技水平比较低,而事实恰恰相反,金融机构的数字化程度一点也不低,甚至可以说是起步很早,在上个世纪末各大金融机构的信息系统就开始了会计操作电算化的改造。因此这也使金融机构系统模型本质上都是基于会计操作建立的,尤其是核心账务系统还在日间交易、对帐处理和日终批量处理三个状态间不断切换。其中日间交易状态主要是对柜员重空、现金及会计科目等方面操作的信息化记录。

在每天各网点营业完成,关门盘点之后,会将所有的账本统一集中到总部进行利息计算及对帐操作,而对这一过程的模拟就是刚刚所提到的批处理操作,也恰恰是各网络将账本集中到总部的过程被内化成为金融核心系统的建构模型,使得金融机构批处理成为了一种典型的集中式操作,难以进行改造。

由于目前日终处理之前一般会先进行交易日期更新的日切(也称为日终或者日转)操作,切换完成后再以日切时刻的数据进行结息、匡息等操作,一般来说日终处理需要先对日间帐进行冻结导入日终帐目后,再对日间帐解冻,并使用日终帐进行批量处理。由于日终处理期间一般都包含有冻结操作,故在此过程中银行系统会有服务暂时中断的情况。

虽然各行都在不断通过技术手段压缩对帐和日终处理所用的时间,但是由于系统构建模型的局限性,如果再不对核心系统进行分布式改造,那么传统金融机构无法提供真正意义上的7*24小时连续服务,这就与未来金融业以客户体验为本的竞争理念完全相背。

目前整个金融业的总资产已经突破了330万亿人民币,可以说金融机构掌握着我国整个的经济命脉。但是我们也必须要看到目前金融业发展的主要驱动力,已经由业务规模驱动换档成为了科技驱动的时代。应用创新科技的水平,数据智能的水平,将决定着未来金融行业的发展。因此无论千难万难,金融机构也必须迈过核心转型的这道砍,否则未来难有机会。

“核心云换代”刻不容缓

而在未来金融机构若要保证良好的客户体验,又要从容面对随时可能到来的流量高峰,就必须仿照微博、淘宝的方式将系统全面迁移到云平台上去,这样才能使自身服务体系保持足够的弹性,迅速响应各种营销热点。而如果不全面“上云”,继续死守传统的物理架构,未来的发展空间将十分狭小,今后银行业在金融体系内统治地位也将堪忧

不同于传统金融业资本规模为王的竞争模式,互联网的战场上拼的不是关系、不是人脉,而是客户体验。而客户体验本质上比拼的是科技实力,所以从这个角度来看,占有金融科技优势的银行未来才能占据竞争高点。银行若能抓住“核心云转型”的技术机遇,充分利用金融科技带来的流量红利,弥补线上客户营销基础的不足,才能继续保持自身时代潮流领跑者的地位。

云计算其特有的共享、共赢的服务理念都与普惠金融、回归实体的时代需求高度重合,所以这也是银行信息科技一次涅槃重生的契机,虽然去转型对技术要求更高,时间也更为紧迫,但只要把握住这次机会,争取率先统一银行“云核心”的技术标准,成为时代潮流的领跑者就能让银行业在技术上与科技巨头重回同一起跑线,为今后更进一步的服务体系升级打下紧实基础。