2017年最后一个交易日,年度最大借壳案,360借壳江南嘉捷顺利过会。

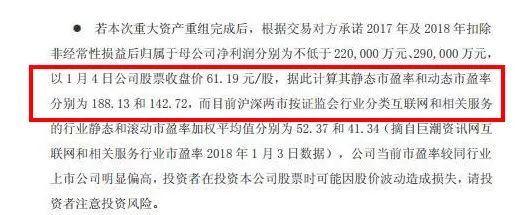

如果没有11月3日夜间的重大资产重组报告书,江南嘉捷这家已经登录A股5年多的公司,默默无闻,在被互联网巨头360相中成为借壳标的后,江南嘉捷终于扬眉吐气,市场知名度大增。

五年沉默无人问,一举成名天下知。

在经历了近两年半的下跌,中小股东割肉心痛、回本无望之际,360来了,江南嘉捷股价一飞冲天,复牌后连续18个一字涨停板,360借壳就像一剂猛药,刺激和搅动了资本市场的疯狂。

请输入图片描述

上周,360最高市值突破了4400亿,这一市值不仅超过了交行、浦发、美的等企业,更是超过国内第四大互联网巨头京东。一时间,360大热,资本的疯狂和人性的贪婪在股价的暴涨中体现的淋漓尽致,截止今日收盘,360的市值排在京东后面,位列互联网行业第五位。

请输入图片描述

虽然近几天360股价较上周略有下跌,但是估值仍不便宜,1月11日公司股票收盘价52.52元,最新静态市盈率为161.5倍,同期A股市场互联网相关行业的平均市盈率为52倍,由此来看,360市盈率较同行业上市公司相比,明显高估。

此次借壳交易中,360给出了2017年扣非净利润不低于22亿元的业绩承诺,今年上半年360净利润只有10亿元,不到承诺业绩的一半;360董事长周鸿祎曾表示,下半年收入会比上半年高一点,今年有信心完成业绩承诺。客观的来看,20亿元出头的利润,却有着3500亿元的市值,股价被严重高估的背后,隐含着风险和危机;疯狂的投机者会说,360是网络安全第一股,高溢价是正常的,还能再涨...,笔者不敢认同这种观点。

说起360,这家公司从来不缺少话题,360董事长周鸿祎也被称为中国商界的斗士,他挑战过腾讯,撕逼过百度,与小米掀起“小三大战”,凡是360进入到的领域,都会掀起一场“战争”,正因为如此,360也四处树敌,十分高调。

2016年7月,为解决“身份”问题,360从美股退市,回归A股提上公司日程。在当时,部分舆论认为360回A是为了圈钱,其实这种说法有失偏颇,作为亚洲有史以来最大的一笔私有化交易,退市本身就深藏着很大的风险,在360退市后,周鸿祎已经负债200多亿人民币,其不惜举债回归的背后,一定有着更深层次的战略思考。

闲话不多说,我们来看一下360值不值得投资,有没有价值?

请输入图片描述

1:美国退市后,重回A股身家涨6倍

1月2日,江南嘉捷复牌,连续拉出三个涨停,报收61.69元;按照360总股本67.64亿股计算,360的总市值超过4100亿元,周鸿祎的身家也随之飙升至968亿元,一举超越刘强东,逼近百度李彦宏。就4100亿的市值来说,360肯定存在一定的泡沫,要知道,360退市前市值只有600亿元。对比制度成熟且估值合理的美股市场,同样的公司A股市场估值可以差6倍以上,这也从侧面说明了A股科技类股票估值较高。

面对如此高的估值,一定不能盲目乐观;在经过暴涨后,360股价已进入市梦率阶段,借壳产生的利好也被过度放大,投资要有理有据,不应以“美好的未来”如何如何来作为投资依据。就连360公司都注意到了股票的高估值,连忙发文提示风险。

请输入图片描述

不明真相,一腔热血寻找伟大公司的你,还打算做360高高山顶上的“韭菜”吗?

2:360部分业务下滑,营收增速放缓。

根据重组方案披露数据,360已过高速增长期,2011年到2014年,奇虎360的营业收入都是100%左右增长,2011年增长175.52%,2012年增长95.56%,2013年增长97.68%,2014年增长91.2%,到了2015年,形势急转直下,营业收入增长率暴跌至19.65%,2016年只有5.85%的增长,增长急刹车,营收也显示出乏力的迹象。

请输入图片描述

2017年上半年,360扣非净利润为9.95亿元,而同为网络巨头的腾讯和阿里巴巴,同期净利润分别为308亿和314.39亿元,360在重组时承诺2017全年扣非净利润不低于22亿元,跟前几大的巨头相比,360差的不只是一个级别。9.95亿元的扣非净利润,也仅完成了业绩承诺的45.23%。

目前,360主营互联网广告及服务业务、游戏业务、智能硬件业务等,其中互联网广告及服务业务收入占总收入比重在2017上半年高达72.44%,而这一比例在2016年底仅在59.80%,互联网广告收入增速明显;从下图还可以看出:2016年,广告收入59.23亿,相比2015年,增长较小;互联网广告营收增长的同时,互联网增值服务下滑较为严重。

请输入图片描述

在借壳方案中,360给出了2017-2019年扣非净利润分别不低于22亿、29亿和38亿元的业绩承诺,在营收增速放缓的前提下,能否实现,还要打一个问号?

3:回归A股暴涨,后市或难逃一跌

360借壳案是2016年以来,A股规模最大的借壳重组案。

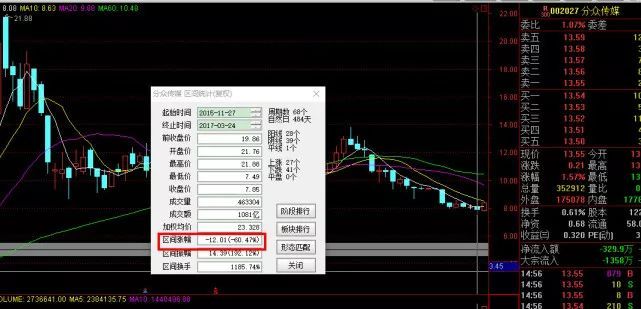

504亿的数额,超过了以往不少借壳案例,如457亿借壳的分众传媒,433亿借壳的顺丰控股,130亿借壳的巨人网络。从可供参考的先例来看,分众传媒借壳数额与360接近,来看看分众传媒上市后的表现吧。2013年5月,分众传媒从纽交所退市,市值不足27亿美元,合计人民币不足170亿元,借壳七喜控股方案公布后,股价连续暴涨,最高市值突破两千亿,与两年前退市时相比,暴涨13倍。2015年11月23日,分众传媒开盘迅速涨停,股价达到62.34元/股,但随后涨停打开,至收盘股价一路走低,此后分众传媒便开启了漫漫下跌的熊途,最大跌幅达60%。可见,盲目的介入暴涨后的优质股,也可能会带来惨重的损失。

请输入图片描述

不可否认,360、分众传媒、巨人网络这些公司都是具有影响力的好企业,但是当公司股价透支未来的时候,保持一份冷静是非常有必要的。业绩再好的公司,也需要一个恰当的介入时机,尤其是像360这样初回A股,经过暴涨,市盈率高达160倍的公司。

市场从来不缺少机会,机会只属于拥有耐心的投资者,如果看好奇虎360这家企业,就要留充分的时间去等待合理的时机,很明显,这个时机不是现在。

日前,有证监会领导公开表态:把好企业留在国内、让好企业尽快上市。奇虎360无疑是境外企业在A股上市的典型代表之一,在境外优质企业回归A股的浪潮中,引发了一场场关于“壳”资源的投机神话,这是对A股上市企业估值的一种严重干扰。

笔者不看好当前高估值的360,认为当前绝非介入360 的好时机,但是对360未来的发展仍然抱有信心,因为360是国内安全领域的巨头。在2016年,360安全卫士的市场份额高达91.76%,在PC安全领域,360处于垄断地位。

22年前,360老板周鸿祎曾是一名普通程序员,今天他已是估值3000多亿的互联网巨头老板,虽不看好360当下的估值,但还是很欣赏周鸿祎率直的性格和“挑战者”的创业者本色。

“中国互联网圈的文化是成王败寇,但是我不怕做个失败者。”

周鸿祎说。